产业观察 | “第一股”诞生后,本土罕见病药企能顺势崛起吗?

本月中旬,北海康成正式登陆港股,成罕见病制药领域的“第一股”。在如今的资本环境下,作为18A医药股,北海康成的破发似乎并不稀奇。但时隔半个多月,其股价仍“重挫”超20%还是不免让大众对罕见病新药企业、乃至于整个“孤儿药”行业的未来预期打上问号。

这背后,北海康成作为国内细分领域第一家上市公司,其发展思路、商业模式、所反映的行业问题,以及未来行业的发展趋势值得研究。

为此,本篇文章想着重回答以下几个问题:北海康成的破发是被“误杀”还是自身的问题?目前资本对“孤儿药”整体是什么态度?行业还存在哪些问题?除了药物研发还有哪些新的模式值得关注?

“License in”全面中枪下的牺牲品

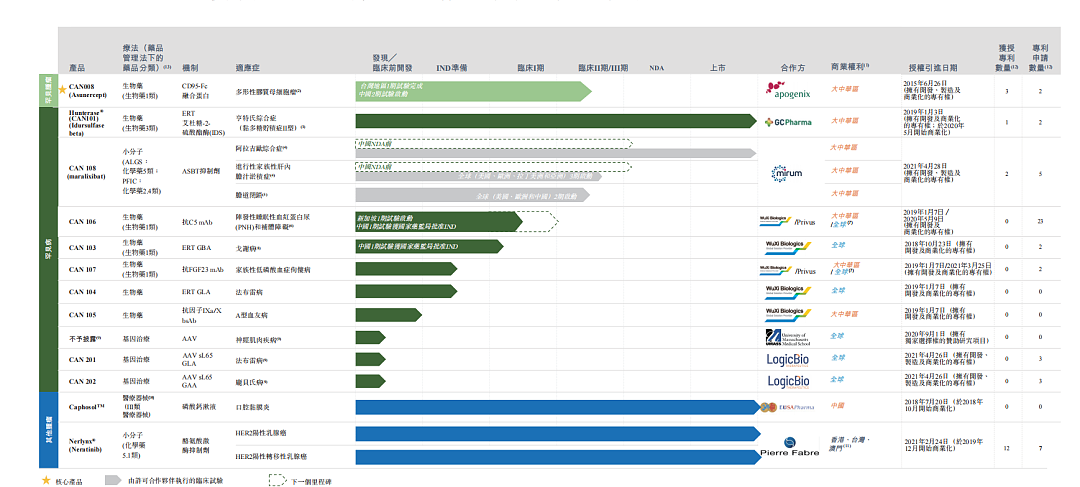

根据招股书介绍,目前北海康成3个产品已经上市,4个产品处于临床阶段,1个产品处于IND准备阶段、2个产品处于临床前阶段,另外3个基因治疗专案处于先导识别阶段。

图源:招股书

其中,3款上市产品分别是中国首个黏多糖贮积症Ⅱ型(MPSⅡ,又称亨特氏综合症)用药“海芮思Hunterase ®”(CAN101),治疗放疗、化疗引起的口腔粘膜炎用药“康普舒”,以及用于HER2阳性早期乳腺癌强化辅助治疗药物“奈拉替尼”,均为“License in”:其中“海芮思”引进自韩国绿十字公司;“康普舒”引进自英国EUSA制药公司;“奈拉替尼”引进自美国Puma生物技术公司。

与此同时,在研产品中的“License in”比重也甚大,譬如核心产品CAN008来自Apogenix,CAN108来自Mirum等。也正因为此,北海康成的发展潜力令投资者担忧。

所谓“License in”又称许可引进,是通过向产品授权方支付一定首付款,并约定一定金额的里程碑付款及未来的销售提成,从而获得产品在某些国家地区的开发、生产和销售等商业化权益,License in模式可总结为:首付款+里程碑付款+未来销售提成。

引进和授权品种本来是国内创新药企实现快速崛起的最快法门,不过全部引进、没有自己真价实货的产品,难免受制于人。而且最近“License in”模式也似乎处在了此前从未有过的“风口浪尖”上。如此种种,一直缺钱却无甚产出的北海康成势必会遭遇尴尬。

结合整个行业背景来看,科创板从去年至今,已有包括海和药物等多家知名“License in”模式企业IPO被终止,令业内持续感受到国内监管机构对License in的高压。更为尴尬的还有资本市场的情绪,不到1年时间内,挂牌港交所的再鼎医药市值从1400亿港元高位跌至如今仅500亿左右,云顶新矅也从200亿港元跌至100亿左右。

一级市场虽如翼思生物这般大笔融资也仍在涌现,但仍有诸多“License in”公司处境亦不顺利。同时,业内对License in模式诸如“机构攒局”、“割韭菜”之类的指责声音也从未平息。

不过有投资人表示了对北海康成模式的乐观:“License in”能帮助企业快速打开市场,除了能获得足够好的现金流支持企业进一步研发,提升自身抗风险能力外;还能获得市场认可,确立其市场地位。

另外,由于人种等因素差异,许多“License in”品种在治疗效果上会出现较大的偏差,仍需要独立自主地进行实质性的改进,这也意味着“License in”并不是简单的拿来主义:在研发和商业化过程中,企业还要继续在研发上下功夫,甚至要进行二次研发,如果能成功商业化也能反映团队实力。

像北海康成副总裁兼全球研究主管朱云祥博士此前曾在罕见病药龙头健赞工作17年,带领团队独立开发出治疗庞贝症的第二代酶替代疗法阿葡糖苷酶,该疗法近期已获得FDA批准上市和EMA/CHMP推荐上市,核心团队的研发实力等到验证。

罕见病“变天了”,值得投资吗?

北海康成的上市只是行业变化的冰山一角,显见的是,罕见病领域正受到前所未有的关注。

根据Frost &Sullivan的分析资料,截至2020年12月,针对治疗首批国家罕见病名单中确认的121种罕见病,中国仅有约69种药物获批用于治疗罕见病,而美国、欧洲及日本等更发达市场有约180种获批上市的药物。

究其原因,过去国内罕见病药物市场,尤其是高值罕见病药物市场,通常由跨国药企主导。对于很多传统跨国药企而言,罕见病保障的壁垒阻挡了他们进入中国市场的决心——医保支付鲜少覆盖高值罕见病药物,推进药物在国内的注册和商业化似乎充满不确定性。

现阶段,中国的罕见病新药的研发落地也仍是以跨国公司为主。据研发客统计,2021年上半年获批的新药,跨国公司获批19个产品中有11个属于罕见病药品,占获批新药适应症的58%。

不过,随着药政改革和医保支付的推进升级,医药行业看到了罕见病的商机所在,中国的政策环境利好也减轻了投资者的顾虑,资本对罕见病的领域关注也发生显著变化。

据波士顿咨询公司董事兼全球合伙人胡奇聪博士此前介绍,2010年前,罕见病领域的投资并购并不活跃;2011年,赛诺菲和健赞的并购超过200亿美元,阿斯利康对Alexion并购接近400亿美元;从2017年到现在,罕见病药物的投资回报率接近400%,在短短四年中,远超于纳斯达克生物医药回报率,且回报率随着投资并购的活跃而日渐增高。

不过,罕见病药物研发的风险依然较高。

华泰证券大健康部负责人廖逸星认为,罕见病药物产业在欧美已经是比较成熟的行业,从研发、注册到上市都享受到一系列的政策优惠,被视作一个值得投资的领域。

反观国内,行业处于相对早期发展阶段。从融资的角度看,此类公司估值较难估计。据悉,针对国内罕见病药物企业,机构一般会用风险调整现金流折现法去估算估值。从未来一段时间所产生的现金流折算,再乘上企业的风险系数。而这个风险系数,往往和产品的成功率和商业化情况相关。

值得关注的是,罕见病药物的临床开发成功率有相对优势,因为国内企业现阶段产品全新机制较少,大多数在关键临床试验阶段的疗效与安全已较为明确,获批成功率相对较高。

另外,有消息称,CDE正着手撰写中国《罕见病药物临床研发指导原则》,。这是继2017年5月18日发布的《成人用药数据外推至儿科人群的技术指导原则》及2018年7月11日发布的《接受药品境外临床试验数据的技术指导原则》之后,CDE起草的与罕见病相关的第三个技术指导原则。

指南的起草伴随的是罕见病药物产业化之路的加速推进。新兴企业即便一开始举步维艰,有不少现实困难,在资本和政策的双重加持下,假以时日也能平衡回报与产业开发间的矛盾。

有哪些值得关注的公司

与肿瘤领域一个靶点几十家厂商竞争不同,罕见病领域在中国一直面临参与不足,少药无药的局面。近年来的利好政策,促使不少公司加入罕见病赛道。

像百济神州、君实生物、基石药业、亚盛医药等创新药公司,他们有在研产品,纷纷在美国获得FDA的“孤儿药”认定。截至去年,在美国获得罕见病药物资格的中国新药有24个。此外,有一些公司则选择了专注于研发罕见病药物,像北海康成自3个罕见病产品上市后,就成为中国专注开发罕见病药物和罕见病肿瘤特药公司的典型案例。

布局罕见病药物所要面对的难点也是显见的。据相关研发人员介绍,罕见病药物研发依赖于现代生命科学的深入研究和应用,要特别重视罕见病的遗传学研究、分子机理研究,并要找到合适的分子来针对性开发药物。

本土初创企业要在跨国公司和本土大型药企面前“杀出一条血路”也并非易事,关键在于:要有意识寻找较大人群的疾病谱、寻找用药周期较长的慢性罕见病,而且患者会对社会造成较重的负担。

不过,因为罕见病的特殊性(小圈层、人群精准),也增加了初创公司切入的可行性。另外,创新药研发竞争日趋激烈的今天,细分化、差异化或许是一条很好的路子。

沿着上述思路,如今各类型布局罕见病赛道的企业如雨后春笋般冒出,譬如曙方医药、维昇药业、博雅辑因、德益阳光、琅钰集团、标新生物、明码生物科技等,诊断、药物研发、商业化均有涉及,以下做简单列举。

辅助诊断&分析

赛福基因

赛福基因于2015年10月在北京成立,是一家专注于儿童遗传病领域基因大数据解析、提供精准医疗服务的生物科技公司,目前锁定了儿童遗传病这一细分市场,且利用WES技术开展产品服务,覆盖综合三甲医院儿科和神经内科,以及儿童专科医院的神经内科、康复科等科室。

分析这一模式的价值:中国儿童遗传病患者超过1000万人,每年新增遗传病患儿近100万人。全球已发现的罕见病约7000多种(80%的罕见病由遗传因素导致),针对这些遗传病患者,平均需要5-8年才能实现确诊,诊断成本超过5万元,但有效治疗率仅有5%,借助人工智能深入挖掘医疗数据,多学科联合设计治疗方案,能加速医疗诊治与药物研发,帮助患者改善治疗效果。

聚道科技

定位于罕见病全周期诊疗与药物研发数字平台,目前搭建了一套系统,包括:组学数据计算系统(GeneDock SeqFlow),解决医疗机构和医药企业等关于大规模基因组、转录组等组学计算需求;分子诊断集成平台(GeneDock Lab),面向院内LDT实验室管理以及临床遗传诊断流程场景,实现从患者信息、样本管理、数据处理到报告生成的全流程衔接与管理;以及队列管理与数据科学平台(GeneDock Cohort),面向医学遗传回顾性和前瞻性研究需求,帮助研究者基于大规模积累数据去进行数据分析与统计,形成新的科学发现;以及罕见病临床辅助决策系统(GeneDock Analyzer),建立诊疗数据库以及辅助决策AI模型,从而构建辅助决策系统。

药物研发

康蒂尼药业

公司始建于2002年,是一家专业开发孤儿药的公司,公司主要产品为艾思瑞,在2011年9月获得国家食品药品监督管理局颁发的1.1类新药证书,并于2014年2月底正式上市销售,是我国第一个治疗肺纤维化(IPF)的药物。根据弗若斯特沙利文数据,按照2018年销售额计算,公司占国内IPF治疗市场90%以上的份额。

除艾思瑞外,公司产品组合还包括前列舒丸、复方川芎酊、罗红霉素片、阿昔洛韦片、奥美拉唑钠肠溶片、盐酸西替利嗪胶囊、氨酚伪麻那敏咀嚼片、吲达帕胺片等多个国家三类、四类新药。公司于今年4月向港交所递交上市申请。

德益阳光

德益阳光是一家处于临床阶段的全球创新生物药及孤儿药研发公司,主要聚焦在抗病毒、骨科等罕见病领域,在中美均设有研发和临床中心,通过其独有的PPOP、PODA、和PCAS配套技术平台,开发具有强专利性和显著差异化的创新孤儿药。

公司产品PSP001治疗移植后慢性诺如病毒肠胃炎,已成功获批美国FDA IND申报,即将在美国开展I期临床试验;另外PSP001及其衍生物的化学结构已在中国、美国、日本、和欧洲等10个国家获得发明专利。据悉,在临床前研究中,PSP001和其它国内外在研药物联合用药显示了对乙肝、流感、和冠状病毒等多种病毒的药效作用,并在安全性、便利性等方面具有显著优势。

信念医药

信念医药创办于2016年9月,是一家集基因治疗药物研发、生产和临床应用为一体的高科技企业,目前已开发出HEK293 500L悬浮培养工艺和全层析的规模化下游纯化工艺,已有多个项目进入IND申报和临床验证阶段,研发管线包含血友病A、血友病B、帕金森症、老年黄斑变性、粘多糖贮积症、脊髓性肌萎缩症等多种适应症。

凯瑞康宁

专注于创新药研发,目前有一款治疗发作性睡病的药物,已被FDA授予“孤儿药”认证。

锦蓝基因

锦蓝基因成立于2018年,是一家专业从事基因治疗新药研发的生物科技公司,公司产品以基于病毒载体尤其是AAV载体的基因药物为主,管线中的产品主要针对神经肌肉病、遗传代谢性疾病、溶酶体贮积症等多种严重威胁人类生命的罕见病,以及现有化药或蛋白药物治疗效果甚微的多发病如青光眼、高甘油三酯血症等疾病。目前已有三个pre-IND产品完成了药理药效学研究和GMP制品制备,计划年内提交IND申请进入临床试验。

宇玫博生物

这是一家针对神经疾病领域开发外泌体药物的创新药企,它锁定了患有克拉伯病(Krabbe disease)的罕见病人群。克拉伯病是一种致死性神经疾病,由于患者基因缺陷(常染色体隐性遗传),脑部缺少半乳糖脑苷-β-半乳糖苷酶(GALC),导致患者脑白质内有许多半乳糖脑苷的沉积而发病。

综合平台和服务/渠道

琅钰集团

这是一家专注解决罕见疾病的平台型公司,它专注于为罕见疾病患者的诊断和治疗提供解决方案,并支持罕见病患者进行全程疾病管理,旗下现有琅铧医药,以及子昂健康两大板块业务。

其中,琅铧医药的业务重点主要是快速引入国外罕见病治疗药物,并着手建立独立研发平台与管线;子昂健康则是一家健康管理公司,依托集团遍布全球的罕见病诊疗尖端资源,为2000万中国罕见病患者搭建一站式健康管理平台。

曙方医药

曙方医药成立于2019年,是一家专注于中国罕见病药物开发和商业化的平台型企业,专注于为中国罕见病患者提供具有临床可及性的产品,为罕见病治疗药物提供具有成功前景的商业解决方案,目前公司在肺动脉高压领域已积累多年,除了与左手医生合作建设罕见病全程智慧管理平台外,也与3D打印药物厂商三迭纪合作,推动肺循环罕见病领域用药发展;不久前还与和誉医药达成渐冻症等在研新药大中华地区独家开发协议。

罕易

罕易罕见病互联网医疗平台(以下简称“罕易”)利用互联网为工具建立起连接医生、患者、药企的私域运营平台,助力专家医生打造个人线上罕见病科室,实现从学术推广到罕见病患者管理综合解决方案。

简单来说,罕易通过HCP三域(罕见病学术交流私域池、罕见病患者私域池、罕见病线上科室私域池)运营模式进行医生资源招募和学术推广形成医生社群,进而帮助医生通过平台进行患者运营和管理。在这一过程中,罕易连接起了医生、患者、药企三方。

目前,罕易还创立了以罕见病DTP药房为主营业务的医药大数据公司——佑新医药,可以为罕见病患者提供精准的药事服务、心理咨询服务,还可通过建立患者用药记录、个性化标签、沟通记录等数据库帮助医生和药企做好患者管理工作,提高患者对品牌的粘稠度。

延伸阅读

焦点分析 | 70万进口药惹争议,暴露了罕见病治疗背后的多重难题

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64