为什么你手里被套牢的股票,股价总是萎靡不振?

30年来,中国股市发展迅猛,上市公司多达4300家,奔腾又躁动的年轻股市,带给中国企业一个巨大的红利期。

但红利期过后,A股资本市场又会经历怎样的变化?对企业、投资人和整个市场又有怎样的影响?正在排队等待上市的公司已经有2000多家,但中国的经济体量究竟需要多少家上市公司?反之,新的资本市场生态适合什么样的公司上市?公司上市后又该如何改变和进化?

中欧国际工商学院金融学副教授黄生为你解读中国资本市场的生态变化。

为什么很多中小市值的企业上市后会无人问津,面临股价不高、流动性低、市值也无法提振的局面?对股民而言,这同样是件苦恼的事情,似乎手里被套牢的股票,股价总是萎靡不振?这和整个市场生态有关。

信息是金融的底层逻辑,但上市公司和资本市场之间却存在着较大的信息不对称,围绕着克服信息不对称带来的影响,产生了市场生态的各有机组成部分,包括信息中介、流动性、机构投资者、工具型基金等,它们的特性和演变规律影响着资本市场的基本格局。

01 信息中介:证券分析师和机构调研的喜好

企业除了靠自身的信息披露来降低信息不对称,不少时候也需要依靠信息中介,即:机构投资者和证券公司的分析师。

证券分析师研究上市公司,分析企业决策、行为及其带来的结果。分析师报告的面世,可以让企业的这些信息释放到市场上,从而产生更多的交易需求。而证券公司很大一部分盈利来自交易佣金,通过推动交易量上涨获得收益。

那如何让证券公司利益最大化呢?大体量的公司可以带来更大的交易量,同时,大公司未来的资本运作需求更多,自然也倾向与对本公司和所在行业更了解的证券公司合作。因此,分析师自然而然地会倾向于跟踪大体量公司。

除此之外,分析师也更愿意跟踪科技含量高、成长性比较好的公司。因为市场上对这些企业的分析更有需求,分析师的报告更有用武之地。

如果把股市比作地球,一边是阳光普照,另一边则黯淡无光。

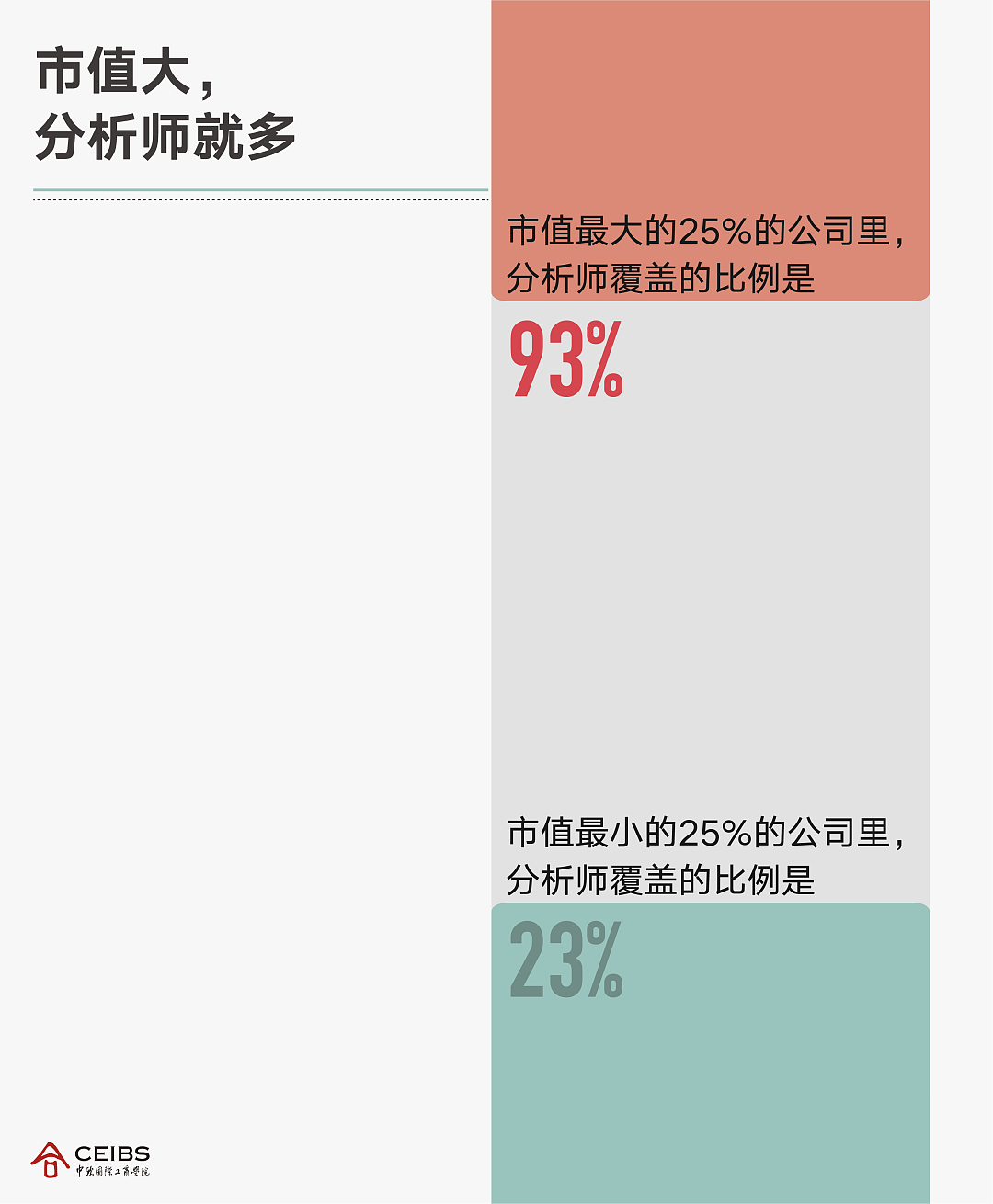

相关的数据研究佐证了这一点,低市值(低于中位数市值,约50亿)公司中,近2/3无分析师跟踪研究;但市值最高的1/4公司,平均每个公司却有23个分析师跟踪。总体而言,在2018年和2019年,差不多有40%的公司没有任何一个分析师进行跟踪。

(在市值最小的25%的公司中,分析师跟踪覆盖的比例是23%。反之,在市值最大的25%的公司中,分析师跟踪覆盖的比例是93%。)

再来看创业板,数据表明,在2009年时所有的公司都有分析师跟踪,并发表分析报告。但十年后,只有60%的公司被跟踪。主板的情况也大抵如此。科创板因创立时间短,还有待观察,但可从创业板的发展情况管窥一斑。

与分析师跟踪起类似信息中介作用的是机构自身对上市公司的调研。但机构调研的资源分配也呈现同样的特点,2020年的数据显示,市值小于50亿的企业中,仅28%的企业获得机构调研,调研中平均会有22个机构参与;但如果市值接近1000亿时,则有超过一半的概率获机构调研,平均将近有200家机构参与。

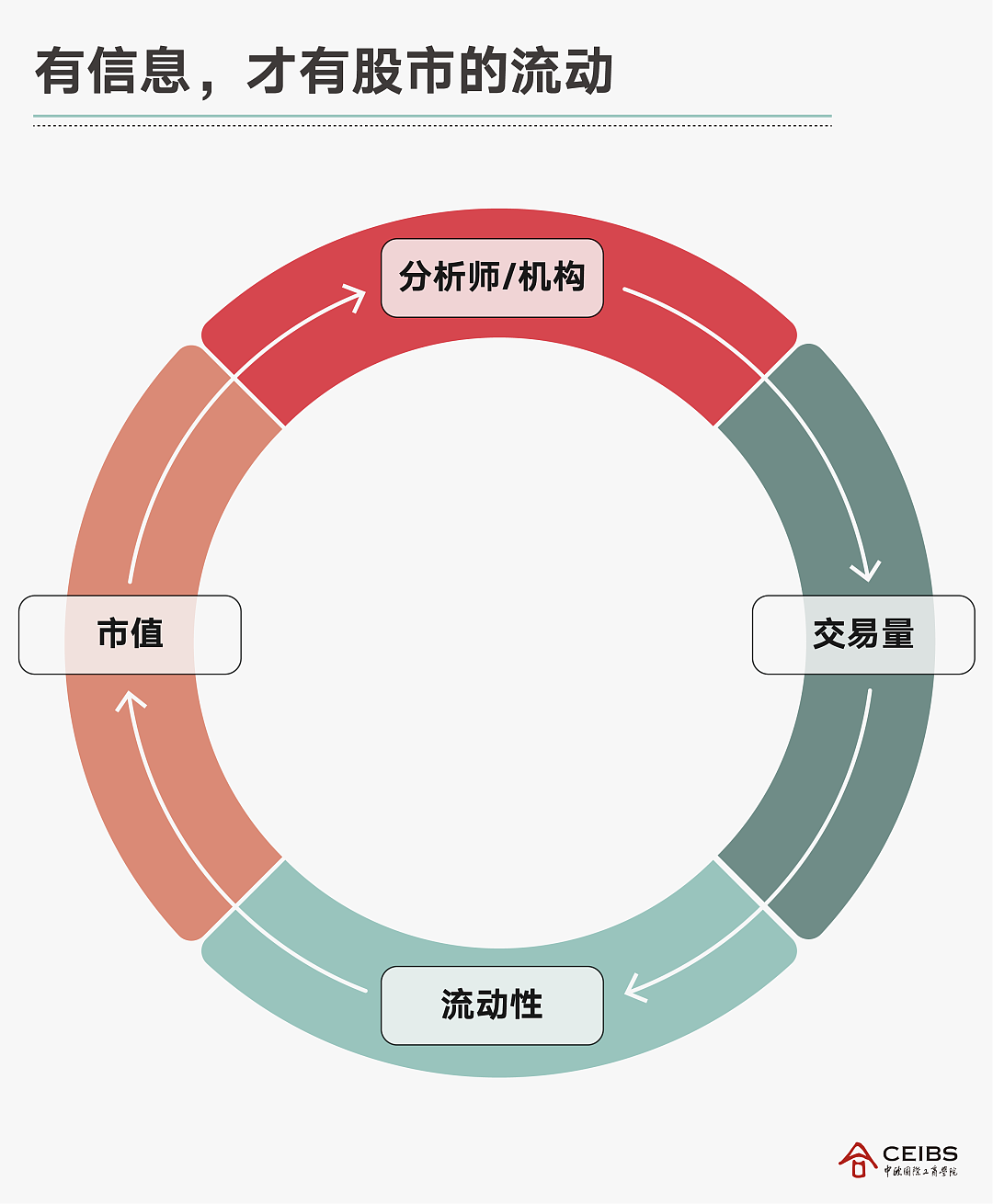

一面是正向循环,分析师跟踪、机构调研→信息在市场上流转→股票流动性增加→估值增长→更多分析师跟踪、机构关注。

而对于股市上的另一半而言,则是一个恶性循环。没有分析师跟踪或机构调研→市场上没有新信息→交易流动性低→股价上不去→估值提不起来→分析师、机构更不感兴趣→交易量再缩小。

这就解释了,为什么一些企业尽管非常努力,但是股价上不去,而另一些企业的努力从股价上很快得到反馈,因为关于企业努力的信息被市场获知、从而带来交易。

而在注册制下,上市公司的增长速度远远超过分析师和机构的增长速度,争抢分析师和机构注意力资源的情况加剧。但无论是分析师还是机构投资者,其注意力资源又都呈集中态势。

02 “七年之痒”:A股上市公司流动性

按上面的分析,影响市值的另一大因素是股票的流动性。从交易量来看,市值排在前25%的公司,日均交易量占比超过60%,而市值较小的公司交易量低。

有一个明显的结论是,市场喜新厌旧。在企业刚上市时,其股票流动性非常充裕。随着时间的变化,流动性显著下滑,而且越热门的板块,趋势越明显。在注册制制度下,趋势会进一步加剧。

从换手率来看,以创业板为例,2009年的日均换手率为18%,但这个数字只维持了1年,到2010年降到8%,之后长期维持在4%左右,而主板的日均换手率更低,仅为2%。

一般来说,数据显示,在传统审核制下上市的企业,其换手率在上市四五年后就趋于平庸、逐步稳定下来,而在新近注册制下上市的企业,其换手率下降之快以月份计,我统称其为企业流动性之“七年之痒”。

所以对上市公司而言,面临着如何吸引和留住投资者的注意力,提振公司流动性等问题。

03 机构投资者的投资偏好

机构作为信息制造者,它的交易行为带有“信息量”。对上市公司而言,都希望有更多的机构持股,尤其青睐那些战略投资持股比例高、持股时间长的机构投资者。

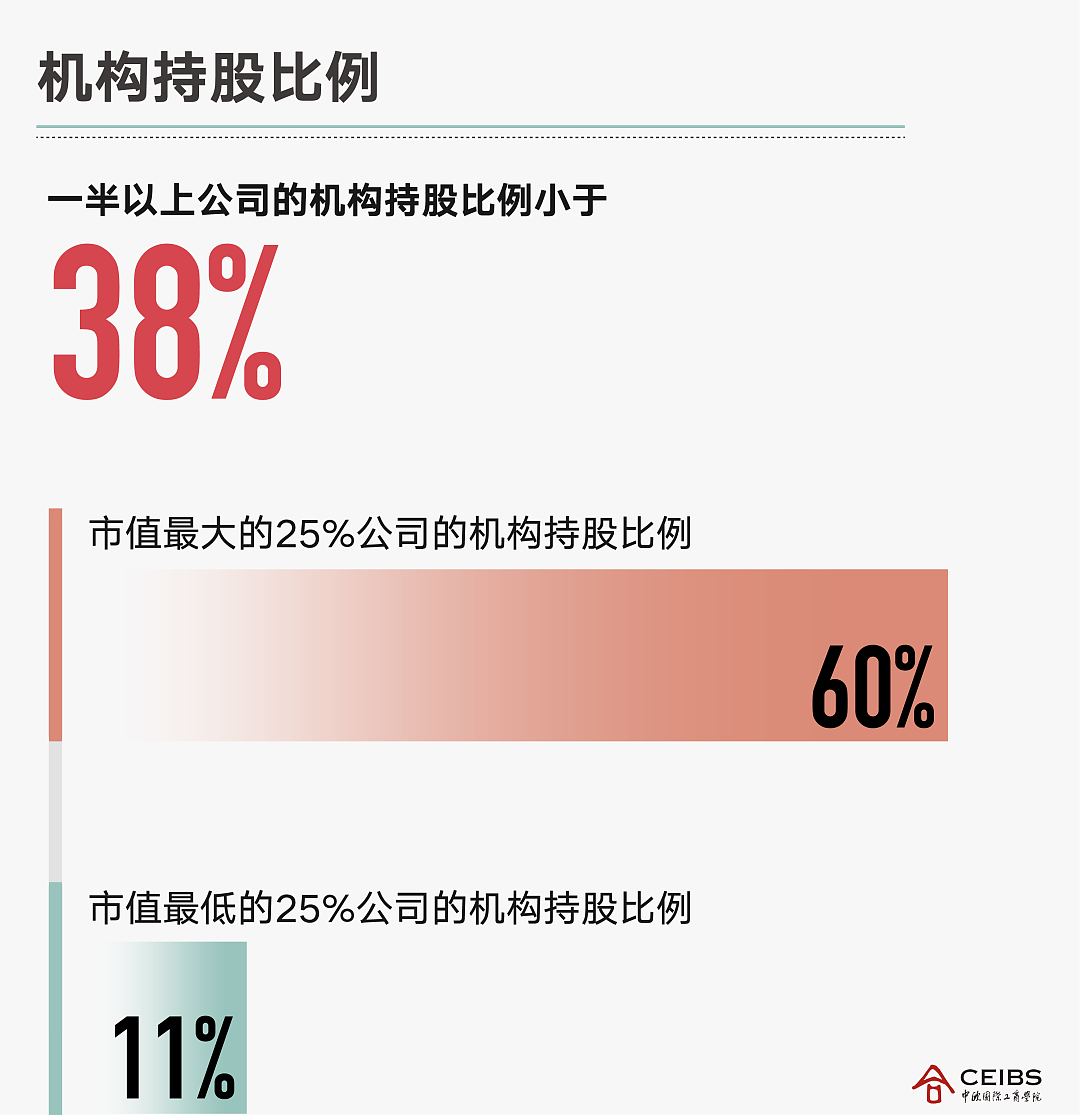

尽管机构在过去十年不断壮大,但显而易见,它们并不会把所有资金平均分配给所有的上市公司。

那到底分配给谁了呢?一半以上公司的机构持股比例小于38%。其中市值最大的25%公司,其中位数机构持股比例接近60%,而市值最低的25%公司,该比例仅为11%。

04 公募偏股基金与指数基金ETF:谁被划进了篮子里?

新崛起的公募偏股基金与指数基金ETF,比如双创50ETF和科创50ETF,会让更多公司受益吗?这些工具型的基金帮助股民一键购买一揽子股票,是否能帮助上市公司解决信息不对称带来的影响?

但情况同样不利,指数基金里的成分股通常是市值较大、流动性好、成长性好的公司。一般只有排名前50或者前100的公司,才能获得这些指数基金的青睐。

再来看公募基金。仅40%的公司公募基金持股合计超过1%。同时,公募基金的投资者结构还是以散户为主,散户的持股比例超过了50%。换言之,股民变成了基民,但其投资心态并没有发生改变,当公募基金净值一下跌,基民们就会很恐慌,就想赎回。

这反过来会影响公募基金的选股原则。为了避免被赎回,降低短期业绩压力,公募基金经理会选择短期内业绩表现就出众的公司,即,市值大、有确定成长性的公司。这意味着公募基金和指数基金ETF并没有给中小市值公司带来机构投资增加的福音。

也就是说,工具型基金的崛起并不能改变中小市值公司的资本、市场生态面貌和环境。

如此,中小市值公司面临的资本市场生态画像就出来了:投资者结构中以散户为主,股票流动性逐渐下滑,信息不对称严重,其企业经营状况信息不能有效地在股价上得到反馈,市值提升慢。

05 中小市值“陷阱”?

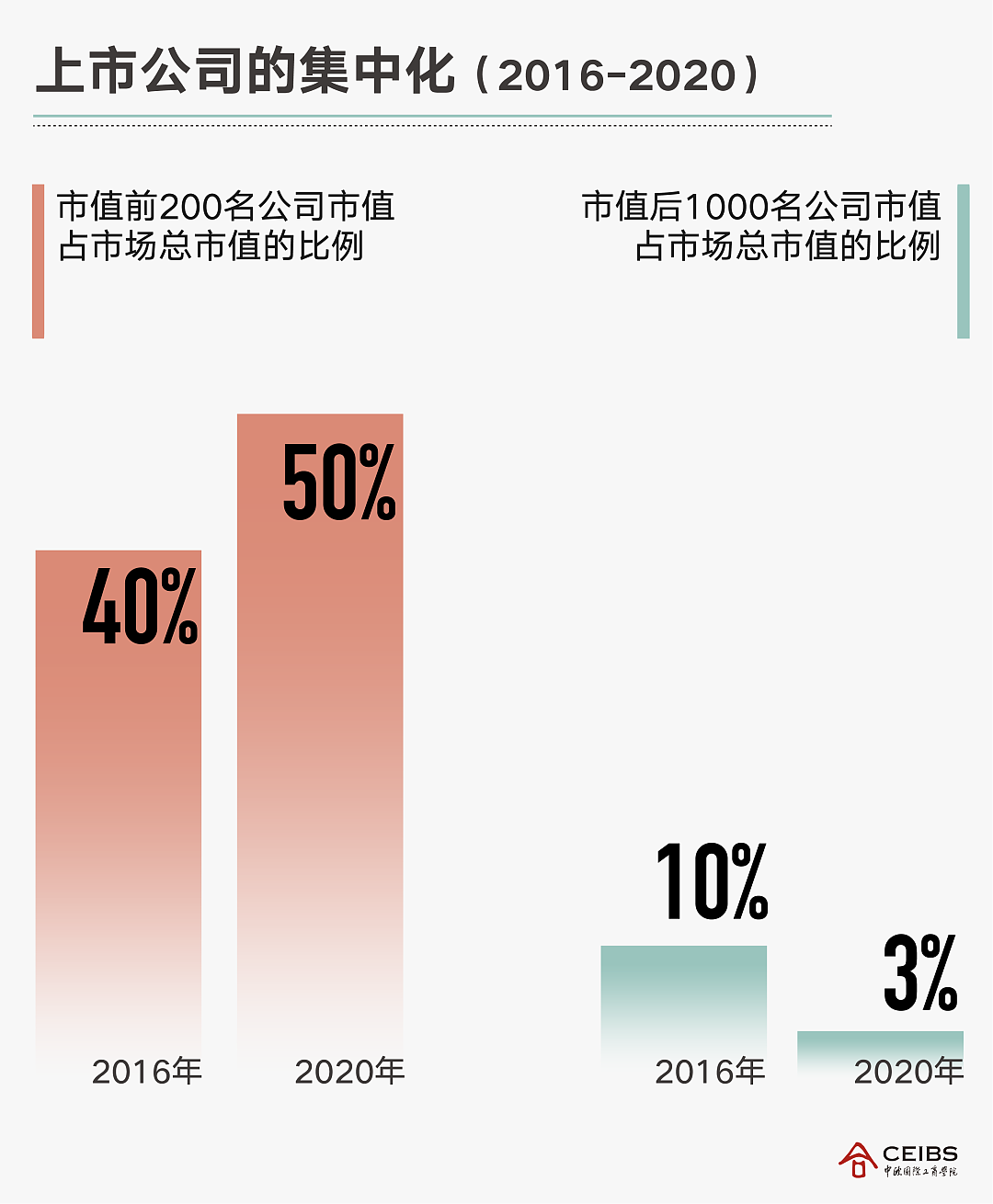

在A股市场,尽管上市公司数量和市值都有所增加,但不幸的是,市值排在最后1000名的上市公司市值占市场总市值的比例已经从10%降到了3%,这形成了一个相当大的尾部。这是否意味着市值排名较低的上市公司很难做大,也就是常说的中小市值“陷阱”?

对中小市值企业而言,IPO的敲钟时刻就应该马上关注两个问题。

第一,如何避免“上市即顶点”,持续获得市场注意力资源与资金支持?

第二,如何进一步利用上市公司地位,获得更多资本,加大产业运作,做大做强?

对一些已上市公司来讲,也并非高枕无忧。在注册制下壳公司的价值地位不复以往,退市会更常态化,监管也在不断加强,甚至还有外部“野蛮人”(通过敌意方式获取企业控制权)在那里虎视眈眈。

06 美国的上市公司:要么买别人,要么被人买

回顾美国资本市场的历史,美国从80年代的5000家上市公司一路上涨到90年代末的8000多家。随着互联网经济泡沫的破裂,再下降到当今的4000多家。这当中大量企业退市,究其原因,60%是由于上市企业被收购,而主要的收购方是其他上市企业。

与此同时,IPO市场在过去20年内也已式微。这并非因为获得VC和PE投资的公司变少了,而是创业企业更多地选择被收购退出,而非上市。即使企业先上市了,上市后三年内要么收购别人,要么被别人收购,从而实现行业整合。由于产业集中度的提升,大企业垄断能力增强,其他公司独立做大变得更为困难,因此更好的方式就是和行业内的大公司联合。

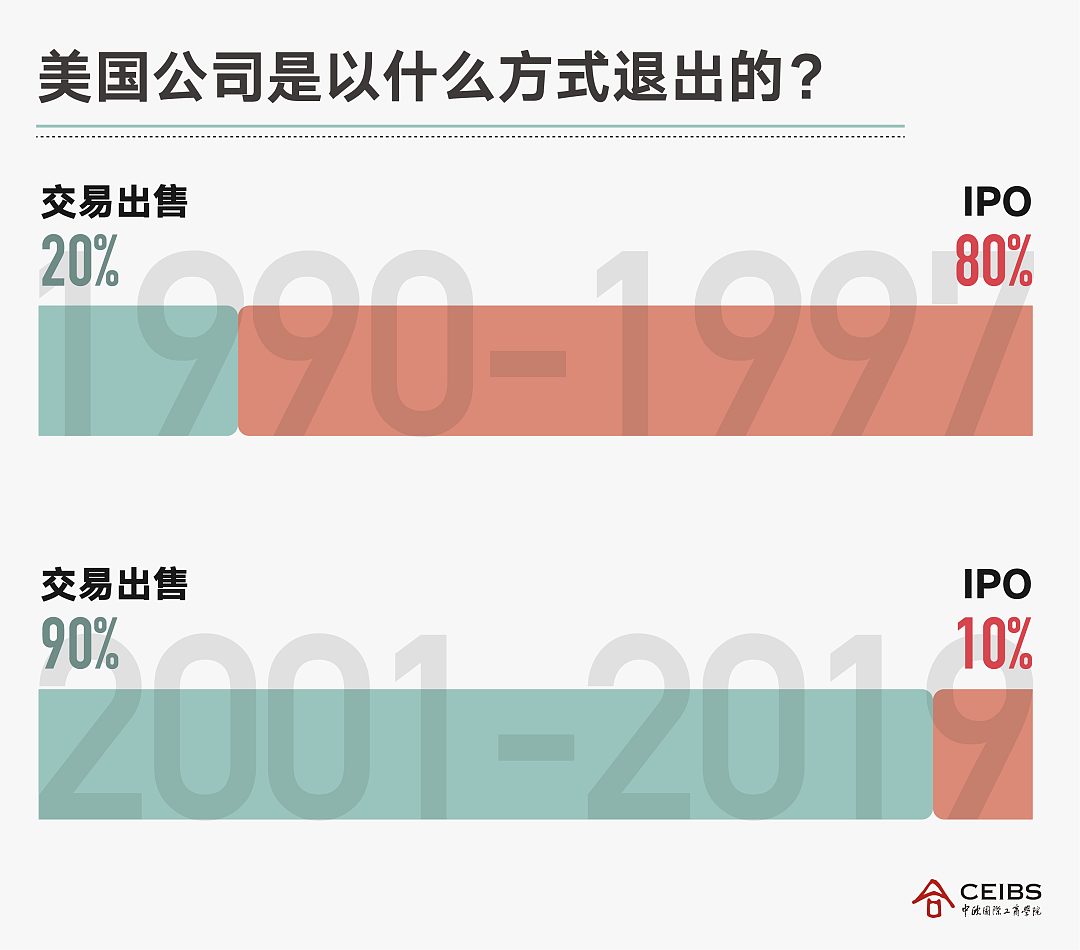

也就是说,收购兼并成了美国行业整合的主流方式。从数据中发现,过去20年间,90%的美国创业企业通过被收购的方式退出,只有10%的企业通过IPO方式退出。

反观中国,大多数企业还是极度憧憬上市的,那就需要从两个维度思考:

1 业务端向外延伸,做产业整合,变得更强。

2 内部效率提升,包括运营、商业模式、公司治理和技术升级。

最后做个预测,在注册制的红利期内,上市公司的数量短期内会持续上升。但随着A股市场生态的变化,上市公司价值分化也在加速,整合的需求会与日俱增。因此,上市公司数量会在上升后减少,产业未来会更集聚。但整合将是一个长期的过程。

当产业和资本良性互动后,资本市场会有和目前同等数量的上市公司,但那时的上市公司将有完全不同量级的实力。而非上市公司也同样保有随时上市的选择与实力。

本文来自微信公众号“中欧国际工商学院”(ID:CEIBS6688),作者:黄生,36氪经授权发布。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64