黄金暴动,中国给拜登“当头一棒”(组图)

本文转载自如松,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

墙内自媒体如松分析文章:美帝国头上的“明珠”是什么?

毫无疑问是经济和科技支撑的军事强权,依托二战战胜国的军事强权,美国才建立起战后以联合国为中心的世界秩序,这是非常显然的结论。

支撑军事强权的又是什么?是强大的军工生产能力、科技能力、经济规模、部队的战略战术水平,等等,都在其中,但最核心的是财政。

一说到这里很多人都会不以为然。

举个例子来说,现在美国的武器装备十分先进,F35战斗机、航空母舰、各种隐形战略轰炸机、各种型号的先进导弹,等等,但缅甸政府为什么不使用这些先进武器?2022/2023年度缅甸的军费只有18亿美元,美国一架B-21“突袭者”隐形轰炸机的成本就高达7.53亿美元,售价至少达到9亿美元,即便美国愿意向缅甸出售这种高端武器,缅甸一年的军费也只能买两架B-21“突袭者”隐形战略轰炸机,然后几十万缅军一年都需要不吃不喝,也不能再购置坦克、战斗机、军车等装备,这显然是胡闹。

然后我们再举一个例子,很多军迷说美国为什么不将那些先进武器军援乌克兰?如此一来就有可能逆转战场局势。比如,美国先进的导弹确实威力强大,但单价动不动百万美元甚至数百万美元,如果任由乌克兰使用这些高端武器进行消耗战,一天的军费开支就高达数亿甚至十几亿美元,谁来给这些高能弹药买单?经过全球化之后欧美各国的财政都已经濒临枯竭,财政支付能力就极大地制约了对乌克兰的援助行动。

结论就是,强大的财政能力才让美军有能力装备最先进的武器,有能力消耗这些高能武器,有能力维持美国在世界上的军事强权。

但今天的美国财政已经是债台高筑,连美国议员都承认这一点。依靠正常的财政收入显然已经不足以支撑美军高昂的军费支出,借贷已经成了美国财政的“支柱产业”,2024年的债务利息支出将达到8700亿美元,这个数字超过了美国的军费支出,也就是说美国的全部军费支出都是借来的。美国之所以可以大肆借债,本质上就是依托美元的世界储备货币地位来维持财政运转,通过超发美元购买美债支撑财政支出。由于美元是世界储备货币,有一半以上的美元在境外流通,虽然美国进行货币超发但又不会在本土引发恶性通胀,这就是奥妙所在,相当于美国印钞全球买单,俗称薅羊毛。

最终的结论就是,今天,美元才是美帝国头顶上的“明珠”。

但如果在境外流通的美元遭到猛烈的抛售哪?情形就会不同,剧烈的美元被动回流就会造成美国境内的通胀恶化,美元就会加速贬值,单位美元的购买力就会暴跌,游戏就会玩不下去。

这种逻辑关系刚刚演绎过。

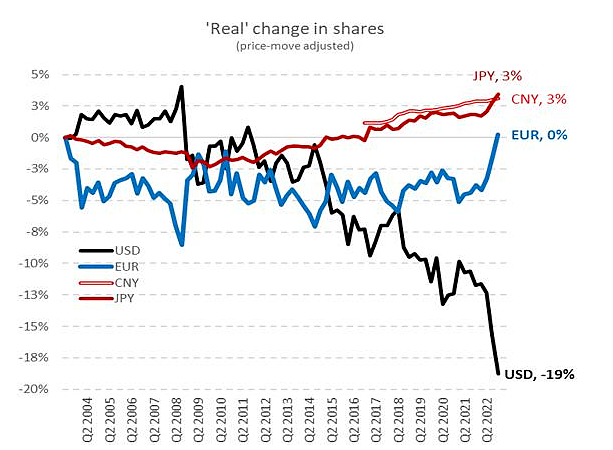

下面这张图表明,从2021年到2022年2季度,美元的国际储备货币份额出现了史无前例的暴跌,说明美元在国际上遭到了大甩卖。

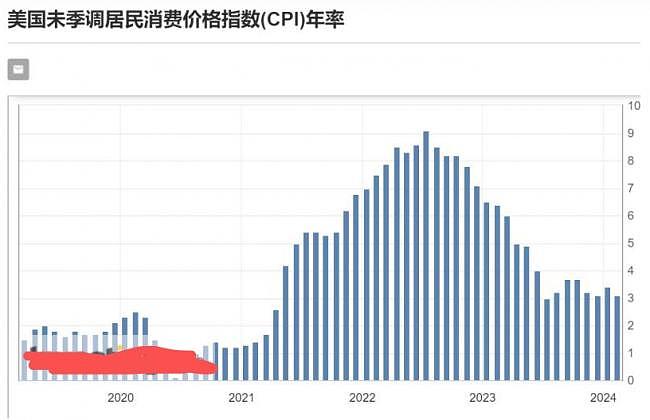

下面这张图表明,从2021年下半年到2022年,美国的通胀出现了四十多年来最严重的暴涨,既单位美元的购买力出现了暴跌,美元剧烈贬值。

由此就可以看到,2021年至2022年,美元在国际储备货币中的份额暴跌、美元在国际上遭到甩卖与美国本土通胀率的暴涨、单位美元价值的暴跌完美地吻合在一起。

现在我们要问一问,这个地球上谁才有资格做美元的敌人?

有人说欧元、日元、英镑、人民币等都可以蚕食美元的地位,确实,在美元国际储备货币地位下滑的过程中上述货币或多或少地都会受益,但这些非美货币可以取代美元吗?这显然是不可能,这些货币与美元一样都是法定货币,都是“纸本位”,美元的问题也都是这些非美货币的问题。

地球人都知道,美元真正的敌人就是黄金,也只有黄金才有这样的资格。

黄金是世界货币,是无国界货币,美元、欧元、日元、人民币等货币都希望扩大自身的国际储备货币的份额,努力攀登的目标就是让自己成为可以在全球流通、被全球所有人都能接受的无国界货币,成为世界货币。他们希望成为黄金的“一字并肩王”,历史上的很多帝国也都希望自己的货币成为黄金的“一字并肩王”,但最终,却没有哪种货币可以成功,都是被黄金踢下擂台的命运。

当今,美国正在通过印钞、发债来支撑美国的财政支出和军费支出,这本身就是严重损害美元信用的行为,用成语来表述就是“饮鸩止渴”。此时,储备大量美元的各国央行就开始在心中思量,美国肆意滥发美元剪世界的羊毛,当美元快速贬值之时自己就会受到巨大的损失,此时,在各国央行的眼中黄金这个世界货币的重要性就会不断提升,开始进入各国央行的视野,这是不可阻挡的趋势。

就在这个关键时刻,中国央行率领南方央行开始出击!

查看统计数据可以看到,从2015年开始中国央行就在持续增持黄金,从2022年11月开始加速增持,至今已经持续了16个月。与此同时,以发展中国家组成的南方国家央行、包括印度、土耳其、哈萨克斯坦、俄罗斯、波兰等国都在加速增持黄金储备。俄乌战争爆发之后欧美冻结了俄罗斯的美元欧元储备,也禁止大部分俄罗斯商业银行使用美元欧元的国际支付体系,这意味着持有美元具有重大的地缘政治风险,随时可能被美联储冻结,对其它国家来说这是美元信用跳水式下降的过程,这说明各国抛售美元转持黄金的进程还仅仅是开始。

在国际市场中,虽然目前包括ETF在内的实物黄金市场接近6万亿美元的庞大规模,当中国为代表的南方国家的央行长期、持续增持黄金之后,实物黄金的流动性就会日趋枯竭,到了一个节点之后国际金价就会暴涨,这很可能就是本周国际黄金市场上发生的故事,金价在本周的快速上涨在过去是十分罕见的,可以用“黄金暴动”来形容。

要注意,各国央行和机构在国际市场上增持黄金的过程,就是抛售美元的过程,就是美元在国际储备货币中的份额快速下降的过程,也是美元被动回流本土的过程。未来,如果美国继续依靠超发美元、通过借贷来维持庞大的财政赤字和军费支出,国际市场上美元抛售的将更加猛烈,美元将加速被动回流,美国本土就会爆发恶性通胀。

当美国爆发恶性通胀之时,美国财政和军费的真实购买力就会快速萎缩,美军就再也无力购买那些昂贵的先进武器,也无力在国际上发动军事行动,美国和美军就只能回家,一代霸权就此结束。

苏联也曾经有庞大的经济规模,也有非常先进的军事装备,随着美苏对抗日趋剧烈让先进的军事装备不断进入苏联红军的部队序列,再加上航空航天的竞争,让苏联的军费支出逐渐失控,最终导致苏联的财政枯竭和卢布的史诗性大贬值。但美国并未吸取苏联的教训,军事发展过程中片面追求高精尖,而不是平衡发展,常规武器的产业链已经在经济全球化高潮过程中基本转移出去,这就导致军备的供给陷入了困境。一旦再次进入大国对抗的状态,就会带来两个无法回避的问题,其一是这些高端武器生产的产业链非常长,扩产就十分困难,也需要很长时间,要满足战场需求就比较难,其二是军备和弹药的储备会剧增,一旦与大国爆发热战,军备和军火消耗更是天文数字,全球化过程中美国财政已经是债台高筑,美国财政怎么支撑如此高昂的军事成本?当本国财政枯竭导致美元剧烈贬值之后,美国就有可能陷入苏联类似的困局。

纵观历史,每一代帝国都是穷死的,没有哪个帝国可以例外,财政收支不可逆转的失衡就是帝国败亡的必由之路。

中国等南方国家不断增持黄金甩卖美元,就会引发实物黄金的流动性紧缺。黄金就是一个标尺,黄金价格暴涨就意味着美元价值在暴跌,就在紧缩美国的财政,这是打在拜登头上的当头一棒,现在或许还只能引发脑震荡,源于这个过程还仅仅是开始。目前,中国的黄金储备占外汇储备的比例只有约4.5%,而德法等欧洲国家的比例一般都在60%左右,这意味着中国还有巨大的增持黄金的潜力,金额大约还有万亿美元以上。在美元价值加速流失、中美对抗愈演愈烈的时期,中国不断抛售美元储备转持黄金储备,是非常正常、非常合理的“自卫”行动,同样,这也是很多南方国家正常的避险行动。未来,随着这些国家的不断增持,实物黄金的流动性就会日益紧缺,就会对美元的国际储备货币地位、美国财政赤字、美国的军费支出形成“全场紧逼”,最终就可能会让拜登脑淤血。

这是黄金与廉价美元之战,也是持久战,但最终的输赢不言自明;美元一旦失去国际储备地位,就标志着美国一代霸权的终结。

本文转载自如松,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64