本周,决定美股走势和降息预期的两件大事(组图)

本周,美联储主席鲍威尔将就半年度货币政策报告出席国会听证,随后美国劳工部将公布2月非农就业报告,成为事关降息预期和美股走势的两件大事。

当地时间3月6日至3月7日,美联储主席鲍威尔将赴国会做证词陈述,预计国会议员们质疑的聚焦点将集中在美联储对通胀的处理以及其货币政策立场。

关注「见闻历」小程序 查看更多日程

关注「见闻历」小程序 查看更多日程

市场普遍认为,在1月CPI超预期回升、核心PCE环比反弹以及服务业通胀火爆的情况下,本次会议,鲍威尔将再次强调不应急于降息,鉴于美国经济的整体表现,他们对降息时机可以保持耐心,释放出鹰派信号。

但美国政府近来要求降息的呼声越来越高,鲍威尔势必将承受一定的压力,长期维持高利率可能导致金融环境收紧,继续给经济带来下行压力,并增加货币政策产生滞后影响的可能性。

随后,美国2月非农就业报告将于3月8日揭晓。

如果2月就业人数超过19万的市场共识预期,这也意味直通胀可能会持续走高,或将对市场走势产生更大的影响,并再次影响市场对美联储的降息预期。

Aptus Capital Advisors 的投资组合经理John Luke Tyner表示,美国通胀数据仍高于美联储的目标,劳动力市场需要进一步放缓:

我们看到的那些科技行业裁员相关的新闻没有抓住重点,重点是美国中部地区就业和工资增长出现复苏的迹象。

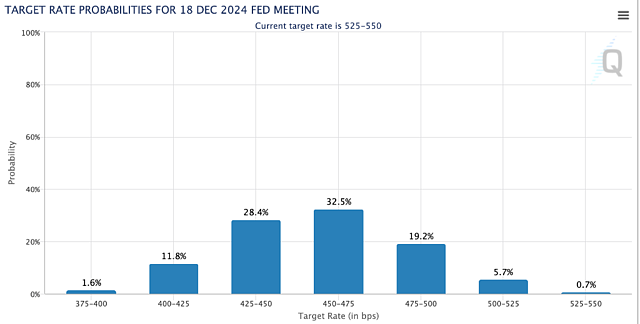

今年以来,市场对于美联储开启降息周期的时间点持续推迟,市场预计美联储料将在3月和5月维持利率不变,6月降息的可能性接近75%。目前利率互换合约显示,预计美联储2024年降息幅度仅75个基点,符合美联储降息3次,每次25个基点的指引。

火爆的非农数据会再现吗?

火爆的非农数据会再现吗?

当地时间周五(3月8日),美国劳工部将公布美国2月非农就业报告,媒体分析认为,美联储必须注意,如果2月非农数据延续1月的火爆情况,不仅3月降息的可能性消失,“是否要开始降息”的讨论可能都将停止。

1月非农报告显示,非农就业人口超预期骤增35.3万人,高于所有分析师预期,且2023年12月的就业人数从此前21.6万上修到33.3万人,火爆的劳动力市场意味着美国经济仍具韧性,美联储的降息时点再被推迟。

非农数据公布后,互换市场推迟了对美联储开启降息时间点的预期,数据显示对美联储3月降息的押注下降,不再完全定价美联储于5月份降息。

根据市场预期,2月非农就业人数将下滑至19万人,失业率维持在3.7%,平均每周工资环比增速由0.6%放缓至0.3%,劳动力市场热度将有所降温。

分析师认为,如果2月非农就业人数低于市场预期,增速大幅放缓低于15万,可能会导致投资者重新评估5月降息的可能性。另一方面,如果非农就业人数超过20万,强劲的就业数据可能足以让市场相信,劳动力市场足够健康,美联储可以将政策转向推迟到6月。

鲍威尔将如何表态?

鲍威尔将如何表态?

3月1日公布的美联储半年度货币政策报告称,虽然银行业面临的压力已经消退,但金融稳定方面依旧存在一些弱点。此外,官员们重申要让通胀回到2%的目标水平,并不急于降息,需要评估经济数据和各种风险因素。

据媒体报道,在1月CPI超预期回升、核心PCE环比反弹的情况下,美联储对通胀的处理成为国会议员质疑焦点。但考虑到新的PCE物价指数显示通胀压力持续存在,预计鲍威尔将继续传递出其不急于降息的鹰派信号。

此外,就在2月29日,纽约社区银行再度暴雷,股价暴跌逾25%,并拖累了其他区域银行。该公司接连披露了首席执行官Thomas Cangemi离职、内部控制薄弱以及第四季度亏损放大十倍至27亿美元等诸多利空消息,引发了人们对美国区域银行危机再度爆发的担忧。

因此,众议院金融服务委员会主席Patrick McHenry接受媒体采访时表示,听证会还将关注美联储提高美国大型银行资本金要求的计划。

Tyner表示,人们认为鲍威尔目前还不愿发表任何可能影响市场或利率预期的言论。

鲍威尔需要避免重蹈覆辙,做他在11月和 12 月所做的事情,即用非常乐观的降息预期刺激市场,暗示政策制定者可能会结束加息,下一步行动将是降息。

美联储需要保持一致,需要保持耐心,不急于降息,且依赖数据,目前的数据表明要到今年晚些时候才会降息。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64