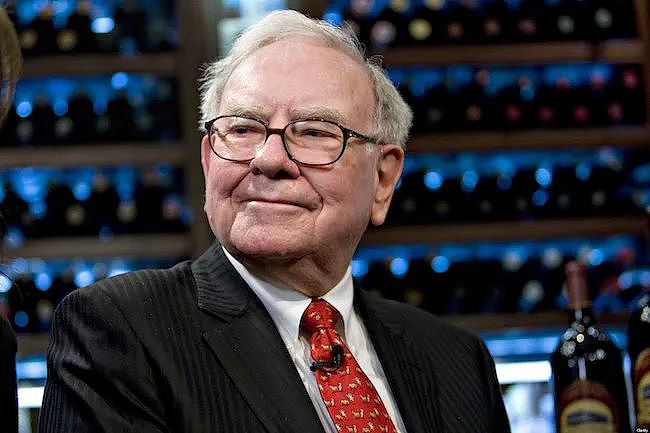

巴菲特清仓富国买入花旗,究竟为何?(组图)

最近的花旗有些雪上加霜:财报季业绩不达预期、盈转亏;同时架构调整仍未结束,这个财报季,花旗决定裁员两万人。

虽然局面如此,入股花旗两年的巴菲特仍未退缩:1月18日,据媒体报道,花旗银行CEO Jane Fraser周四表示,在一次午餐会上,股神巴菲特仍然鼓励她继续进行重组工作。

有分析人士认为,巴菲特有此举动是因为他投资花旗银行最核心的投资逻辑是“困境反转”。

过去三年,花旗银行CEO Jane Fraser的重组策略旨在提高花旗银行的效率和盈利能力,与巴菲特的投资哲学一直强调价值投资和长期持有不谋而合。

押注现任CEO

押注现任CEO

回顾历史,2008年,全球金融危机期间,花旗银行曾面临严重的财务困境。当时的花旗银行因持有大量的债务担保证券(CDO)和不动产抵押贷款证券(MBS),在房地产市场崩溃后巨亏,股价从顶部到底部跌了98%,时任CEO也被迫下台,其不稳健的风险管理暴露于公众视野中,花旗银行声誉受损。

金融危机之后,花旗银行从盈利能力到估值水平均落后于行业平均水平,数据显示,该行好几年资本回报率稳居倒数第一。

2021年3月Jane Fraser上任花旗银行CEO一职,这是花旗银行历史上的一个重要节点。

面对花旗的重重困境,她进行了大刀阔斧的改革,并提出一系列重组措施,这些措施主要以精简业务和降低成本为出发点,旨在提高效率和盈利能力:包括简化银行业务、削减管理层和关闭一些海外业务单位等。

在一系列重组措施后,花旗取得了一些进展,虽然市场并不完全买帐——他们不相信Fraser能够力挽狂澜。但Fraser的举动引起了巴菲特的注意:花旗实施重大改革后,伯克希尔·哈撒韦公司大规模投资了该银行的股票。

2022年一季度,巴菲特清仓了富国银行的股份,转身购买了价值30亿美元的花旗银行股票。

花旗银行与巴菲特以往投资偏好的不同,属于“独一无二”的存在:过去,巴菲特偏爱大型、以美国为中心的金融机构,但花旗银行是一家高度国际化且历史上经常出现问题的公司。

有分析人士认为,巴菲特投资花旗银行最核心的投资逻辑,在于“困境反转”。

巴菲特对花旗银行的投资和Fraser的重组计划,是一种策略上的共鸣:巴菲特的投资哲学一直强调价值投资和长期持有,他对花旗银行的投资可能表明他看到了花旗在Fraser领导下的潜力;而Fraser的重组计划虽然面临挑战,但其核心正是提高花旗的长期价值,与巴菲特的投资理念不谋而合。

巴菲特还在等待

巴菲特还在等待

尽管Fraser通过三年辛勤重组,取得了一定进展,但市场还是拒绝给花旗银行股票更高的估值。

业绩方面,1月12日周五,花旗银行公布第四季度财报业绩。花旗第四财季由盈转亏,CEO直言当季业绩“极其令人失望”,该行营收同比下滑3%至174.4亿美元,逊于分析师预期的187.4亿美元。裁员遣散费等多项一次性费用导致其状况雪上加霜,上季直接由盈转亏,净亏损18亿美元,去年同期为盈利26亿美元。

股票估值方面,花旗银行较账面价值折价45%,相较之下,伯克希尔·哈撒韦持有的其他银行股票,如美国银行和富国银行,市净率1.04和1.11(市净率:股价/账面价值)。

股本回报率(ROE)方面,上个季度富国银行的股本回报率约为11.5%,美国银行的股本回报率为12.2%,而花旗银行上个季度的股本回报率仅为7.3%。

但巴菲特自2022年对花旗银行投资以来未出售过任何股份。

最近,Fraser承诺,2024年将是花旗的转折点,最新的重组动作将在3月结束,并希望实现11%到12%的股本回报率。

目前市场处于观望状态,等待花旗证明其价值。

分析人士认为,未来12个月将是花旗银行转型的关键时期,届时重组成本预期下降,股本回报率有望改善,这或许也是巴菲特仍在坚守的原因。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64