七大并购案:真够劲!跨国资本2023频频对澳洲出手,抢吃好资产(组图)

在地缘政治导致金价飙升后,全球金矿巨头Newmont出手收购澳大利亚最大的金矿公司Newcrest Mining成为名副其实的全球第一大金矿商。

而不平衡的供需关系使得锂价狂飙,“大鱼开始吃小鱼”锂矿行业迎来并购浪潮。锂矿资源的争夺在2023年10月似乎达到了高潮,且愈演愈烈,成为各家巨头争夺的焦点。

其中,有钱任性的澳大利亚女首富Gina Rinehart搅黄了雅宝(Albemarle)对澳大利亚锂业公司Liontown的收购。

图:GinaRinehart 来源:BBC News

图:GinaRinehart 来源:BBC News

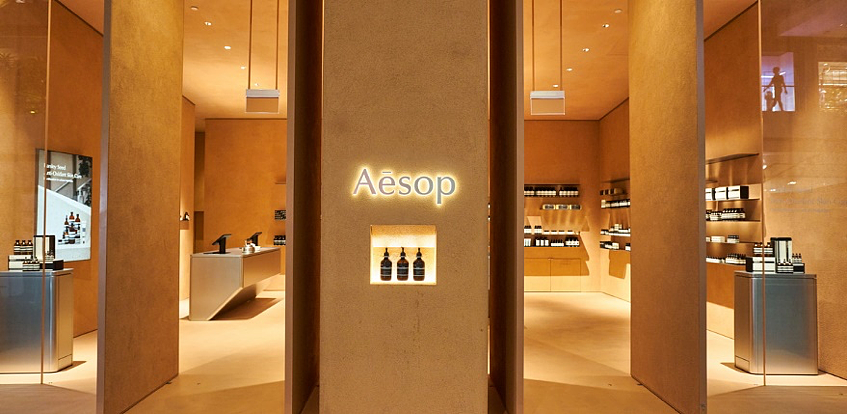

高通胀的情况下,优质的消费品公司仍在快速增长,并被迅速的收入囊中。在澳大利亚知名奢侈护肤品牌Aēsop伊索的“争夺战”中,意向买家蜂拥而至,其中包括LVMH集团、CVC Capital Partners等众多国际顶级大牌和投资机构。最终欧莱雅胜出,这也成为其历史上最大手笔的收购案。

此外,全球农产品价格上涨推动了国际资本对澳洲农业公司的收购热潮,澳洲农业的科技创新、供应链优势、高产能及丰厚的利润都使其成为备受追捧的投资目标。

显然,澳大利亚正在向全球市场源源不断的输出优质的矿业、消费和医疗公司,而这块大陆上,国际资本正在努力挖掘一个又一个的价值标地。

案例一

两次被拒后,成就黄金股最大收购

图片来源:Google

图片来源:Google

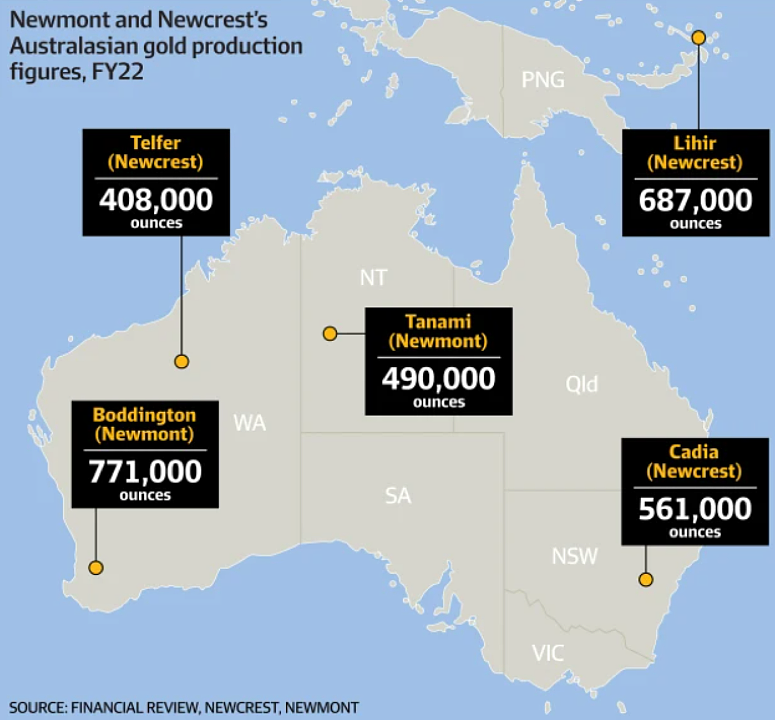

2023年10月,澳大利亚最大的金矿公司Newcrest Mining (ASX: NCM)股东投票强烈赞成接受全球金矿巨头Newmont以262亿澳元的收购要约,这是澳大利亚2023年最大的企业收购案。

早在2023年1月,Newmont就对NCM提出收购要约,两次报价都遭到拒绝,NCM似乎有意促使Newmont提高要约价格。一度引发了业内对于这次并购是否能带来实质协同效应的疑问。

尽管NCM在股息方面表现出色,但其财务状况并不乐观,可能需要大规模借债来支持未来的发展。通过规模优势和雄厚的资金,Newmont有望支持NCM的开发和运营。

一旦两家合并,根据协议,每股Newcrest股票将兑换0.4股Newmont股票,合并后的实体将成为全球最大的黄金矿商,拥有19项资产,包括NCM位于新南威尔士州的Cadia矿和位于巴布亚新几内亚的Lihir矿。

图:NCM与Newmont在澳大利亚的金矿及产量分布

图:NCM与Newmont在澳大利亚的金矿及产量分布

合并后的实体股票则在2023年11月6日正式开始交易。

在巴以冲突爆发后,由于金价反弹,NCM与Newmont的股价都有所上涨,涨幅分别为7.19%与3.63%。而根据历史数据,如果金价大涨,黄金公司股价的涨幅是金价涨幅的2-3倍左右。

因此,如果美联储开始降息周期,美元步入下行周期,黄金股有望迎来较大的增长潜力。在中长期内,业内人士看好NCM与Newmont的股价变化,这次并购将对全球黄金行业的发展产生深远影响。

案例二

欧莱雅37亿拿下Aēsop

图片来源:shutterstock

图片来源:shutterstock

2023年8月30日,欧莱雅正式完成对巴西美妆集团Natura & Co旗下澳大利亚护肤品牌Aēsop伊索的收购,交易金额为 25.8 亿美元(约37亿澳元),这是欧莱雅历史上最大手笔的收购。

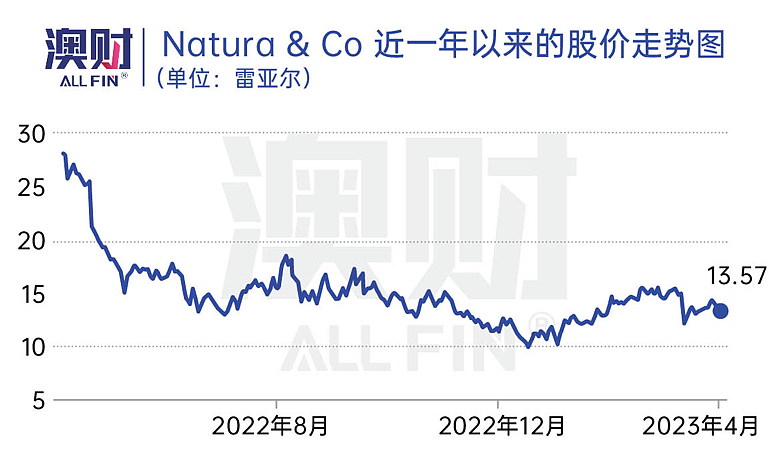

近年来,受困于Covid-19全球大流行的影响和多品牌并进的困局,Natura & Co整体的业绩一直不振。其股价在过去的一年时间里却持续走低,债务压力陡增。

面对这样的局面,“通过向金融合作伙伴出售股权来释放价值”就成了最现实的选项。

作为澳大利亚品牌最杰出的代表之一,Aēsop品牌从2013年至2021年底的收入平均每年增长20%,毛利率约为90%,在母公司Natura& Co的业务矩阵中保持一枝独秀。

因其独特的品牌文化和讲故事的能力,计划出售部分股权的Aēsop吸引了诸多潜在竞购方,包括LVMH集团、欧莱雅,资生堂、欧舒丹、CVC Capital Partners等众多国际大牌和投资机构。

此外,品牌调性的一致性是其成功的关键,这让Aēsop保持清晰产品定位和价值理念,未因规模扩大而削弱品牌力。创始人DennisPaphitis深入参与并理解品牌价值观,为稳定发展奠定了基础。

目前,Aēsop在全球拥有270家标志性概念店,即使面对庞大的中国市场也坚守原则,直到2022年才正式进入。其纯素和零残忍主张以及无性别定位吸引了广泛受众,使其成为高端、生活方式品牌。

无论是独立IPO还是被巨头收购,Aēsop在资本市场都是成功的,而Aēsop的讲故事能力也值得其他美妆品牌参考。

案例三

推动资本对澳农业收购热潮

图片来源:shutterstock

图片来源:shutterstock

由于厄尔尼诺现象可能导致长达10年的极端天气周期,国际货币基金组织发出警告,预示未来10年全球农产品价格将持续上涨,所以澳洲农业资产吸引着全球投资者的眼球。

2023年11月15日,法国麦芽生产商Malteries Soufflet(MS)就以约9亿欧元完成对澳大利亚竞争对手United Malt Group(UMG)的收购,晋升为全球最大麦芽生产商。

可以说,这宗跨国并购案具有巨大的发展潜力,MS隶属于农产品食品巨头InVivo集团的子公司,收购后其麦芽年产量占据全球麦芽市场15%的份额。MS此举还取得了澳大利亚商UMG在美国和加拿大的5家麦芽厂,以及12家啤酒花与麦芽配销中心。

此外,2023年9月澳洲果蔬巨头Costa Group( ASX:CGC)与美国Paine Schwartz Partners公司牵头的财团签订了收购计划实施协议,向该财团出售其尚未拥有的Costa全部已发行股份,随之Costa股价劲升逾6%。

除了CostaGroup和United Malt的收购案,加拿大资本又以11亿澳元收购三文鱼养殖公司Tassal。

总体而言,全球农产品价格上涨推动了国际资本对澳洲农业公司的收购热潮,澳洲农业的科技创新、供应链优势、高产能及丰厚的利润都使其成为备受追捧的投资目标。

案例四

贝恩资本抄底养老业

图片来源:Google

图片来源:Google

EstiaHealth Ltd(ASX:EHE)是一家成立于2012年的澳大利亚老年护理机构,经营寄宿式的养老院。在2023年经过数月的谈判,Estia Health已与总部位于波士顿的贝恩资本签署了8.38 亿美元的收购计划。

疫情前,Estia Health每年实现良好利润,股价长期维持在3澳元以上,但疫情期间商誉减值超过一个亿,床位执照也减值数千万,导致股价重挫。

但随着疫情逐渐复苏,公司业务逐步好转,入住率、押金现金和EBITDA呈现明显好转。

虽然EstiaHealth所在的老年护理行业历经困难时刻,但有70%以上的收入来自政府补贴,为该行业提供了长期稳定的现金流。这也正是贝恩资本看中Estia Health的原因,在此基础上如果提高运营效率,该项目还是有不错的机会。

贝恩资本入手的时机较为合适,收购价格接近5-6年前市场的正常股价,显示其对行业的长期价值观。

EstiaHealth的收购反映了资本对澳洲老年护理和医疗行业资产的高度兴趣,以及对行业基本面和长期潜力的信心。

无独有偶,高瓴资本等机构也在尝试收购类似的项目。澳洲的先进医疗产业、长期抗风险性、技术领先和现金流通畅等优势,使这些资产在市场整体估值偏低时更容易吸引国际投资机构的关注。

案例五

宠物殡葬偷偷崛起

图片来源:shutterstock

图片来源:shutterstock

澳大利亚宠物服务行业正迎来蓬勃发展,宠物殡葬服务成为殡葬行业增长最快的业务。

2023年8月,澳大利亚殡葬业巨头InvoCare同意接受美国私募巨头TPG修改后的价值18.3亿澳元的收购要约,随之其股价上涨6.2%。

InvoCare的宠物火葬服务在2022财年增长14%,带来了710万澳元的EBITDA,但在整体财报中,公司仍有180万澳元的亏损。这引起了美国私募股权巨头TPG的兴趣,并在2023年3月向InvoCare提出18.1亿澳元的收购要约。

值得注意的是,澳洲人民高度关注宠物需求的增加,使宠物行业进入高速增长期。该行业的繁荣不仅体现在殡葬领域,还涵盖宠物护理服务和宠物食品两大部分。

澳洲宠物行业的价值已达到130亿澳元,其中宠物食品行业价值占据39亿澳元,而兽医和宠物护理行业也达到26亿澳元。

在这个趋势下,公司如兽医企业Apiam Animal Health(ASX:AHX)和宠物服务平台Mad Paws(ASX:MPA)表现强劲。Apiam Animal Health在23财年实现24.7%的营收增长,毛利率达到65.5%。宠物食品行业同样备受关注,初创公司Frontier Pets以其生鲜狗粮产品备受瞩目,毛利率超过50%。

总体而言,宠物服务行业的繁荣推动了InvoCare的宠物殡葬服务业务增长,吸引了TPG的收购兴趣。宠物行业,包括兽医服务、宠物护理和宠物食品,都为投资者提供了丰富的机会。

案例六

地缘政治变化成出售原因之一

图片来源:shutterstock

图片来源:shutterstock

2023年12月,洛阳钼业 (CMOC) 宣布出售其在澳大利亚的资产,包括全球第四大在产铜金矿Northparkes Mines(NPM)铜金矿,与澳大利亚矿业上市公司Evolution Mining Limited签署的《股份转让协议》涉及7.56亿美元。

洛阳钼业之所以剥离NPM铜金矿,是因为其产量和净利润贡献在集团中占比逐渐减小。同时,考虑到地缘政治的变化和中长期趋势,洛阳钼业决定集中精力聚焦核心资产。

交易完成后,预计将为洛阳钼业带来一次性会计净利润超2亿美元。此举旨在有效回笼资金,降低资产负债率,对洛阳钼业的财务状况产生积极影响。公司总裁孙瑞文表示将继续在全球范围内寻找合适的标的。

图片来源:shutterstock

图片来源:shutterstock

作为此次交易方,Evolution是澳大利亚上市企业,也是澳大利亚最大的金矿公司之一。

近年来,黄金公司对于拓展铜矿资产更是兴趣浓厚,因此这一并购得到澳洲资本市场的支持,为交易创造了有利的外部市场环境。此外,此次收购还有望增强Evolution在黄金产业的竞争力。

案例七

澳洲保健品又被买走

图片来源:Google

图片来源:Google

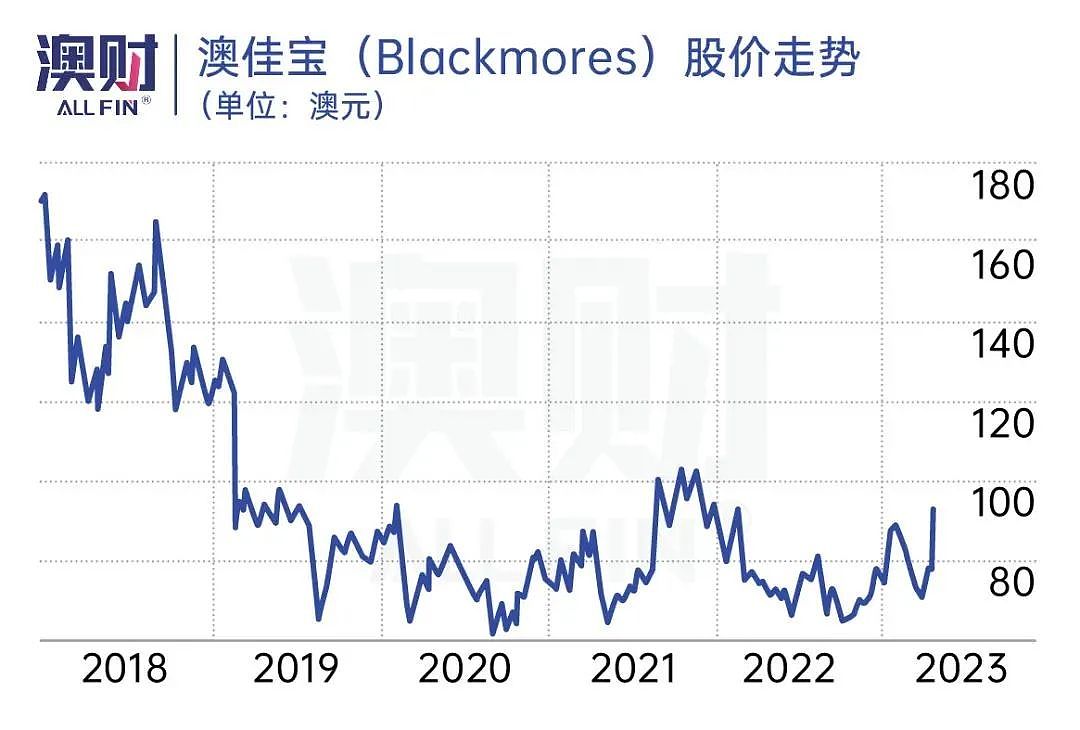

2023年4月,日本饮料业巨头麒麟集团(Kirin Corporation)以18.5亿澳元的价格收购了澳大利亚知名保健品品牌澳佳宝(Blackmores)。这也成为第二家澳洲大型保健品公司被海外买家收购的案例。

澳佳宝(Blackmores)成立于1932年,通过线上和线下相结合的方式提供膳食补充剂等产品,包括无腥味小粒深海鱼油胶囊、天然维生素E润肤乳霜和孕妇黄金营养素等。

澳佳宝在中国、马来西亚、泰国、印度尼西亚、越南、新加坡等国家都有较大的市场份额,2022财年全年营收约6.5亿澳元。这次收购有望通过澳佳宝的分销网络将麒麟集团的业务扩展到亚太地区,进一步丰富其全球业务版图。

收购消息公布后,Blackmores的股票价格上涨了22%,达到了每股93.65澳元的高点,这标志着该交易获得了市场的积极回应。

其实,基于转型、拓展新业务、海外资产避险的考虑,中国企业和资本对于澳洲保健品品牌的兴趣也在持续增长。

总结

上述列举的七大并购案例,只是2023年交易事件的一部分,更是在澳洲资本市场的冰山一角。包括新能源、医疗健康、大消费、地产和信贷等众多产业,一直是抢手的澳洲优质资产。

拿医疗健康和科技行业来说,之所以全球资本如此“中意”澳大利亚的资源,是因为行业有为数众多的上市和非上市公司,在垂直细分领域都做到了国际先进甚至领先的水平。

比如,澳大利亚有着较先进的医疗产业,而大量医疗资产具备长期抗风险性、技术的长期领先优势以及现金流通畅的优势,都是一些不错的优良资产,那么在市场整体的估值偏低时,某些投资机构就开始出手了。

而同时,与美国资本环境不同,澳洲的资本市场相对于全球来说还是比较小的,这一特性也让澳洲资产的估值较其他地区而言更加“合理”。甚至有些公司的估值相对较低。

在澳洲,一级市场并购的行业平均估值为8.2倍,比欧美市场要低20%,而且相对于亚太地区的17.8倍更是价格“减半”。而一旦澳洲私募从“价值洼地”被带到国际舞台上,那价差所带来的收益自然不言而喻了。

如此一来,澳洲有许多其他行业的优质资产,其实在非上市阶段就已经被全球资本提前锁定,相比于二级市场,私募股权在行业的选择上更加灵活,更加关注科技、工业和非必需消费品这样有潜力的行业。

毫无疑问,国际资本或企业收购澳洲的品牌和资产,通过资金、渠道、规模和技术等优势,一方面推进了这些品牌的国际化进程,另一方面,也极大地提升了这些品牌和资产的内在价值,而对于国际资本来说,如此性价比高的“买卖”自然备受青睐。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64