私募巨头TPG的资本大戏:震惊澳医疗圈!亚太CRO巨头退出畅想(组图)

Novotech,作为亚太地区最具影响力的CRO之一,自1996年成立以来一直致力于为全球生物技术客户提供临床试验服务。TPG于2017年入主Novotech,通过一系列策略性的举措,成功引领Novotech走向全球舞台。如今TPG将Novotech带入资本市场的聚光灯下,其退出决策成为当前投资圈内备受关注的焦点。

TPG入主Novotech后,上了个台阶

退出方式畅想—— IPO or M&A?

延伸阅读:什么是CRO?

市场规模将在2032年突破千亿美元

在全球私募股权的舞台上,每一次巨头的动作都像是棋盘上的一着巧妙的棋子,牵动着市场的神经。几周前,私募巨头TPG传来消息,计划剥离其在医疗健康领域的一颗明珠,亚太地区的CRO——合同研究组织(CRO,Contract Research Organization)领军企业Novotech。

这并非TPG首次尝试退出Novotech,早在2021年底,其曾计划通过在香港上市的方式完成退出,但最终因为担心二级市场震荡而未成行。这一次的动作引发了广泛的市场关注,将私募股权运作的艺术与医疗健康领域的巨变交织在一起。

1

TPG入主Novotech后,

上了个台阶

Novotech是一家起家于悉尼的医药合同研发机构(简称CRO,关于CRO简介和行业规模请参考文章最后的补充内容), 于1996年成立。目前,Novotech以亚太地区为中心,具有全球执行能力。

作为一家临床CRO,公司拥有实验室、I期设施、药物开发咨询服务和FDA监管专业知识,以及5000余个临床项目的相关经验,包括I期至IV期临床试验和生物等效性研究。Novotech致力于为亚太、美国及欧洲开展临床试验的生物技术客户提供服务,在全球拥有3000余名员工,在全球25个国家和地区设有34个办公点。

Novotech因其行业领先的贡献而广获认可,并荣获众多奖项,包括 2023 年 CRO 领导奖,2022-23最佳细胞研究机构基因治疗奖项。此外,该公司还荣获亚太CRO年度公司奖。

根据Pitchbook的数据,资本介入Novotech最早从2008年开始。彼时Novotech收到了两家亚洲风投公司的投资BioPacific Ventures和North Ridge Partners合计762万美元的投资。

2013年,澳洲本地的私募股权公司MercuryCapital购买了上述两家公司手上Novotech的全部股权,并从Novotech手中新购入20%股权,使其在公司的股权占比达到了50%。2017年,TPG在4家私募债权公司的帮助下完成了对Novotech的收购,收购价格为3亿美元。

在TPG的帮助下,Novotech在短短几年便“冲出澳洲,走向世界”。

2019年,Novotech被Insights Care Magazine 评为亚太地区医疗公司前10强。2021年,公司被CenterWatch评为CRO领域的全球前10强。截至2020年12月31日,亚太地区排名前20位的临床站点(按行业申办的临床试验数计算)中95%的站点曾经与Novotech合作。

那么,TPG在这几年中做了什么呢?

在笔者看来,与大多数私募的方法一样,主要包括以下四个方面:

● 人员调整。简单来说,TPG通过占据董事会席位,把控公司管理层,进而决定公司未来发展方向。目前,TPG在公司的董事会中人数过半(7席中占据4席),分别是其在美国、澳洲(两名)和中国分部的高层。

在管理层方面,公司保留了2014年就在公司工作的CEO —— JohnMoller,而针对管理日常运营和财务的两个关键岗位 —— COO和CFO则都用了自己人,分别是曾担任TPG高级顾问的Michael Stibilj和TPG 资本运营部的常务董事 Rob Speedie。

● 专注亚太地区的增长战略。TPG帮助公司制定了“以亚太为核心,着眼全球”的长期发展战略,确保公司业绩的持续有机增长。目前看来,这是关键的一步。

近几年,亚太地区临床试验数量增长迅猛。Novotech今年1月发布最新Phase1试验活动全球报告显示,亚太地区是过去十年中1期试验增长最快的地区,10年复合年增长率为18%。2022年,亚太地区占全球启动的约3,600项I期试验的58%。

● 帮助公司完成一系列纵向和横向的战略收购。2017年以来,在TPG的帮助下,公司先后完成了7次收购。这些收购以地区性的横向业务拓展为主,但也不乏一些上下游的整合。在2023年年初,Novotech通过收购位于南卡罗来纳州的临床开发公司NCGS,进入美国市场,然后通过收购总部位于波兰的East HORN Clinical Services,进入欧洲市场。

● 提供供稳定的资金来源。凭借深厚的行业关系,TPG在收购完成后为公司完成了多轮股权和债权融资,为其发展战略提供了稳定的资金来源。

2020年10月,该公司于2020年10月1日完成了由巴林银行、野村证券和Partner Group牵头的2亿美元杠杆资本重组。在2022 年 1 月 19 日从红杉资本和 GIC(新加坡政府投资公司)处获得了 2.55 亿美元的开发资金,并从Partners Group、野村证券、霸菱、汇丰控股、霸菱资本投资、FS KKRCapital等贷款机构处获得了合计 5.05 亿美元的贷款。

自从收购后,公司的业绩也实现了快速增长。根据公司在2021年的招股书(当时曾计划在香港上市)披露,从2018年到2020年,公司的营业收入从0.95亿美元上涨到1.66亿美元,并一举扭亏为盈,从亏损1316万美元到实现盈利669.6万美元。

2

退出方式畅想 —— IPO or M&A?

刚刚提到,在2021年底,公司曾打算在港交所登陆,并提交了招股书,也因此我们才得以一览公司当时的财务情况。由于预测到资本市场动荡,最终公司又做了一轮私募轮融资,并引入红杉、GIC和Mubadala的加入。当时的投后估值已经达到了30亿美元,相比TPG进入时翻了10倍。

现在,TPG又再次将 Novotech 带到资本市场面前,并委托投行高盛探讨首次公开发行(IPO)和业务出售(M&A)的可能性。

当前二级市场估值较底,业务出售或是最佳选择。

根据2021年的预测,公司2021年销售额为2.28亿美元,到2023年将增至4.08亿美元,同期净利润有望从2,500万美元增至7,400万美元。以当时计划的投后估值30亿美元计算,假设公司的财务数字与预期一致,则分别代表7.35倍的23年市销率和40.54倍市盈率。

通过下图可以看到,目前二级市场上主流的CRO公司的市销率在2-5倍之间,市盈率在20-30倍之间,使得30亿美元的估值显得有较大溢价。当然,不排除公司的营收数字远好于预期,进而大大降低估值倍数。同时,公司也可以从其他方面从证明其估值的合理性,比如营收增长率,地区性优势,技术性优势和签约合同质量等。

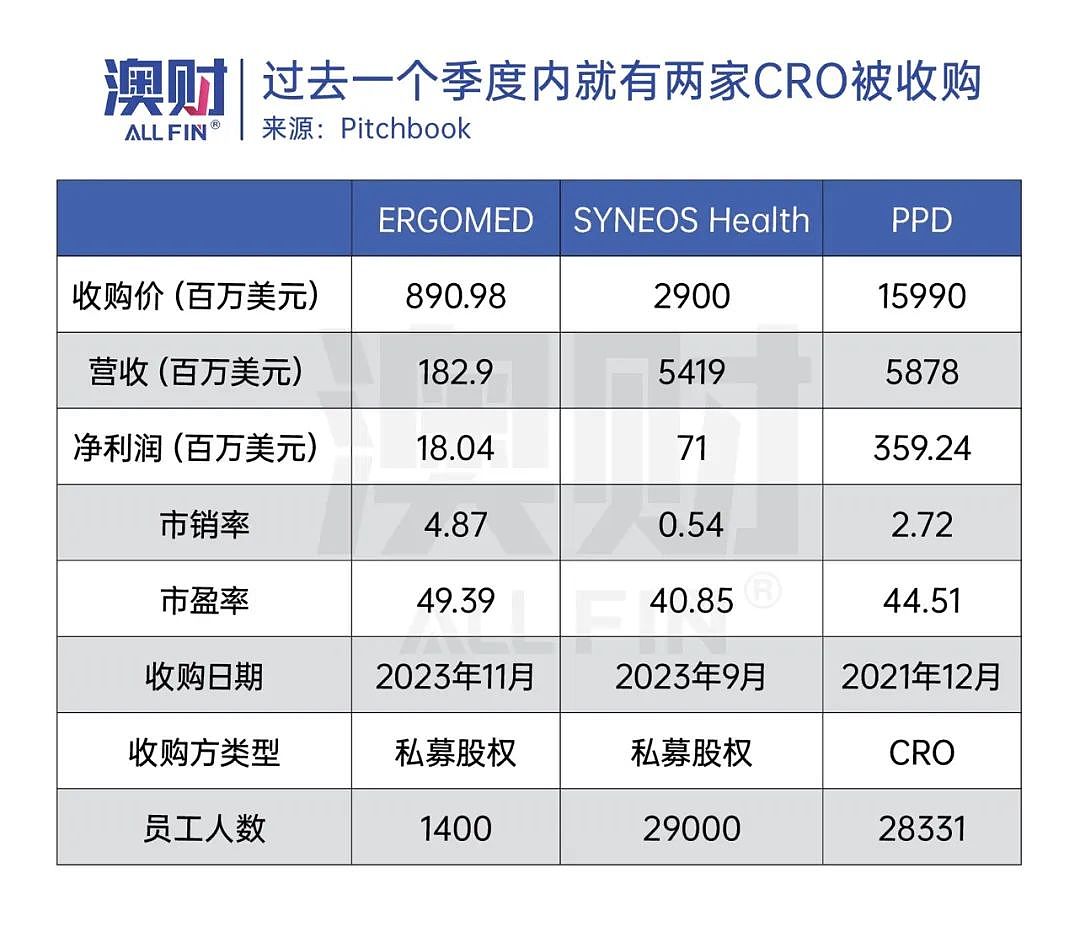

另一方面,业务出售当然也是可以选择的一条路。实际上,CRO领域的兼并收购一直十分活跃,买家包括私募股权公司和行业内的其他CRO。下图可见,仅在过去一个季度内就有两家CRO被收购。

从估值的角度来看,我们可以发现两点。首先,相比公司的销售数字,买家更关注公司实际的盈利情况,三家公司的市销率虽然差别较大,但成交的市盈率基本相同。其次,相比二级市场,这些买家似乎更愿意支付更高的价格,Novotech预计的市盈率也落在这个范围内。因此,出售给这些一级市场的买家似乎是更好的选择。

投资经理观点

眼下,我们关注的焦点逐渐聚焦在Novotech的最新财务信息和退出路径上。公司的业绩将成为评估其最终估值的重要指标,而TPG所选择的退出方式也将直接影响基金的回报。

当然,无论是IPO还是M&A,我相信对于TPG和其基金的LP来说,最终的回报都有望丰厚。私募股权行业的魅力在于其精密而又高风险的运作模式,而Novotech的案例正是这一行业魅力的生动写照。

更宏观来说,Novotech并不是个例,随着全球IPO市场的复苏,私募股权市场的兼并收购潮也在重新打开,2024年或将迎来私募股权市场又一爆发。若您想趁早布局私募股权市场投资,请扫描二维码,联系我们的私募股权投资专家。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64