美联储降息的“五大阻碍”(组图)

得益于通胀降温显著,对2024年降息的预期在不断升温,但似乎要真正得出降息的结论,还有待考量。

德意志银行认为,在经历过近几十年来最激进的加息周期后,市场可能低估了美联储的鹰派立场。

在12月11日发布的报告中,德银认为,在FOMC公布最新利率决策前,有五点因素可能会让美联储偏鹰。

通胀水平仍“过高”

不能忽视的大背景是,本轮通胀是自20世纪80年代以来最严重的通胀。

德银认为,导致20世纪70年代滞涨的原因之一就是过早选择放松政策。

因此,在本轮通胀的强度和持续性此前已被低估的情况下,美联储自然会避免“重蹈覆辙”。

从通胀本身来说,尽管通胀显著降温,但仍高于2%的目标水平。德银指出,如果是在以前,目前的核心通胀水平仍称得上“过高”。

鲍威尔在其12月初的最新讲话中也表示:“现在断定我们已经实现了足够的限制性立场还为时尚早。”

没有明确降息的动机

德银认为,如果现在开始降息,与前几次的降息相比,似乎理由“并不明显”。

报告梳理此前降息的动机如下:

2020年降息:全球经济受新冠疫情冲击;

2019年降息:通胀水平降至目标以下;

2007年降息:次贷问题初现端倪,信贷条件大幅收紧。

而就目前的市场来看,这些问题都不存在。

从几个指标来看,金融环境甚至可以称得上“相当宽松”:失业率徘徊在历史低位附近, 美国高收益债券利差达到18个多月以来的最窄水平。

降息预期缓解了金融环境,反过来压低了降息的可能性

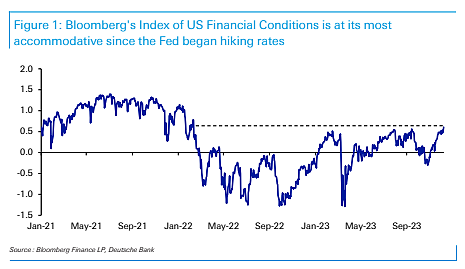

随着市场对降息的预期在不断升温,金融环境随之宽松。

报告显示,彭博的美国金融状况指数已经达到了美联储本轮加息周期以来最宽松的水平。

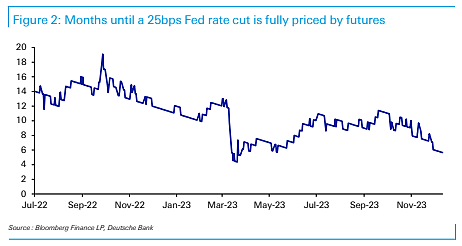

并非今年首次预测降息

今年以来,市场已经至少有两次降息预期。一次是在硅谷银行倒闭后的动荡期,一次是在6月初,期货市场预计在今年年底前降息。

德银称:

过去2年中,我们已经看到了七次美联储的鸽派信号,但前六次都没有如期发生。

“不加息”和“降息”不是一回事

德银认为,美联储接下来的利率路径有两条:一是按兵不动,二是积极宽松。

然而,目前为止,美联储甚至其他主要国家央行都尚未达成第一点,央行们还在谈论“可能仍需更多加息”。

总之,目前讨论的焦点是“加息是否已经完成”,而非“何时开始降息”。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64