这个基金年内“跑赢”指数近60个百分点,凭什么?(组图)

时间走到11月末,2023年的公募冠军基金经理(剔除QDII)已经呼之欲出。

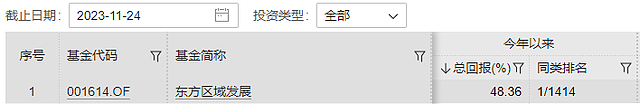

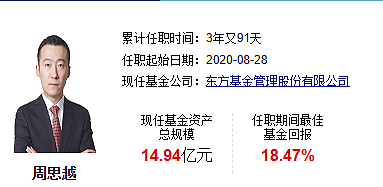

一个北京中型基金公司旗下的基金经理周思越,以48.36%的正收益,“俾睨”全市场。

考虑到同期沪深300指数8%以上的年内跌幅,这个基金经理的超额收益达到了惊人的56个百分点。

更有点匪夷所思的是,这个基金经理并没有完全走今年红火的“微盘风”,也不赌风口。他的组合年内在科技、白酒等板块反复切换,最后挣得了这个收益率。

如此“神奇”的投资技能,背后是什么方法使然?

他的超额收益能力可以持久么?

年内业绩领跑内地产品

前述的年内领跑基金就是东方区域发展。

Wind数据显示,截至11月24日,东方区域发展的年内收益率约48.36%。

也就是说,截至11月下旬,这个基金已成为年内涨幅最高的基金(不计QDII基金)。

而这个基金经理就是周思越,一个新加坡国立大学毕业的硕士,一个脸庞瘦削,直播时甚至有点羞涩的基金经理。

投资“反潮流”

而周思越的经历和交易方法,都有点反潮流。

首先,这是一个从专户投资和券商资管领域成长起来的基金经理,这点就属于业内的“少数派”。

简历显示,他是新加坡国立大学经济专业硕士。曾任长盛基金专户理财部理财经理、东方基金研究部研究员、中信证券资产管理部副总裁(VP)。

其次,他也是少数承认自己投资方法中会“兼容”部分技术面因素的。

另外,他的组合也没有走年内大火的“微盘股潮流”,相反,是反复的在科技白马股和消费白马股之间“横跳”。

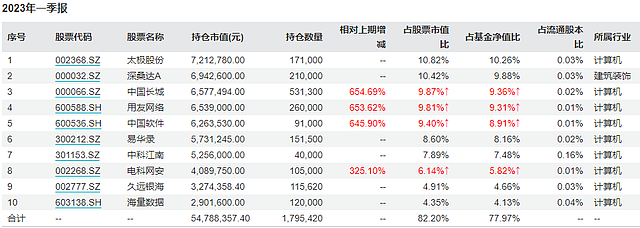

以1季报来看,东方区域的前十大重仓股,包括了九个计算机行业股。

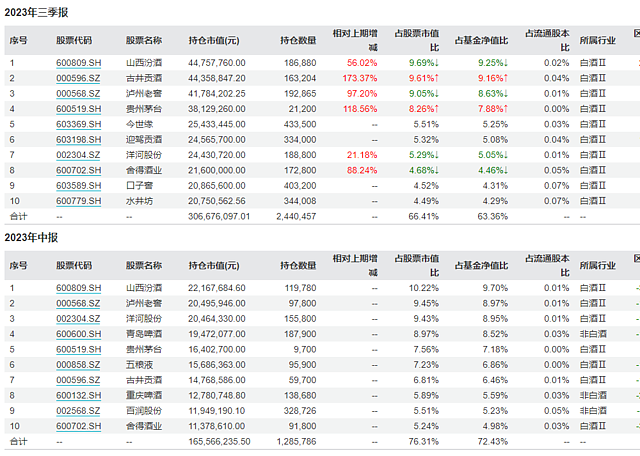

而2、3季报显示,该基金的重仓股已经切换成酒类股。

组合风格“凶猛”

而且,尽管是配置了相对稳健的消费股,周思越的投资却相当的凶猛。

二季报东方区域发展的十大重仓股,为两个啤酒股、一个鸡尾酒股、七个白酒股(下图)。

时间推移至9月末,东方区域发展的十大重仓股,干脆蜕变为十个白酒股。

买一个行业,如此“倾仓出击”,在业内也是不多的。

另外,如果用每个季度末的持仓来推测当季的净值走向,我们也可以发现,周思越的“短线交易”还是创造了非常多的超额收益的。

比如,2季度末,东方区域发展的季度收益超过了18.7%(下图),但同期白酒指数基金的净值跌幅为-18%以上。

显然,东方区域发展的组合,创造了比季报多出36个百分点以上的超额收益。

类似的,当白酒指数基金在3季度盈利4.6%以上时,周思越的基金又刚刚打平。

这也从另一个方面证实了,该基金的季度内交易或很大程度影响了表现。

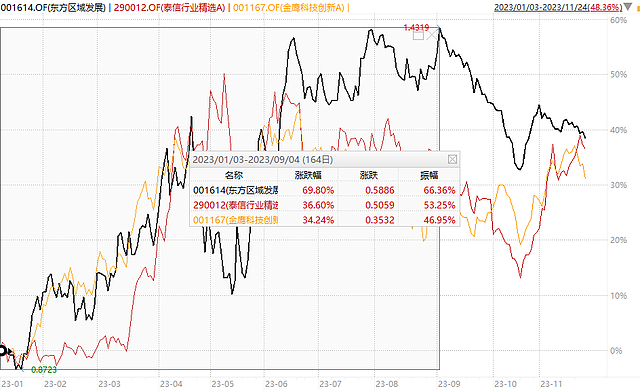

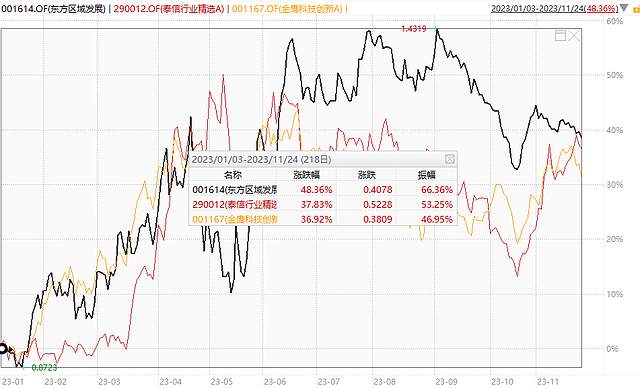

此外,周思越管理的东方区域基金和紧随其后泰信行业精选、金鹰科技创新(主动权益基金类别)之间,年内也有明显的“收益差”。

考虑到后两者主要是“押注(重仓)”于科技股,周思越的产品的超额收益,显然和赛道基金大为差异。

如果仅仅从重仓股、净值和行业配置上观察,东方区域发展非常类似于业内曾经火红、但近年逐渐“失传”的“投资技能”在撑基金业绩。

即所谓的“行业轮转”。

这种方法堪称,赛道基金的“变换版”,即基金经理依据宏观、行业、市场等综合因素的判断,不断的把组合重点从一个行业移到另一个行业。

这种方法如果移动的准确,会产生极高的收益。但近年来,已经少有人能够一直准确了。

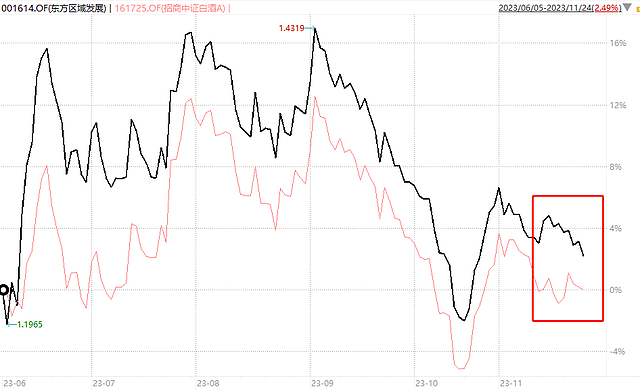

从年内几期季报看,东方区域发展在年初和金鹰科技的净值波动非常相近(下图)。而后者年内主要投资于TMT类个股。

而到了六月份,东方区域发展的基金指数开始和金鹰科技“分道扬镳”,转而和招商白酒较为贴近,事后看,该基金果然配置了白酒股等重仓品种(下图)。

如果将东方区域发展与招商中证白酒的走势简单对比会发现,6月以来,两只基金的走势相当接近。

但是,在11月中下旬以来,东方区域发展和招商中证白酒的走势出现了明显的差异(上图)。

考虑到招商中证白酒作为指数基金,不太可能大幅调整。

那导致净值分化的,只能是东方区域发展。

换言之,周思越很可能在四季度进行了年内的第二次大切换。

而这次的切换结果尚有待观察。

虽然,有年内最佳的累计业绩,但周思越的基金年内规模增长净额比较有限。

观察统计(下图)可以发现,其在2022年末规模为0.16亿元,到了2023年3季度,也只有4.84亿元,依然是小盘基金。

不过,2023年11月,东方基金又给了另一只基金——东方主题精选管理。

后者使得他管理的规模在3季度达到了近15亿元。

这依然只是行业其他绩优基金经理的“零头”。

对周思越而言,2023年已足够“美丽”,如何把今年的能力和“好运”延续下去,才是未来最大考验。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64