养老金投下反对票!Origin收购案又要告吹,商战三方各怀什么心思?(组图)

发生了什么又导致要凉?

养老金为何反对溢价收购?

巨头Origin到底值多少钱?

加拿大资本Brookfield对澳洲能源巨头Origin的收购案真是一波三折!

从去年开始,澳财就对这项历时一年之久的收购案进行了持续跟踪报道。上个月,财团们终于等来了澳洲政府的批准,随后进入最后阶段——寻求股东批准。

但在11月初,经过收购方财团的数次提价后,Origin大股东养老金AustralianSuper再一次否决了提议。

这场长时间的拉锯战背后究竟让各方财团看中了Origin的哪些资产?Origin到底值多少钱?本文将逐一梳理这些问题,深入理解此次事件的缘由以及对Origin的实际价值。

1

发生了什么?

本次收购案的主角一共有三家公司:收购方为加拿大财团Brookfield与美国能源公司EIG。而Origin股东中,主要代表反对势力的一方是澳洲养老金AustralianSuper。

Brookfield和美国合作伙伴EIG宣布他们将Origin的收购报价提高至每股9.53澳元,并声称这是他们的“最终”报价。同时,这项收购计划需要获得75%股东的同意。

但是,原先占有近14%股份的AustralianSuper,最近继续购入股票,将其持股比例提升至15.03%,显示出该养老金持有坚定立场。

由于此次AustralianSuper反应迅速,在股东中起到了有利的影响。一般来说,只要有养老金带头表明态度,加上其支持者们的投票,这项 200亿澳元的报价很难通过。

最终的投票将在11月23日于悉尼进行,需要投资者们注意的是,虽然这次的表决预期很难通过,但作为提高要约价格协议的一部分,收购方Brookfield与EIG获得了一项额外的权力,即如果他们与董事会达成的协议被拒绝,则可以向 Origin 提出场外收购要约。

如果任何投标人购买了 Origin 5% 以上的股份,则在任何投票失败后的六个月内,将提出对 Origin 100% 股份的场外收购要约。这份场外收购要约所需的最低股东支持比例仅为 50.1%,大幅降低AustralianSuper 的影响力。

2

AustralianSuper为什么反对溢价收购?

在普通股东看来,海外财团愿意给出高于现有股价的收购报价,且当前股价处于5年内股价的最高位水平,按理说收购意向看起来是非常有吸引力且有诚意的。

养老金为何选择果断拒绝呢?

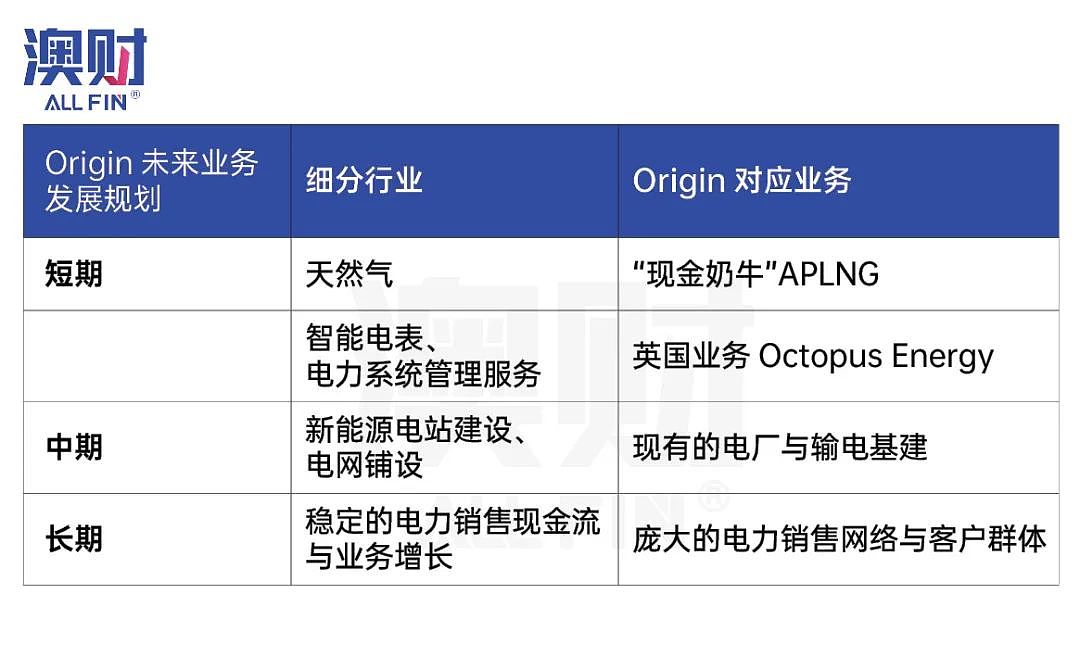

主要原因就是Origin的长期价值被大大低估了。现在对Origin的估值方式并不仅是一家能源公司,而是一个投资未来能源转型的宝贵平台,覆盖了能源脱碳进程中所有的转型期。

我们从两家收购方的收购意向中能看出一二:

Brookfield是一家布局长期的投资公司,擅长的领域是长期价值另类资产投资,主要投资方向包括房地产,基础设施,可再生能源等。近几年接连几个收购案都暴露出了这家投资公司对进军澳洲电力基建市场的野心。

2021年,Brookfield曾以102亿澳元价格收购了电网公司AusNet,以10亿澳元价格收购了智能电表公司Intellihub 50%的股份(这也让本地私募机构PEP从Intellihub项目上成功退出。由于在这一交易中Intellihub的股权价值一跃达到20亿澳元,这也意味着该项目在3年多时间里实现了近5倍的回报,博满澳财金融集团通过博满元亨基金和单一项目配置,亦参与了Intellihub的投资)。

回到Origin的收购中,Brookfield所需要的仅是Origin电力市场的业务,同时承诺通过 Origin 的能源市场业务投资 200 亿至 300 亿澳元用于清洁能源和存储。

因此,有了Origin庞大的平台,该公司此前对澳洲投资的所有新能源类资产都可以获得更多的协同效应,整个业务布局将遍布从发电到销售的全产业链。

而另一家收购方EIG则有着不一样的投资风格,这家公司更倾向于在接手时就可以低成本产生大量现金流的传统意义上的优质资产。

EIG认为未来10年内,世界各国向完全脱碳的转型还会比较缓慢,为了替代高污染的煤炭,作为替代的天然气的需求在未来10年内会依然保持稳定。

EIG此次瞄准的就是Origin在昆士兰的APLNG天然气业务,此前澳财在关于Origin的文章中曾提到过多次,该业务在过去几年一直是Origin核心的现金流业务,也正是该业务让Origin在疫情、煤炭价格暴涨等多个负面事件后依旧维持着可观的财务情况。

而另一个拒绝现在报价的重要原因是,不管是本地还是海外,澳洲新能源并不缺少投资者。养老金就是其中非常大的一类投资者,以AustralianSuper为例,管理着3000亿澳元的资产,每年就有220亿的资金需要部署。另一家管理着740亿澳元资产的养老金HESTA希望到2030年部署约10%的资产在新能源转型上。

本地大型资管机构/银行也对新能源转型非常热衷,麦格理集团在上月就开始准备100多亿美元的亚洲能源基金募集,本月也在澳洲本地宣布了100亿澳元的绿色能源转型基金。

而海外投资者中贝莱德、Blackstone等超大型资管公司都在澳洲新能源市场投资非常积极,目前贝莱德不仅已经拥有了6.16% Origin的股份,也对Waratah等大型电池项目表达浓厚的投资兴趣。

3

Origin到底值多少钱?

在进行估值对比前,我们先需要分析本文第一部分提到的北美财团场外收购的期权的影响,50.1%的最低通过比例会导致未来收购价格大幅低于现价吗?

澳财投研团队觉得这种情况不太可能发生。

因为如果北美财团之前曾提出更高的价格,那么大多数股东对Origin的期望价格可能会更高。此外,许多大股东也是潜在的投资者,这意味着场外收购要约的价格预计不会与当前报价相差太远。

从估值倍数的角度来看,如果按传统能源公司的标准来衡量Origin,用市销率或市净率来评估,北美财团提出的报价是合理的,甚至可能有一些溢价。

然而,在前文分析的基础上,如果以收购新能源企业的标准EV/EBITDA倍数来看待,当前北美财团提出的估值倍数大约只有6左右。

虽然Origin目前仍然是传统能源公司,但要完成向新能源企业的全面转型需要大量资金。考虑到Brookfield承诺的250亿澳元追加投资中位成本,我们粗略估计当前报价对应的EV/EBITDA估值倍数约为13.5。

与同行业最近的能源转型投资相比,比如APA集团收购燃气发电站和可再生能源发电资产Alinta Pilbara,这些与Origin的收购相似,都涉及传统发电和新能源的组合。今年9月份的交易EV/EBITDA达到12.9倍。因此,可以看出,目前Origin的收购报价大致处于市价水平。

澳财投研观点

综上所述,澳财投研团队认为,现在AustralianSuper主要反对收购的原因是当前给出的价格仅处在公允价格,Origin作为行业龙头出售需要一定溢价,如果没有10-20%的公允价格溢价的话,北美财团的收购计划很难达成。

对于大型养老金这样的超长期投资者来说,现在短期内用收购失败的利空消息打压股价,以低价继续增持Origin股份反而是更有吸引力的选择。散户的长期投资者如果遇到此类收购相关利空消息打压股价的情况,逢低买入或许也是可行的操作思路。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64