Klarna回归盈利,Affirm上涨132%,BNPL又要卷土重来?(组图)

从媒体头条消失后的BNPL行业,却在现实中开始上演王者归来。

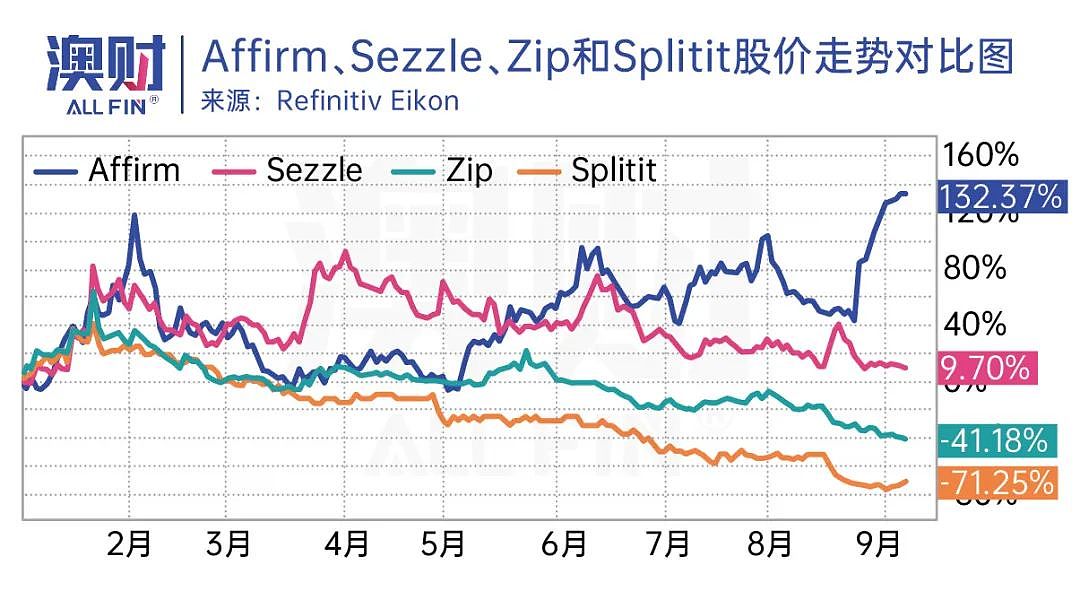

2023年以来,BNPL龙头企业Affirm股价高歌猛进,涨幅高达约132%。而未上市的欧洲巨头Klarna则实现了自2020年后的首次月度盈利。

在头部企业狂飙突进之时,大量的中小竞争者逐步退出战场。

在这场BNPL行业的大洗牌中,行业话语权逐渐回归头部企业。那些以极低估值成功“站队”的资本,则有望在未来2年中收获到丰厚回报。

1

BNPL行业的四大发展趋势

北美支付巨擘 FIS Worldpay于2023年初发布了全球支付科技报告《The Global Payment Report》。报告发出时,即使全球支付行业仍处于高息环境的重压之中,但该机构仍坚定地看好以下趋势:

电子钱包的穿透率将不断上升;

实时点对点支付将快速增长;

现金的使用将继续被逐渐替代;

电子商务将在全球各地区继续增长。

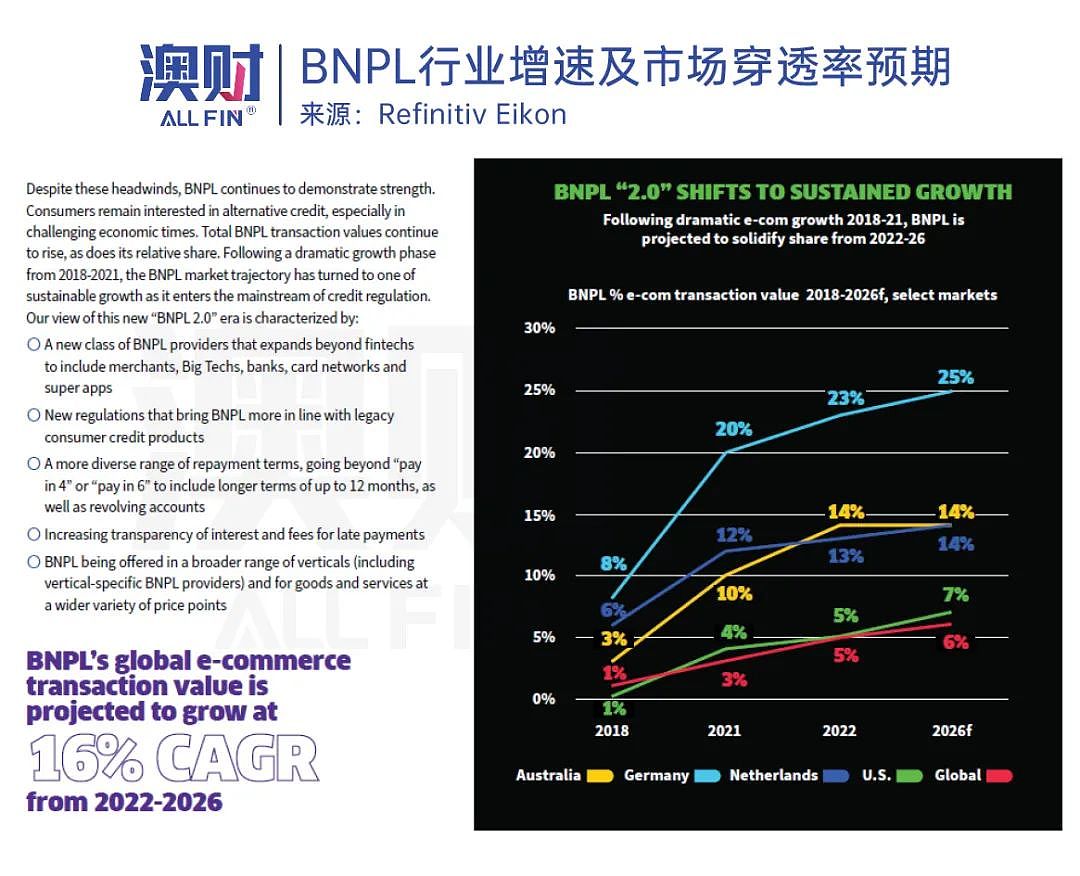

与此同时,FIS继续使用了大量篇幅讨论BNPL在支付系统中的地位和趋势:2022-2026年间,预计BNPL将继续以16%的年化速度实现增长,且将占有电商市场的更大市场份额。而随着BNPL在支付市场中的重要程度持续上升,更严格的监管标准、更广泛的产品范围、更强的生态系统搭建将是行业升级至2.0的必经之路。

综合上述资本格局的变化,我们认为,BNPL行业的阵营已经基本划分完毕:在严格合规和成本门槛的限制下,未来将仅有少数几家企业瓜分巨大且增长中的BNPL行业。

2

Klarna为何可以王者归来?

在对比BNPL所有参与者的资产组合、运营理念、团队经验和投资人背景后,我们认为,Klarna将会是在市场回归后首先恢复的龙头企业。

自2022年末以折扣估值参与到当时的紧急融资以来,Klarna团队展现出极强的韧性:在媒体的质问和重压下坚持转型策略,迅速对人员结构、市场重心、客户结构进行了审核和改变。在刚刚结束的第二季度中,Klarna超预期完成了月度盈利目标,意味着公司已经基本脱离了对外部资本的依赖,重新掌握了对未来发展策略和资本运作的主动性。

首先,Klarna是欧洲最大的数字银行平台之一,合规是Klarna运营的核心竞争力。

Klarna于2017年获得了瑞典银行牌照,并于2021年进一步在德国开展存贷业务。其资本构架、合规要求、披露标准等均以银行标准进行要求。截至2023上半年,Klarna存款总量为792亿瑞典克朗,同比上涨18%;普通股权一级资本比率(CET 1)为18.5%,且董事会对该比率保持着高于监管和同行的监察标准。

这使得Klarna相较其他BNPL公司,有更强的监管保护,以及更低成本的资金来源。受益于欧洲经济区(EEA)金融资质通行证的政策,Klarna可以基本无摩擦地在欧洲地区开展银行信贷业务,这也使得即使在竞争最为激烈的2019-2021年期间,Klarna依旧稳坐欧洲BNPL市场的第一把交椅,在app活跃量指数上远超任何一个竞争对手。

在其他地区的运营中,Klarna依旧谨遵银行级别的合规要求,并作为新行业的领军者,积极与监管机构展开讨论,一同制定合宜的发展框架。以美国市场为例,按照各州的规定,Klarna拥有相应的货币传输资质(Money Transmission License)、借贷许可证(Lending License), 以及关于小型借贷相关的州际资质。

与此同时,Klarna也是欧洲最大的开放银行平台提供商之一,为1.5万个金融机构提供数据连接,并为27个国家和地区提供服务。通过开放银行,经许可的第三方提供商(TPPs)可以通过API从银行和其他金融机构获得财务数据访问权;开放源代码技术使TPPs能够根据消费者的具体需求构建应用程序和服务。对于数据的理解,以及生态系统的搭建,使得Klarna在技术层面也具备先发优势。

其次,不惧重压,坚定向内改革。

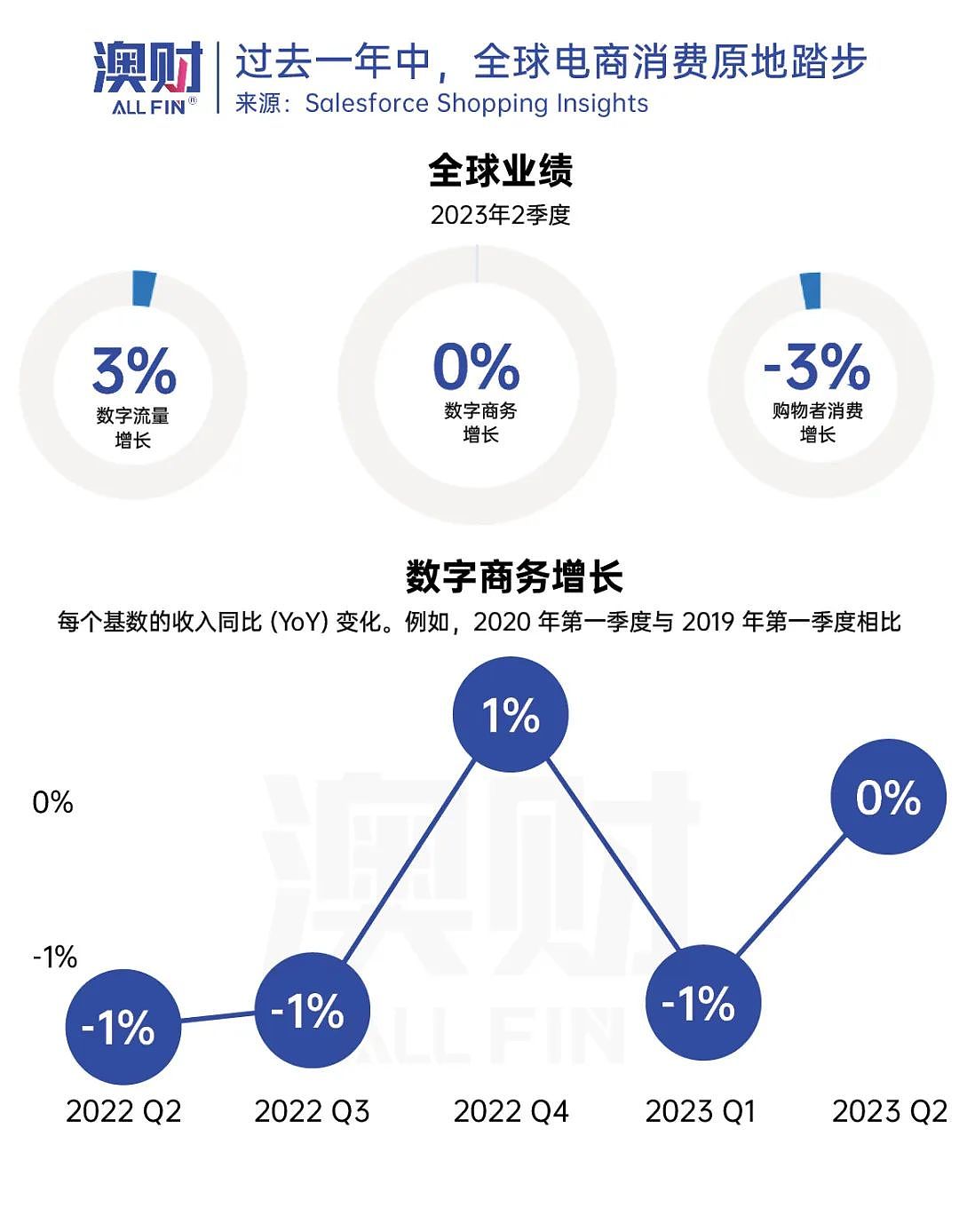

对于Klarna管理层来说,过去一年的压力不仅仅来自于市场环境的变化——加息周期给全球非必需消费踩了一脚急刹车,全球电商行业在长达5个季度处于基本无增长状态。需求端空前疲软,资金成本处于10年高位,实现增长不仅仅要提供优于同行的优质服务,还要挖掘客户不受市场情绪影响的刚需。

另一方面,作为欧洲最受人瞩目的金融科技独角兽,Klarna在2022年中以85%折扣进行融资后,一直处于舆论的重压之下——曾经大规模宣传Klarna增长业绩、IPO前景的CNBC,180°转向质问公司在美国市场的补贴策略;为回归盈利能力而进行的人员削减和部分市场撤退,受到了社交媒体的猛烈攻击。

令人欣慰的是,管理团队顶住了这些压力。在2018年以前,Klarna曾拥有过10年盈利历史,并在不同市场周期中积累了抓住机会和平衡盈利的经验。获得战略投资者的再度支持后,Klarna严格执行回归盈利能力计划。在最近的财季中,公司低调地宣布了优于预期的财务表现:

本季度,Klarna平台交易量同比上涨14%,录得2390亿瑞典克朗(约合217亿美元);营业收入同比上涨17%,录得55亿瑞典克朗(约合5亿美元)。同期,宏观行业条件相对疲软,全球电子商务市场下滑2%。远超行业的表现,体现出Klarna业务拥有显著的有机增长性。

收入层面的增长,来源于Klarna继续吸引各种垂直领域的新零售合作伙伴,并将现有合作伙伴关系扩展到新市场。Airbnb、Boden、Deichmann、Selfridges、Juventus、AC米兰、Parques Reunidos 和 优衣库等品牌都选择与 Klarna 合作。作为其营收最重要组成部分,来自零售商的收入在本季度同比增长23%。

与此同时,公司继续积极控制成本:运营成本(不包含坏账成本)同比下降26%,坏账同比下降41%。上升的收入和下降的成本,使得Klarna本季度提前完成盈利能力目标:净亏损同比缩窄77%,且已实现单月层面的税前利润。

Klarna依旧紧抓信贷质量。与2022年第二季度相比,信贷损失同比下降41%。Klarna负责任的借贷方式,使其在收入和GMV持续增长的情况下,将上半年的信贷损失保持在0.39%的低水平。

第三,回归盈利能力,使Klarna重新掌握增长策略和资本运作的主动权。

基于最悲观情况的预测,我们曾认为BNPL可能会被分为两大阵营:Klarna撤退回欧洲,回归具备高盈利能力的成熟市场,并随着电商的增长而持续增长;美国市场将被两家具备强劲资本市场的竞争者瓜分,即Afterpay (被Block收购)和Affirm。

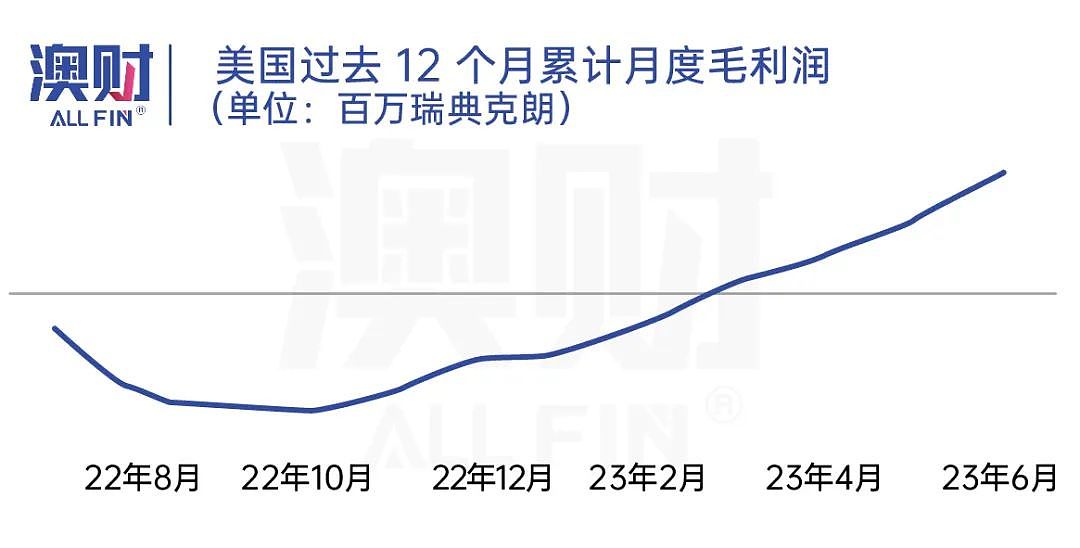

随着Klarna财报浮出水面,这种悲观情况的发生概率微乎其微——根据Klarna历史,占领市场、培育市场至毛利润能力,一般需要5年时间;相对而言,美国市场更加复杂,体量是欧洲的1.5倍,但过分习惯于创新支付方式与补贴。在本次季报中,Klarna表示,已经提前一年完成了对市场的培养,展现了增长性和盈利能力并重的积极指标。

在2022下半年完成策略的重审后,Klarna摒弃了激进扩张的方式,对营销支出和信用评估策略都进行了审慎的控制,使其在短期内降低对资本市场的依赖。令人振奋的是,自2023年一季度开始,Klarna的美国市场已经持续展现正向毛利润;且在集团层面,预计Klarna将在本年年末回归盈亏平衡,并在2024年展现出持续的盈利能力。

基础坚实、增长空间显著、业务模式具备成熟性、且竞争格局相对宽松,我们认为,Klarna已经站在夺回增长策略和资本运作权的门口了。

3

澳财投研观点

无论市场对于曾经过热的BNPL行业如何解读,对于商家而言,寻求更广泛的用户群体、更便捷的客群管理和互动渠道是刚需;对于银行及其背后的资本提供方而言,以更准确的风险定价方式增强利润率是刚需;对于消费者而言,更低门槛的消费体验、更强的个人财务管理能力是刚需。回归商业本质,上述刚需必将带来显著的商业机会,而手握数据、资本和可扩展性平台的BNPL行业,则是上述刚需的优质解决方案。

我们认为,目前加息周期的尾部,BNPL行业将继续承受6-12个月的重压。更多的洗牌将在该周期内发生,而站稳脚跟的竞争者将“免费”获取更多市场份额。

博满澳财曾于2022下半年与红杉资本、Mubadala一同参与了对Klarna的投资。基于近期表现,我们有强烈信心看到该BNPL领导者的强势回归,博满团队亦将会继续密切关注BNPL行业动态及Klarna最新的业务进展。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64