银行财报预警:澳洲年轻人没钱了,经济开始放缓了(组图)

CBA财报为什么暗示着“经济开始放缓了”?

Suncorp为什么想逃离银行业?

消费品行业正遭遇着怎样的利空?

近日两家澳洲银行财报正在向外界发出强烈的经济预警:在高利率房贷的挤压下,澳洲年轻人手上越来越没钱了。

受此影响,澳洲经济已经开始放缓了。

经济环境正在巨变,投资者的一些投资逻辑也需随之更新了。

1

CBA财报为什么暗示着“经济开始放缓了”?

9日,四大银行之首的联邦银行(ASX:CBA)公布的最新财报数据显示,虽然净利差(NIM)环比下滑了0.5%,但是净利润依旧维持着几乎与前两年持平的状态,超过100亿澳元,并且随财报公布了2024财年10亿澳元回购的计划,因此在财报公布后,CBA股价强势上涨。

CBA财报显示,23财年上半年公司运营情况良好,但在下半财年却出现了后劲乏力的窘境。

CBA财报显示,23财年上半年公司运营情况良好,但在下半财年却出现了后劲乏力的窘境。

主要原因在于,更高的融资成本和固定利率到期后各家银行转贷的激烈竞争,另外,数据显示,年轻人的还贷压力不断提高,让CBA的贷款违约率出现了反弹,值得警觉。

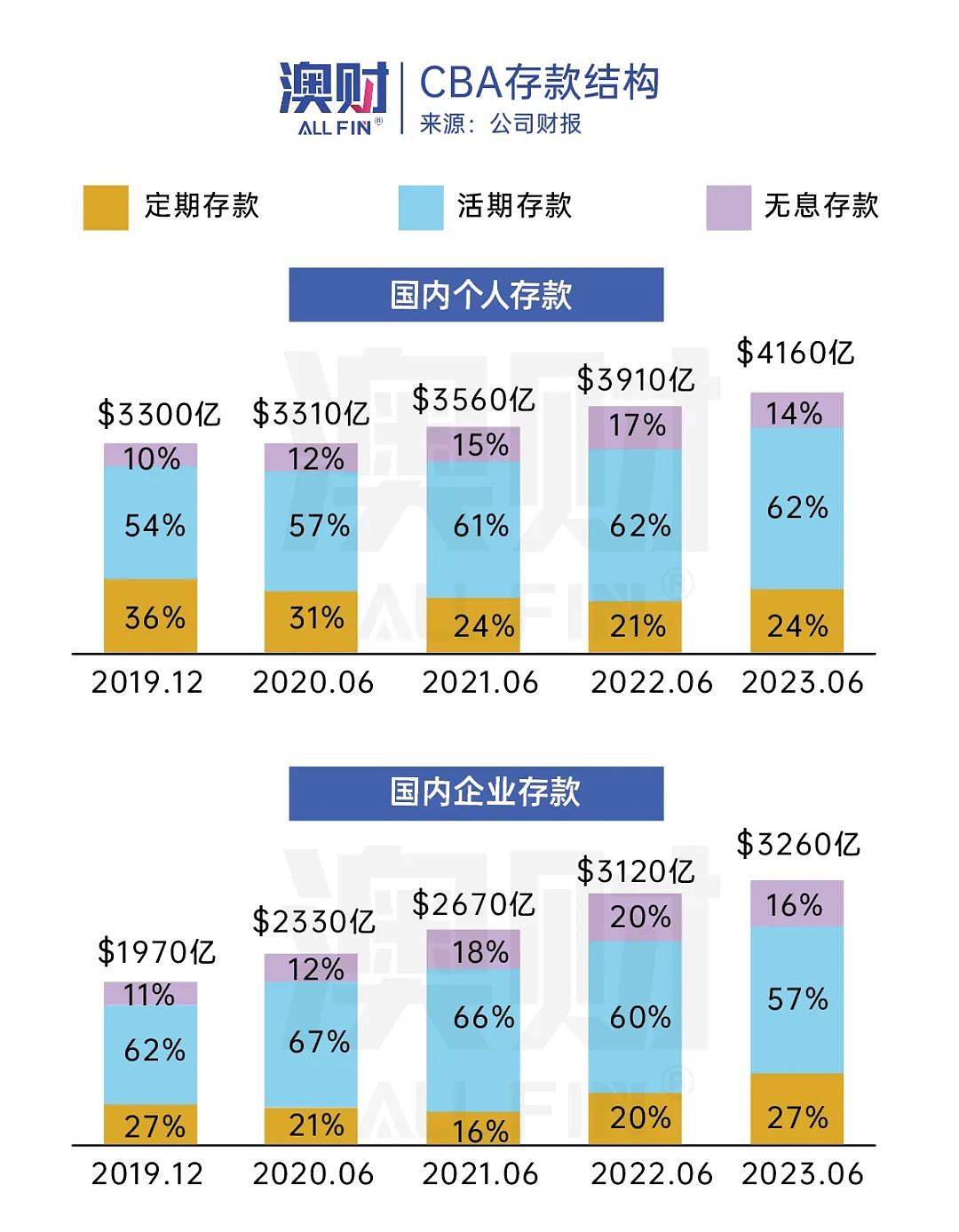

首先在融资成本端:银行业,尤其像CBA这样的银行龙头,最大的竞争优势之一就是其便宜的融资成本,长期以来客户在存款账户中放着大量的现金。但随着澳洲利率不断提升,越来越多的客户开始寻找高息的存款产品,如下图所示,23财年中,零售客户将3%的无息存款转入了定期存款中,而企业客户定期存款的比例上升了7%!

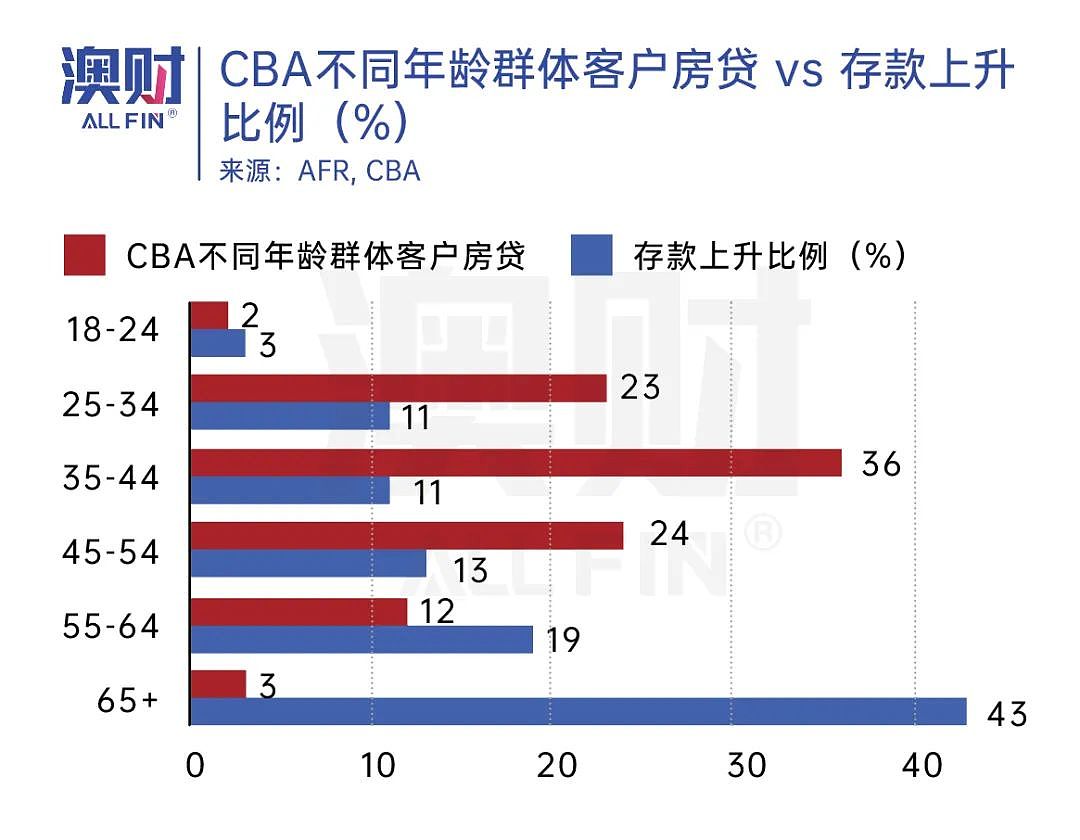

有意思的是,如果将个人存款群体进行拆解,我们可以发现,作为社会消费主力的25-55岁人群房贷量增速远远超过了存款,而占据着62%以上存款的55岁以上人群存款上升量超过了房贷量上升,这两组数据都在暗示,澳洲经济将继续放缓,因为“年轻人存不上钱了,而老年人有钱不敢花了”。

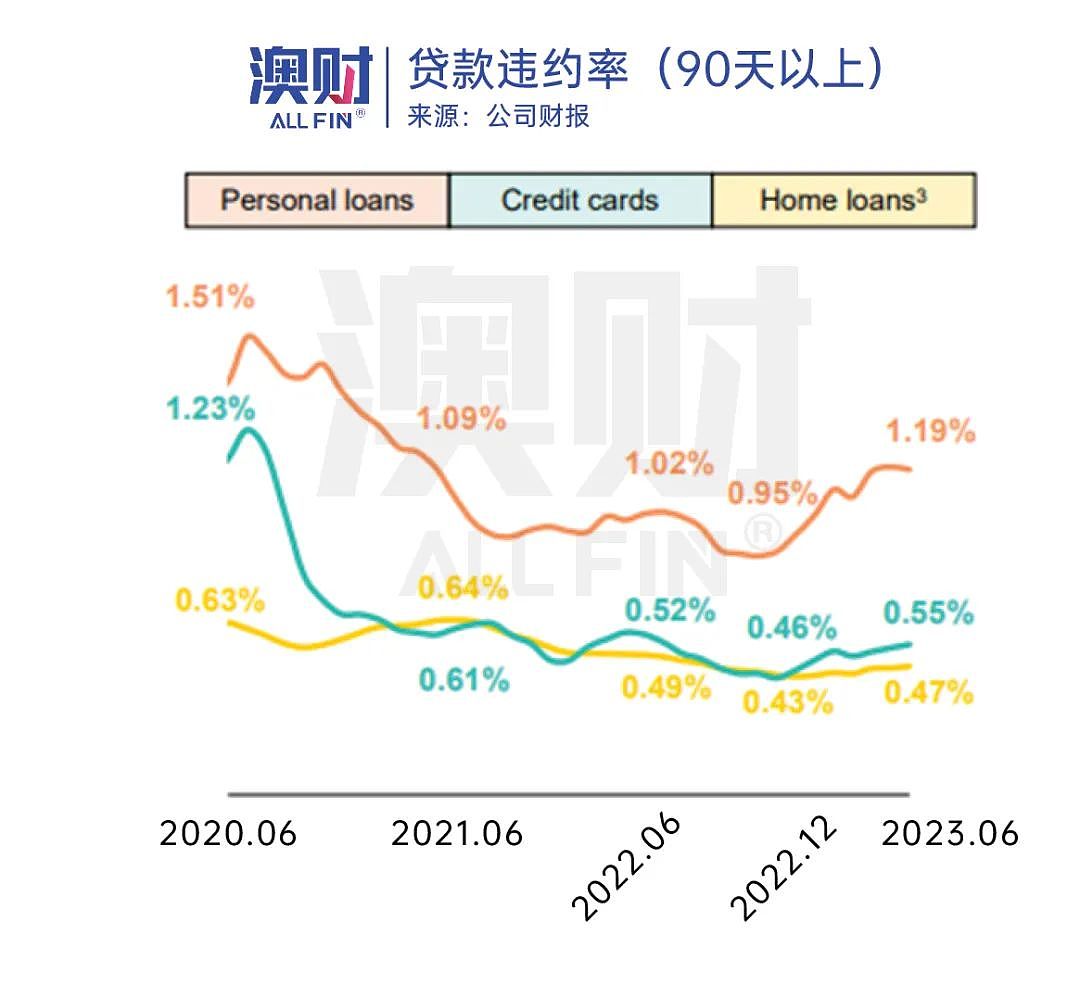

其次,银行的房贷违约率开始上升。

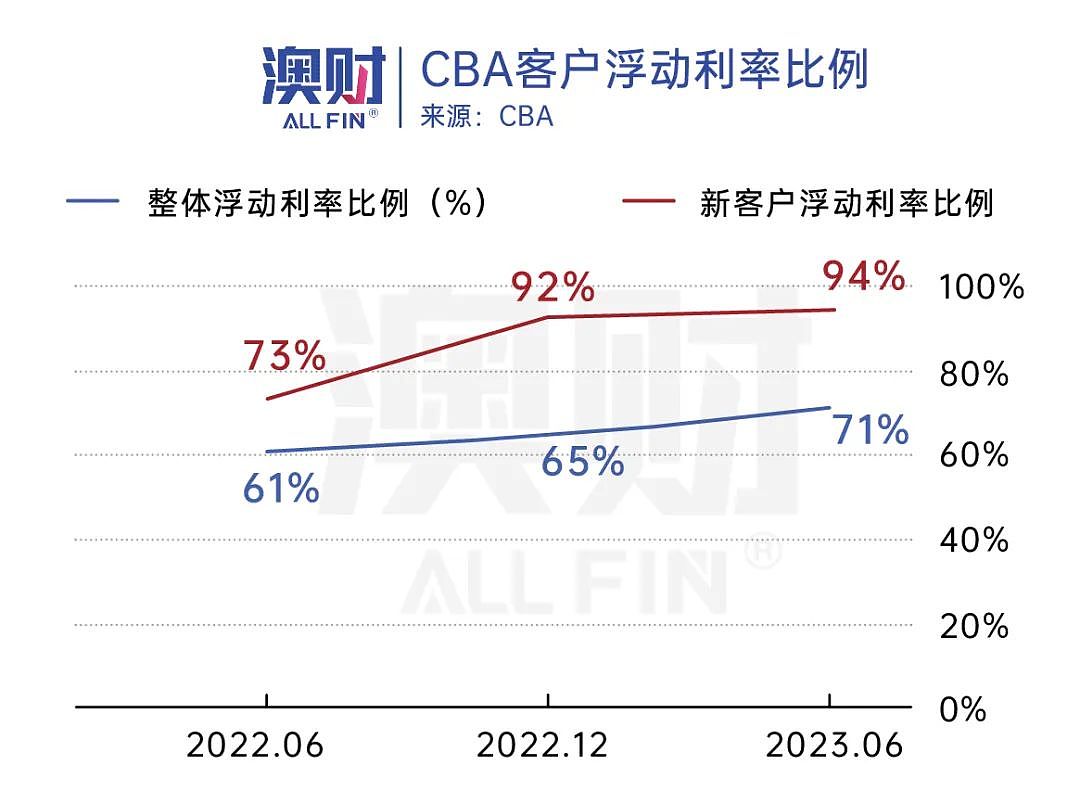

伴随利率的快速上升,许多房贷客户一下子面临着每年3-5%的房贷利率提升。在此压力下,CBA的房贷业务中,只付利息的比例从1年前的17%上升到了19%,且新增贷款量由650亿澳元下降至600亿。

在还贷压力下,房贷违约率开始反弹,个人贷款违约率回升到了1.19%的较高位水平。

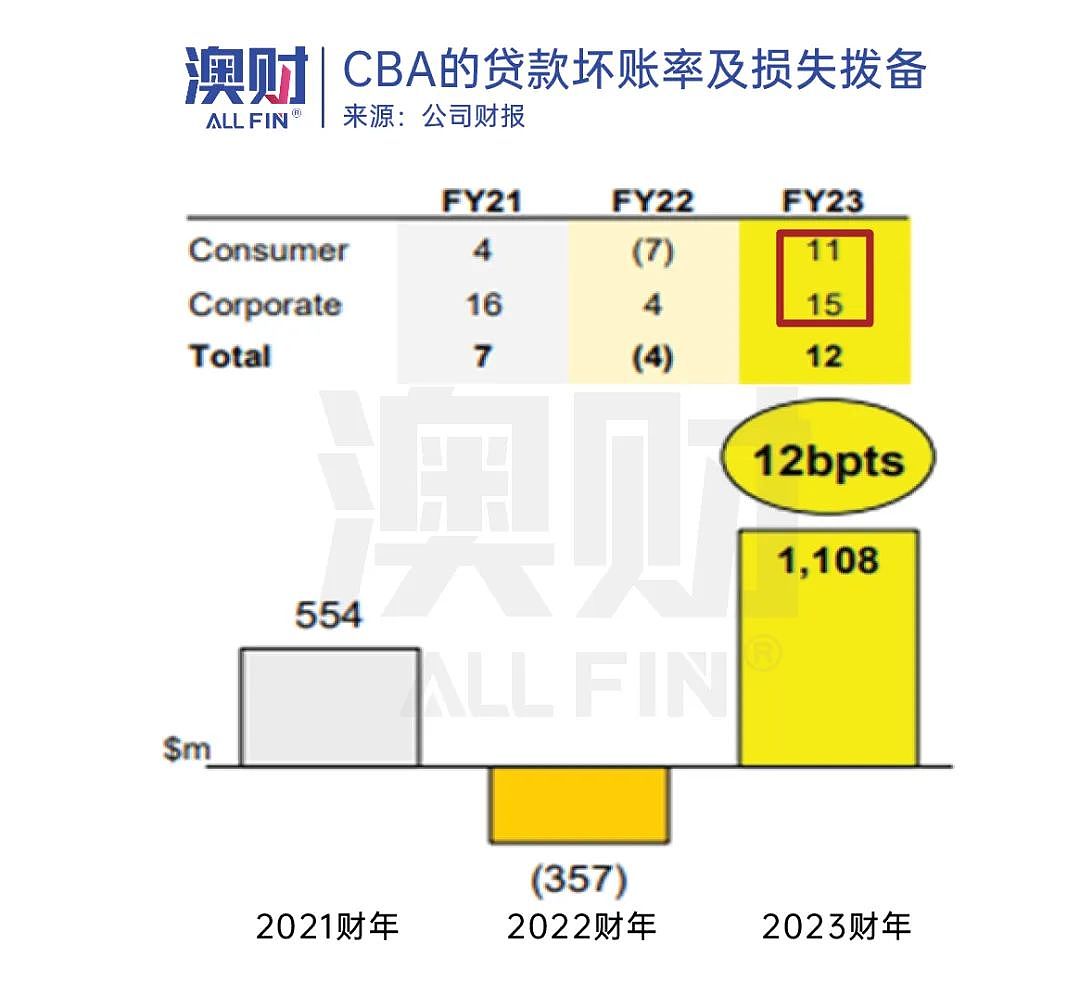

相应地,个人端的坏账率和企业端的坏账率分别上升了11和15个基点,也出现了明显的抬头现象。正是基于此,CBA十分谨慎地增加了11亿澳元的贷款损失拨备。

小结:虽然CBA本财年的财务数据同比还是非常亮眼,但也暴露了各种澳洲经济发展的宏观隐忧。鉴于高利率环境并不会快速退去,未来,各大银行将面临着增速、盈利能力、坏账管理能力等多重考验。

2

Suncorp为什么想逃离银行业?

Suncorp之前最大的卖点就是与ANZ的收购案,不过ACCC否决了这项交易。所以财报发布的当日,股价下跌了。

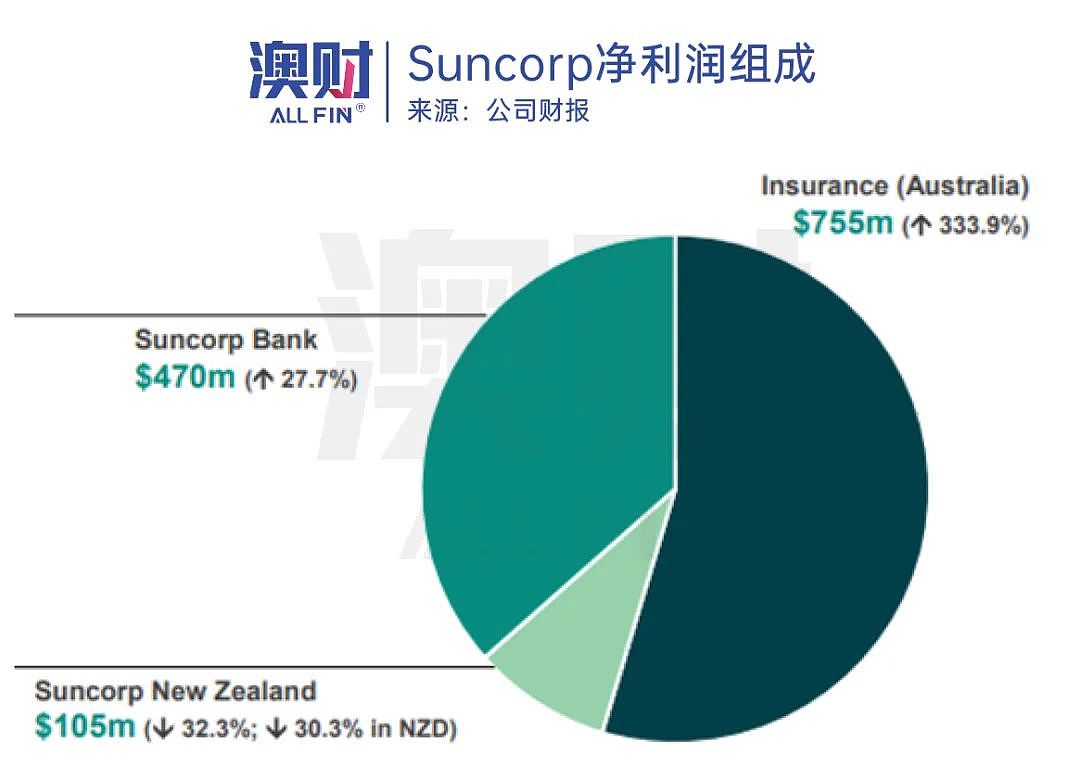

让人疑惑的是,作为贡献了公司约1/3利润的银行业务,Suncorp为何这么急切地想要出手逃离呢?

首先,未来,银行业务的盈利能力没有保障,所以现在或是最好的抛售时机。

Suncorp也是澳洲楼市发展的受益者之一。公司连续2年房贷增长率都保持在9%以上,本财年NIM也提高了0.03%,达到1.96%。这远高于Bendigo、BOQ等其他小银行。

不过随着澳洲高利率的持续,小银行的净利差下降只是时间问题,Suncorp预计24财年的房贷竞争压力加大,净利差会下调约0.1%。

虽然小幅的下滑看起来并不是那么起眼。但主要问题在于,Suncorp是一家主营保险业务的公司,原本公司保险、银行双线运营的出发点是想让两个部门的风险在不同的经济时期有一定程度上的抵消,并实现交叉销售的效果。

但是经过多年的运营,管理层似乎已经否定了短期内实现交叉销售的可能性,并发现在银行业务前景不明朗的时期下,保险业务的风险也在增加……

其次,Suncorp主营业务的保险正在遭遇挑战。

Suncorp在澳洲是房屋及财产保险市场的第二大参与者,占有10.8%的市场份额。但这两年时运不济,2020年的澳洲火灾,2021、2022年的东海岸洪水让澳洲保险公司的理赔额显著上升。而保险公司的上游——再保险公司们自然也不是“善茬”,比如慕尼黑再保险、瑞士再保险等公司纷纷提高了对Suncorp的要求,也就是当下次更新再保险协议的时候,需要Suncorp提供更多的再保险金。

也就是说,Suncorp不得不面对上游的再保险公司们毫不留情的涨价。

与此同时,保险业另一个资金来源的各大养老金公司,鉴于债券等固收产品利率提升,他们开始将资金从保险业撤走,转入债市,以提高收益。

双向挤压之下,为了保持利润率,Suncorp在下半财年提高了保险价格,但是此举也带来了一个负效应:客户留存率明显降低。

未来可能出现重大自然灾害或其他意外的情况下,为了还能保证公司的正常运营,Suncorp将目前表现亮眼的银行业务出售,这或是一个非常稳重的选择。

3

澳财投研观点

对于普通投资者来说,这两家金融公司的财报透露了不少财富密码。

首先,CBA的财报透露的信息很明显,主力消费群体的年轻人与中年人的房贷压力急剧上升,可自由支配收入下降,对于消费品行业,特别是非必需消费品,这是极大的利空信号。

其次,银行业与保险行业在未来的财年均面临着风险,除了同行竞争加剧打压了收入增速外,上游的监管及再保险也提高了成本,因此24财年行业数据衰退概率偏大,这两个行业的股票并不是当下投资的明智之选。

最后,聪明钱的养老金选择了债券等固定收益类产品,主要是因为当前经济环境下,虽然利率偏高,但还远没有到出现大型系统性风险的时候,因此固收类产品在当前市场环境下的抗风险能力更强,值得投资者关注。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64