华人漏报中国银行账号,竟被美国政府巨额罚款,IRS跨国追债,结果...(组图)

漏报、瞒报中国账户真的会被查?最近,美国政府一份起诉书引起了大家的关注。

起诉书透露,一名居住在上海的美籍华人Chen在 2010年纳税申报表上瞒报了至少12个外国银行账户。被罚款220万美元。

华裔瞒报中国账户,被美国罚款220万美元

Chen是在美国出生的美国公民。但为了将来回中国定居,他 2005 年在国内开设了包括 汇丰银行、渣打银行、德意志银行、中国工商银行、上海浦东发展银行、摩根士丹利和中国银行在内的多个银行账户。

美国法律要求美国税务居民报告其海外金融账户,没有根据要求正确提交国外银行和金融账户报告(FBAR)可能会受到民事和刑事处罚。

图片来自pixabay

图片来自pixabay

在美国居住期间,Chen聘请了一家本地会计师事务所为他报税。Chen声称,在他移居中国之前,本地这所会计师事务所没有就他海外账户的纳税和报告义务提供任何建议。

2006 年 10 月,Chen回到上海定居,他聘请了一家知名的四大会计师事务所帮忙申报 2006 年和 2007 年的报税。然而,当报税表格询问Chen是否有任何外国账户时,他勾选了 "否",也没有在税表列明Chen在中国有银行账户。

2008 年,Chen开始提交 FBAR。但是, 并没有披露他所有的海外账户。同时,在税表上,他依然否认在外国账户有收入。

2009和2010年,他终于承认外国账户有收入了,可是仍没在 FBAR 表格中披露全部外国账户,也未在税表中报告全部收入。

经统计,这 12 个未报告的外国金融账户的最高余额$5,466,056.

图片来自pixabay

图片来自pixabay

他未向国税局透露这些银行账户的存在以及从中赚取的利益,而这些账户的最高余额总计为570万美元。

美国政府对Chen提起了诉讼。随后他参加了离岸自愿披露计划,如实申报他瞒报的离岸账户以及相关资产和收入,补缴拖欠税款和利息。作为回报,Chen被减轻民事处罚,并免于刑事追诉,但仍要缴纳211万美元的罚款。

然而他并没有如期缴纳罚款,于是罚款的利息和滞纳金就越滚越多,到了2022年11月,罚金已经高达了225万美元。

结果,法官判决美国政府胜诉,并要求Chen及时缴纳罚金。

图片来自pixabay

图片来自pixabay

但Chen在中国,为了避免他以没有收到法庭判决为由拒绝执行。今年6月,美国政府跨国追债,希望委托中国最高人民法院帮忙传达判决书。

但中国高院随后要求支付服务费,目前美国目前正努力处理和支付这笔费用。

欠款没收到,自己反倒得垫付一笔钱,看来“追债的像孙子,欠钱的是大爷”这道理,国际通用。

海外资产和账户申报指南

大家都知道美国税务居民可能需要申报海外资产和海外账户,漏报海外资产被查到的话将面临严重处罚,包括高额罚款甚至入狱。

可出国前,谁在国内没有几个银行账号?看到这里,许多在美华人担心,自己会不会哪天就被国税局盯上,要求缴纳巨额罚金。

究竟海外资产和账户要如何申报?熟读FATCA(肥咖条款)和FBAR(肥爸条款)保平安。

FATCA (肥咖条款)是什么?

FATCA中文俗称“肥咖条款”,是Foreign Account Tax Compliance Act(海外账户税收遵从法)的简称。

FATCA要求全球金融机构向美国通报美国人在海外的资产,以供美国政府查税;同时也要求在美国境外持有金融资产总价值超过$50,000美元的美国纳税人必须向IRS申报海外账户资产,通常使用Form 8938表格来申报。

需申报FATCA的个人

美国公民

绿卡持有人等税务居民外国人(resident alien)

非居民外国人(nonresident alien)在联合申报税表时选择被视为居民报税

美属萨摩亚或波多黎各的真实居所居民(a bona fide resident)

例外情况:

如果当年不需要申报个人所得税,则无须申报8938表,即使海外资产价值超过申报门槛

FATCA申报截止时间

如果需要申报FATCA,Form 8938表格是与联邦个人所得税表1040一起提交的 ,FATCA申报截止日期与报税截止日期相同。

漏报FATCA的处罚

如果未能在截至日期前向IRS准确申报海外资产,漏报肥咖起罚是$1万美元;

如果在收到补报通知90天内没有补报,再加罚1万;

90天后每30天加罚1万,最高共可加罚$5万。

FBAR(肥爸条款)是什么?

FBAR中文俗称“肥爸条款”,是Report of Foreign Bank and Financial Accounts(海外银行和金融资产帐户申报,Foreign Bank Account Report)的简称。

根据《银行保密法》,美国人,包括公民、居民、公司、合伙企业、有限责任公司、信托和遗产,如果外国金融账户的总价值在日历年内的任何时候超过$10,000美元,则必须向美国财政部申报海外金融账户,例如银行账户、经纪账户和共同基金,通过在Financial Crimes Enforcement Network(简称FinCEN,中文:金融犯罪执法网络) 上提交Form 114表格申报。

需要申报FBAR的个人

美国公民(包括小孩)

绿卡持有人等税务居民

美国包含所有美国领土和属地、印第安保留地

例外情况:

配偶共同拥有的账户,一方已提交FinCEN 114表,配偶在满足以下情况时可以不用另外申报FBAR:

非申报配偶需要申报的所有金融账户都是与申报配偶共同拥有;

申报配偶已及时电子申报FBAR并签名;

并且

申报人已填写并签署114a表。

否则配偶双方都需要分别申报肥爸,而且各自必须申报共同拥有的账户的全部价值。

FBAR申报截至时间

FBAR申报截止日期为每年的4月15日,可自动延期至10月15日。

漏报FBAR的处罚

非故意漏报肥爸的情况最高可罚款$12,921;

故意漏报FBAR的民事罚款为$129,210或账户金额的50%,取两者之间更大值;

故意漏报FBAR还可能会有刑事处罚,包括高达$25万罚金、或入狱5年、或两者并罚;

如果故意漏报FBAR同时还违反了其他美国法律,则最高罚款$50万、或入狱10年、或两罪并罚。

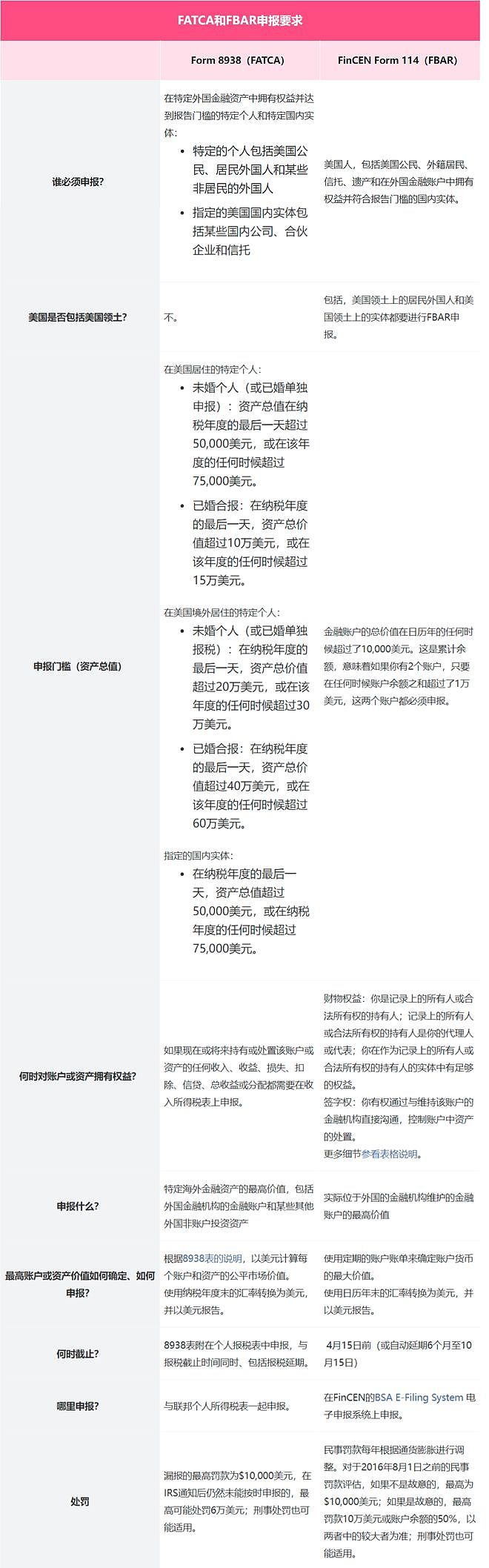

FATCA 和 FBAR申报要求比较

FATCA和FBAR申报是分开的,申报Form 8938表并不能代替或影响申报FinCEN Form 114(FBAR),所以个人有可能必须同时提交两份表格。

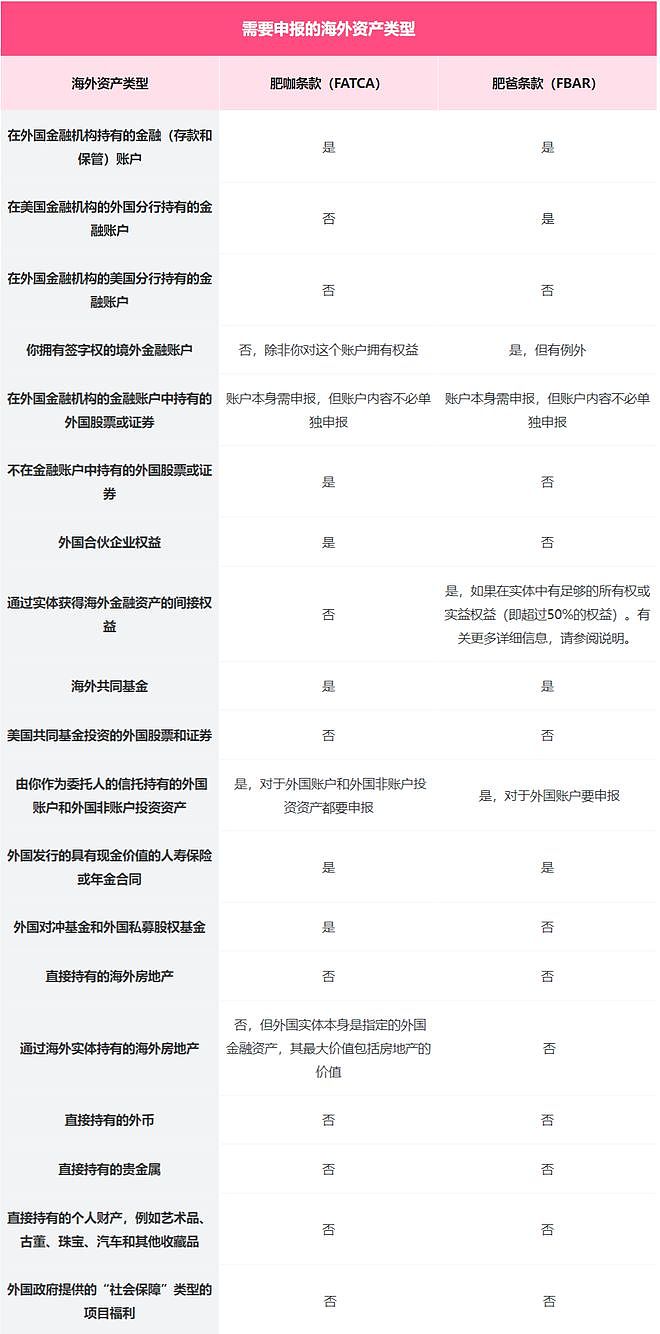

哪些海外资产要申报?

最后提醒小伙伴们,不管在中国还是美国,切不可投机取巧,一定要如数报税啊!

(以下小程序包含广告内容,根据相关法律法规和政策, 部分地区或无法显示,请谅解!)

免责声明: 本文内容仅为一般性的介绍,不构成任何税务、法律和会计上的意见或建议,不得作为意见或建议以任何形式被依赖。 我们对文中内容不负担任何形式的责任。 我们强烈建议您在有需要时向您的税务、法律和会计顾问咨询。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64