否去泰来?电力公司AGL 预测下财年盈利翻倍 股价今日大幅上涨 保险公司IAG重启股票回购(组图)

( 图片来源:《澳华财经在线》)

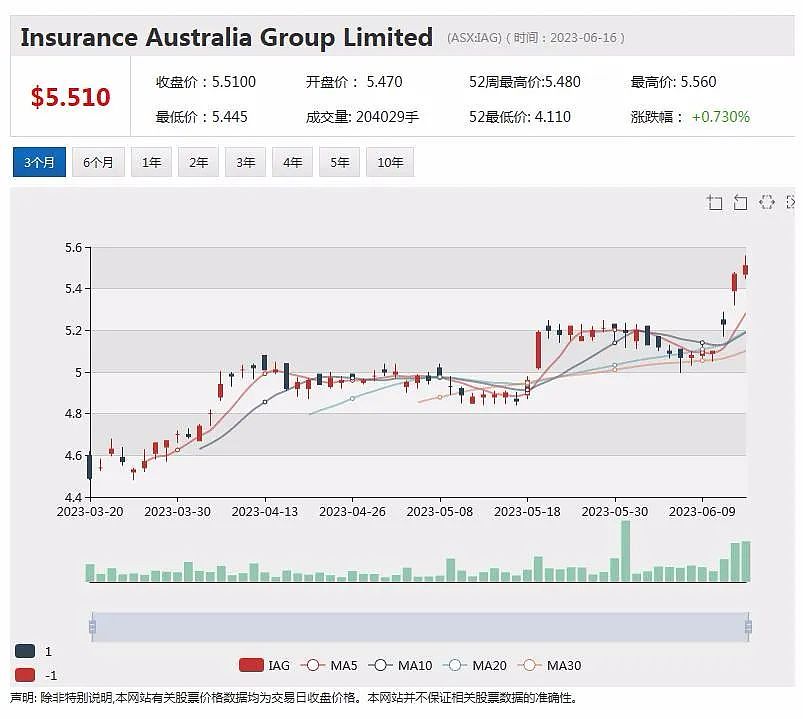

IAG重启股票回购 股价上扬近1%

澳大利亚保险集团Insurance Australia Group(ASX:IAG)周五发布公告称,在6月1日进行股票回购后,周四重启了3.5亿澳元的股票回购计划,以每股5.37澳元的价格回购了16.6675万股股票。

公告表示,去年10月宣布回购计划以来,已经回购了2310多万股股票。公司可能会考虑进一步回购或解除更多拨备。本次股票回购计划将于10月份结束。此外,公司还赎回了2016年12月发行的2.202亿澳元的资本票据。

受该公告影响,IAG股价周五早盘上涨。10:47成交价为5.505澳元,上扬0.035澳元,涨幅0.64%。该股近一年的投资回报率为30.76%。

年度利润大幅提升 AGL股价飙升逾14%

能源公司AGL Energy (ASX:AGL)周五发布公告称,得益于2023财年下半年业绩的改善,决定上调2023财年利润指引,并预计2024财年的利润将大幅提升。

公告表示,2023财年的基本收益指引在13.3亿至13.8亿澳元,而此前的预测为12.5亿至13.8亿澳元。税后基本利润将达到2.55亿至2.85亿澳元,而此前的指引为2亿至2.8亿澳元。预计2024财年的利润将在5.8亿至7.8亿澳元之间。

受该公告影响,AGL股价周五早盘大涨。11:23成交价为11.045澳元,上扬1.385澳元,涨幅14.34%。该股近一年的投资回报率为33.72%。

管理资金创纪录 Australian Ethical股价跃升近7%

基金管理公司Australian Ethical (ASX:AEF)周四发布公告称,公司管理的资金在5月底达到90亿澳元,创历史最高纪录,自2022年6月以来增长45%。

公告表示,自3月份以来,尽管经济和市场环境面临挑战,但公司仍有9000万澳元的资金净流入。养老金流动仍然特别具有弹性。预计受平均管理资金上升的推动,下半年营收将比上半年增长约21%,基本利润将增长约30%,达到630万至680万澳元。扣除绩效费的全年税后基本利润为1130万至1180万澳元。

受该公告影响,Australian Ethical股价周四早盘上涨。10:25成交价为3.45澳元,上扬0.22澳元,涨幅6.81%。该股近一年的投资回报率为亏损24.01%。

Australian Ethical Investment Limited(ASX:AEF) 是一家成立于1986年的澳大利亚伦理基金投资管理公司,以符合道德或对社会负责的方式投资其基金持有人的资金,避免对伤害人类、动物、社会和环境方面的活动进行投资。

机构点睛:紫金矿业交易推动Xanadu年涨120% 券商给予12澳分最新评级 铜金矿公司XAM后市看点几何?

随着紫金矿业战投到位和新一轮大规模勘探作业启动,在蒙古拥有巨型铜金矿藏的澳交所上市勘探公司Xanadu Mines Ltd(ASX股票代码XAM,中文名:仙乐都矿业公司)正在加速度前进。

加密钻探成果喜人 XAM股价连番上涨

今年四月和五月Xanadu仙乐都先后启动针对蒙古哈马戈泰项目的3万米延展加密钻和1.8万米的发现性勘探作业。据上周最新消息,加密钻作业进程已经过半且成果喜人:

哈马戈泰项目的Stockwork Hill和White Hill两处矿床共计完成了15000米一期金刚石钻探,有31个钻孔取得实验室分析结果,截获的显著矿段包括:

- 294米长铜品位0.32%截块

- 34米长铜品位1.10%截块

- 4.1米长铜品位3.82%的高品位截块

该消息引发市场强烈关注,XAM澳交所股价连日上涨,单周涨幅接近22%。

White Hill矿床上矗立的四架钻机(图片来源:XAM)

全力推进钻探作业 加速提升资源等级

Xanadu董事局执行主席Colin Moorhead评论称,延展加密钻探得到高效推进,结果符合并远优于2021年的矿产资源量预估水平。

“令人振奋的是,我们在Stockwork Hill现有的资源边界范围内新发现多处高品位矿石带,这无疑将会对预可行性研究(PFS)产生积极影响。”

按照规划,3万米加密钻探的目的是锚定现有区域内的高品位矿石,力争将资源量等级由“推断级”提高到“控制级”,为2023年四季度发布新版资源量估算报告(MRE)做准备。

同时,Xanadu还在哈马戈泰项目区域大力推进一项18000米的勘探性钻探作业,通过向地底深处和浅表区域寻求新发现,寻求升级资源类别并延展矿化走向。

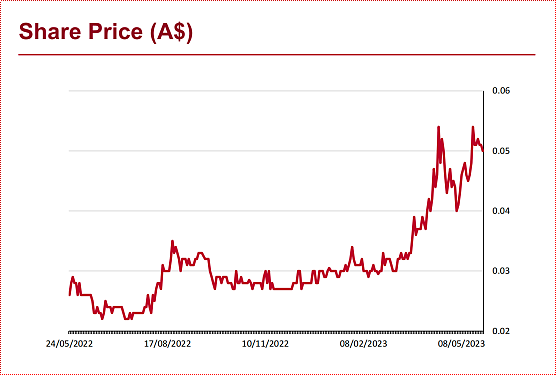

截止5月8日的一年内XAM澳交所股价表现

(图片来源:MST Access)

年涨1.2倍 XAM仍遭大幅低估?

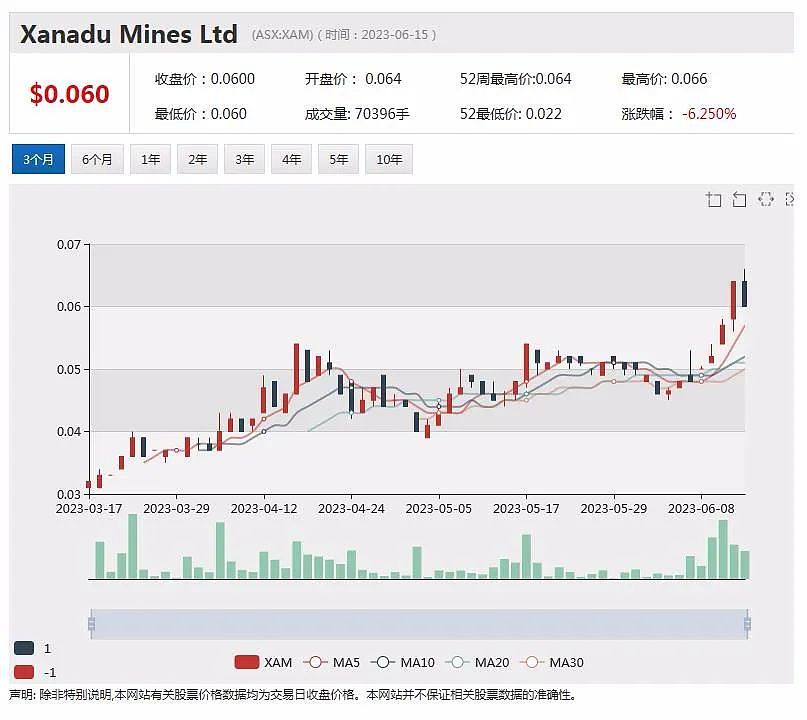

受紫金矿业战投交易落定及勘探方面的积极消息刺激,今年以来XAM上涨幅度达到90%,52周涨幅接近120%,上市公司股票在二级市场的交投明显更加活跃。

XAM当前的市场表现是否可持续?应该从哪些角度关注这支高潜力小盘股,它的成长性如何?决定XAM未来股价走势及估值水平的催化因素又有哪些?

Xanadu目前在蒙古南戈壁沙漠拥有哈马戈泰(76.5%)和红山(100%)2个项目,作为旗舰资产的哈马戈泰项目是世界上少数可在5年内开发出来的大型、长寿命、低成本铜矿藏,项目资源量十分可观:含铜约300万吨、含金约800万盎司(约245吨)。

因与力拓旗下全球第4大铜金矿奥尤陶勒盖(Oyu Tolgoi)项目处在同一地质带上,哈马戈泰现有资源量据推测可能仅为“冰山一角”。(延伸阅读《Xanadu仙乐都矿业公司:紫金矿业3500万美元项目资金到位 新一轮勘探启动 蒙古哈马戈泰铜金矿迎来价值重估窗口期》)

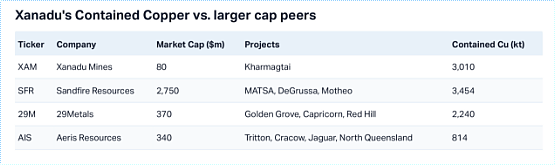

尽管握有庞大的矿藏资源,从几项同业可比数据来看,Xanadu的估值却明显偏低。

据MarketIndex,在澳交所上市铜业公司中,XAM拥有的含铜资源量(301万吨)仅次于Sandfire Resources(345万吨),市值却不足后者的3%(8000万澳元vs 28亿澳元)。从企业价值EV/矿山生命周期LOM铜产量比来看,Xanadu较同业上市公司存在多达70%的折价。

Xanadu与其他同业上市公司比较(图片来源:MarketIndex)

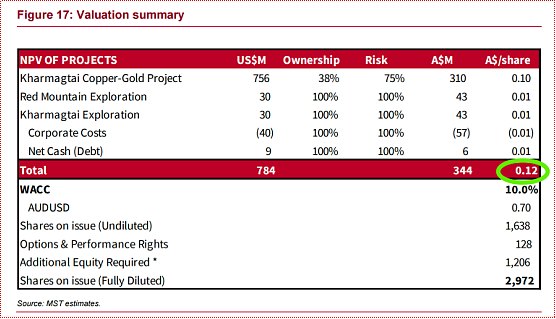

券商MST Access给予估值:12澳分每股

而在专业的股票研究机构看来,XAM当前的交易价格亦远低于其公允价值。

券商MST Access自2022年8月启动对Xanadu的股票研究,给出0.08澳元的初始估值,(详见《4倍上涨空间!券商给予XAM 0.08澳元估值:蒙古铜金矿潜力非凡 紫金入股成关键“催化剂”》)。

继今年2月升到10澳分每股后,在5月29日又将XAM估值进一步提高到12澳分每股。

MST Access认为,Xanadu是“为数不多在ASX或TSX上市并拥有全球重要意义铜金矿藏的初级勘探公司”。该公司尚处于早期发展阶段,待开发项目的资源体量却极其庞大,这样的股票在矿业股云集的澳交所和多伦多证交所亦不多见。

MST Access认为,整体来看,XAM投资亮点包括:

增长中的铜矿巨头:哈马戈泰在采矿寿命周期(LOM)内的生产潜能为150万吨铜和330万盎司金,且具有丰富的增长选择和勘探机会。

高管团队熟悉蒙古国情并具有成熟的项目开发能力,其高管层在业界声誉卓然且从业经验丰富,将带领XAM发展成为蒙古地区领先的勘探商和开发商。

已锁定理想的合作伙伴紫金矿业:将可借助紫金矿业的财务和技术资源和市场营销能力(如有需要),借助其完善的物流链条,直达终端市场。

紫金矿业带来销售机遇和商业化选项:通过与紫金的战略合作,XAM在项目退出和商业化投产方面拥有更多选项,包括以优惠条件向紫金直接贷款,获得充分资金支持项目开发直至项目投产。

MST Access高级分析师David Fraser近期曾前往蒙古对项目地进行实地调研,他表示,“XAM澳洲和蒙古管理团队深厚的专业知识,以及强劲的工作热情”给其留下强烈的第一印象。(文末附机构调研实景图)

券商MST Access再度上调Xanadu估值至0.12澳元每股

(图片来源:MST Access)

紫金矿业交易收官 有效降低项目风险

由于尚处于开发阶段早期,哈马戈泰项目如何“去风险”是专业机构关注的焦点。

在MST Access的估值调整中,哈马戈泰项目成功融资和顺利开发是关键驱动因素,“(哈马戈泰)项目的风险权重下降是促使我们提高XAM估值至12澳分每股的主要原因”。

该变化对应的核心事件是:今年一季度Xanadu取得一项至关重要的进展,与“一家规模庞大、能力深厚、经验极为丰富的中国跨国矿业公司紫金矿业完成了战投合作”。

MST Access认为这项合作有三点值得注意:

1. 战投收官为哈马戈泰项目抵达关键节点——在2024年底前完成预可行性研究(PFS)铺平了道路。

2. 紫金矿业的加入将为哈马戈泰开发提供稳固支撑,拥有丰富大型矿业项目开发经验的XAM将做为合资公司的运营方,引领项目PFS研究直至最终投资决议(FID)阶段。

3. 在达成FID前将须开展大量工作计划,这项合作协议将为相关工作的顺利开展提供融资上的确定性。

4.

Xanadu计划在2024年底完成PFS,2025年一季度做出采矿决议

(图片来源:XAM)

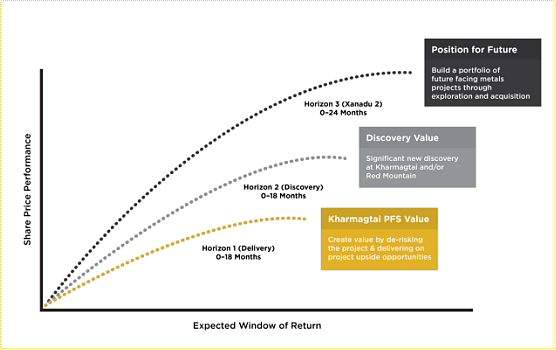

XAM “3级地平线战略”获稳固支撑

战投协议执行完成后,紫金矿业一跃成为XAM第二大股东(持股比例19..42%)。随着双方利益深度捆绑,哈马戈泰项目将获得充足融资保障可以进行下阶段开发。

“目前无论是XAM(PFS完成前一直担任项目运营方)还是哈马戈泰项目的控股合资实体(辉腾金属)都已具备稳固的财务基础”。

从公司层面看,这一重量级投资者的加入,也为XAM执行 “3级地平线战略”(3-Horizon)提供了强大支撑。这3级地平线分别是:

第1地平线——通过推动哈马戈泰PFS研究创造价值,降低项目开发风险并挖掘增长机遇实现。

第2地平线——通过新的勘探发现创造价值,在哈马戈泰项目和/或红山项目内持续寻获重大发现。

第3地平线——着眼未来机遇:开展勘探和并购,打造面向未来的金属项目投资组合。

Xanadu的3级地平线战略给公司带来价值回报的同时,也将为股价表现提供支撑

(图片来源:XAM)

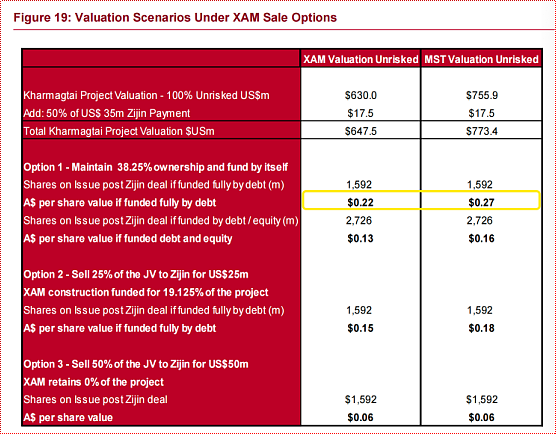

未来潜在估值最高可达到27澳分

“基于对哈马戈泰项目基础价值及XAM蒙古项目资产组合所呈现选择而评估,我们认为XAM股票当前的交易价格相较其公允价值存在大幅折价。”

MST Access采用风险加权现金流量贴现法(DCF)对哈马戈泰项目进行分析,给予XAM完全摊薄风险调整后净现值为0.12澳元/股。

考虑到紫金矿业对项目和XAM进行双重注资,MST Access下调估值中采用的风险评级,使用了75%的概率权重(先前为66%),同时还将项目股权融资发行价估值由先前的0.06澳元提高到了0.08澳元。

值得注意的是,按照协议,PFS完成后,Xanadu将可选择1)依据持股份额独立出资支持矿场建设,2)以5000万美元价格向紫金出售其50%合资公司股份,或3)以2500万美元价格向紫金出售一半(25%)合资公司股份,并在由紫金负责贷款融资的前提下保留另外25%股权,直到项目实现商业化生产。

按照MST Access的估值模型,在选项1)情形下,Xanadu的潜在估值可最高达到27澳分每股(见下图)。

(图片来源:MST Access研报)

股价上涨的关键催化因素

展望未来,MST Access认为决定XAM未来股价表现的关键催化因素包括:

-哈马戈泰项目完成PFS研究

-哈马戈泰有新的矿藏发现或发现高品位的延展区域

-项目提前交付

-红山项目勘探取得成功

-增添新项目

-铜与黄金价格上涨

从长远来看,MST Access预期,哈马戈泰项目成功投产将会给XAM带来现金流收入,用于投资和收购更多极具勘探前景的项目,这将大幅提升其资产组合的商业化潜力,为XAM打开更为广阔的价值成长空间。

周二XAM澳交所最新价报0.057澳元,涨幅9.6%,成交量1478万股,

附:机构调研项目实景图

左:哈马戈泰项目附近的新建铁路,右:蒙古首都乌兰巴托(图片来源:MST Access研报)

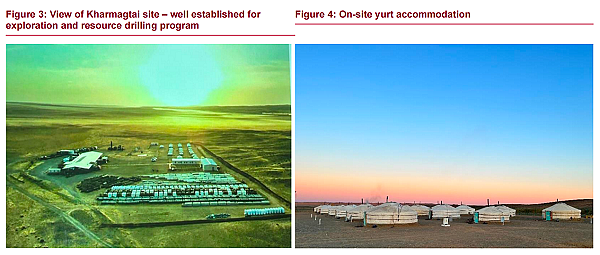

左:哈马戈泰项目场地鸟瞰 右:场地内的住宿区(图片来源:MST Access研报)

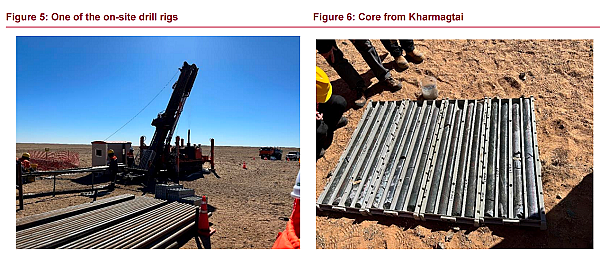

左:场地内的钻机 右:哈马戈泰项目钻探取得的岩芯(图片来源:MST Access研报)

附:哈马戈泰铜金矿项目亮点

在当前产业和市场环境下,铜矿开发的“速度”已变得尤其重要,从资源禀赋看,哈马戈泰是全球最大的未开发富金铜矿资源之一:

- 矿石总量约11亿吨,含300万吨铜和800万盎司黄金;

- 包括>10万吨高品位区,且矿体资源沿深度和走向开放;

- 继2021版资源量报告之后,陆续发现高品位斑岩铜矿截面,矿化范围进一步延伸。

从项目质量看,项目经济性分析与概略研究表明哈马戈泰:

- 项目净现值(NPV)为6.3亿美元;

- 回本期4年,内部收益率(IRR)20%;

- 矿山寿命30年,将年产5万吨铜和11万吨黄金;

- 前五年AISC成本处于第一四分位数。

而与同行相比,哈马戈泰开发速度更快、成本更低,原因包括:

- 蒙古拥有较为简单的ESG环境,人口密度低,项目地处偏远并拥有有利地形;

- 所在南戈壁省拥有优良的基础设施,包括公路、铁路、电力和水;

- 毗邻全球最大的铜精矿消费国:中国;

- 蒙古是一个新兴的矿业经济体,正在积极寻求外国直接投资。

`免责声明:本文为财经观察评论,不构成任何投资建议,交易操作或投资决定请询问专业人士。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64