16年老牌Sukin或将消失!一步错致母公司破产,全球护肤品市场“洗牌”加速(组图)

4月,澳大利亚国民护肤品牌迎来了“大洗牌”。

先是全球著名护肤品牌Aēsop被巴西母公司Natura & Co以近5倍市销率、37亿澳元市值的高价,出售给了全球美妆巨头欧莱雅,成为整个澳洲奢侈品牌史上金额最高的一笔交易。

与此同时,另一家澳洲本土护肤企业,也是本土最大的美妆护肤品公司BWX(ASX:BWX)却遭遇财务困境黯然破产,该公司拥有华人和代购非常熟悉的另一大澳洲国民护肤品牌Sukin,以及Mineral Fusion、Andalou Naturals等品牌矩阵。

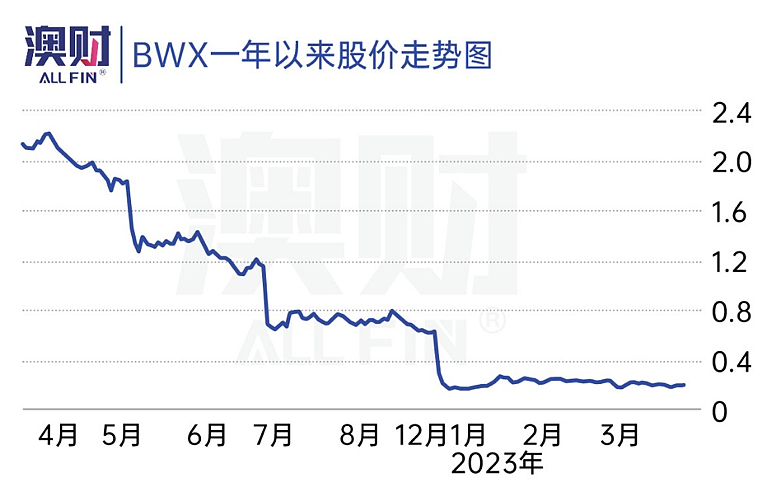

BWX的破产迹象,可以追溯到该公司去年发布财报的前后。BWX先是在去年6月下调了业绩预期,8月宣布股票停牌,直到12月才公布了财报,结果显示当年的收入只有1.983亿澳元,EBITDA利润亏损640万澳元。

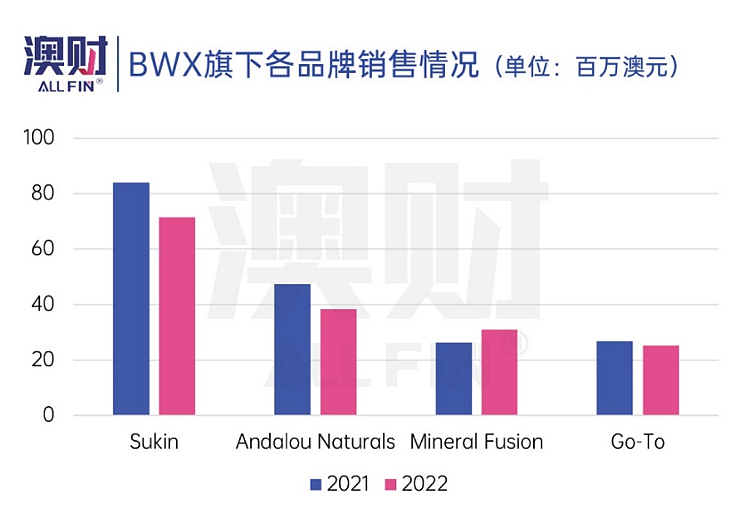

公司旗舰级产品Sukin没能力挽狂澜,与另外两个品牌Andalou Naturals、Go-To均出现不同程度的收入下滑(见下图),这比之前的预期还要糟糕得多,导致BWX股价直接跌去超50%,随后BWX业绩仍不见起色,直到今年四月终告不治。

同样是澳大利亚始创的优质消费品牌,同样是走天然护肤品路线,为何Natura & Co的Aēsop能被国际巨头溢价收购,而拥有Sukin的BWX却走进了死胡同?

本文将对BWX与Aēsop的财务数据、品牌战略、资本布局进行对比分析,探讨不同的经营策略所带来的不同结果。

1

品牌廉价化,断送前程

2007年问世的澳洲国民护肤品牌Sukin,可以说是“出道即巅峰”的代表。它凭借天然系护肤品和亲民的价格,不仅风靡全澳,并且走出澳洲,进军美国、欧洲和亚洲。作为BWX的“当家花旦”,Sukin一个品牌就接近公司总营收的50%。

Sukin在全球其他地区的销售,主要依赖线上电商平台如亚马逊、屈臣氏、天猫等,也有大量的华人代购。然而自疫情以来,线上渠道和代购受到国境封闭、物流受限的影响,销售增长出现停滞,并且在2022财年发生了衰退。

Sukin销售衰退的原因可以追溯到2018年,当年BWX做出了现在看起来是“饮鸩止渴”的战略决策——就是品牌的“廉价化”——让Sukin进入连锁超市和药妆店,以拓宽其销售渠道。

好的一面是超市有更大的客流量来支持Sukin的销售增长,随后两三年的营收也确实表现不错,而坏的一面是Sukin的品牌降级,消费者从此改变了认知,同时Sukin也面临大量低端品牌更加惨烈的价格竞争,这一不利因素如同缓释的毒素,在积累了几年之后,于去年彻底爆发。

2018年,Sukin进入超市、药妆店渠道

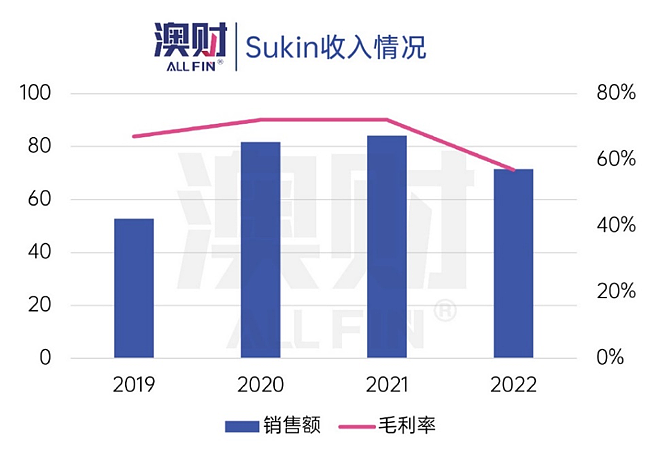

根据公司年报,20年和21财年Sukin的毛利率维持在70-72%的较高水平,但随着超市渠道个人洗护品类产品竞争加剧,营收开始下降,另一方面,BWX在22财年也出现了比较严重的库存管理问题。

为了尽快让库存回落到正常水平,2022年下半年BWX提高了促销力度,然而市场营销费用的上升,又进一步压缩了利润率。22财年Sukin的毛利率急转直下,仅为54-57%。

总体来看,Sukin的产品定位不够清晰,一开始主打价格亲民的天然护肤品,却逐渐沦为需要在超市内通过大量促销来获取客源,因此造成了运营成本增加和毛利率下降的双重打击。

反观Aēsop,从品牌创立以来,营销策略和产品定位始终清晰而明确。

Aēsop与Sukin创立时的诉求类似,同样坚持“纯素”和“零残忍”的原则。但是Aēsop的定价更高,归入了轻奢的类别,为了更契合产品的定位,Aēsop从门店到产品包装都经过精心设计,通过“Aēsop式样的设计美学”,打造出了该品牌独特的“千店千面”的营销理念。

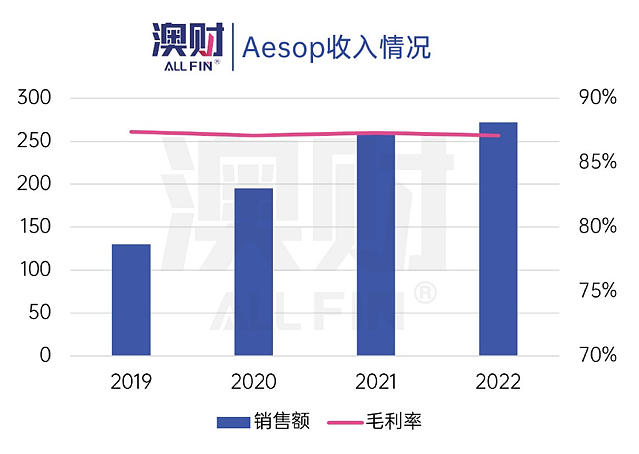

根据22财年年报,在全球市场疲软的大环境下,Aēsop营收虽然仅增长了4.6%,但相比于同一集团公司旗下的美体小铺营收下滑24.3%,雅芳国际下滑22.9%的囧境,Aēsop在Natura & Co旗下所有品牌中已经算是一枝独秀。

除此之外,Aēsop在之前几年的每年营收增长均能保持在20%以上,并且毛利率也一直维持在87%的高位。

值得关注的是,Aēsop从不花大预算做广告,不请名人代言,在当下五花八门的品牌广告和明星代言的市场下,Aēsop这样的“极简主义”营销策略反而契合了绿色消费潮流,成为其加分项。

Aēsop独特的品牌理念不仅得到了全球消费者的认可,同时也减少了大量营销成本,这也是为何Aēsop的EBITDA利润率能达到25%之高,而Natura & Co旗下的其他品牌EBITDA利润率仅为10-15%左右。

BWX通过Sukin的品牌廉价化提升销量,Natura & Co则在强化Aēsop的品牌核心价值以吸引中产消费者,这两条迥异的道路注定了不同的结局。

2

BWX的“做大之路”也走歪了

在实施Sukin“廉价化”的品牌策略的同时,BWX也尝试用资本运作或并购的手段迅速扩张,以期占领更多的市场份额。

事实上,2018年,著名的贝恩资本(Bain Capital)曾一度对BWX发出过收购邀约,但在做完尽调之后,贝恩决定不再对BWX进行出价。

资本看不上,那么主动出击,收购其他品牌“做大做强”,这行不行呢?

很遗憾,虽然BWX一直在通过收购美妆品牌,打造自己的电商平台,垂直整合其业务来打通美妆护肤市场完整的供应链,但是“心有余而力不足”——BWX无论是电商平台还是收购的品牌均表现不佳。

前面说到22财年Sukin销售出现了下降,但“瘦死的骆驼比马大”,Sukin仍然是全澳最大的天然护肤品和护发品牌,在药店渠道排名第一,在杂货店渠道中排名第二,正常情况下,BWX决不至于因此而破产。但事实却是:在22财年结束时,BWX公司现金仅剩2770万澳元,市值仅有1.2亿澳元,公司真有资不抵债的风险了!

原来,在2021年8月,BWX以拙劣的战略眼光做了一件“败家”的事情,公司以8500万澳元现金形式收购了澳洲护肤品牌Go-To 51%的股权,该交易还包括5920万澳元的看跌期权,即BWX必须根据该期权,在2024年购买Go-To剩余的49.9%股权。这笔支出很大程度上增加了BWX的财务负担。

收购Go-To没能做大BWX,反而加剧了财务困难。

更糟糕的是,在收购Go-To之前,该公司2020全年营收为2650万澳元,同比增长41%。而在收购之后,经调整的2022财年9个月的营收为2520万澳元,同比下降了5.6%。Go-To的收购不仅没有为BWX带来任何协同效应,反而成为了压倒骆驼的最后一根稻草。

除此之外,BWX旗下两家电商平台flora&fauna和Nurished Life在22财年业绩也出现了不同程度的下滑,而且由于更激烈的竞争环境,其获客成本大幅增加了50%。

最终,现金流断裂的BWX在无人愿意救助的情况下宣告破产。

我们同样拿Aēsop进行对比,在发展壮大的过程中,Aēsop也借助了资本之力,但是它却走得非常“丝滑”。

创始人Dennis Paphitis在很早之前,就开始为Aēsop引入国际资本以协助品牌扩张和增加影响力。Dennis在2010年将部分股权出售给了私募股权公司Harbert Australia Private,以获取扩张的资金。

Dennis深知仅靠“一己之力”无法让Aēsop品牌走向全球,因此又引入了战略投资人——巴西美妆巨头Natura & Co,并在2016年时将全部股权出售给了Natura & Co。

事实上,正是Natura & Co的入主,为Aēsop成为国际化的品牌奠定了良好的基础。

作为巴西最大的美妆巨头,Natura & Co拥有成熟的商业模式以及完善的全球物流和营销体系,目前Aēsop已经在全球开设287家旗舰店,并且在去年市场环境不断恶化的情况下,全球店面的同店销售增长仍然达到了9.3%。

值得一提的是,Aēsop位于中国上海的两家门店在2022年四季度成功落地,其表现均超过预期,并且成为Aēsop今年一季度全球销售量最高的两家门店。而欧莱雅在此时溢价收购Aēsop,也是看中其在中国的巨大市场潜力。

去年12月,顾客在Aēsop上海东平路门店选购

即便 BWX已经是澳洲本土最大的美妆护肤品公司,其仍然与Natura & Co这样的跨国大公司有着巨大的差距,BWX进行护肤品产业链垂直整合的努力以失败告终并不奇怪,而公司的CFO和CEO在公司财务恶化之后也相继离职。由此可见,公司的战略管理能力对品牌的可持续发展意义重大。

澳财投研观点

护肤品的产品定位对一个品牌至关重要,像Aēsop这样坚持自己的品牌特色,才能在日益激烈的竞争环境中脱颖而出,获得消费者的青睐。而Sukin这个曾经的澳洲国民护肤品牌,由于母公司的战略决策失误而前途未卜,非常可惜。

同时,我们也注意到,近年来包括雅诗兰黛、宝洁、资生堂等大型美妆品牌对小众品牌的热情高涨,并购案例也越来越多,除了Aēsop,还有香水品牌Byredo(白瑞德)、Skinbetter Science(诗琴蓓)等。像欧莱雅这样的国际美妆巨头,收购Aēsop后可以利用自身丰富的渠道、资源和影响力,加速在高端美妆、香氛领域的全球市场布局。

因此,未来如果能有更懂得品牌管理的公司,在托管程序过程中入场接手Sukin,令其脱胎换骨的话,作为澳洲第一的天然护肤和护发品牌Sukin,在平价护肤品市场并非没有前景。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64