欧莱雅37亿拿下Aēsop,澳洲资产机会早被国际资本看透!(组图)

导读

创 “奢侈品牌”交易额之最

出售Aēsop:不得已而为之

独特价值让欧莱雅溢价收购

资本常年在澳收购优质资产

澳大利亚知名奢侈护肤品牌Aēsop要换东家了,新东家的来头家喻户晓。

今日上午,巴西美妆巨头Natura Cosméticos(简称Natura & Co)表示,他们已于昨日(4月3日)就旗下Aēsop护肤品牌业务出售一事,与全球最大的化妆品集团欧莱雅(L’Oreal)签署了一份具有约束力的协议,将会在今年第三季度完成这笔交易。

据《澳洲金融评论报》透露,这笔交易的估值达到了25.25亿美元(37亿澳元),规模堪称澳洲任何“奢侈品牌”的交易额之最,而此前市场预测的估值仅为29亿澳元。

事实上,相中Aēsop的不止欧莱雅。在上个月,Natura & Co公布Aēsop的出售意愿后,意向买家蜂拥而至,其中包括LVMH集团、资生堂、欧舒丹、CVC Capital Partners等众多国际顶级大牌和投资机构。

可以说,作为澳大利亚品牌最杰出的代表之一,从2013年至2021年底,该品牌的收入平均每年增长20%,毛利率约为90%。在母公司Natura & Co的业务矩阵中保持一枝独秀。

主打年轻、前卫、设计感和人文情怀的Aēsop已成为当下颇为火爆的“现象级”品牌,在全球范围收获大量忠实粉丝,坐落在上海的中国首店更是门庭若市。欧莱雅直言,正是看中了Aēsop在中国市场的潜力。

显然,品牌优势 +“捞金”体质,让其成为众多国际资本都想收入囊中的核心动力。如今,Aēsop在全球开设了287家门店,已发展成为遍布奢侈品零售、美容、酒店和餐厅的全球超级品牌。

从Natura & Co去年宣布,试图让Aēsop独立在美国IPO,到如今被迫出售,这中间到底经历了怎样的财务危机?而国际资本频频出手,在澳洲“抢夺”优质资产的背后,又能看出哪些信号?本文将详细梳理此次交易背后原因,介绍澳洲产业优势及资本市场机会。

1

母公司出售Aēsop:不得已而为之

极高的品牌美誉度加上持续增长的营收,Aēsop放在哪里都是“金不换”的当家花旦,那么,让母公司Natura & Co忍痛割爱的原因是什么呢?

还是跟钱有关。

巴西美妆巨头Natura & Co集团主要运营四大业务,包括了雅芳国际(Avon International)、美体小铺(The Body Shop)、Aēsop,以及上述品牌在拉美地区的业务。

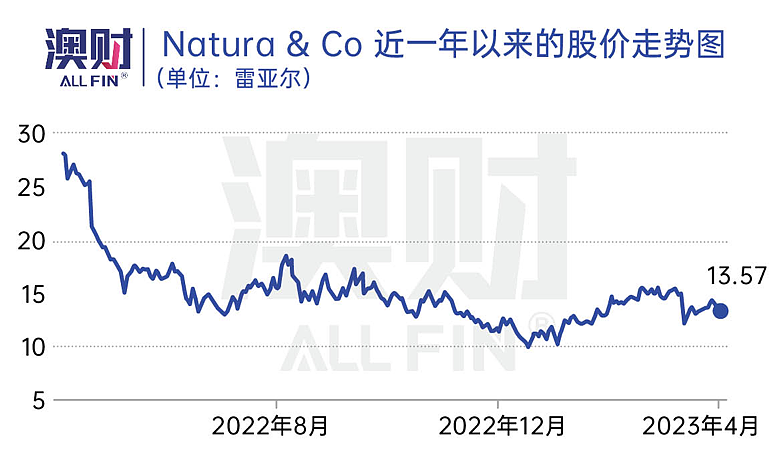

根据3月14日最新公布的公司2022年年度财报,2022财年Natura&Co集团的净收入为363.50亿雷亚尔(106.8亿澳元),同比下滑9.5%。毛利润为232亿雷亚尔(67.7亿澳元),同比下滑11.0%。同时,归属于控股股东的净亏损为28.60亿雷亚尔(8.35亿澳元),同比大幅度上升了372.9%。

除了Aēsop的营收增长4.6%之外,雅芳、美体小铺和Natura拉美业务均出现了不同程度的下滑。

近年来,受困于Covid-19全球大流行的影响和多品牌并进的困局,Natura & Co整体的业绩一直不振。2022年中期,Natura & Co宣布重组,计划过渡到更简单的控股公司结构。在品牌业务方面则专注于可盈利的市场,同时减少成本结构。

然而重组计划还尚未看到明显的成效,Natura & Co的股价在过去的一年时间里却持续走低,债务压力陡增。

面对这样的局面,“通过向金融合作伙伴出售股权来释放价值”就成了最现实的选项。

据彭博社报道,Natura & Co在去年10月曾设想将Aēsop分拆出来,在美国单独上市,以期获得品牌扩张的基金,因为Aēsop一个品牌“就抵得上集团市值的一半”。到了今年2月,Natura & Co决定出售Aēsop业务,消息公布后,Natura & Co的股价反弹了18%。

可以看出,Aēsop于Natura & Co而言的重要性。在本周二的一份声明中,该公司表示,全现金出售将能够帮助其资产负债表去杠杆化,并专注于其雅芳品牌和美体小铺业务的稳步改善。

2

Aēsop的真正价值

位于伦敦Covent花园的Aēsop门店

说完了卖家,我们再看一下Aēsop的买家,前面说过,37亿澳元的实际交易估值比预期的29亿要高出不少,欧莱雅之所以愿意溢价收购,显然不是对Natura & Co大发善心,而是看中了Aēsop特有的价值。

事实上,1987年发迹于墨尔本Armadale的Aēsop,创始人Dennis Paphitis一直通过引入外资来谋求更好的发展,这一点在Aēsop的发迹史中得到了充分体现。

2010年,Aēsop将公司的部分股权出售给了私募股权公司Harbert Australia Private Equity,以获取更多的发展资金,同时,这个品牌也开始受到更广泛的关注。

2012年,Aēsop以1亿澳元的价格出售了其业务65%的股权给巴西的Natura & Co,这次交易再次帮助Aēsop以更广泛的影响力和更多的可能性继续发展。2016年年底,Natura & Co以未公开的价格买下了Aēsop的全部股权。

在大环境高开低走的2022年,Aēsop的表现也非常亮眼。即使没有大规模的广告营销和推广活动,该品牌的营收增长率仍达到了4.6%,而在截止今年3 月份的最新季度业绩中,Aēsop公布了超过 18% 的收入增长,尽管其一直是Natura & Co内部最小的部门,但利润率却最高,几乎接近 25%。

值得一提的还有中国市场,Natura & Co首席财务官 Guilherme Castellan 上个月在给投资者的电话会议上表示,进入中国市场的表现超出了预期,其在中国上海的两家门店(东平路和新天地)已经成为该品牌全球 287 家旗舰店中销量最高的两家。

Aēsop中国内地首家店铺:上海东平路门店

这说明Aēsop一直在以其卓越的产品和品牌实力赢得消费者的喜爱和信任,也成为欧莱雅入主Aēsop的核心动力所在。

欧莱雅首席执行官Nicolas Hieronimus评价道:“Aēsop抓住了当今所有的上升潮流,而欧莱雅的收购将有助于释放Aēsop的巨大增长潜力,尤其是在中国市场和旅游零售领域。”

欧莱雅作为全球化的护肤品牌在中国拥有深厚的影响力,尤其是在国产品牌缺席的高端护肤品市场,欧莱雅的市占率超过30%,同时公司有接近30%的收入是来自中国地区。

作为深根中国多年的护肤品牌,欧莱雅在收购Aēsop之后势必会对其在中国市场的扩张产生积极的效果。

L'Oreal Luxe部门的总裁Cyril Chapuy表示:“我们非常有信心,这一战略收购将使Aēsop加入欧莱雅的奢华亿万富翁品牌俱乐部,从而为该部门未来几年的发展做出重大贡献。”

3

资本常年在澳收购优质资产

事实上,类似于Aesop的收购并不罕见,澳洲优质的品牌和资产一直是国际和澳洲本地资本的关注对象,行业收购案例非常多,其中不乏中资的身影,澳财整理了近几年著名的收购案例:

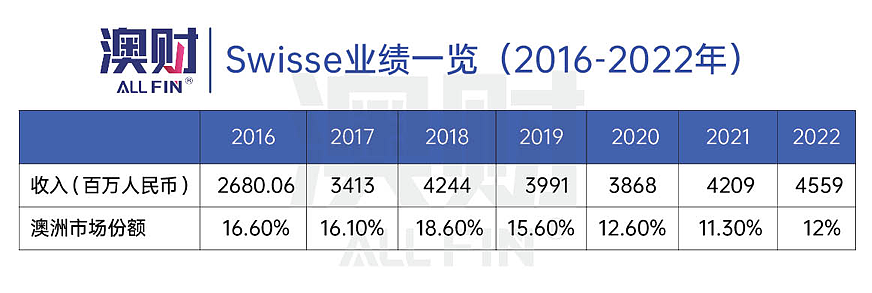

2015年9月,香港合生元宣布以近13.86亿澳元收购澳洲保健品公司Swisse约83%股权。2016年12月,合生元以3.113亿澳元收购Swisse剩余17%的股权,实现完全控股;2019年至今,2020年尽管受疫情影响业绩一度下滑,但从21年开始有所回升,Swisse仍保持着中国电商平台维他命矿物质补充剂线上销售第一的位置;

2017年12月,中国新希望集团牵头厚生投资、淡马锡、中投海外等组成的亚太投资财团,以10亿澳元收购澳洲最大宠物食品公司Real Pet Food Company;

2019年8-12月,美国私募巨头KKR以22亿澳元,从Campbell Soup Company(金宝汤公司)收购了澳洲国民饼干品牌Arnott's Biscuits,此次收购被视为澳大利亚历史上规模最大的私募交易之一;

2019年8月,联合利华以7到8千万澳元的价格,收购了60多年历史的澳洲冰淇淋甜点品牌Weis,联合利华称此次收购会为Weis带来规模优势、强大的市场准入能力和冰淇淋类别的专业能力,帮助Weis的业务达到新的增长水平;

2019年9月,中国蒙牛乳业宣布以约15亿澳元收购澳洲上市奶粉品牌贝拉米(Bellamy)100%的股权,每股价格为13.25澳元,比贝拉米9月13日收盘价8.32澳元溢价159%。Covid-19大流行令贝拉米在2020-21的一度销量大跌,但是2022年开始贝拉米发力超高端产品线,经营占比和市场占有率反弹并持续提升,保持中国几大电商平台有机奶粉销售第一;

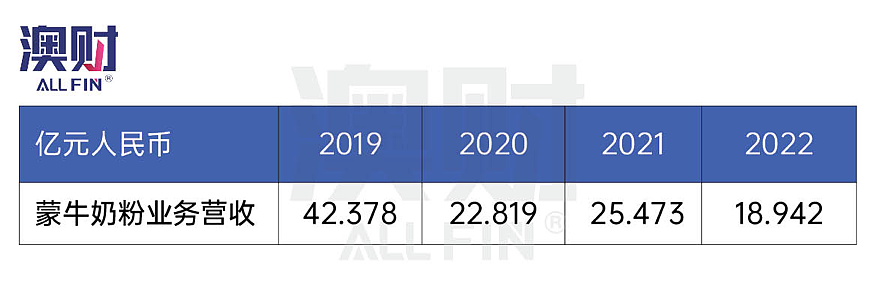

2019年11月,日本饮料巨头麒麟(Kirin)控股将其于2009年买进的澳洲乳制品和饮料公司Lion Dairy & Drinks 以6亿澳元的价格卖给了中国蒙牛集团。蒙牛获得了进入澳大利亚乳业市场的机会,而Lion则受益于来自中国大型乳业公司的资源和投资。

2022年9月,能源公司Viva Energy Group以3亿澳元收购澳大利亚连锁超市Coles的加油站便利店子公司Coles Express,获得全澳710个门店,VEG也籍以进入零售业务。

上述大消费领域的收购案例,在澳洲资本市场的交易中只是冰山一角。包括新能源、医疗健康、大消费、地产和信贷等众多产业,一直是抢手的澳洲优质资产。

拿医疗健康和科技行业来说,之所以全球资本如此“中意”澳大利亚的资源,是因为行业有为数众多的上市和非上市公司,在垂直细分领域都做到了国际先进甚至领先的水平。

而同时,与美国资本环境不同,澳洲的资本市场相对于全球来说还是比较小的,这一特性也让澳洲资产的估值较其他地区而言更加“合理”。甚至有些公司的估值相对较低。

在澳洲,一级市场并购的行业平均估值为8.2倍,比欧美市场要低20%,而且相对于亚太地区的17.8倍更是价格“减半”。而一旦澳洲私募从“价值洼地”被带到国际舞台上,那价差所带来的收益自然不言而喻了。

如此一来,澳洲有许多其他行业的优质资产,其实在非上市阶段就已经被全球资本提前锁定,相比于二级市场,私募股权在行业的选择上更加灵活,更加关注科技、工业和非必需消费品这样有潜力的行业。

其中,美国私募巨头KKR不仅投资了Arnott’s饼干,也投资了澳洲的医疗机构和能源基建等行业的公司。加拿大的私募公司Brookfield则投资了澳洲的人造肉、宠物食品和早教服务。

澳财曾经多次指出,如果说中国是澳大利亚最大的客户,那么美国就是澳大利亚最大的“股东”。对于澳大利亚市场的优质资产,美国人的“手速”从来都是最快的。精明的美国资本为何如此看好澳大利亚优质资产?答案不用言说。

国际资本或企业收购澳洲的品牌和资产,通过资金、渠道、规模和技术等优势,一方面推进了这些品牌的国际化进程,另一方面,也极大地提升了这些品牌和资产的内在价值,而对于国际资本来说,如此性价比高的“买卖”自然备受青睐。

澳财投研观点

从欧莱雅收购Aesop,以及其他的案例可以发现,中国市场因素出现的频率非常高。这主要是由于中国的消费市场巨大,而且澳洲的消费品牌品牌在全球,特别是亚洲地区有着极高的认可度。

因此,通常以中国消费者为主要市场目标的公司,都会有收购澳洲品牌的倾向,而且在收购时会出现比较高的溢价。因为同样的产品可以在中国的巨大市场中快速扩张,事实上很多品牌的产品在收购后,往往会出现在中国市场的占有率迅速扩张。

虽然在过去几年中,由于中澳关系的紧张和疫情影响,着眼于中国市场扩张的对澳洲消费品牌的收购案有所减少。但随着疫情影响的过去,以及中澳关系的逐渐转暖,此类收购案也开始重新出现。

仅以此次Aesop的收购来看,虽然买家是欧莱雅,但看中的显然是背后的中国市场。特别是在市场不佳的时候可以压低收购价格,这笔交易可能会给欧莱雅带来巨大的利润,这也可能标志着亚洲市场再次将眼光投向澳洲消费品牌的一个新起点。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64