现金为王!收益率高达5%,资金疯抢6个月期美债(图)

上周,随着交易员对美联储进一步加息的预期升温,6个月期的美债收益率自2007年以来首次突破5%。

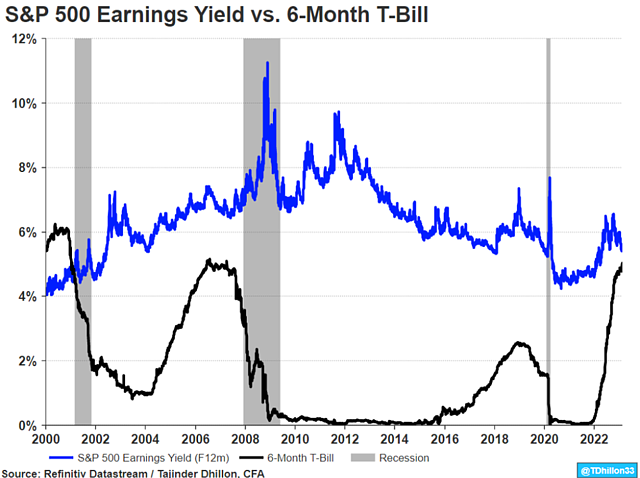

3个月期的美债收益率也突破4.8%,2年期美债收益率触及4.629%,10年期美债收益率触及3.821%,为今年以来的第二高点。这类无风险资产的收益与标普500指数等高风险资产相比甚至更具有竞争力。

(图片来源:Refinitiv)

高收益率刺激投资者疯狂涌入

除了与加息预期相关之外,6个月期美债的收益率还反映了与联邦债务上限相关的额外风险。随着提高31.4万亿美元联邦债务上限的时间越来越紧迫。美国国会预算办公室(CBO)警告称,联邦政府最快将在今年7月至9月发生债务违约。如果国会不通过债务上限的法案,付款可能会推迟,美国国债就变得不那么安全。

但由于6个月期美债收益率目前仍略低于基准股指的收益率,投资者似乎愿意承担这样的风险,因为对每周拍卖的美债需求依然强劲。CBO和华尔街策略师认为,在一些投资者因担心债务违约的风险而避开这些美债的同时,其他投资者则会因为承担风险而获得回报。在过去两次拍卖中,6个月期美债收益率飙升16个基点,为去年10月以来的最大连续增幅。

对于投资者来说,目前较低的债券价格十分具有吸引力。根据美国银行的数据,截至2月15日,今年约有170亿美元资金流出美国股票基金,42亿美元资金流入美国国债基金,是自2004年以来美国国债基金年初流入资金最多的一年。

家族私人交易公司 Sarge986 的创始人兼总裁 Stephen Guilfoyle 向媒体表示:“我真的是一个股票投资者,但我正在把部分现金转移到3个月期的国库券(短期美债)上。”

NewEdge Wealth 高级投资组合经理 Ben Emons 表示:

现金现在已成为王者。在如此高的利率下,这些现金类工具已经成为投资组合中更好的风险管理工具。如果你现在把投资组合的50%投资于国库券,其余的投资于股票,那么你的投资组合就会更加平衡。

Emons 认为,以往的债务上限之争通过压低国库券价格为投资者创造了机会,这次也不例外。他预计,为了及时达成协议以避免违约,提高债务上限的政治斗争将是一场“持久战”。

而另一边,在CPI数据反映出通胀可能需要更长时间才能降温后,美股指数大多收跌。

Abrdn 全球股票部副主管 Josh Duitz 认为,目前的股价反映出了一种“金发姑娘(Goldilocks)情景”,即美联储大举抑制通胀,但经济会经历温和衰退。他还提到,在过去10至15年的低利率时期,股市“估值已经失控”,尤其是成长型股票。投资者应该为长期的高利率做好准备:“当资金成本上升时,那些成长型公司就不那么有吸引力了。看看公司正在支付给个人股东的现金。”

美联储和市场的博弈也在继续

在下周的拍卖方面,美国财政部计划出售600亿美元的3个月期国库券,480亿美元的6个月期国库券和340亿美元的1年期国库券,此外还有2年期、5年期和7年期的美债。

虽然较长期国债的收益率本周也有所上升,大多数达到了今年的最高水平,超过了4%,但短期美债在美联储加息前景可能突然再次动荡之际为投资者提供了缓冲。就在一个月前,几乎没有交易员预计美联储会在3月份之后再次加息。而在上周五,在一系列迹象显示通胀没有像预期中那样迅速放缓之后,5月份的加息已经完全被反映在掉期合约中,6月份再次加息的可能性达到了70%左右。

高盛和美国银行的经济学家都预测,美联储将在2月1日设定的4.5%-4.75%的目标区间上再加息三次,每次加息25个基点,使利率峰值达到5.25%-5%。

美联储将于下周公布2月1日的会议纪要,美国1月个人支出数据以及1月PCE数据也将公布,这些数据可能会让美联储的加息路径变得更加清晰。一旦这些数据令投资者对美联储在年底前将开始降息的预期彻底破灭——美联储官员不鼓励这种预期,投资者可能会转向美国国库券。

Federated Hermes 全球流动性市场首席投资官兼高级投资组合经理 Deborah Cunningham 在接受媒体采访时表示:

人们意识到,美联储所说的“继续加息且更长时间地保持在这一水平”,可能会决定2023年的市场回报。你不能打赌美联储会在达到利率峰值之后开始降息,使利率在年底回到4.5%。市场不应该这么想。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64