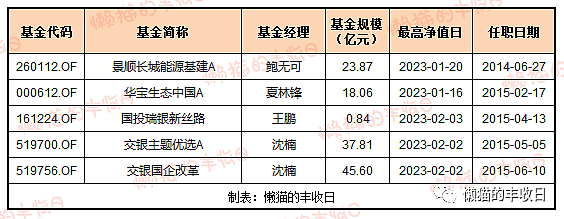

羡慕!买了这4位老将的基民,都赚钱了(组图)

梳理一波创新高的基金,看看都有谁把握住了这波行情,再创新高!

筛选条件是这几个:

去年四季度,基金股票仓位超过50%;

基金成立日、基金经理任职日期在2022年之前;

2022年12月以来,基金净值曾创历史新高。

满足条件的基金有69只,我们按基金经理任职日期排下序。

这是在2015年牛市顶部之前任职的:鲍无可、夏林锋、王鹏、沈楠。那么多老将,只有这4位在今年创了新高,难能可贵,所以接下来也会重点说下他们的操作。

这是在2021年春节之前开始任职的:林英睿、万民远、缪玮彬、武阳、史博、姜诚、丘栋荣、张媛、徐彦、董辰、马芳、周海栋...

不少我们熟悉的名字,也都挺厉害的,超越了2021年春节的高点。要知道,从那时开始算,沪深300还跌30%呢,偏股混合型基金指数也跌了20%,他们都有大幅跑赢同行。

再然后是2022年之前开始任职的:也有不少熟面孔,韩威俊、陈涛、张翼飞...

鲍无可

鲍无可的最大特点是稳,这点从基金净值走势上就能看出来。

2015年的大跌中,鲍无可的最大回撤是28.11%。

同期,沪深300和偏股混合型基金指数最多跌了45%左右。

2018年的大跌中,鲍无可的最大回撤是20.05%。

同期,沪深300和偏股混合型基金指数的最大回撤在30%左右。

2021年春节以来,鲍无可基金不仅没啥太大回撤,反而一路新高,涨了18.39%。

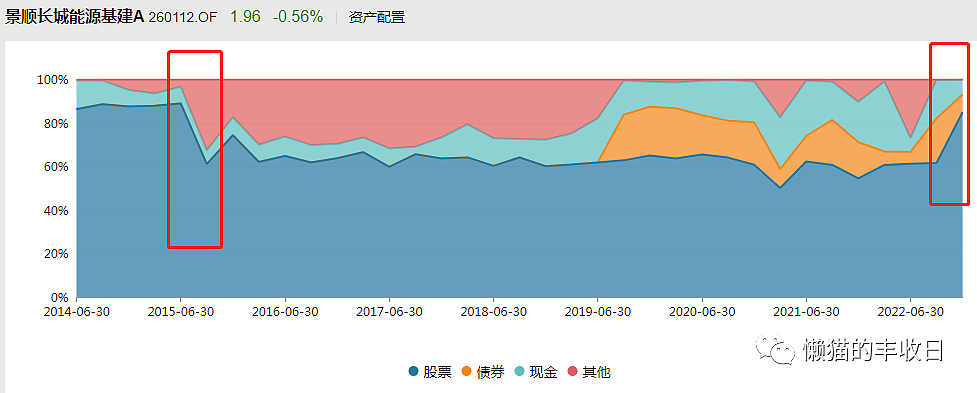

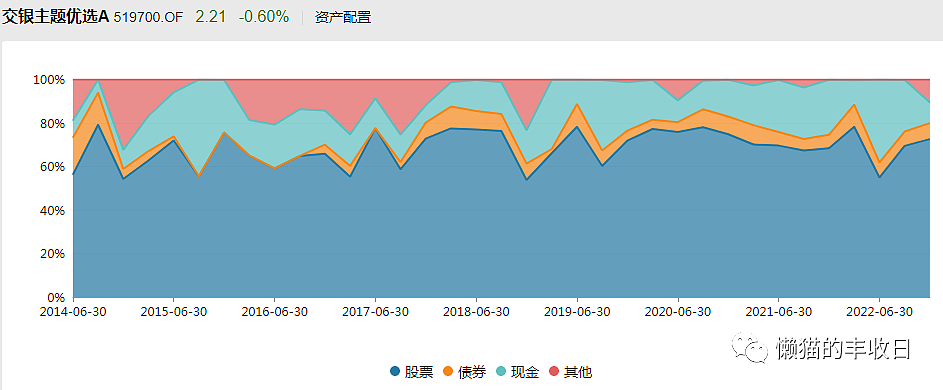

为什么这么稳呢?一是仓位低。2015年三季度,鲍无可将仓位从94%降到了60%左右,之后一直维持在这个水平。也就是说相当长时间内,这只基金就是一只股债平衡基金。

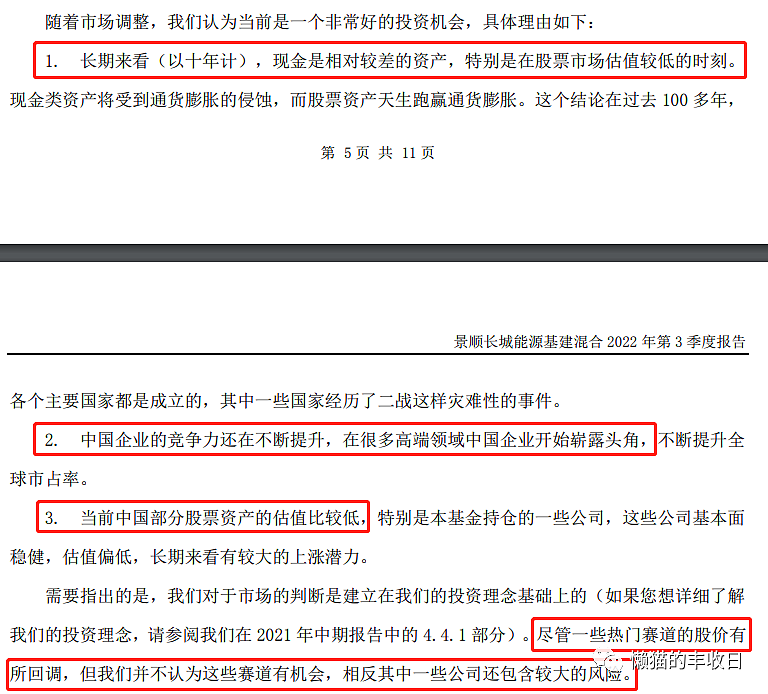

不过,四季度他却大幅度加仓了,股票仓位从62%提到85%。加仓的原因主要是部分股票估值低。

他在三季报中是这么说的:

1)长期来看(以十年计),现金是相对较差的资产,特别是在股市估值较低的时刻;

2)中国企业的竞争力还在不断提升,在很多高端领域开始崭露头角;

3)部分股票估值较低。但他对赛道股还是看空的,原话如下:“尽管一些热门赛道的股价有所回调,但我们并不认为这些赛道有机会,相反其中一些公司还包含较大的风险。”

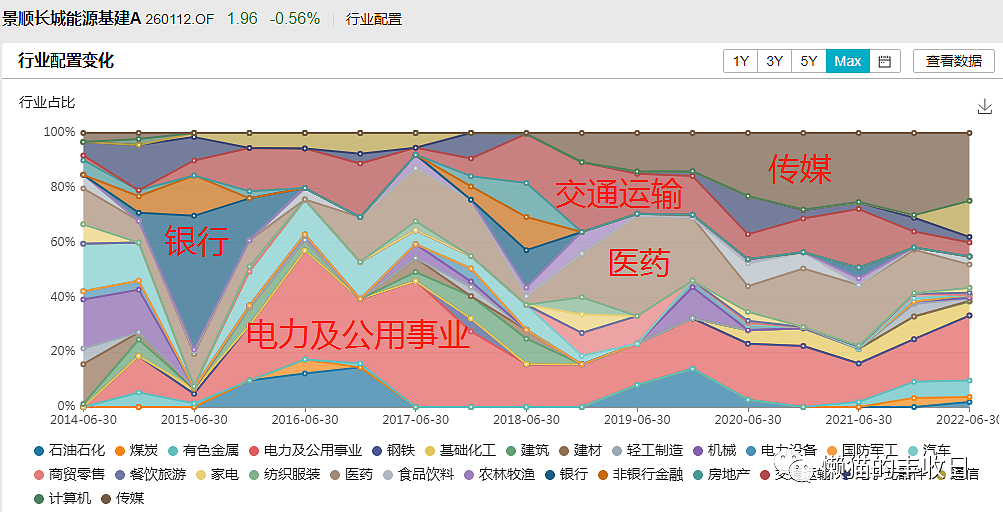

二是他偏价值。这点从他刚刚季报中说的话和持仓上都能看出来。2015年一季度,他就开始加仓银行了,二季度银行更是占到了基金将近一半的仓位。

在之后的持仓中,他长期重仓电力及公用事业(水电股)、传媒(出版、印刷)、交运、医药等行业的价值股,十大重仓股平均市盈率常年维持在15倍左右。

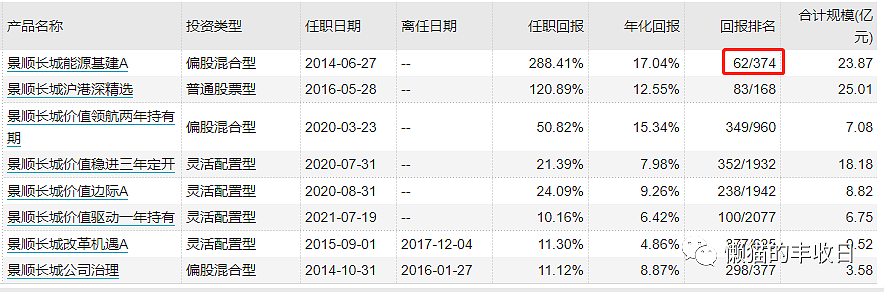

最后看长期业绩的话,鲍无可任内,景顺长城能源基建涨了288.41%,年化收益17.04%,同类排名前20%。

夏林锋

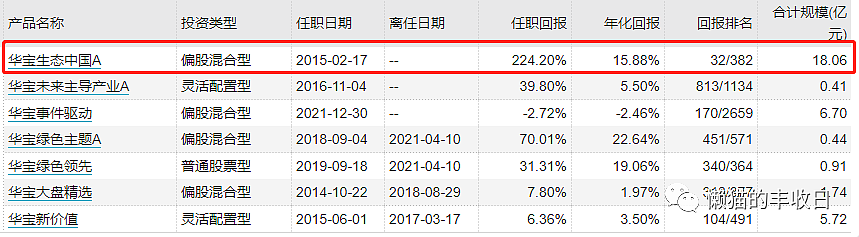

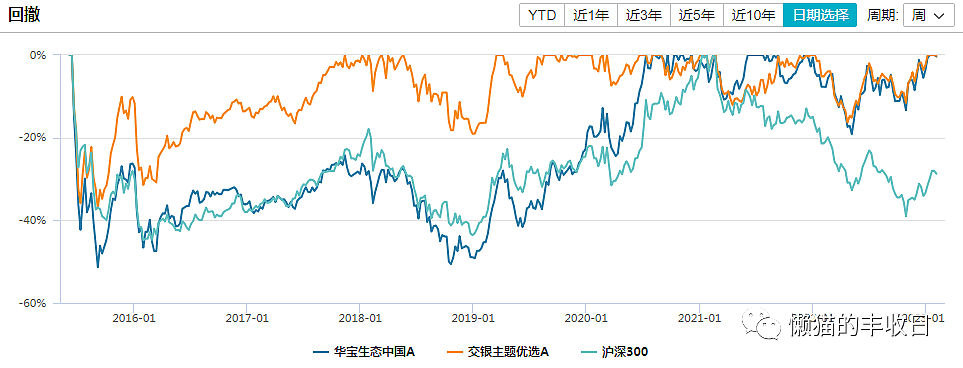

夏林锋的净值曲线就很完美了,2015年2月17日,夏林锋开始管理华宝生态中国,在接下来的牛市中基金涨了99%,同期沪深300涨了47%,偏股混合型基金指数涨了66%,夏林锋完爆这两个指数。之后也有明显的超额收益,不过在2018年回吐了。

然后,2019年再出发,大部分时间相对偏股混合型基金指数都有明显的超额收益。2021年春节后,更是抗住了接下来的暴跌,净值持续创新高。

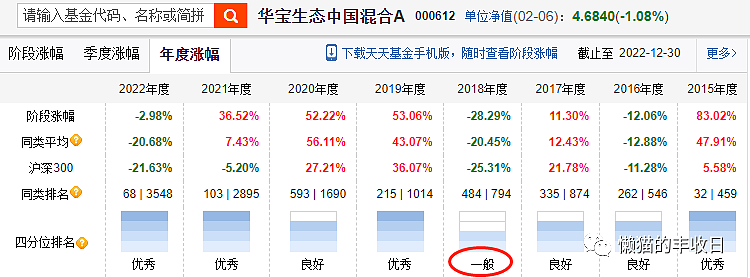

所以,反映到每年的业绩上,除了2018年,华宝生态中国每年都能排进前50%。

特别是2022年,华宝生态中国只跌了2.98%,同类排名前2%,这个业绩有多逆天,不用多说了吧。

最后算总收益,夏林锋任内,华宝生态中国涨了224.2%,年化收益15.88%,同类排名前1%。

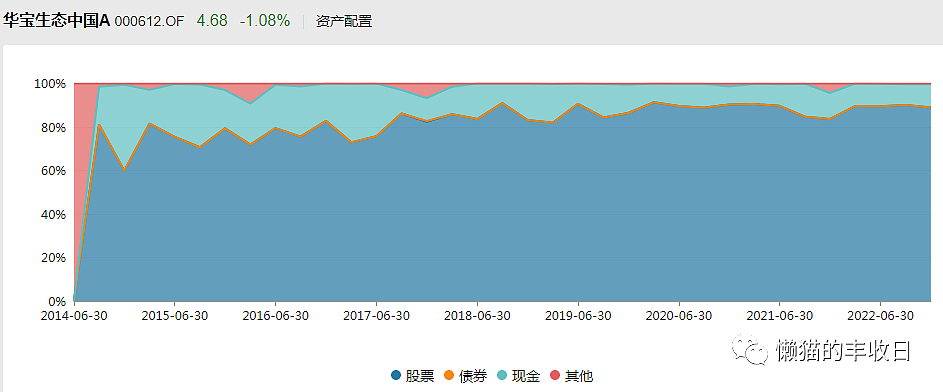

这么逆天的业绩,他是怎么做到的呢?首先,不靠择时,华宝生态中国的股票仓位有波动,但波动并不明显。

他靠的是选股,偏爱那些“落难英雄”,就是目前处于困境,但未来有望走出困境的股票。

原话是这么说的:“在市场一些负面影响慢慢变好的时候,真正的英雄可能会先爬起来往前走,把这些好的公司选出来,慢慢去建仓,就可以给净值带来正向贡献。”

以他2022年的持仓为例,年初就开始布局建材、家居、酒店等后疫情方向了,抓住了11月以后的反弹。

而上半年,在布局后疫情的同时,他还持有几只新能源股票,在二季度的反弹中贡献了不少收益。

沈楠

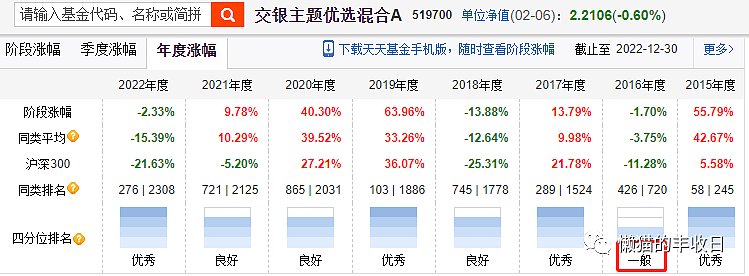

和夏林锋一样,沈楠任职8年以来,也是7年表现较好,同类前50%,一年表现一般,同类后25%。

所不同的是,夏林锋是2018年同类后25%,沈楠是2016年同类后25%。

所以,回撤上,是沈楠控制的好一些。2015年下半年、2018年、2021年春节之后的回调中,沈楠都跑赢了沪深300指数。

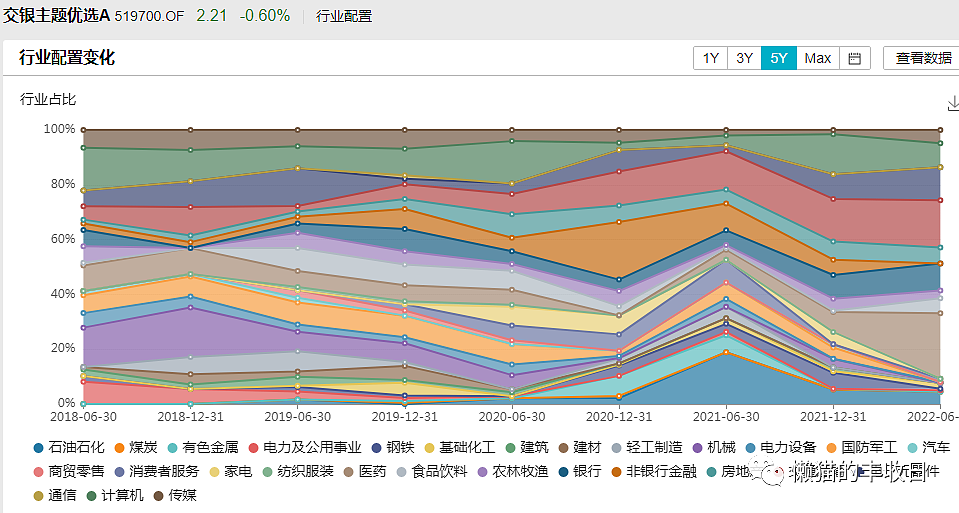

投资方法上,沈楠是策略分析师出身,会从“自上而下”的角度出发,先做行业配置,然后再精选个股,还会做一定幅度的择时。

先说择时,沈楠基金仓位变动还是比较频繁的,但变动幅度并不是很大,大部分时间,股票仓位在60% - 80%之间波动。

行业配置上,沈楠说,每年都把表现最好的几个行业找出来是不可能的,但通过判断宏观趋势大概率能找出表现最好前十个行业中的1-2个,再把第二年表现可能较差的是个行业找出来,剔除掉,这样大概率就能知道第二年的投资机会在哪了。

不过,保险起见,即使看好某一行业,他也不会下重注,单一行业仓位不超过20%。

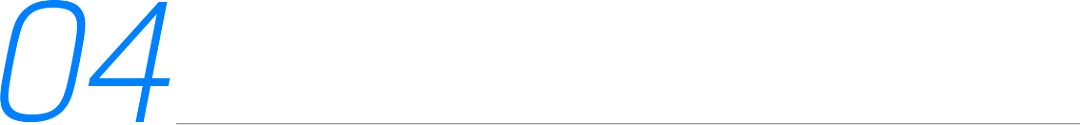

王鹏乍看国投瑞银新丝路的业绩,你可能会觉得王鹏比较一般,2016-2018年连续3年排名靠后。

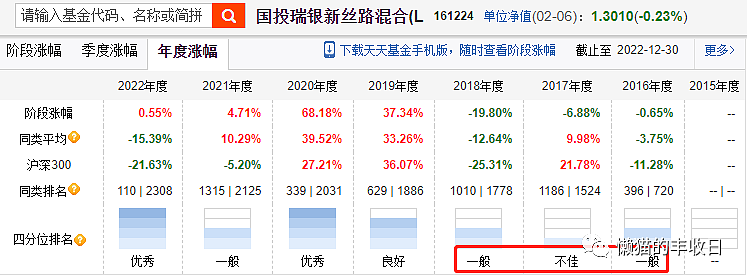

其实,这只基金的历史分两段:2017年6月之前,綦缚鹏是排名第一的基金经理,他比较看中绝对收益,基金仓位平均在50%左右。

2017年6月,王鹏成为排名第一的基金经理后,基金仓位才提上去,然后在2019、2020年把业绩打出来了。

业绩上,从2019年行情启动开始算,国投瑞银新丝路和偏股混合型指数基金指数基本同涨同跌。

不过,2022年5、6月份,还有11月份以来的反弹中大幅领先。

分析这两波行情,二季度,王鹏加仓了消费、医药,其中,古井贡酒涨了47%、恒顺醋业涨了20%、长春高新涨了40%。贡献了不少超额收益。

11月以来的大涨,则是因为在去年下半年加仓的信创(计算机)概念爆发。

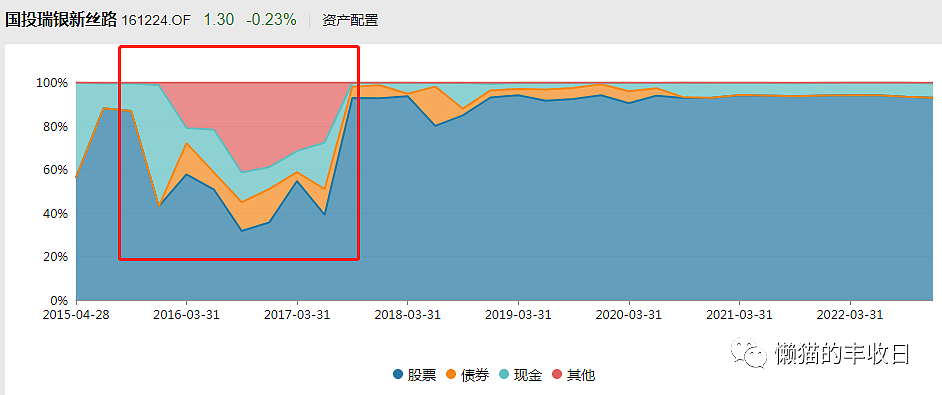

至于为什么加仓信创,他季报中是这么说的:

1)估值处于历史低位,估值性价比高;

2)传统优秀赛道,但业绩受疫情冲击较大,随着疫情消散,业绩有望改善。所以,他判断医药、计算机、家电有望迎来业绩和估值的共振,可能是后续反弹的主力军。

总结下这四位基金经理,鲍无可、沈楠,我们比较熟悉,市场关注度也很高。意外之喜是发现了夏林锋、王鹏。

他们中,王鹏相对中规中矩,大部分时间是赚市场平均收益,2022年凭借着提前发现了消费、医药、特别是信创的投资机会,跑出了超额收益,净值创历史新高。

夏林锋就比较耀眼了,长期业绩+短期业绩都很优秀,去年也没有扑街,而且管理规模不大,只有25亿元。

难道是还未被广泛关注的宝藏基金经理?

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64