印度首富被做空,也给中国提了个醒(组图)

本文转载自观察者网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

就在今年春节期间,当中国人还在家庭、景点、影院中享受与亲人相聚的美好时光时,亚洲第一富豪印度高塔姆·阿达尼家族掌控的财富大幅度缩水,截止到2月3日,阿达尼家族控制的上市公司市值一共跌去了1000多亿美元。

7000多个小目标就这么没了,阿达尼的个人财富据统计也已经腰斩。

大部分中国人恐怕没听说过这个印度的富豪家族。高塔姆·阿达尼出身小工厂主家庭,成年后投身商品交易领域,从事进出口贸易,业务包括金属、纺织品和农产品。

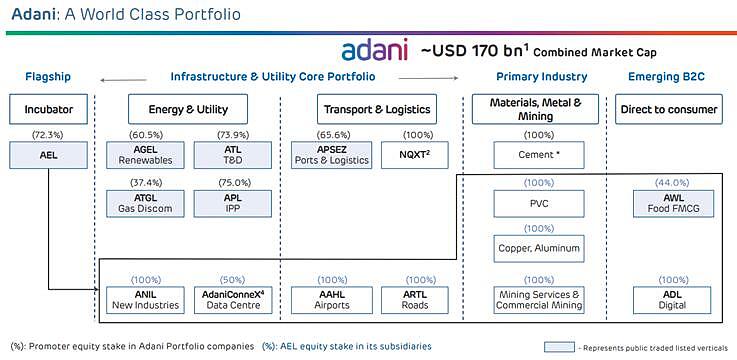

90年代中期,高塔姆·阿达尼开始进入印度的基础建设领域,投资港口管理、建设以及电力行业。他和印度总理莫迪关系紧密,这也对他在印度的基建投资大有裨益。他的家族在印度控制了多家上市公司,包括印度最大的私营港口管理公司和印度最大的火力发电商,还承接了印度最大的太阳能发电项目的供应合同。截止到今年春节前,高塔姆·阿达尼的个人财富据估计达到了1264亿美元,是世界第三大富豪和亚洲首富。

阿达尼家族企业的商业版图

而导致这一家族旗下上市公司市值暴跌的罪魁祸首则是美国的一个空头研究机构:兴登堡研究公司(Hindenburg Research)。这个兴登堡研究公司成立于2017年,其创立者Nathan Anderson的背景不太为公众所了解,目前公开信息只表明他在金融机构有着多年工作经验。

兴登堡研究公司在美国时间1月24日下午首先在推特上放出一条预热声明,表示将揭露一个有史以来最大的公司骗局。随后在印度股市开市之前(1月25号),该研究公司在网站上放出了几百页的文件,指责高塔姆·阿达尼家族通过伪造文件、会计造假、虚构信息等手段来操纵股价、欺骗投资人,并表示兴登堡研究公司已经投入资本来做空高塔姆·阿达尼家族控制的上市公司。

这份报告引发了金融市场的巨大震动,短短一周多的时间内,高塔姆·阿达尼家族和兴登堡研究公司在网上互相质疑和反质疑,几轮交手下来,阿达尼旗下公司的市值一直未能止住跌势。

之所以这份做空高塔姆·阿达尼家族的研究报告会有这么大的影响力,很大一部分原因是兴登堡研究公司的上一个做空对象是美国曾经的明星初创企业:尼古拉公司。

尼古拉公司是美国一家电动重型卡车制造企业,由于该公司2020年之前公布了多个技术创新概念和重大产品研发进展,导致该公司成为投资人眼中的超级明星,一时间被当成重型卡车制造企业中的“特斯拉”。2020年上市以后,其股价在2个月之内涨了7倍。

兴登堡研究公司在2020年9月发布了一个做空尼古拉公司的研究报告,在报告中指出尼古拉公司创始人夸大、伪造科研成果。这导致尼古拉公司的创始人被迫辞职并被以诈骗罪起诉,锒铛入狱。今天,尼古拉公司的股价也跌到股票发行价格的五分之一,兴登堡研究公司的做空仓位则赚得盆满钵满。

阿达尼(左一)与莫迪,图自“今日印度”。

正是兴登堡研究公司之前的成功经验才让他们这一次对于亚洲首富的研报受到金融市场的重视,再加上高塔姆·阿达尼家族没有能够通过自己的反驳和市场操作短期内重振投资者的信心,这才导致家族企业市值的巨幅下跌。

另外,在这次做空风波中有两个细节比较有意思。

一个是兴登堡研究公司特地选择在高塔姆·阿达尼家族准备进行20亿美元融资的关头发布做空报告,原意是通过做空报告制造阿达尼家族的融资危机,放大做空的市场效果,赚取最大利润。目前的结果就是阿达尼家族被迫放弃增发融资,从而导致家族企业的股价和债券价格双双继续大跌。

美国的投资基金很多都会时不时的做空某支股票或者指数,不少投资机构做空的时候并不公之于众,而是卖空之后默默等待价格下跌。但是像兴登堡这一类专门做空的机构更喜欢在自己建立卖空仓位之后将自己的研究报告公之于众,争取最大的流量关注和媒体眼球,将负面效果放到最大,这样可以在短期内将做空带来的利润最大化。

当然,这种公开做空的手段也存在不小的风险。如果遇到对手有着同样强大的资本支持,空头很有可能会被多头汹涌而入的资金打爆仓位。2021年我们曾经写过的美国游戏驿站股票暴涨几百倍背后的直接原因就是空头被多头逼迫强行平仓的结果。

第二个细节就是阿达尼家族的企业全部只在印度股票市场上市,而兴登堡研究公司自称并没有在印度股市做空,只是通过衍生金融工具在美国市场进行做空。

很显然空头公司了解在印度做空一个和政府有密切关系的大企业存在极大政治风险,但即使没有投入真金白银,来自远方的一份研究报告就可以让印度首富如此狼狈地损失几百亿美元的财富,这也说明这位印度首富的脆弱和当前金融市场上对于印度神话追捧的不理性。

当然,美国做空机构和印度首富之间的恩怨对于中国人来说只不过是茶余饭后的谈资罢了。吃瓜之余,或许我们应该严肃地考虑一下做空机制在中国的应用,以及如何打击资本市场中欺诈投资者的行为。

现在国内即将迎来股市全面注册制,这让许多证券业从业人员兴奋不已,同时也带来大量担忧的声音,比如注册制是否会降低上市的门槛?放一大批只会包装概念的劣质公司上市来收割股民?中国的资本市场是否会出现劣币驱逐良币的情况?

在法律法规的制定上,中国已经做了不少改进。比如在法律条文里对于造假和内幕交易等违法行为的刑事责任和罚款力度大幅度增加,法律上也已经允许股民发动集体诉讼来追回损失。市场上的做空机制也已经开通,拥有一定资金量的机构和个人可以通过融券来做空个股,可以通过抛售劣质公司的股价来获利。

这些制度都已经建立了,但是在实际操作中,却依然面临困难。比如做空个股需要融券,这受限于开户证券公司手中可以提供的股票数量。而集体诉讼则由于许多细则的司法解释缺失,以及相当部分的诉讼必须经过专门设立的投资者保护机构来发起,同样面临阻碍。据报道在过去两年,只有一例集体诉讼被提起。种种限制造成那些保护投资者的法律法规并没有实际发挥其应有的作用。

同时,期望中应该用来针对劣质企业的做空机制也成了某些人操纵市场的工具,比如2022年9月伪造图片利用虚假集采政策做空长春高新股票牟利的案例。

2022年8月,网络上突然流传一张图片,显示了浙江省第三批药品集中带量采购的品种列表,长春高新的当家产品生长激素赫然在列。在原文中,这张表格的消息来源标注为“据业内消息”。由于参加医保集采往往意味着药物价格大幅度下降,所以这则消息导致长春高新的股价在12个交易日内跌去21%,市值蒸发196亿。

长春高新股价走势

事后当浙江省正式发布集采公告的时候,市场才发现长春高新的产品并没有出现在集采名单中。而根据媒体报道,8月18日长春高新的股票融券卖出金额突然比平常放大超过10倍,从平常每天1万多股猛增到16.11万股,达到有数据可查(2013年1月至今)的第二大数值,融券卖出金额估计为3423万元。根据后来融券的偿还时间,媒体估计做空者在一周之内从长春高新的下跌中获利近450万元人民币。

缺乏有效手段来保护自己、很难追回可能损失的投资者,只能采用类似于赌博的心态和手段来参与资本市场运作,盲目追逐各种概念炒作。这样的资本市场,长期来说无法作为一个有效的配置资源的工具来为经济发展造血供氧。

我们以前的文章已经有过一些分析,中国过去几十年的经济高速发展来源于人口、资本和生产力三项要素的共同增长。到了当前这个阶段,人口增长开始下降,国内大规模基建在很多地区也达到饱和,新的固定资产投资回报有限。因此,未来的经济增长动力只能是来源于产业升级,也就是生产力增长。

生产力增长则要求中国不但要继续增加投资,而且要大幅度提高投资效率。具体来说,就是一方面要避免低水平的重复投资,比如在大多数三四线城市新开发大规模的房地产项目。另一方面,在对高端产业投资和急需的科研投入上,要避免被那些骗补贴骗投资的企业和机构钻空子。

这肯定少不了相关部门在投资事前做更严密周到的尽职调差,尽量将那些劣质项目排除出去。但是,再严密的制度也无法完全杜绝那些通过伪造成果、提供虚假信息来骗取国家和资本市场投资的事件发生。因此,进一步减少投资者使用法律武器维权的障碍和减轻做空所面临的困难,将会有助于国内资本市场注册制的完善,提升经济发展的质量和效率。

本文转载自观察者网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64