澳洲金融圈发生的五件大事,对2023年意味着什么(组图)

当我们站在2023年的年初,可以非常清晰地看到,2022年一整年发生的巨大变化,让全世界的经济都出现了划时代的转折。对于全球和澳大利亚的投资者来说,很多事情注定无法忘却:

通胀高企开启新一轮加息周期;俄乌冲突打开能源危机的“潘多拉魔盒”;全球最大两个经济体——中美均面临国内经济挑战,双方博弈的外溢效应逐渐渗透进国际经贸的各个方面。

在澳大利亚,同样发生了多起足以改变经济形势和市场版图的大事,澳财从中特别选取了对投资人影响最深远的五大金融事件,并邀请博满澳财首席投资官魏睿昊进行独家剖析:这些事件对2023年意味着什么?

五大金融事件之一

澳联储连续八次加息抗通胀

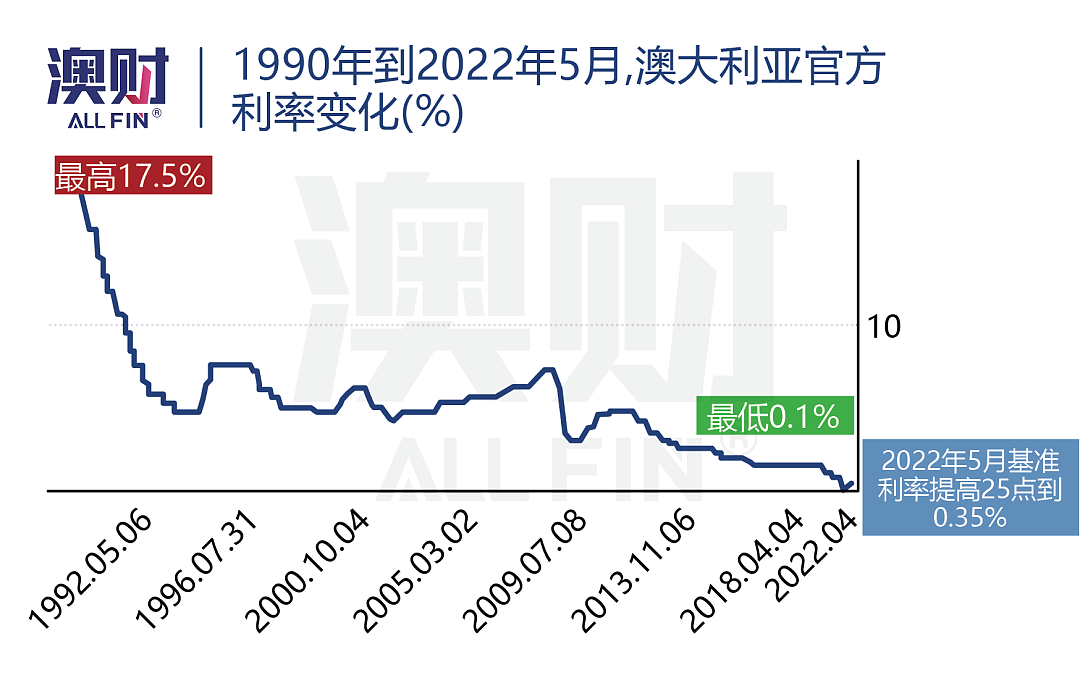

由于大流行造成的通胀“爆表”,引发了各国央行史上最快速的加息,澳大利亚央行也不能例外,澳联储(RBA)在今年5月4日上调官方利率25个基点,开始了十年以来的首次加息。

在随后4个月中,澳联储以每次50个基点的加息幅度,连续四次加息,这在澳大利亚股市中引起了不小的震荡。

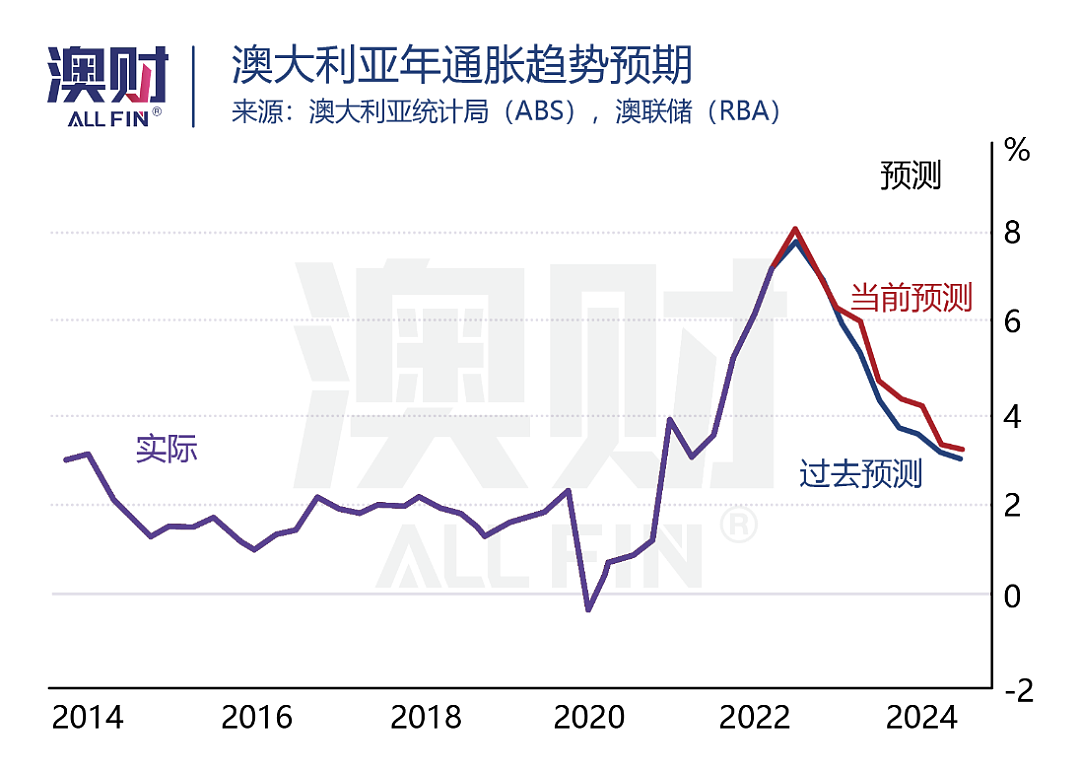

不过,由于澳大利亚的通胀水平和经济衰退的风险明显优于美国,随着7月份通胀率(CPI)同比上涨6.1%,略微低于市场预期的6.2%,市场对于澳大利亚经济更有可能实现经济“软着落”的信心有所增强。

果不其然,10月份开始澳联储加息开始“鹰转鸽”,降为25个基点,加息的“高峰期”显然已经过去。

另外,近期公布的10月份澳大利亚的整体通胀率降至6.9%,远低于此前预期的7.6%,提振了人们对澳大利亚通胀可能见顶的希望,也让外界更加大胆预测澳大利亚可能在明年率先暂停加息。

五大金融事件之二

建筑商掀破产潮,房地产市场降温

建筑巨头Probuild的一处工地,图/ABC

年初,建筑巨头Probuild破产,“震动”了整个澳大利亚房地产行业。

2月23日晚上10点,德勤收到正式委托,对Probuild进行托管。财务记录显示,Probuild去年的收入从一年前的24亿澳元降至16亿澳元。尽管尚未确定其未偿债务的规模,但该公司去年的流动负债为4.01亿澳元。

此后,澳大利亚建筑行业的破产新闻就一直没有断过。除了Probuild和Condev的破产;Metricon也因为利润受到严重挤压,不得不和客户重新签订合同,到了年末,西澳的建筑巨头Clough也顶不住了……这些负面消息在房地产界掀起了巨浪。

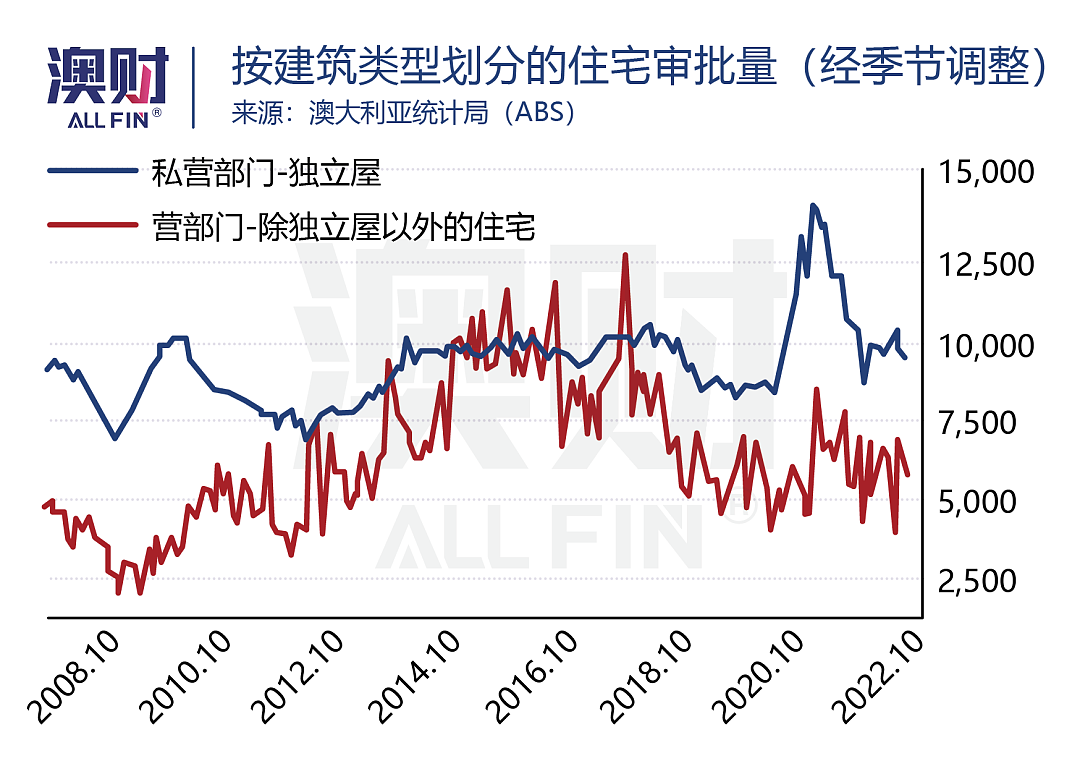

巨头们的相继退场,也显露出澳大利亚地产行业的困境——建筑合同普遍是按“固定价格”签订的,但大流行不但延长了工期,也让原材料和劳动力成本发生了难以预测的大幅上涨,最终导致建筑商的资金链断裂。

当然,这些“弱不禁风”的建筑商主要还是因为自身运营有问题。比如Probuild,该公司的总债务率高达80%,其中有80%为短期债务。因此现金流非常紧张,还债压力大,在出现大流行这样极端的情况,生存空间本就极度狭窄。

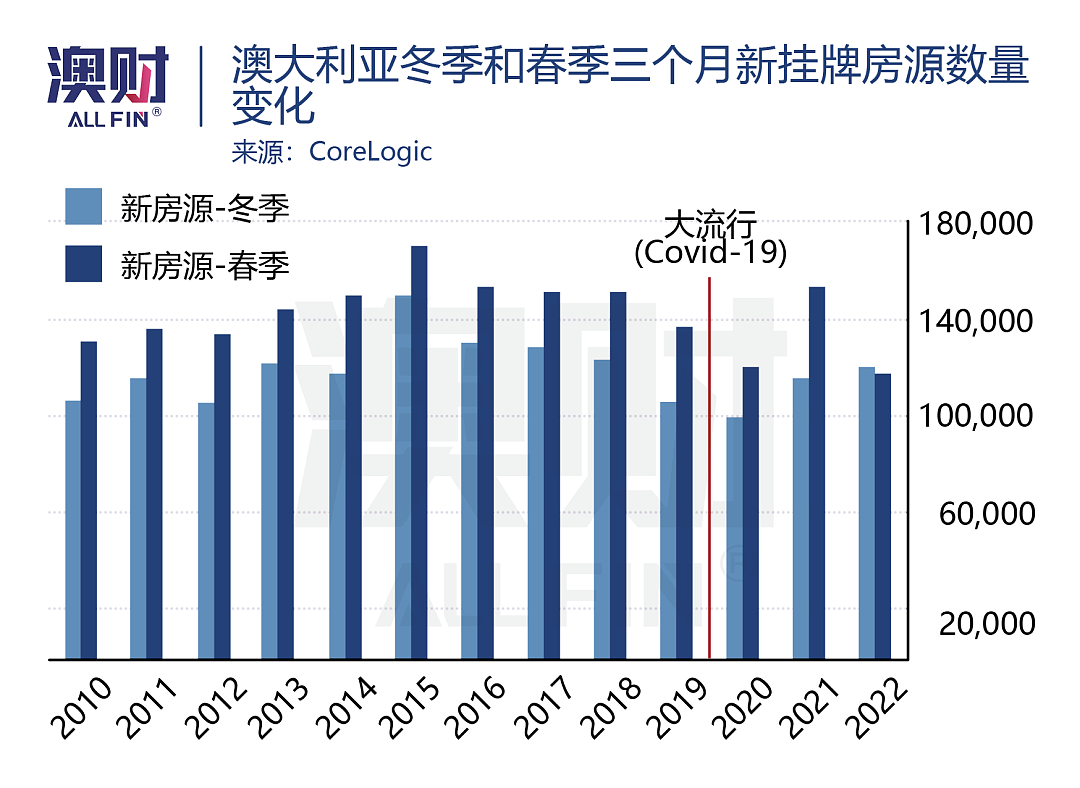

而在市场的另一端,对于广大澳大利亚购房者来说,许多人都是第一次经历这样快速的加息周期。从5月份第一次加息开始,持续的房贷成本上升也让2021年低利息环境中火爆的房地产行业持续降温。

更糟糕的是,许多购房者在低利息期间锁定的固定利率,会在今年的下半年到明年集中到期。根据金融产品比较网站RateCity的数据,按50万澳元住房贷款计算,从5月以来的连续8次加息后,每月的月供已经增加约834澳元。

因此,还贷成本上升会让房市面临着更大的下行压力,房地产的颓势预计还会持续更长的时间。

五大金融事件之三

澳洲大型电力企业被竞相收购,能源转型一触即发

今年以来,来自加拿大的私募巨头Brookfield在澳大利亚“疯狂买买买”。

3月,其联手澳大利亚科技富豪Cannon-Brookes数次向澳大利亚最大的煤炭发电公司AGL Energy(ASX: AGL)发出收购邀约。

虽然屡次被拒绝,但AGL之前欲拆分煤炭发电业务的计划在Cannon-Brookes为首的股东阻挠下流产,此举直接促使了AGL包括原CEO在内的四名董事会成员离职,而Cannon-Brookes提名的四名董事已于上个月全部成功进入AGL董事会,未来Brookfield收购AGL的计划未尝不会实现。

11月,Brookfield又联手美国私募机构EIG集团斥巨资184亿澳元收购澳大利亚最大的电力零售公司Origin Energy(ASX: ORG),这也是今年内亚洲市场第三大的收购交易。

据Brookfield亚太地区首席执行官Stewart Upson披露,Brookfield将投资200亿澳元帮助Origin发展可再生能源和储存资产,以促进未来十年内的清洁能源转型。对于Origin这样一家集传统煤炭、可再生能源和天然气发电于一体的大型电力和天然气零售企业来说,Brookfield此次的投资将促使公司提早关闭主要的燃煤电厂,加速脱碳化进程。

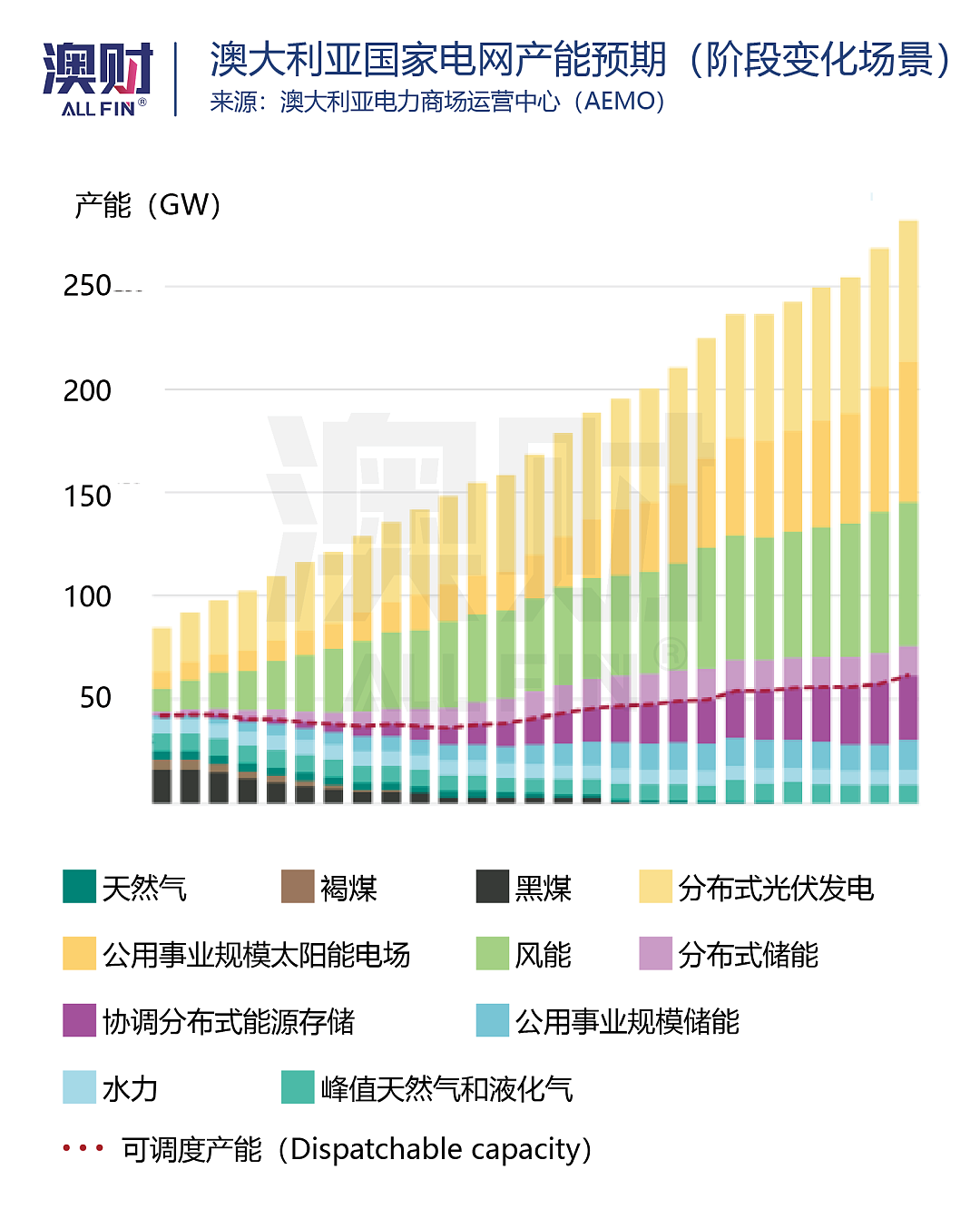

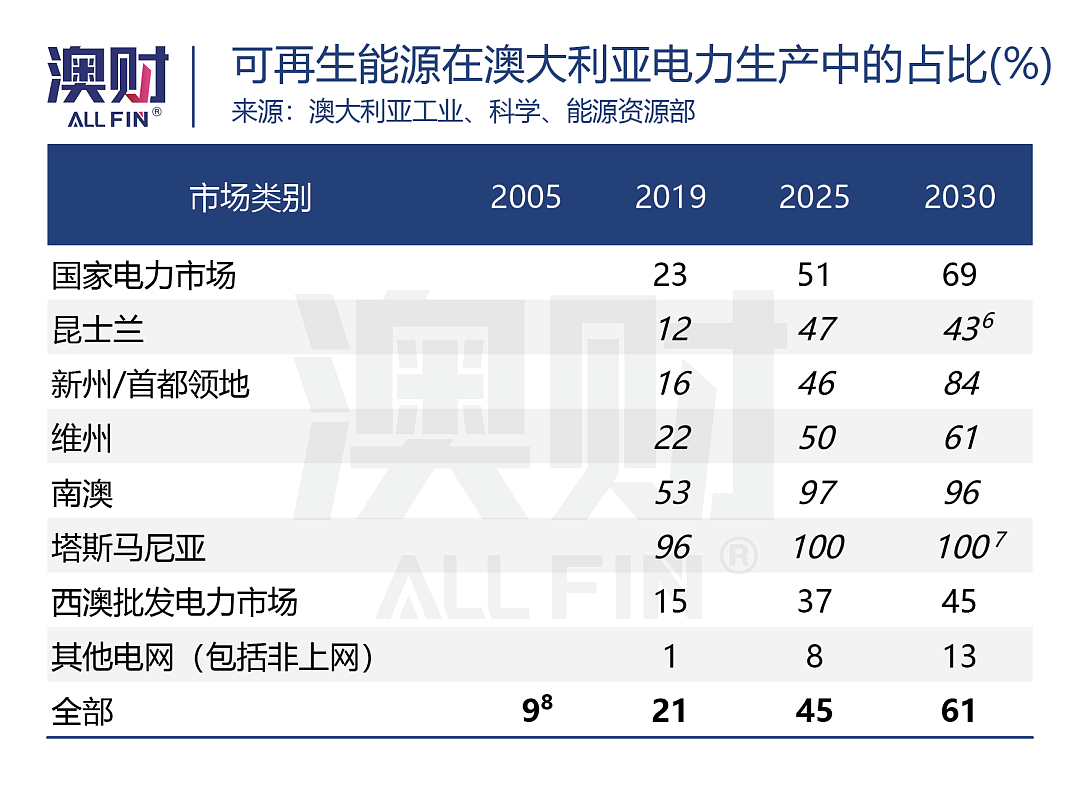

可以确定的是,能源市场转型将会是澳大利亚未来十年内的最大风口之一,煤炭这一曾经最为主要的发电能源将加速被淘汰。

预计到2030年,澳大利亚电力市场中的可再生能源发电比例将达到69%。虽然短期内的电力短缺可能会推高能源价格,但当可再生能源发电技术成熟且普及后,居民的电价账单势必会大幅下降,澳大利亚实现碳中和目标也指日可待,可谓是“一箭双雕”。

五大金融事件之四

区块链应用遇挫,加密交易所暴雷

澳交所12月宣布其区块链证券结算系统研发失败

除了能源转型外,资本圈内另外一个热点话题就是加密货币与区块链。

尽管今年对于加密资产来说流年不利,爆的雷一个比一个猛,但是澳大利亚的银行业所关注的,更多是在基础的区块链底层技术应用上。

四大行成员——澳新银行(ASX:ANZ)今年初在以太坊区块链上推出了与澳元挂钩的稳定币A$DC,在短短的十分钟内,其铸造的价值3000万澳元的稳定币便通过数字资管公司Zerocap成功交付给了家族办公室Victor Smorgon Group。

澳大利亚第一大行——联邦银行(ASX: CBA)也一直在注意加密货币掀起的热潮,去年年末宣布在公司的应用程序Commbank App上将进行加密货币交易试点,但随着市场内部的巨幅波动以及监管压力,该项目很快便被叫停。

对比传统银行系统需要数日才可以完成的时效来说,区块链技术确实可以为银行提供更高的效率。

而澳大利亚证券交易所(ASX)则更加大胆尝试,在7年前就和美国区块链技术公司Digital Asset Holdings合作开发新的以区块链技术为基础的证券结算系统,以替代现有的老旧的Chess系统。但因为ASX董事会管理不力和双方沟通不畅等问题,导致澳交所在今年12月官宣废除了这个项目,直接损失了2.5亿澳元。

不可否认的是,区块链底层技术的确可以解决传统金融行业中的信任、效率及交易成本等长期存在的问题。

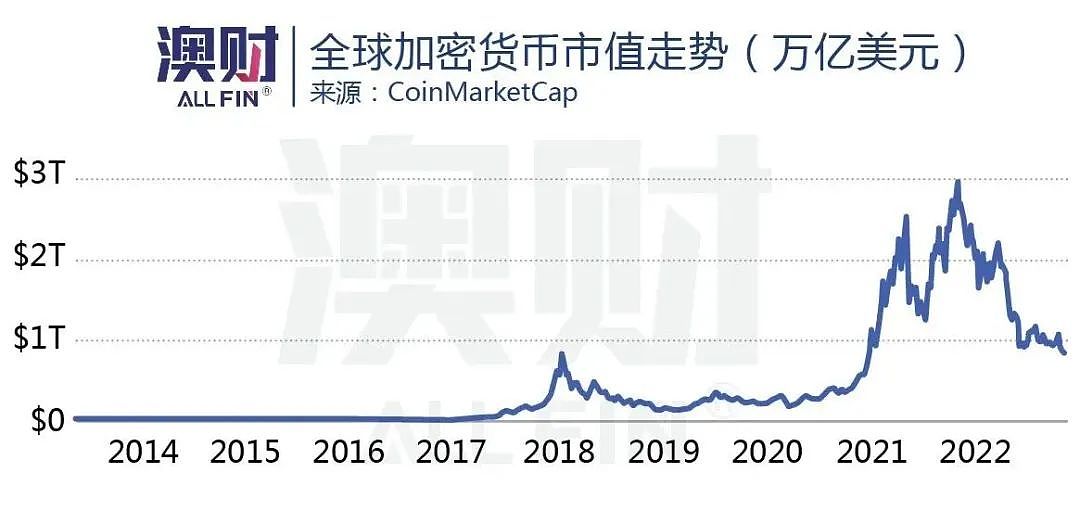

然而,Luna币和FTX加密交易所的接连崩盘,导致全球加密货币市值从去年的2.9万亿缩水至8,360亿美元,再一次证实了这一市场管理混乱、监管缺失、“挂羊头卖狗肉”的问题层出不穷,导致区块链的最终应用场景依然是“道阻且长”。

五大金融事件之五

私募&风投募资活跃,收购潮涌动

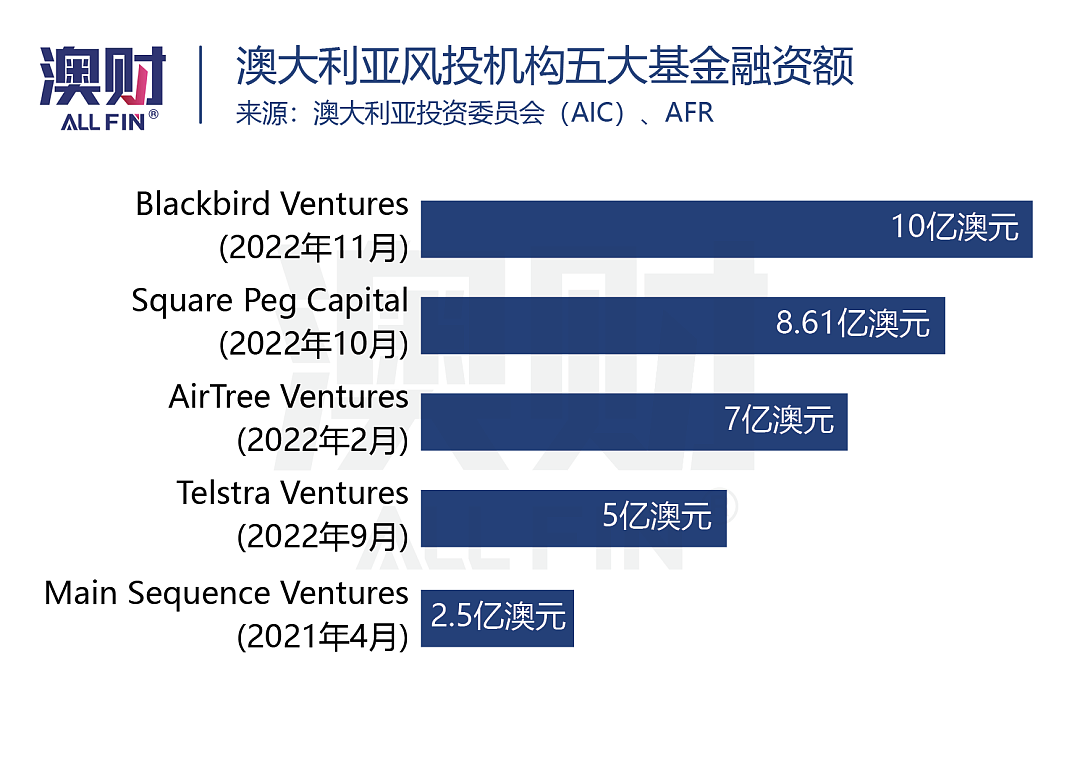

11月1日,澳大利亚本地最大的科技风投之一Blackbird Ventures筹集了迄今为止最大的风险投资基金,从主权财富基金和个人投资者那里获得了超过10亿澳元的资金。

一众主流养老基金都参与其中,包括Austransuper、Hostplus、HESTA、AwareSuper、TelstraSuper和NGSSuper,另外还有澳大利亚主权财富基金Futurefund和新西兰主权财富基金NewZealand Growth Capital Partners Elevate fund和ACC也都注资这一期风投基金。

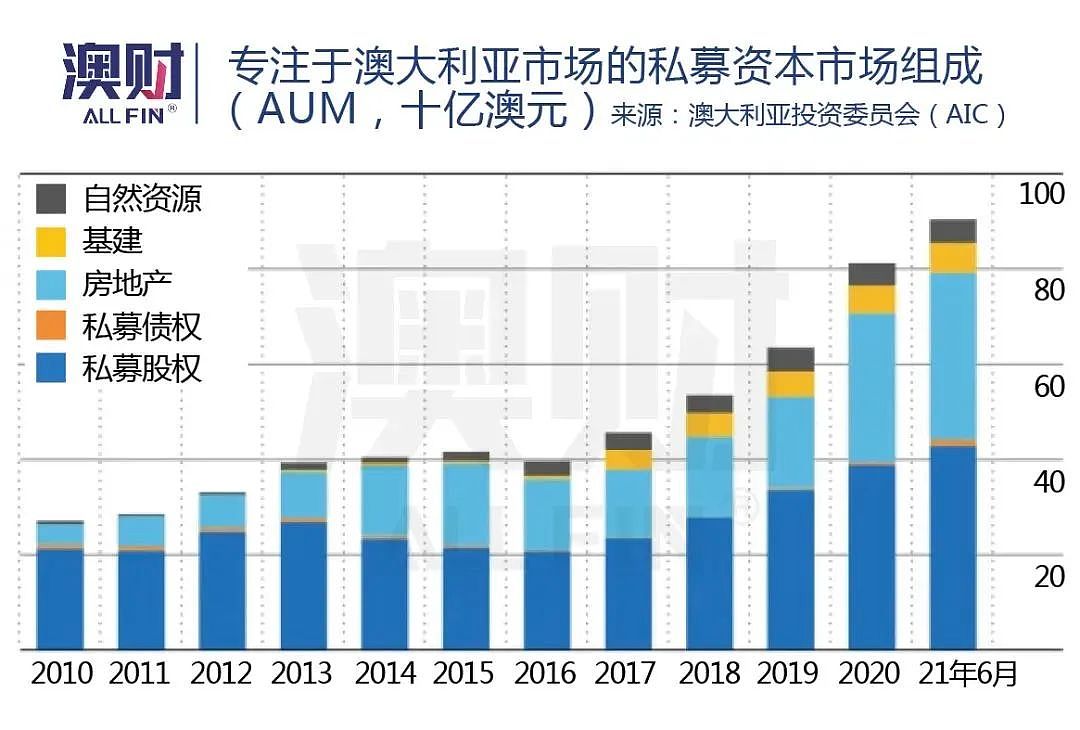

近年来,越来越多国际资本进入澳大利亚市场,专注于澳大利亚的市场私募管理资产(AUM)总量不断壮大。

2022年受经济大环境影响,行业内的投资额与交易数量都低于2021年的水平,但依然高于大流行前的平均水平。不过,由于市场情绪低迷所引发的公司估值折扣,使得2022年第三季度私募股权的退出额较去年同期下降了67%。

风投方面,根据澳大利亚金融评论报(AFR)汇编的最新数据显示,澳大利亚最大的五家风险投资基金中,有四家的投资额度低于去年。

其中,Blackbird Ventures的投资额从2021年的4.2亿澳元降至2022年的2.46亿澳元。AirTree的投资额由2.27亿澳元降至1.99亿澳元。OIF Ventures是这五家公司中唯一增加投资的公司,2022年投资额约为5570万澳元,高于2021年的2480万澳元的水平。

从投资方向上看,风险投资公司在2022年普遍抛弃大型投资项目,开始重新关注处于早期,甚至是一些尚未盈利的公司。

事实上,交易额的减少,代表着风投/私募公司手中的“子弹”更加充足。根据AFR的报道,当前市场上约有几千亿“蓄势待发”的资本。例如,Brookfield拥有价值约200亿澳元的基金等待投资。

与此同时,对市场较差的预期使得一些公司的估值开始疲软,让大机构看到了进入的时机。今年以来,已经有几起较大的收购案的发生。

而当更多的高质量的企业开始变的“便宜”的时候,澳大利亚新的并购潮将奔涌而来。

博满澳财首席投资官魏睿昊独家点评:

穿越周期,你准备好了吗?

2022年,很有可能将会在全球的经济和金融历史教科书上留下重要的一页。

在大流行导致的一系列供给问题和俄乌冲突的影响下,全球主要地区都结束了2008年金融危机之后超过十年的超低通胀和低利率时期。通胀飙升和各国央行被迫进行史上最快的加息进程,成为了整个2022年世界经济的主旋律,而且这一趋势在2023年大概率还会持续。

在这样的背景下,过去一年全球金融市场的经历可以用“恐慌”、“迷茫”、“谨慎”和“转型”来概括。

而我们选择的以上五件澳大利亚金融市场2022年大事件,也集中体现了后大疫情时代,高通胀和高利率带来的一场金融市场的“大退潮”,以及随之而来的“坏消息”和“好消息”:

当澳联储也开始进入加息周期之后,首当其冲的就是对利率极度敏感的房产市场。

一边是买家离开市场和房价快速下跌,另一边是原材料成本依然高企和开发贷款收紧,使得不少经营不善的建筑商无法支撑,以Probuild为代表的低利润率、战略发展方向不清的建筑商们纷纷倒下。

而之前没有进行疯狂扩张,财务相对审慎的建筑商们在潮水退去之后,依然屹立不倒,甚至可能在明年享受到原材料价格回落和市场竞争减少的甜头。

与此类似的是在股权和投资市场上,一方面是市场回落导致股价下跌和上市退出变得艰难。甚至由于流动性枯竭,导致一度非常红火的“币圈”成了去年年底前最大的“受害者”,随着全球最大加密货币平台之一FTX的彻底崩盘,创始人SBF的被捕和受审,比特币价格再创新低,甚至第一大交易所币安的资金流出也开始加速。

可另一方面,也有不少机构在2022年开始主动出击,尤其是澳大利亚市场上的一些大型上市公司都开始成为并购对象,包括Crown、Origin这样的行业领军企业在股价大跌后被国际私募大鳄们纷纷看中,成为“优质投资目标”。

在市场下滑,导致企业价格出现大跌,甚至面临挑战的时候,为什么有些资产最终“原地暴雷”,有些资产却成了资本争相入手的“香饽饽”,这背后的逻辑令人深思和寻味。

归根结底,正如我们在最新的加密货币报告中写的那样:那些能真正提高生产效率和生活水平、有应用场景、对实际生活有价值,从而能够产生收入和商业价值的企业,在价格下跌之后永远会有买家;而那些依靠炒作和击鼓传花“商业模式”存活的公司,无论估值能达到多高,最后留下的永远是一地鸡毛。

最后,在经济和市场特别艰难的一年中,金融市场却也留下了一线“曙光”。

从资本上来看,大量的私募/风投完成了历史上最大规模的集资,而且留有史上少见的Dry Powder(也就是尚未投出的现金),更有数据显示大量超大型机构——比如澳大利亚的养老基金们正在将更多的资金配置到私募市场,这些机构正在谨慎地等待出手机会,寻找和辨别投资标的。

从产业上,全新的技术和商业浪潮正在席卷全球,我们看到了新能源作为核心高增长赛道成为了全球共识,无论是风投所看重的早期相关技术公司,还是大型机构看重的AGL、Origin这样的巨大能源公司转型,都证明了这一方向在未来全球经济发展和金融投资领域的“中心地位”。

因此,当我们回看2022年的时候,看到的是宏观经济环境的180度大转弯,给所有人带来的巨大挑战,经济的转头向下与金融市场快速从高潮跌落谷底让所有投资人都“吓了一跳”、“上了一课”。但站在2023年初的今天,更重要的是思考这一切对未来到底意味着什么?

如果说我们能从以上五大事件中学到些什么的话,首先是任何的投资都需要看到底层的逻辑和价值,基本面的核心价值是让企业和技术能够渡过困难时期的“抓手”,也是其在未来上行周期中能够发出耀眼光芒的根本。

其次,我们也可以从这些大型机构和“聪明的资本”身上看到,在谨慎行事的同时,一旦根据基本面的价值判断,发现了被市场“拖累”、价值“低估”的标的时,可能市场的低谷就会变成出手的良机。

相信所有人都在等待经济和金融市场的好转,这个转机总会发生,但没有人知道具体会是哪一天。但当这一天来到时,机会只会留给有准备的人,澳大利亚私募/风投和养老基金可能准备好了,北美的资本巨鳄Brookfield可能准备好了。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64