房产投资者的个人信用评分是珍贵的无形资产,究竟如何保护?(组图)

在澳房俱乐部®的房产投资教学当中,我很强调资产保护的重要性。

你的税后现金存款以及房产净值,这些有形资产可以用合适的架构设计来加以保护,让它们免受来自你个人的法律风险的威胁。

于是,我在澳房俱乐部®的高级①阶课程里教会了学生如何设计和搭建架构做好资产保护与税务优化,以便更好地迎接与维护好因实战操作了课程所学人为增值与人为现金流策略后而获得的高额利润。

现金与房产这类资产的保护固然重要,但在房产投资领域里,有一种无形资产是很多人都忽略掉的。

这个无形资产是每位房产投资人在澳大利亚生活了一段时间并且参与到它的金融体系里逐渐建立起来的,它就是你的信用报告,以及信用报告上的信用评分。

你每一次申请贷款,贷款机构需要在你的个人信用报告上记上一笔咨询,以便让其他贷款机构知道你什么时候在哪个机构那里申请过多少金额的信用。

当个人名下有贷款时,越来越多贷款机构会把你的欠款金额和还款记录汇报给征信机构,以便计入你的个人信用报告里面去。

为什么说这是一笔珍贵的无形资产?

保持一份干净的个人信用报告,上面没有逾期不还款的拖欠记录,上面没有短时间频繁申请贷款的记录,保持一个比较高的信用评分,这是一定能让你在房产投资道路上的持续贷款提供便利。

很可惜的是,很多人的个人信息被泄露了,例如澳大利亚最近的电信公司Optus以及健康保险公司Medibank的客户信息被黑客盗取还公开发布到网络上,还有诈骗电话、短信和邮件都有可能让你掉进一个圈套,暴露了个人信息。

个人的全名、生日、住址、驾照与护照号码与到期日、健康医疗卡Medicare卡号与到期日、水电费网络账单等等……

这些文件以及上面的信息如果落入到坏人手上,则有可能被用于非法用途,其中包括冒充你去申请金融产品,获得贷款。

可想而知,冒充你去获得的贷款是不会还的,贷款机构收不到还款则会多次通过信件、电话和电子邮件联系“你”,但是在案的联系方式很可能也是假的,因此你仍然蒙在鼓里。

直到有一天你去申请贷款的时候,很快遭到拒绝,被告知你是失信人士,信用评分非常低,这才知道自己的个人资料被盗用了。

因此,我们应该怎样保护好个人的信用评分呢?

我们很难避免个人信息与多个机构的共享。只要你参与到澳大利亚的经济生活中,那么你就得把很多个人信息发送给服务供应商,太多人经手处理你的个人信息,最终存储于某些电脑服务器上,再大的机构再严密的防控软件系统也不能100%保证数据储存的安全性。

我们能够做到的,就是更好地监控个人的信息以及个人的信用报告的变化情况,只要自己的信用报告上被记上了一笔新的贷款申请,那么你希望自己能第一时间知道。

一旦发现有冒充的现象,你可以赶紧联系征信机构以及相应的金融机构,阻止他们进一步处理被冒充的贷款申请。

如果你是电信公司Optus以及健康保险公司Medibank的个人信息泄露的受害客户,那么你很可能已经收到了这两家公司帮你买单的信用报告监控产品,让你到征信报告机构Equifax注册一个账户,并且免费获得12个月的监控服务。

其他人如果希望获得监控服务,那么需要支付每月$14.95的费用。

澳洲征信机构Equifax的官方网站上有多个产品,其中针对个人信息与个人信用报告的监控的产品的详细介绍在这里:

https://www.equifax.com.au/personal/products/credit-and-identity-products

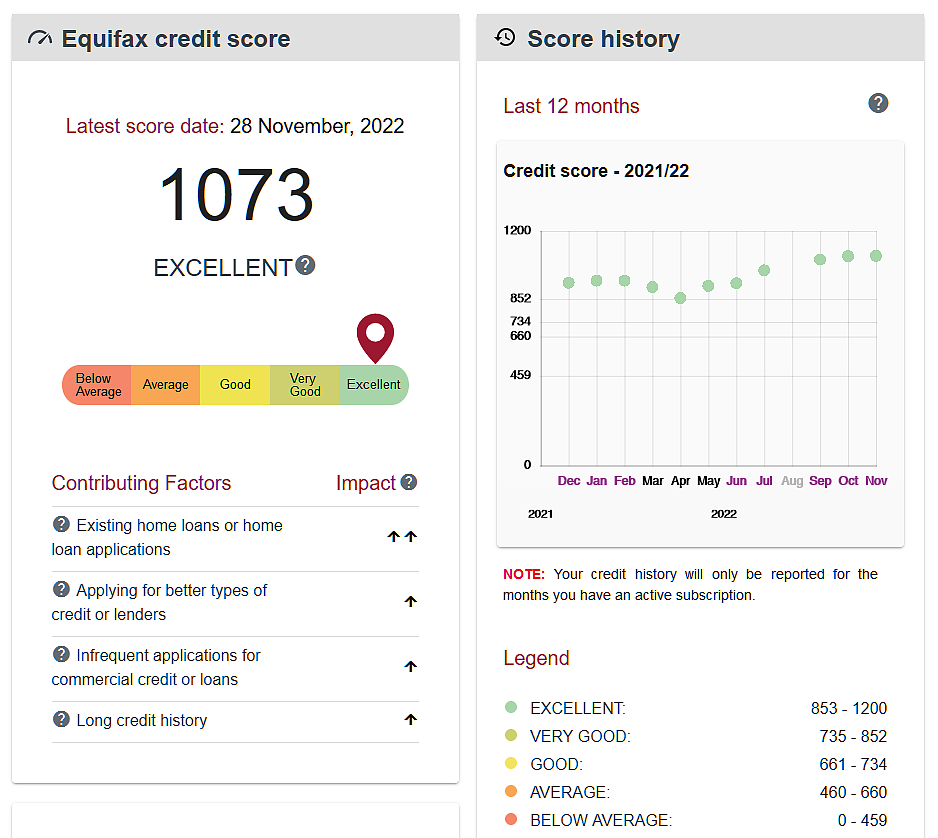

这项付费服务仅仅针对你本人,每个月,Equifax会给你发送一份你本人最新的信用报告,上面会列出来过去5年内哪些金融机构在你的档案里计入贷款申请咨询、个人名下的贷款余额以及还款记录(按时还款还是有拖欠)、你现在和以往在哪些公司里担任董事、你的雇主和住址等信息。

他们还会给你发送最新的信用评分,每个月有一次评分。

甚至还告诉你,你的信用评分上升和下降的理由是什么。

例如,如果你在短期内申请了多次贷款,特别是消费类的贷款(例如手机计划、信用卡、百货公司消费卡、小额消费分期付款等),这样会让你的信用评分下降,哪怕你每月都按时还款。

相反,如果你的贷款类别属于有抵押的贷款,例如房贷,并且是每隔一段时间申请一次,而不是短时间内频繁申请,并且你拥有良好的还款记录,那么你的信用评分就会得到上升。

只要你决心做一名高级房产投资人,未来要买10套、20套、30套房产的,那么,从现在开始,好好地经营你自己的信用报告。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64