2023,美国走出“鬼故事”(组图)

宏观经济的分析,既有它的趋势性,也有它的超预期性。如果说到它的超预期性,那么2022年一定是能记入史册的一年。

从俄乌冲突的爆发开始,全球宏观经济的路径便开始突破认知的天花板,转向了“鬼故事”版本。

天然气能源价格飙升、美联储冲刺式加息、欧美通胀重返40年高位、日本硬抗式宽松和贬值、英国养老金崩溃央行救市。

每一件都骇人听闻,并被市场心有余悸的作为经验教训拿出来反复钻研。

终于临近年末,又到了券商机构分析师们总结过去预判来年的时候。幸运的是,2023年的主题似乎更容易预测。

从最近大量的年度经济和市场策略来看,研究机构的观点相对一致。

大家几乎都同意全球GDP增长将继续放缓,通货膨胀将达到顶峰。央行们将继续收紧政策,但会放慢脚步。高利率水平将抑制美国消费和通胀的狂热,但就业依旧强劲,家庭、企业和银行的资产负债表也总体保持健康。

总而言之,那些今年常见的标题——大转折;十字路口;黎明前最黑暗;欢迎来到新常态或许可以慢慢消停了。

2023年则也被寄望于走出鬼故事,重返宏观趋势轨道(无论新旧)的开启之年。

国内券商眼中的经济和美元资产:浅衰退和美元见顶共识

快速紧缩周期和经济动能消退,全球经济下行风险逐渐加大。尤其是欧美等发达经济体将面临衰退的考验。

从公布相关研报的国内券商分析师观点来看,大部分认同温和衰退。

国信证券总结,通胀缓和、就业市场、居民资产负债表、充足的准备金等四大主要因素将缓和美国经济的衰退程度。

1、高通胀削弱了美国居民实际收入水平,抑制了消费需求;同时推高企业的原材料成本,侵蚀企业利润,削减企业资本开支意愿。通胀出现缓和后,其对经济的抑制作用将有所弱化;

2、疫后美国贝弗里奇曲线在经济复苏期间两次外移,预计劳动力市场的降温更大程度通过减少职位空缺来实现,失业率短期大幅上升的可能性较小;

3、美国居民部门负债水平较为健康,疫后政府财政转移支付增加了居民的储蓄规模,居民部门本身未出现大幅加杠杆行为。超额储蓄意味着未来的消费潜力依旧充足;美国企业在企业部门杠杆率上升,但整体债务风险可控;

4、美联储货币政策收紧后,美国的金融条件仍比历史平均水平宽松;充裕的准备金规模与隔夜逆回购将缓冲金融市场的冲击。

其中尤其是居民部门健康的资产负债表成为分析师认同浅衰退的重要因素。

当然,分析师们对衰退程度仍是存在分歧。

相对乐观的浙商证券认为,预计美国全年GDP增速1.5%低于潜在增速,但高于美联储预测值(主要源于货币政策可能在2023年转向)整体经济自Q2起逐步企稳。

核心逻辑则是消费回归完成后的趋势上行。

东方证券则认为,近期随着通胀见顶,实际收入增长有所修复,美国居民消费信心正在缓慢复苏。

消费未来能否维持相对韧性,取决于经济持续下行与通胀逐渐缓释之间的竞速。预期消费明年有希望保持小幅正增长。

而长城、民生、德邦证券则进一步提示了深度衰退的风险。

民生:由于疫情、提前退休等因素,美国劳动力供给弹性较低。

想要降低工资增速,必须让劳动力需求超正常回落,即就业状况大幅恶化。

这种情况下,经济深度衰退可能是美联储驯服通胀不可回避的代价。金融风险或是美国经济深度衰退的“导火索”。

长城:政策超调可能已经无法避免。劳动力市场快速冷却,贷款拖欠率上升,金融风险加剧。同时美国政府可能面临信用风险。

预计2023年美国经济深度衰退,GDP增速会大幅负增。

另外各家券商基于量化分析对衰退时点的判断也有较大的差距,从一季度到年末均有涉及。

其次,美国通胀已见顶回落成一致预期,但粘性犹存。

预计2023年下半年将加速回落,年底落至2-3%的区间。

核心通胀的下行速度或比名义通胀更加缓慢,从大部分分析师的预测来看23年底尚无法回到美联储的目标区间。

其中,租金价格和工资是影响粘性的主要因素。

仅长城证券提示,2023年下半年或面临通缩风险。

2023年美国通胀走势更可能是深度衰退模式下的超预期路径,下半年或将面临通缩风险。

我们预计明年12月底CPI同比回落至1.2%。

对于货币政策,紧缩的峰值没有太大的分歧,但对放松的时点仍有差异。

中泰证券认为,随着美国财政约束成为现实,通胀回落和衰退将倒逼美联储由“鹰得坚决”转向“鸽得迅速”,上半年就会看到加息进程的停止,明年下半年存在启动降息周期的可能。

长城证券表示,一旦出现经济深度衰退,美联储可能迅速转为降息。

预计5月便开始转入降息,5月6月降息25bp,7月9月11月12月降息50bp。

而中金则认为基准情形下,美国这次衰退具有“滞胀”特征,通胀回落速度不会很快。

因此预计货币政策在相当一段时间保持从紧态势,利率或在高位停留更久(High for longer)。

降息不会很快到来,最快或在2023年四季度。

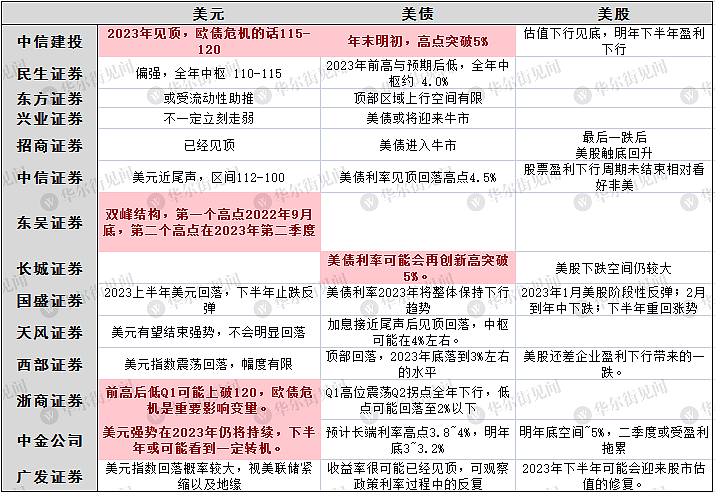

基于对宏观经济的分析,国内分析师也是给出了对美元美债和美股的看法。

包括中信建投、东吴、浙商和中金认为美元在2023年或还有高点。

另外大部分分析师认同美债将迎来牛市,但美股仍有下跌空间,主要是受到衰退后盈利下调的拖累。

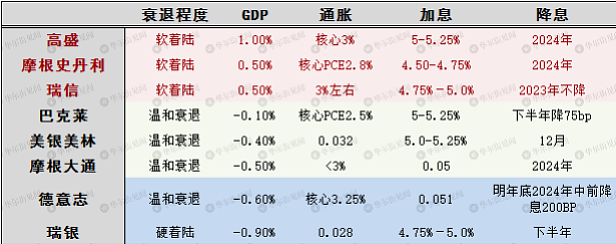

海外投行眼中的经济和美元资产:失业率和转鸽分歧

根据对海外投行分析师年度策略的梳理,我们发现高盛、摩根士丹利、瑞信等高盛等仍保持对美国经济软着陆的乐观预期。

高盛策略师Dominic Wilson等在2023年全球市场十大主题的报告中表示,

美联储将在2023年之前就开始放缓加息步伐,但将延长其加息周期。在该过程中,美国经济显示出“持续的韧性”,能够避免陷入全面衰退。

鉴于美联储加息周期仍未结束,未来12个月出现衰退的可能性仍有35%。

摩根士丹利则表示经济增长放缓和通胀降温是2023年的主题。其美国首席经济学家Ellen Zentner表示,

到2023年1月,联邦基金利率目标区间将达到4.5%至4.75%的峰值,随后在2023年全年保持在该水平,然后在2024年稳步下降。

在这种情况下,美国经济预计会经历软着陆和温和的反弹,而不是目前认为的硬着陆或更快的复苏。

以及劳动力市场,虽然企业招聘已经放缓,但由于存在薪酬下降和专业技术岗位招工难的问题,美国不太可能出现大规模裁员。

2023年底失业率小幅提升至4.3%,这样的小幅提升是相对健康的。

在温和衰退派中,德银的观点相对悲观,

我们保持对2023年年中开始的温和衰退的预期,实际GDP在三个季度内下降1.25%,23年收缩0.6%。

经济衰退可能会改变劳动力市场的弹性。

失业率在明年中超过4%,年底达到5.25%。通货膨胀率下降得更快,核心PCE在2023年底接近3.25%。

瑞银集团则表示硬着陆是必须付出的代价。

家庭支出疲软,储蓄减少,信用卡余额上升。

同时,利率以历史上最快的速度上升,收紧的全部效果仍有待观察。

此外财政政策在2023年也将形成拖累。

随着经济增长动力的减弱,利率上升压力消除的供需失衡足以将美国推向收缩。

然而,更具粘性的通胀可能会使衰退更严重、更持久。

各大投行对于通胀的预期以及加息高点分歧不明显。

但对于失业率的上行和美联储转鸽的态度分歧较大。

高盛、摩根士丹利和摩根大通等认为降息将是2023年之后的事情,失业率仍然很低且核心通胀率远高于目标,美联储会延长加息周期并提高利率峰值,利率回归“正常”之路可能要走更久。

但是巴克莱、德银和瑞银却给出了2023年降息幅度的预期。

德银:随着失业率的急剧上升和通胀出现更明显进展迹象,预计美联储会在2024年年中之前降息200个基点到接近3%左右的中性水平。

瑞银:我们预计二季度将出现失业,美联储将在第三季度转向降息,多少和多快取决于通货膨胀,根据我们的通胀预测,美联储有很大的降息空间。

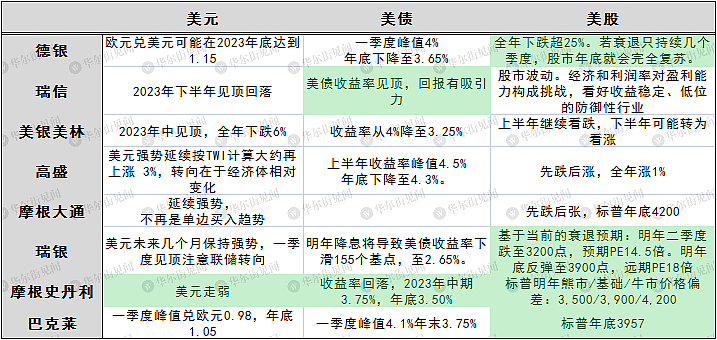

基于对宏观经济的分析,海外投行分析师也给出了对美元美债和美股的看法。

包括大部分分析认为美元强势将维持到明年一季度至年中,高盛认为美元仍有上行空间。

同样美债收益率也会在加息和需求不足的推动下利率仍有上行动力。

但下半年随着政策转向和衰退而回落,年底在2.65%-3.65%不等。

瑞信、瑞银、摩根史丹利更为看好美债的触底反弹。

对美股的预期相对悲观,先跌后涨的预期比较一致,全年大概率维持震荡。德银相对悲观,认为全年将下跌25%。

无论如何,至少随着这轮波澜壮阔的通胀(将要)达到顶峰,2023年或许也将成为疫情大落大起后,回归宏观周期轨道的关键之年。

事实上,准确预测央行何时暂停加息、何时降息超出了经济学家的能力范围。

但至少一个逐渐重返框架的美联储比赤脚追着通胀跑的美联储要更让市场平和。

2023年在全球下行风险加大的时刻,失业率、通胀粘性、储蓄消耗和金融条件是我们需要观察的重点。

当然,潮水退去的最后一刻总是最危险的时刻,裸泳者是否已经付出水面,还是会有新的牺牲者,也会在2023年看到答案。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64