加息未停,商业银行已经在降固定房贷利率,为何?(组图)

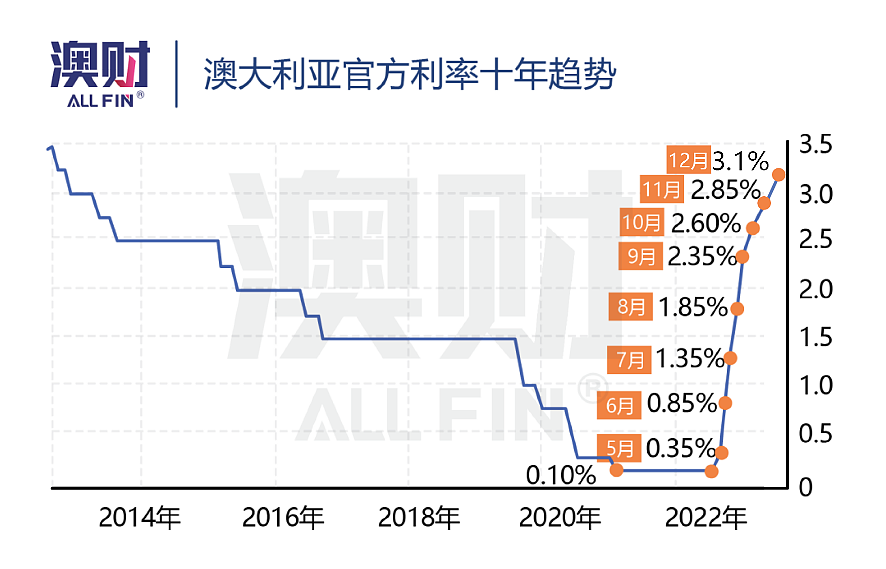

今年最后一次议息会议,澳联储(RBA)毫无意外地加息25个基点,这也是今年的第八次加息。

相比英美等国央行的加息幅度,澳联储显然温和了不少。但是仍然令一些人,尤其是背着高额房贷的“房奴”们失望——他们原本非常期待12月可以暂停加息。

不过,从澳联储昨天发布的利率决议可以看出,对于今后是否进一步加息,央行的态度已经有所软化,增加了加息“不是预先设定(not on a pre-set course)”的表述,并表示仍将观察通胀率和就业率,同时会综合考虑全球经济、家庭支出和工资收入、商品定价行为的发展趋势。

从历史上看,本轮澳联储已经上调官方利率300个基点,总的加息幅度与2002-2008年那次持平,是1990年澳联储正式推出官方利率调控以来最大幅度的加息。

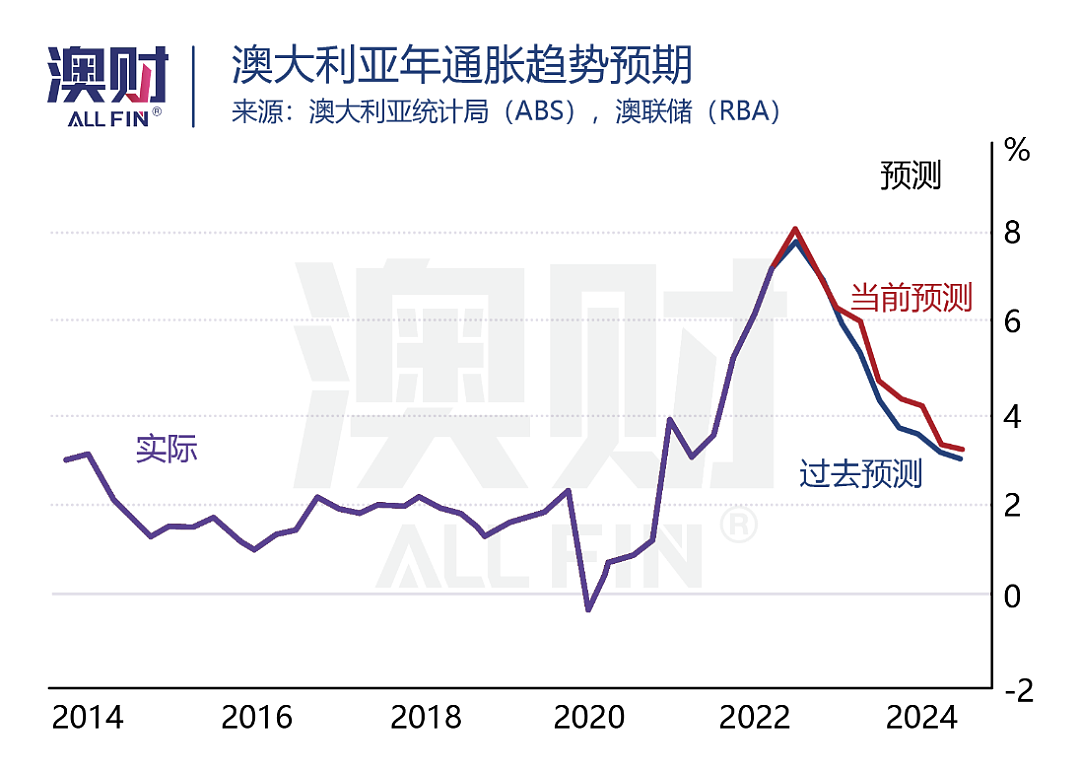

澳联储预计,通胀将在2022年底达到8%左右的峰值,然后在未来几年内逐步下降,明年整体通胀率可能会还是高于4%。

博满澳财的首席投资官魏睿昊认为,如果在2023年2月新年的第一次议息会议之前,通胀出现下降,也许央行真的会如外界讨论的那样,放缓甚至暂停加息的步伐。

但魏睿昊也指出,由于澳大利亚失业率仍低至3.4%,并且年工资增长达到3.1%,是2013年一季度以来最高涨幅,这个信号还是有一些“危险”。因为工资涨幅往往具有滞后性,而工资上升的速度如果继续高企,将会导致长期通胀难以遏制。

从这个角度而言,澳联储的加息是否真的会在2月暂停加息,就成为未知数。这对于被紧缩政策打压的房地产市场并不是好消息。

房市跌幅仍低于前期的增长

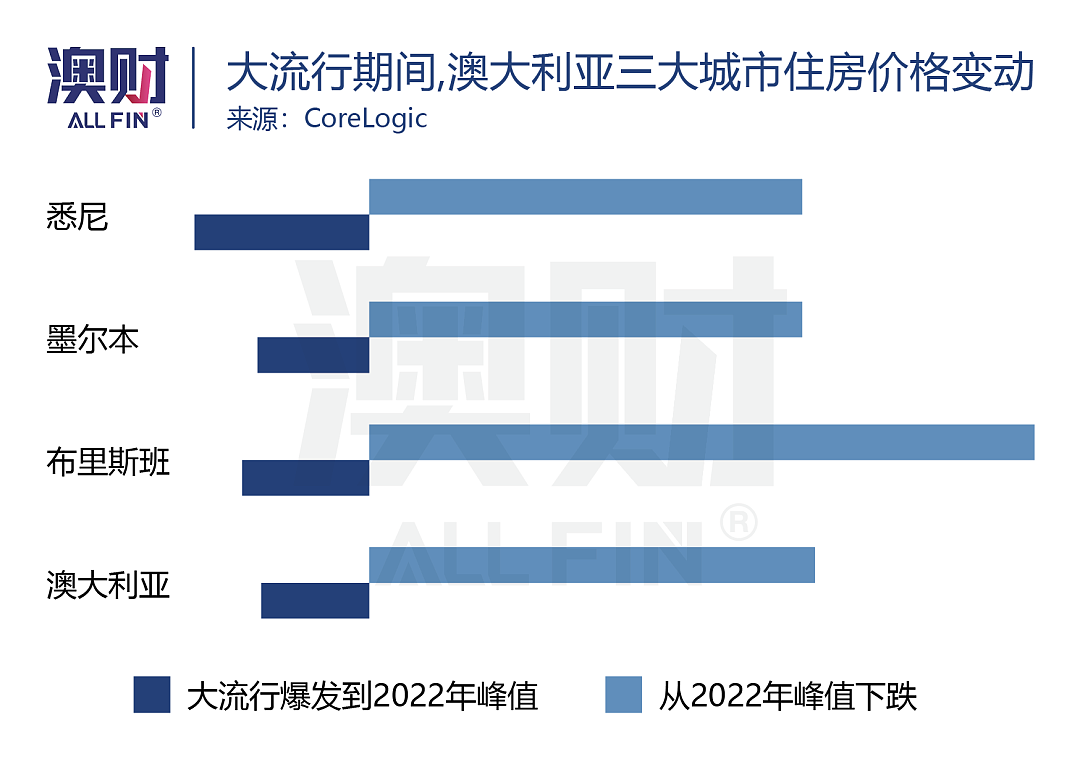

回顾今年,加息政策对房产市场产生的影响显而易见。房价经历了早期的上涨后出现大幅回落,住房贷款需求大幅下降。有些经济学家甚至预测房价从峰值会下跌20%-30%。

从不同城市看,各地房价调整的节奏显然大不相同:有的下跌趋势出现缓和,有的还在加速下跌。

事实上,10月和11月,澳大利亚三大城市房价跌幅完全相同:悉尼每月下跌1.3%,墨尔本0.8%,布里斯班则继续为“令人震惊”的2%。

在最近几个月,大布里斯班地区房价下跌确实更“猛”,连续两个月跌幅2%也让那里自7月初达到峰值以来,房价总共下跌了约8.1%。霍巴特也出现了类似的情况。

而在加息之初,受影响最明显的市场是悉尼和墨尔本,但在经历了年中一轮快速下行后,这两个澳大利亚最大城市的房价跌幅已有所减小。

11月CoreLogic的房价指数继续下行1%,已是今年6月以来的最小跌幅。

从全年来看,无论是悉尼、墨尔本,还是布里斯班,目前跌幅仍未超过之前的涨幅,房价较大流行之前还是处于正向的区间。

据CoreLogic最新数据,新州和维州最近一次房价高峰分别为2022年1月和2月份,其他地区集中在5-8月份。

乐观来看,悉尼和墨尔本房价下跌速度正在放缓,从7月份的2.2%和1.5%降至11月份的1.3%和0.8%。

根据截至12月2日的数据,悉尼房价年化跌幅为14.1%,墨尔本为9.6%,布里斯班为8.1%;而在减去这些跌幅之后,从大流行爆发至今,悉尼的总体房价仍上涨了16.3%,而墨尔本也仍保持10.2%的涨幅,而布里斯班的涨幅更是高达34.6%。

由于马上要进入圣诞和新年假期——也就是传统住房市场的淡季。魏睿昊表示,在未来几个月,房地产市场的低迷将会持续,但悉尼和墨尔本市场房价“猛跌”的情况可能已经结束。

当然,最大的决定因素仍然与央行的利率决议有关。

澳联储有暂停加息的理由吗?

从现在的通胀和就业市场看,支持加息和不加息的理由似乎各占一半。

今天(12月7日)统计局公布的经济数据又是如此。澳大利亚三季度的GDP增长为0.6%,年增长达到5.9%,显然是高于很多发达国家的(美国同期为2.9%)。

可这一数字仍然低于市场预期,只是符合澳联储的最新预测。财政部的表态也模棱两可,既认为澳大利亚经受住了全球性的经济“逆风”,但又警告未来存在很大的不确定性。

如果我们来看更加细致的数据,10月份澳大利亚零售额同比收缩了0.2%,而分析师乐观预测为增长0.5%。除食品支出外的销售额更弱,当月下降0.6%。消费者信心比全球金融危机期间更低,一度高涨的商业信心指数最近也出现了下降。

最新的综合采购经理人指数(PMI)显示,11月份私营部门经济实际上出现了收缩。

目前的经济现状有理由让澳联储暂停加息,评估加息对经济的损害。但是他们需要一定时间才能了解加息对商品和服务需求、进而对价格——包括房地产价格的影响。

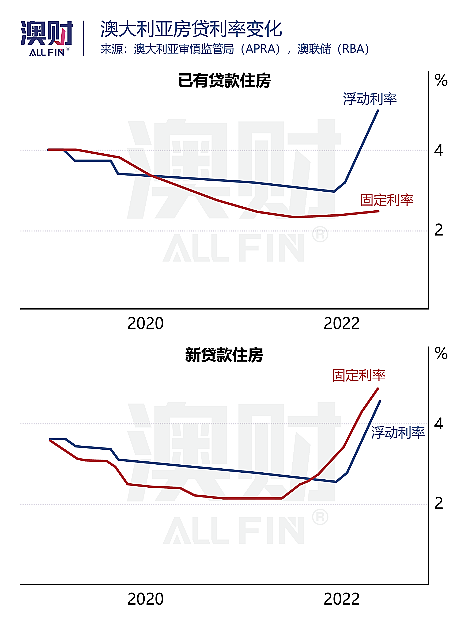

要知道,澳大利亚有近四分之一的固定利率住房贷款(按价值计算)将在2023年到期,届时利率将从之前的1.75-2%陡升至5-6%。

根据澳联储自己的分析,假设利率升至3.6%,超过52%的借款人的“备用现金”(借款人在偿还抵押贷款和“基本生活开支”后剩下的收入)将减少20-100%以上。这恐怕对房地产市场也是个利空。

若选固定利率房贷,请货比三家

魏睿昊注意到,在房贷市场,还有一个现象也值得关注。

这就是目前市场上绝大多数的固定房贷利率远高于浮动利率,有些差距可以达到1%。

根据目前很多经济学家对本轮澳联储“加息终点在哪里”的预期,最高官方利率可能会在3.6%,也就是以目前每次0.25%的幅度,还会再有两次加息。

如果按照这个逻辑去推断,澳大利亚的固定利率和浮动利率之间的差值不应当超过1%,甚至应该更低一些。

从实际市场情况来看,目前固定利率显然是偏高的,而就在央行加息的同时,在澳洲开展广泛金融业务的荷兰国际集团(ING),宣布下调自家固定房贷产品的利率。

澳洲不少本地的中小型银行目前也停止提高固定利率,有些甚至还推出了低于浮动利率的固定利率房贷产品。

从这些迹象来观望未来,魏睿昊表示,确实可以认为央行今后的加息幅度有限,继而导致房贷市场中出现许多固定利率房贷产品利率下滑的前景。

进入明年后,我们有希望看到澳大利亚房地产市场下跌幅度进一步收窄。

不过,投资者也必须了解,目前的市场仍在下跌的过程中,尽管不至于出现下跌20-30%的“惨况”,但在澳联储没有“扭转”货币政策方向前,过于乐观的预期也并不可取。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64