澳联储连续八次加息,对抵押贷款持有者意味着什么?(组图)

《时代报》报道称,澳联储今年已第8次加息,这是自1994年以来最激进的加息周期。以下六张图表有助于解释这对抵押贷款持有者的意义。

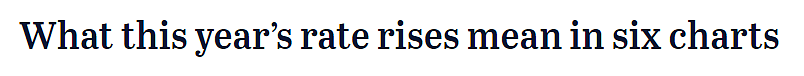

随着通胀开始上升,澳联储从5月份0.1%的历史低点开始加息,自那以来每月都在加息,并于昨日升至3.1%。为了抑制通货膨胀,澳联储希望澳人稍微减少消费,而提高利率就是其鼓励这种做法的方式。

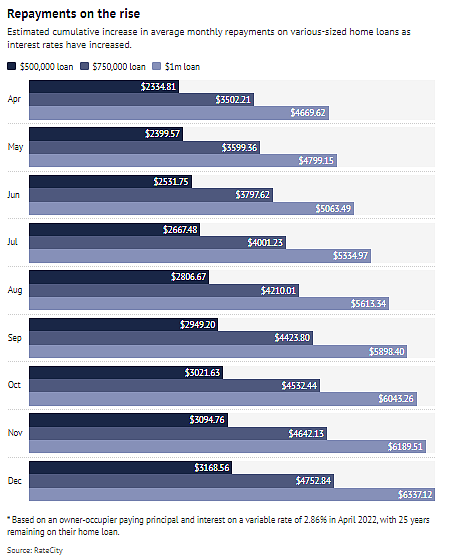

当澳联储提高现金利率目标时,商业银行很快也会效仿。

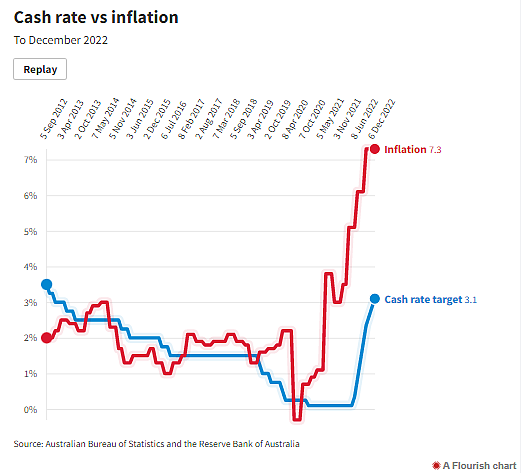

根据RateCity的计算,这意味着,4月份以2.86%的浮动利率获得50万澳元25年期抵押贷款的人,如果贷款人将利率的全部上调转嫁给他们,那么其月供将从2335澳元增至3169澳元,月供增加了834澳元。

有75万澳元抵押贷款的人将额外支付1251澳元。

现金利率vs通货膨胀率

还款在上升

(图片来源:《时代报》)

但是,对现有抵押贷款进行再融资的人可能会更划算。

根据RateCity的数据,在各大银行提供的自住贷款中,现有客户的最低浮动利率平均为5.65%,而新客户的浮动利率约为4.6%。

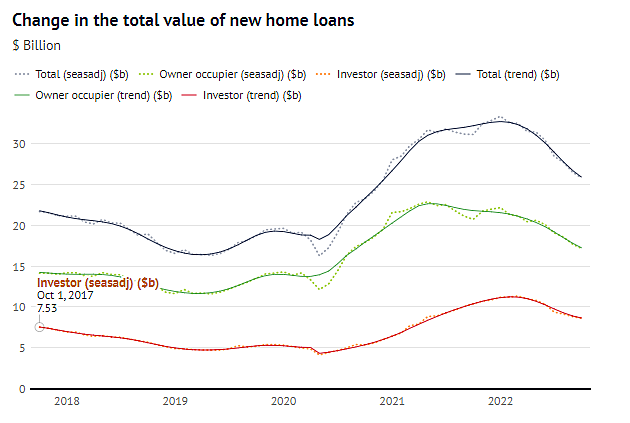

不管怎样,高利率都对房地产市场产生了影响,澳人的抵押贷款减少了。

澳洲统计局的数据显示,新住房贷款总额已从1月份334亿澳元的峰值降至258亿澳元。

自住者占了新增住房贷款的大部分,约三分之二。

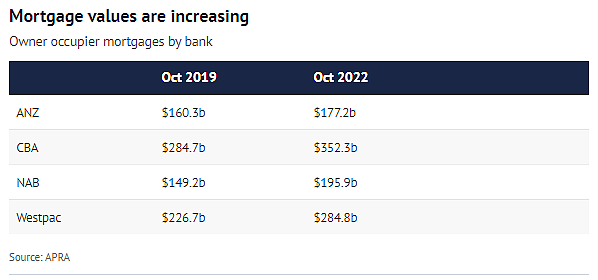

值得注意的是,联邦银行、澳新银行、国民银行和西太银行持有澳洲大部分新增和现有抵押贷款。

新住房贷款的总额变化

抵押贷款价值正在上升

全国平均贷款规模发生了怎样的变化(图片来源:《时代报》)

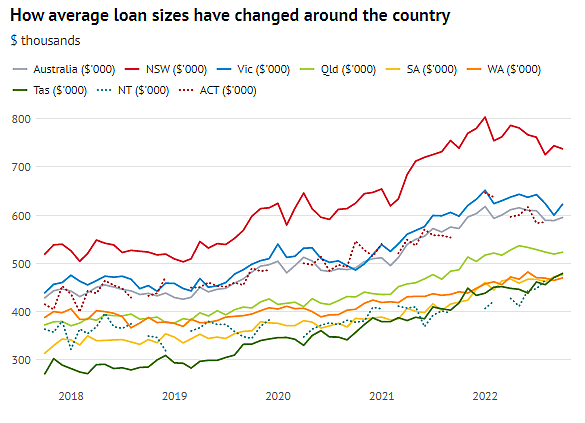

更高的利率意味着购房者可以借更少的钱(这也鼓励了全国房价的下跌)。

据澳洲统计局的数据,在房价最高的新州,10月份的平均贷款规模已从1月份逾80.3万澳元的峰值降至约73.75万澳元。在维州,同期住房贷款规模已从65.1万澳元降至62.2万澳元。

在其他州,平均贷款规模的增长已经放缓。昆州的平均贷款为52.3万澳元,西澳约为46.9万澳元。

(Jo)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64