中央银行“救世主时代”的终结(组图)

宏观经济学中似乎总存在着一些奇妙的讽刺。

如同明斯基的“稳定孕育着崩溃”以及古德哈特的失效定律,经济掌管者最终都要面对自己制造出来的麻烦。

(古德哈特的失效定律:以 Charles Goodhart的名字命名的,这是一个非常有名的定理:当一个政策变成目标,它将不再是一个好的政策。)

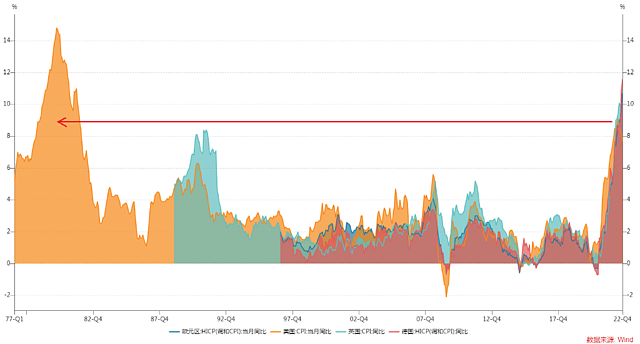

20世纪70年代,凯恩斯主义被滞胀打败;50年后央行与负利率又被供给侧通胀打败。

随着新自由主义和全球化超级周期的退潮,经济政策的重心将从需求管理转向供给管理。货币和财政的结构将得到重塑,紧货币+宽财政的时代或将到来。

这也意味着更高的通胀、更高的利率,以及更庞大的赤字。

疫情之前的时代“规则”——撒钱有什么错呢?

20世纪70年代,信奉凯恩斯主义的政策制定者被自己带来的大滞胀完败之后,通货膨胀成为各国经济面临的主要顽疾,理性预期和货币主义开始走上舞台。货币政策的独立性上升,而财政政策归于保守,重视再分配和预算约束,削弱刺激职责(新凯恩斯主义)。

然而,当政策制定者认为他们能依靠货币政策去解决更多问题时,却总会陷入自己制造出来的流动性陷阱。

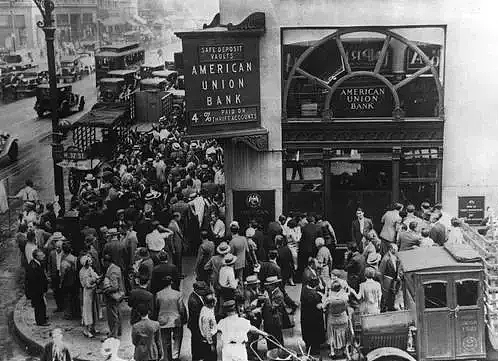

20世纪90年代储贷危机爆发,全美3,234家储贷机构被联邦储贷保险公司或重组或关闭。公共和私营部门为此付出了3000多亿美元的代价,相当于当时美国GDP的4.2%。美国也由此对银行的监管架构职能进行了改革。

但金融市场就像某种病毒一样,越是控制就越是扭曲。

监管了银行之后,货币宽松导致的流动性泛滥将金融泡沫推向影子银行和机构投资者。2005年,抵押贷款公司们为获取资金,通过“资产证券化”将手中的房贷包装成抵押贷款证券(MBS)、债务担保证券(CDO)、信用违约互换(CDS)等多种金融创新产品。这些产品经历多次重新打包和转手后,已经难以分辨其背后的风险,并被国内外金融机构大量持有。

于是2007年次贷危机爆发又再度震惊了所有人。

美国第二大次贷公司新世纪金融公司申请破产。全球著名投资银行雷曼兄弟破产、美林被收购。美国140家银行倒闭,商业银行巨头RBS国有化,保险公司AIG被政府接管。金融体系的崩溃也最终危害了实体经济。实体融资出现裂痕,生产活动急剧下降,公司大量裁员。

从此以后,金融市场患上了创伤后应激障碍。投资者在接下来的十年里一直在寻找着尚未到来的黑天鹅。2010年欧债危机,2011年美国债务上限,2014年石油危机以及2019 年回购危机。卖方经济学家对每一个潜在威胁进行了极其详细的分析,以避免投资陷入“另一个雷曼时刻”。

而货币政策也进入“救市”主义时代。央行对每一个潜在的市场威胁都以高度敏感的方式做出回应。毕竟,没有人愿意再度陷入08年混乱的救援计划在凌晨4点敲定的不堪。

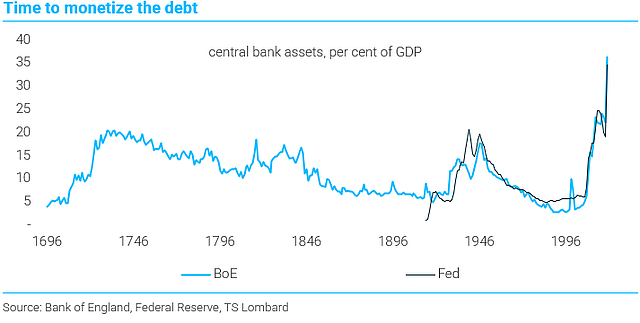

他们抓住每一个机会降低利率并增加量化宽松。由于信贷的紧缩,就算这对衰退中的实体经济没有太大的帮助,但至少在支撑资产价格方面非常有效。反正通胀不再死灰复燃,无限制的撒钱又会有什么错呢?

但通胀并没有真的死去。

用马克吐温的话来说:“让你陷入困境的不是你不知道的东西,而是你确信正确但事实却终非如此。”

供给侧通胀无计可施——只好制造一场衰退

所以黑天鹅总是以大家想象不到的方式到来,比如新冠疫情的爆发。

那个时候,政策制定者以及市场早已经将2010年代的“规则”——低通胀视为理所当然。价格会以“两位数”上涨是不可能的事。于是,他们将学到的一切付诸实践。各国央行快速提供了空前规模的流动性支持,美联储还扩大了全球美元互换额度。

政府也知道经济光靠货币政策是不够的,因此启动了二战以来最大的财政支持计划。债务上限和马斯特里赫特条约已是一张废纸。财政只管借,央行负责买,MMT(赤字货币化)大行其道。而通货膨胀?那只是“婴儿潮时代”需要关心的问题。

政策反应似乎也非常成功。市场很快复苏,破产率降至新低,萧条被有效扼杀。

然而通胀并没有真的死去。

最具讽刺意味的是,新冠疫情危机与以往的金融危机完全不同。这是一次来自供应的冲击,不仅仅是需求。疫情导致的生产停滞和政策导致的收入增加相结合推高了通胀,而国际供应链的断裂和反身性(战略库存)又进一步加剧了通胀。

在过去的十年中,通胀或许会被政策刺激抬起,可一旦刺激措施逆转,短暂的通胀也会迅速消失。所以央行相信,这一次也是如此,通胀只是“暂时的”。

然而随着政策退坡,就业缺口始终难以修复,工资水平一直在上涨,通胀变得越来越粘,“暂时论”的美梦被打醒之后,央行才发现其对供给侧管理无计可施,70年代滞胀的幽灵近在眼前。

这对于中央银行来说,是一场无法接受的“噩梦”。

既然对供给侧管理无计可施,那么央行唯一能做的就是打压需求,通过制造一场衰退来驯服通胀。

从央行的角度来看,经济衰退确实很糟糕。人们会失去工作,而且就业市场需要更长的时间才能恢复。但衰退时有发生,这很少会毁掉央行的信誉。

然而通货膨胀失控却会给央行留下更黑暗的阴影。短则通胀预期脱锚,央行信誉扫地。长则鲍威尔、拉加德等将与亚瑟·伯恩斯一起,被编入《历史上货币政策失败经典案例》的大学课程。40年后仍被经济学家反复讨论他们是如何让1970年代再次发生。

没有央行愿意这样,这也是为什么他们突然变得比一年前所有人想象的都要强硬——杰罗姆·鲍威尔不断宣扬保罗·沃尔克斯的遗产,以及欧洲、英国央行不顾衰退威胁、利差扩大、养老金爆仓,也要表现出对“信誉”的捍卫。

央行越收紧,财政越扩张

但财政政策却有不同的想法。央行越是要提高利率以挤压需求并降低通胀,政府就越是要增加支出以保护家庭和企业免受通胀和衰退之苦。

供应问题仍然存在,疫情的爆发将长期问题短期化。劳动参与率缺口依然显著,俄乌冲突带来持续的能源短缺,以及全球化超级周期的退潮。经济中的力量平衡正在从资本转向劳动力。

这对财政政策来说,生活成本危机需要更多财政补贴;央行将经济推入衰退时需要新一轮扩张,以及额外的产业链重塑、脱碳、国防开支等等,都将形成财政政策的压力。

调控宏观经济的两个政策之间出现明显的分歧,这在疫情之前的十年中从未存在。财政和货币政策的立场出现了180度的转弯。形成了与前十年货币宽松、平衡财政时代截然不同的状况——紧货币和宽财政。

这样的组合不仅让我们想到“里根经济学”,也就是70年代大滞胀之后占据经济政策主流的“供给学派”。

凯恩斯的需求管理在70年代遭遇惨败之后,具有保守理念的里根出任美国总统,其供给管理通过减少税收、控制货币供应、以及放松市场管制,调动了企业经营者和投资者的积极性,促使经济摆脱停滞和膨胀,带来了美国80年代后的经济增长。

而为了平衡财政里根同时也大幅度削减了社会福利开支,故有人指责该政策“劫贫济富”。这就是财政政策结构中1980年版和2022年版本截然不同之处。80年代的减税+消减福利是基于劳动力市场过剩,创造就业而为之。而当前在劳动力缺口依然存在、资源短缺依然严重以及逆全球化的背景下,增加税收+增加福利+产业保护变成了财政政策的主流思路。

我们将(已经)看到更高的税收,更广泛的援助和救济,以及更强(而不是更自由)的产业保护和扶持——那些被认为是产业链安全和战略竞争优势的行业(电车、能源、芯片等)。

当然反过来,财政向经济中注入的每一美元,又只会让央行变得更加鹰派。供给缺口、政府开支支持了经济同时也支持了通胀水平,而央行的利率则不得不追逐着通胀。这也就意味着更高的平均通胀水平、更高的中性利率,以及更庞大的赤字(里根经济所谓的平衡财政,最终导致美国财政赤字1992年上升至2400亿美元,为战后最高)。

那巨额的公共债务问题又该怎么办呢?

是的,这将是未来市场需要担心的问题,政府财政的可持续性。他们将如何偿还过去三年以及未来巨大的公共债务?

历史表明,解决公共债务问题有两种方式:“正统”方式(财政紧缩、结构改革等)和“非正统”方式(通货膨胀、永续、违约和金融抑制)。政府在2008年之后一直遵循着正统的方式,结果失败了(见欧美国债余额),如今“非正统”方式正在招手。

所以通胀是欧美正在行进且中期可以看到的出路。紧货币+宽财政也绝非稳定的状态。随着供给侧的修复,全球经济增长又会回到需求不足产生的通缩螺旋,带来通胀下行和经济停滞。

最终能真正修复中央银行以及政府那令人望而生畏的资产负债表的,或许只有一场新的产业技术革命。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64