美国要“禁用”中国造锂电池,为何澳洲能从中获利?

最近,比亚迪董秘李黔的一条朋友圈在网络上流传,再次引发了一轮激烈的讨论——美国会不会在2024年之后禁用中国电池?

这事与8月16日美国通过的《通胀削减法案》有关。该法案的神奇之处在于不是直接讲如何降低通胀、降低消费品价格,而是绕了一个大弯,通过了向气候和清洁能源政策拨款3690亿美元,来推动美国电动汽车和关键电池矿物的发展。

根据法案的相关条款,美国政府将向全新和二手电动车消费者提供税收抵免,但前提条件是电动车的最终组装要在美国或与美国有自由贸易协定(FTA)的合作国进行,其中40%的关键矿物提取及加工必须来自美国FTA合作国,这一比例在2024年将达到80%。

该消息一出,就开始盛传“美国将在2024年起全面禁用中国产的电池组件,2025年起全面禁用来自中国的矿物原材料。”

虽然经由国内证券公司查证,目前美国并未对中国电池实施“禁用”,而是取消补贴,但实际上却造成中国新能源板块接连大跌,前段时间巴菲特减持比亚迪,也被认为是“早有预谋”。

然而,在地球的另一端,该法案的通过似乎对“家里有矿”的澳大利亚是个好消息。

法案在众议院通过后的首个交易日,包括 Pilbara Minerals Limited (ASX: PLS) 、Core Lithium(ASX: CXO)、Allkem(ASX: AKE) 在内的锂矿公司股价均出现飙升。

澳大利亚矿产委员会首席执行官表示,作为美国FTA合作伙伴之一,澳大利亚的关键矿产将有助于推动美国的电动汽车电池计划,也将加强更多资本进入采矿业。

那么美国的《通胀消减法案》是否会对全球新能源产业链产生颠覆性的影响?

短期效应:

美国“甩不掉”中国,锂价冲高

随着汽车、能源和科技巨头竞相满足对电动汽车、储能和消费电子产品不断增长的需求,美国从中国进口的锂离子电池正在激增。根据国际交易数据公司Panjiva数据,2022年第一季度,中国占美国锂离子电池进口量的77.5%,为110,081吨,环比增长了32 %。

虽然《通胀消减法案》旨在刺激美国本土电动车的购买力和加强新能源产业链本土化,但目前来看美国本土电池制造商产能薄弱,仅有7%的锂离子电池为美国本土生产。

短期内,美国新能源汽车市场不仅无法摆脱对中国的依赖,反而会因为本土电池的需求加大而激增对中国电池的需求。

当前,中国企业在全球锂电供应链中处于绝对优势地位,根据价格报告机构Benchmark Mineral Intelligence估计,中国拥有全球81%的电池正极产能,91%的负极产能,79%的锂离子电池产能,75%的钴提炼能力和59%的锂加工能力。反观美国仅拥有0.16%的正极制造能力,0.27%的负极产能和5.5%的锂离子电池制造能力。

而中国产电池的需求增加,天然利好中国电池原材料的主要供给方——澳大利亚。

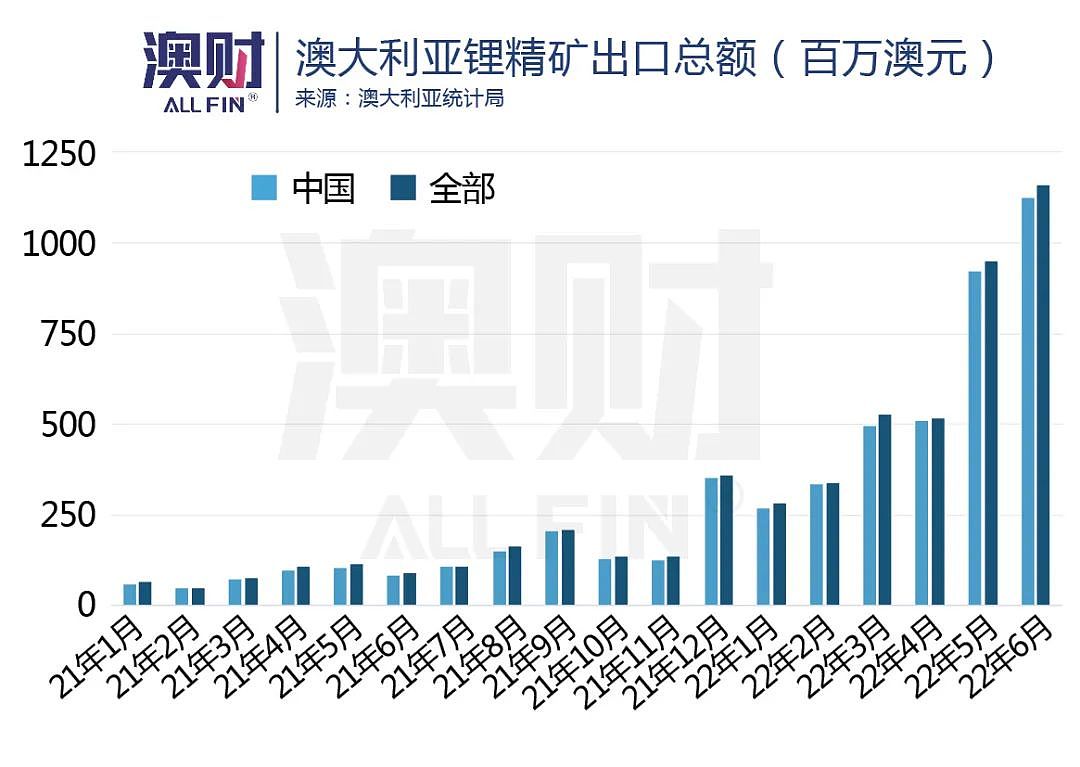

根据澳大利亚统计局数据,澳大利亚大部分锂矿均出口至中国,自2022年以来每个月出口至中国的锂矿均占总出口量的94%以上,其中6月有价值11.28亿澳元的锂出口至中国,占该月锂出口额的97%。

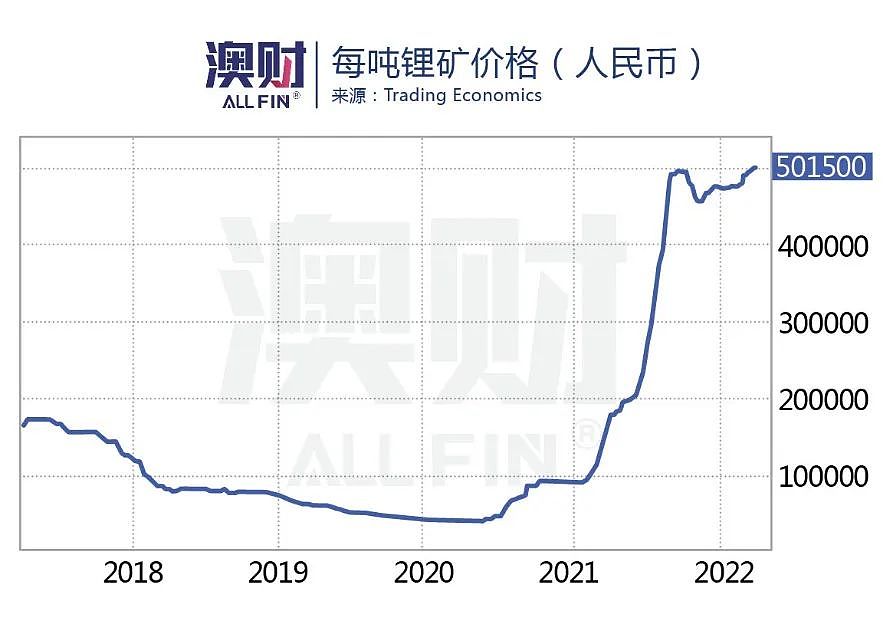

对锂矿的高需求也支持锂价持续走高,9月20日,PLS的锂精矿拍卖价再创新高,最终拍得6988美元/吨,比今年6月的拍卖价格6350美元/吨提升了10%。

长期效应:

澳洲锂矿出口转移

Benchmark Mineral Intelligence的数据显示,建造一座新矿山和精炼厂需要约7年时间,而建造一座电池厂只需要24个月,因此美国想要建立一个全新的锂电池产业链需要约10年时间,而建造电池厂和新矿山之间巨大的时间差体现美国将长期需要原材料进口。

美国能源金属策略师表示,与美国签订自由贸易协议的拉丁美洲国家由于在地理上邻近美国,《通胀消减法案》将为拉美锂生产商带来机会。

根据商业数据平台Statista显示,全球锂储量较为集中,以智利、玻利维亚和阿根廷组成的“南美锂三角”就占据了全球锂储量的63%以上,其中智利的锂储量居世界首位,达到920万吨。澳大利亚的储量虽然位居第二,却仅有380万吨,连智利的一半都不到。但值得关注的是,虽然智利的储量最高,但产能却远低于澳大利亚。根据美国地质调查局数据,澳大利亚2021年产能为5.5万吨,比智利2.6万吨产能高了一倍。

澳大利亚能实现全球最高产量,主要是因为其锂矿的主要产物为锂辉石。相较于“南美锂三角”主产的锂盐,以硬岩锂辉石矿为主的澳大利亚在开采方面有更显著的优势:

一方面锂辉石精矿产出的质量比锂盐湖提锂质量高很多,更容易产出浓度高的锂,品位优于锂盐;另一方面,锂辉石矿的项目周期较短,一般为3-5年,而锂盐湖项目需7年左右时间才可以投入生产。

而锂是电动汽车的主要驱动力,麦肯锡预计到2030年,锂电池将占锂需求的95%,总需求将以年化25%的速度增长。

根据国际能源署报告,全球新能源汽车销量在2021年达到660万辆,仅占全球汽车市场占有率的8.23%,但预计全球新能源汽车的市场占有率在未来5年内将以10%增长率持续上涨,在2026年达到60%。

因此仅靠南美的供给量远远不能美国对锂电池的高需求,而澳大利亚作为美国自由贸易合作伙伴,高质量和高产量的锂辉石将有助于推动美国新能源产业发展。但需要注意的是,澳大利亚目前80%的锂矿出口中国,对中国高度依赖,锂矿出口美国比例相对较低。

因此中短期内,美国依然可能从南美进口大量锂矿,其《通胀消减法案》对澳大利亚的利好可能有限。但是长期来看,依然会利好澳大利亚本土一些已经与美国或其自由贸易协定国有合作的锂矿生产商。

不过总体来看,无论是中国对澳洲锂矿短期需求的增加,还是长期澳洲锂矿的出口转移,澳大利亚锂矿都是最终受益者。

澳洲锂矿公司哪家强?

澳大利亚拥有大量丰富的锂矿资源,涌现多家优质的锂矿公司。本文将主要介绍澳大利亚最大的两家锂矿公司 Pilbara Minerals Limited (ASX: PLS)和Allken Limited (ASX: AKE)。

Pilbara拥有位于西澳Port hedland以南的锂辉石项目,这是全球已发现的最大锂辉石项目。公司市值约为133亿澳元,为澳大利亚最大的锂矿公司。

Allken是由总部位于布里斯班的Orocobre和珀斯的Galaxy在2021年合并而来,当前市值约为90亿澳元,其合并意在使运营产生协同效应,缩减成本、拓宽渠道,成为锂矿市场的重要参与者。

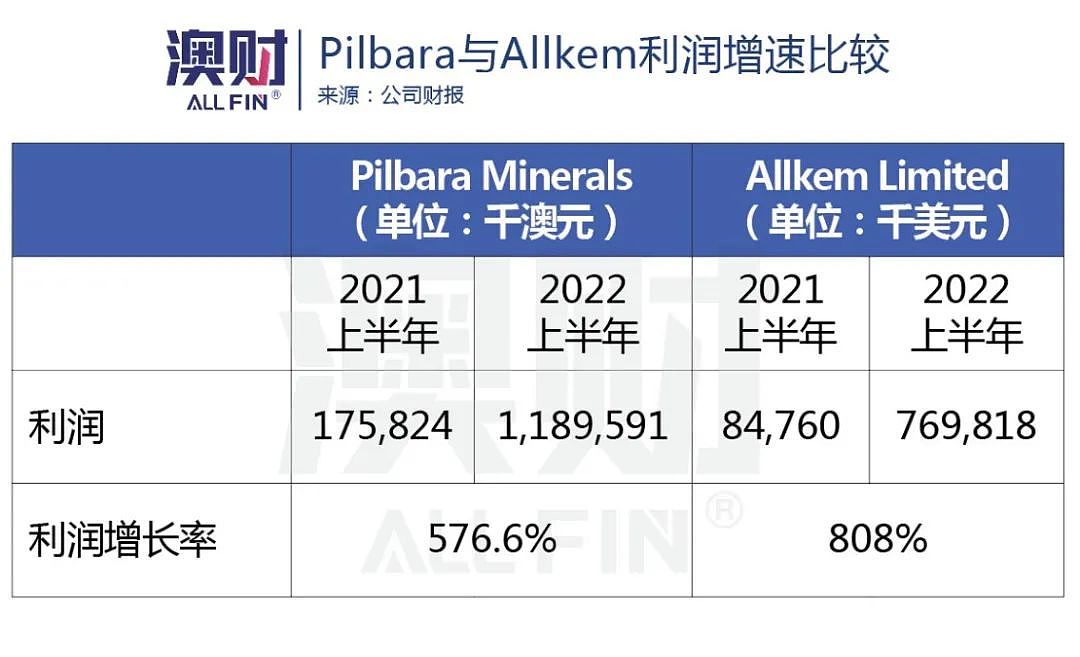

在2022年,随着锂价的一路飙升,这两家上游资源供应商坐收红利,利润均达到了历史新高。

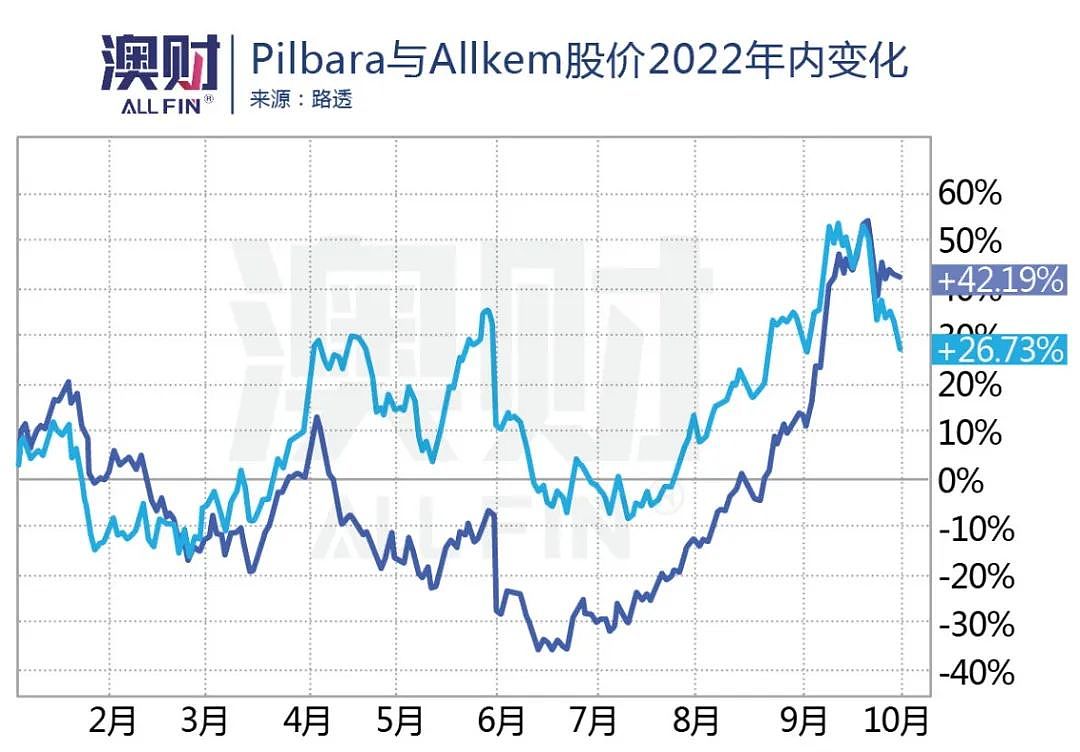

两家公司的股价也得益于2022上半年的杰出业绩表现,一路飙升。截至10月3日,Pilbara和Allkem的股价今年以来分别增长了42%与27%。

Pilbara现况

在全球前五大锂矿巨头里,Pilbara是唯独一家进行锂矿拍卖的公司,其目的是为了争夺锂矿的定价权。

在过去,锂矿的交易模式为长协定价为主,因此其价格变动往往低于市场锂价的波动。在进行拍卖后,Pilbara的锂矿售价能够匹配市场,在当前供需极度不平衡的情况下,为其带来更高的利润。

不仅如此,Pilbara还在其最新的财报中预测其产量也会迎来爆发。2023年P680项目的投产会增加1亿吨锂矿产能。未来P1000 项目的投产更是将公司锂矿总产能推至每年10亿吨锂矿。

Pilgangoora锂矿生产线,图/Pilbara

值得注意的是,Pilbara还一直致力于拓宽产业链,其公司目标是在整个锂原材料和化学品供应链中都有涉及。

在锂盐产业开发上,Pilbara将要与澳大利亚另一锂矿上市公司Calix(ASX:CXL)组成合资公司,进行锂盐的销售或二次加工。在锂化学品的加工中,Pilbara也与韩国POSCO公司敲定合资协议,将在韩国开发氢氧化锂转化设施。

对产业链上下游的打通,将巩固Pilbara在锂行业内的地位,同时为其带来更高的利润。值得注意的是,韩国也为美国自由贸易协定国家,得益于《通胀消减法案》,Pilbara在韩国开发加工产业,也能让其从中分得一杯羹。

Allkem现况

Allkem在合并之后成为澳洲第二大锂矿公司,参与了包括阿根廷的 Olaroz、Sal de Vida 和 Cauchari 项目、西澳大利亚的 Mt Cattlin 项目、日本的 Naraha 项目和加拿大的 James Bay 在内的多个项目。

Mt Cattlin项目,图/Allkem

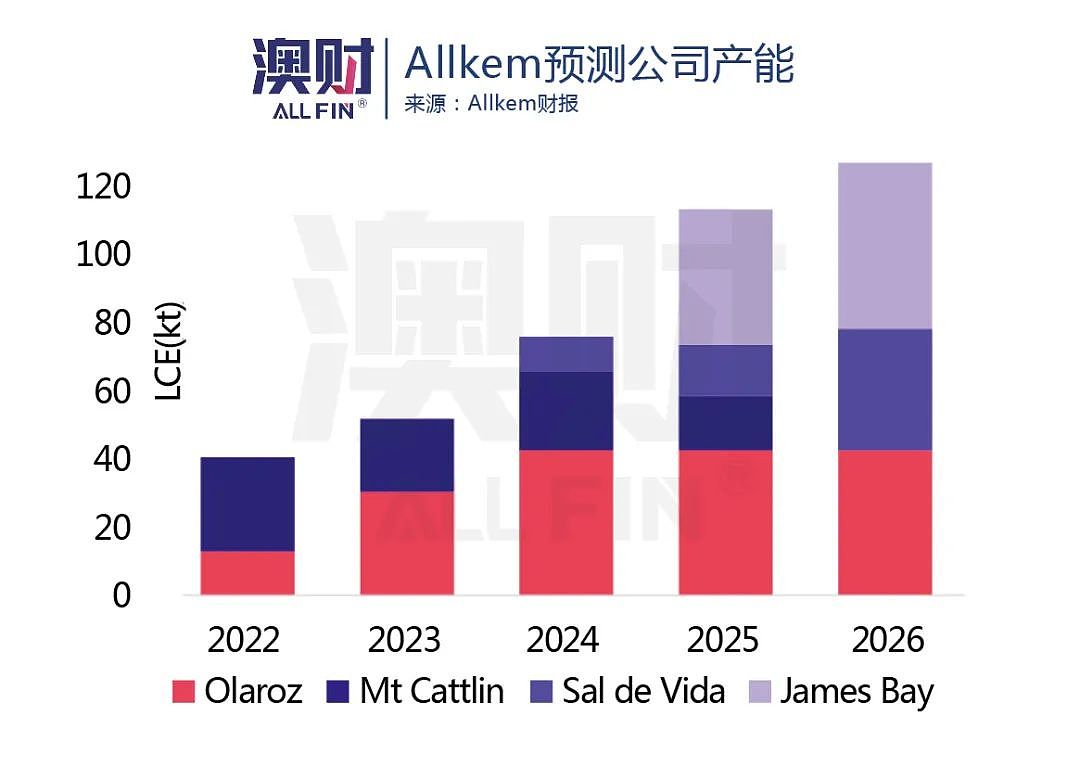

公司管理层对于其未来发展也是充满信心。在最新的财报中,Allkem预测如果Sal de Vida和James Bay顺利投产,其锂矿产量在2026年将翻三倍。届时有望取代Pilbara成为澳大利亚第一锂矿供应商。

此外,Allkem的管理层非常重视该公司的清洁能源的应用与碳排放的控制。该公司James Bay矿区预计44%的电能来自水力发电,Sal de Vida矿区30%的电能将来自太阳能发电。

同时,该公司目标在2035年实现二氧化碳净零排放。其对ESG的重视,使其被纳入道琼斯可持续发展指数。在MSCI对ESG的评分中,Allkem更是取得了AA的成绩。其对可持续发展的重视,顺应当前环保大趋势的发展,较其他公司能够得到更多的关注,吸引资本进入。

小结:从基本面上看,Pilbara和Allkem的Altman Z score分别为14.36与3.53。Altman Z score 以统计方法为基础,分析一组公司财务危机程度。当其数值大于3的时候,代表了企业破产可能性极低,基本面较为强劲。两家公司远高于3的数值,说明其企业财富状况健康,投资者所面临的风险较少。建议投资者可以适当调整仓位,择时入场。

写在最后

美国的《通胀削减法案》,从地理位置上看,将让南美洲的锂矿出口国家受益良多,澳大利亚从中受益有限。但是,当前全球锂矿石供给不足,因此澳大利亚锂矿的短期与长期的需求端,依然有中国市场和美国市场的支撑,能够在全球新能源发展的大趋势中分一杯羹。

澳大利亚当前锂矿产量的龙头为Pilbara(ASX:PLS)与Allkem(ASX:AKE),两家公司得益于2022年锂价的大爆发,EBITDA与利润率都得到了显著的提高。

Pilbara不断的成立合资公司,目的是为了将锂矿上中下游产业链打通,以获取超额利润Allkem则是更专注于开发新锂矿,同时其还顺应当前ESG发展的大趋势,提高清洁能源使用比例,并制定碳中和目标。尽管两家公司在今年以来股价涨幅加大,但仍有一定前景。

后加息时代,面临全球经济放缓的大趋势,股市对各国央行的加息举措尤为敏感,投资人的避险情绪加剧,市场几乎到了“草木皆兵”的阶段。因此,本轮加息周期何时“尘埃落定”,成为投资者最为关心的问题。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64