“大行濒临破产”刷屏,瑞信CEO紧急“安抚”无效,网友:雷曼当年也这样说(组图)

又一个雷曼兄弟出现了?

国庆假期期间,金融市场一则消息刷屏,澳洲广播公司(ABC)旗下商业记者David Taylor根据可靠消息报道称,一间大型投资银行濒临破产。

这引起广泛议论,其中瑞士信贷是市场猜测最多的机构,因为瑞信近年受一系列丑闻困扰,包括Archegos爆仓、Greensill破产、泄密事件等,令公司名声受损,更拖累业绩,股价今年以来已经下跌超过60%。

券商中国更是报道,有圈内人士表示,该传言具有一定的可信度,有一些瑞信的员工已经在积极寻找新的工作机会。

瑞信CEO紧急“安抚”,网友:雷曼当年也这样说

为了安抚投资者,瑞信高管周日向大客户、交易对手和投资者重申了其坚实的流动性和资本状况。

瑞信首席执行官 Ulrich Körner 在备忘录中向员工表示,该行拥有接近1000亿美元的资本缓冲,并预计在今年剩余时间里,其最高质量的普通股权一级资本比率(CET1)将继续保持在13%-14%。

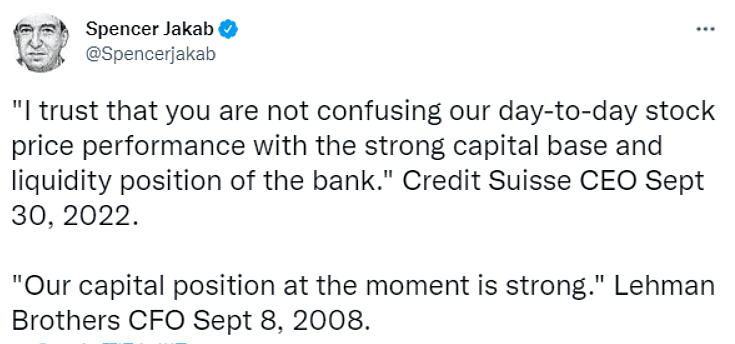

Körner 称,不要将其股价表现与资本实力和流动性混为一谈。

对于这番表态,网友讽刺称,在2008年全球金融危机导致雷曼兄弟破产时,雷曼兄弟的CFO也说过同样的话。

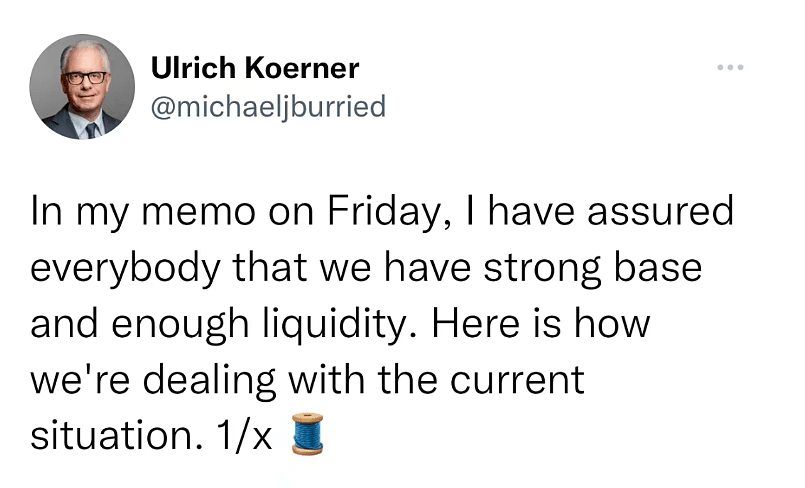

10月3日凌晨,Ulrich Koerner在社交平台上再次重申了其在上周五的备忘录内容。

瑞信CDS升至纪录新高,欧股大跌10%

瑞信试图向市场保证其金融稳定性,可结果只是徒劳无功,市场对其经营状况愈发不安。

10月3日周一,瑞信的信贷风险指标升至创纪录水平。根据ICE数据服务公司的数据,为瑞信的债务提供违约保险的成本周一跃升至历史新高。瑞信五年期信用违约掉期指数(CDS)价格目前约为293个基点,处于历史最高水平。

CDS违约掉期价格越高,说明违约概率越大。而今年年初,瑞信的CDS价格仅为57个基点。

而在今天美股开盘前,瑞信股价就下跌超过7%,在欧股盘中已经跌超10%。

尽管瑞信股价还没有彻底崩盘,这也足以反映出在当前环境下,人们对这家丑闻缠身的银行的信心正在恶化。

瑞信这些年深陷泥潭

近年来,瑞信受到间谍丑闻、投资基金关闭、创纪录的交易亏损和一连串诉讼的打击,让该行一步步地与华尔街一线投行梦渐行渐远。

2021年,韩国人比尔·黄(Bill Hwang)管理的对冲基金Archegos对几只股票的高杠杆押注崩盘,震惊了华尔街并引发监管机构的调查。基金经理Bill Hwang单日亏损超百亿美元、被称为“史上最大单日亏损”。瑞信在这场风波中损失是所有贷款银行中最惨烈的,估计超过了55亿美元,更不用说对其声誉和商誉造成的广泛损害了”。

同样是去年,瑞信将掌管的100亿美元的投资基金,用于Greensill的供应链融资贷款项目。然而,Greensill的破产给了瑞信沉重一击,100亿美元的投资仅追回了70亿美元。

今年6月,瑞信在涉嫌帮毒贩洗钱的诉讼风波中被判处有罪,成为瑞士历史上第一家在刑事案件中被判定有罪的大型银行。瑞士联邦刑事法院对瑞士信贷处以约210万美元的罚款,并命令瑞士信贷向瑞士政府支付约2000万美元。

深陷泥潭的瑞信,急需“断臂求生”,9月22日有消息称,瑞士信贷或以退出美国市场,解雇其全球4.5万名员工中的10%以上(大约5000人),投行一拆三等方式来改革求生。不过,瑞信否认了撤离美国。

紧接着的9月23日,有媒体援引知情人士称,瑞信正在向投资者寻求增资意向,瑞信股价在当天暴跌12%。

市场状况的恶化表明,瑞信可能难以发行新股,为计划中的分拆重组筹集资金,其融资成本可能大幅上升。

截至6月底,瑞信的高质量流动资产约为2380亿美元。一位知情人士称,从那以后,这一数字一直没有发生实质性变化。根据瑞信第二季度的财报,截至6月底,其杠杆风险敞口约为8730亿美元。

瑞信Q2净营收为36.45亿瑞士法郎,同比下降29%;归属于普通股股东净亏损为15.93亿瑞士法郎,远超出此前分析师预计的2.06亿瑞士法郎。

值得注意的是,这已经是瑞信连续第三个季度出现亏损。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64