联邦快递崩了还警告“全球衰退”,高盛:滞胀情景下美股或暴跌27%,但“软着陆”仍有可能(组图)

联邦快递的盈利预警与股价暴跌,像一把利刃刺破了所有幻想,再次让市场看到了血淋淋的真相。

9月16日周五,在盈利预警发布次日,联邦快递盘中暴跌超23%,日低155美元触及2020年7月初以来的两年多最低,最终收盘跌21%至161.02美元,创下公司历史上最大单日跌幅。

联邦快递周四表示,截至8月底的三个月内的业绩将大幅不及预期,为应对全球包裹运输量下降,公司将关闭办公室和停飞货机。

由于联邦快递业绩和美国实体经济活力紧密相连,市场常常将其财报视作美国经济活力的晴雨表。

因此,德银分析师Amit Mehrotra才将该公司撤销三个月前发布的乐观指引称为“令人震惊”。联邦快递CEO甚至直接警告称,“我们正在进入全球衰退,公司这些数据并不是很好的预兆”。

他指出,全球货运量下降是公司在财年一季度(自然年6月至8月)业绩“令人非常失望”和经营环境持续波动的主要原因,还称全球货运量在8月左右疲软加速的影响非常深远:

“这是因为我们反映了其他所有人的业务,尤其是世界上的高价值经济体。”

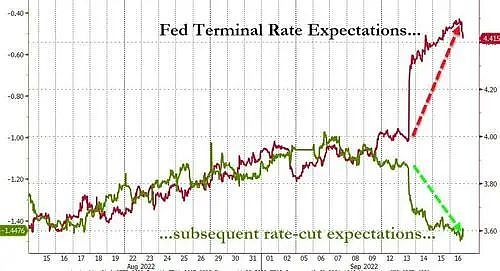

坏消息不止于此。周四公布的美国8月CPI意外高于预期,火热的通胀数据打破了市场对“美联储转向”的期待。

考虑到美联储主席鲍威尔对于“即便牺牲经济增长也要抗击通胀”的强硬立场,加息预期出现快速飙升。

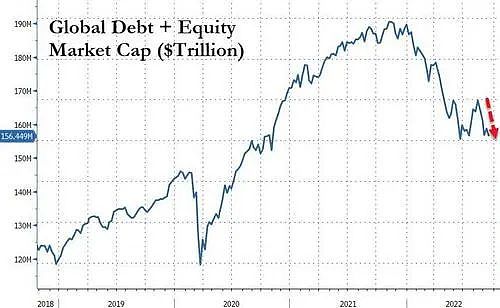

预期的转变令本周全球股票与债券市场直接蒸发了近4万亿美元。除了美元,其余所有资产无一幸免。

“本周喜忧参半的美国经济数据、高企的通胀以及联邦快递的警告,让人们重新想起了‘滞胀’的可怕前景。”高盛分析师Chris Hussey在近日的一份报告中提到。Hussey表示:

去年夏末,投资者开始意识到,美联储可能需要大幅加息才能遏制顽固的通胀,因此,大约一年来,滞胀一直是市场的担忧。

通过收紧货币来减缓增长速度,以减轻价格上行压力——这种做法实际上是将需求往回拉,达到与实际供应相匹配的程度。

当经济增长放缓到刚好能使供需达到平衡(即所谓的“软着陆”),又不至于造成需求实际下降、企业大量裁员、经济陷入衰退的程度时,这种紧缩机制可能最为成功。

但如果经济增速下降,而通胀依然高烧不退时,紧缩政策可能带来最糟糕的结果,即所谓的滞胀,这是美国自上世纪70年代以来从未见过的经济状况。

在本周一系列糟糕数据的刺激下,支持“滞胀派”的投资者阵营有所壮大。透过费城联储指数(跌至-9.9)和联邦快递的盈利预警,我们看到经济增长放缓的迹象,而随着8月核心CPI环比上升0.57%(而前一个月为0.3%),通胀的前景依然不乐观。

在高盛首席市场经济学家Dominic Wilson和全球市场策略分析师Vickie Chang看来,

如果美联储为了遏制通胀必须对经济造成足够大的打击,直到失业率升至 5%,那么标普500指数将不得不下跌14%至3400以下,5年期美债收益率将上涨91个基点,贸易加权美元将上涨4%。

而在失业率达到6%的情况下,标普500指数将下跌27%至2900点以下,5年期美债收益率将攀升182个基点,美元将上涨8%。当前美国的失业率为3.7%,5年期美国国债收益率为3.63%。

按照高盛最坏预期,5年期美国国债收益率可能达到5.45%。

换句话说,如果滞胀持续下去,市场将承受的痛苦可能与2008年金融危机时期以及1980年代初衰退时期相当。

“如果只有严重的经济衰退才能抑制通胀,在市场已经遭受一定的痛苦后,美国股票和债券的下跌空间可能仍是巨大的。”高盛策略师表示。

Chris Hussey的报告中也提到此种极端场景下,市场可能出现的跌幅。但在其看来,“软着陆”并非不可能。“尽管美国GDP出现负增长,但美国经济尚未陷入停滞。”

在联邦快递警告全球包裹量下降的同月(8月),美国新增31.5万个非农就业岗位,失业率仅上升20个基点,并且仍然处于3.7%的历史低位。工资增速虽然处于高位,但与7月份相比确实有所放缓。美国劳动力市场并没有表现出很多停滞的迹象。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64