量化大厂“印钞机”复活!单月最高收益超16%,跑赢指数近10个点

过去一个月,随着A股市场的持续小幅反弹,中小盘和赛道股的表现趋强,投资者情绪明显回温。

与此同时,量化私募产品也开始“满血复活”,业绩曲线火速掉头向上。

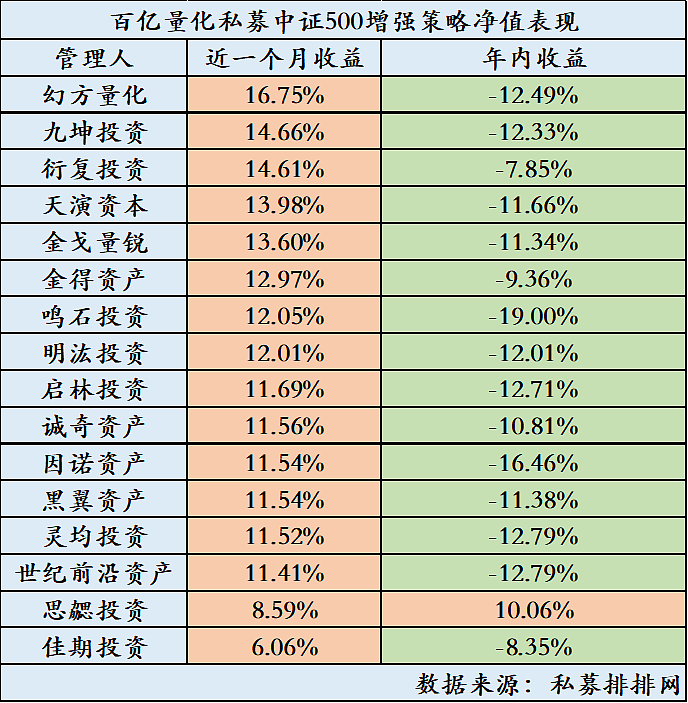

根据第三方机构统计,百亿级量化机构的代表产品(中证500系列),过去一个月平均反弹超过10%,最高者收益16%以上,大幅超越指数表现。

同时,一度备受诟病的量化大厂的“模型策略”也突然找到了感觉。随着策略的成功运行,录得短期可观收益的量化产品们纷纷开始向持有人“报告喜讯”。

这是什么情况?

01

量化业绩回升

近一个月,中小盘指数显著跑赢大盘股指数,而跟踪中小盘指数的量化产品收益更加迅猛。

以5月6日-6月2日为观察区间:中证500和中证1000指数涨幅分别为9.25%和11.77%,表现明显好于沪深300指数的4.62%。

而依据私募排排网数据,百亿级别量化机构旗下的代表产品(中证500增强系列)表现更加突出。

从下图可以看出,除了少数机构的收益低于10%以外,大部分龙头量化机构的旗舰产品表现突出,且好于基准指数。

这包括年初以来“压力较大”的幻方、九坤、衍复等机构的产品。

02

规模压力消失了?

以近一个月表现来看,曾经的千亿巨头幻方量化位列榜首,录得16.75%的净值涨幅,跑赢指数近10个点。

过去一年,由于幻方量化规模上升,叠加全市场量化策略同质化过强,这家机构遭遇逆风,一直在头部阵营垫底,并跌出千亿阵营。

据渠道消息,幻方量化管理规模缩减至500-600亿。这虽然规模依然很大,但相比前期千亿时,已经大幅缩减。

而此时的“幻方”似乎没有了规模方面的压力,在过去一个月内,该公司的代表产品开始全面发力,并且收益领先同行。

除了幻方以外,资事堂还观察到:多家百亿量化机构跑赢中证500和中证1000指数,包括:前期规模较大的九坤投资、衍复投资、天演资本等,也包括老牌的金戈量锐、金锝资产、鸣石投资和明汯投资。

03

年内“抗跌者”反弹较慢

过去一个月,明显跑输指数的有两家百亿机构,即思勰投资和佳期投资,收益分别为8.59%和6.06%。

要知道,思勰投资是年内唯一保持正收益的量化大厂,该机构去年末正式晋升百亿阵营,基金年内有10个点收益。相比其他百亿大厂,思勰跑赢了18个百分点以上。

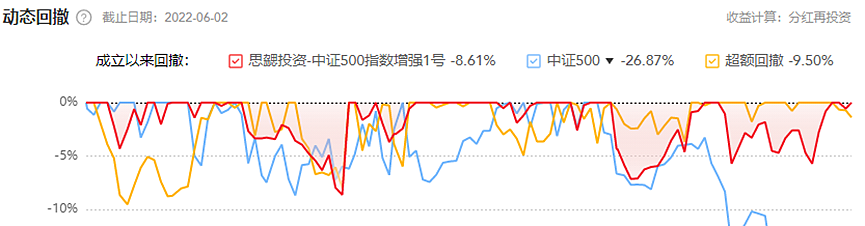

思勰投资最新的运作报告表示:它们相关产品仍在满仓运作。它们在运作中“不仅关注超额收益的回撤,同时也关心整个策略整体回撤幅度”。

私募排排网显示:思勰投资2020年3月成立的中证500增强基金,目前最大回撤是8.61%,小于中证500指数26.87%的同期最大回撤值。

资事堂发现,思勰投资的基因与其他机构稍有不同,早年以CTA策略起家,投资总监曾在德邵集团(D.E.Shaw)期货量化交易部负责量化策略开发。

一些业界观点认为,CTA和高频阿尔法和T0有相似方法论,可以将在CTA上积累运用到高频阿尔法和T0之上。后者的策略方向与其他量化大厂不同。

04

头部量化在“改变”

2018年-2021年上半年,量化策略在A股市场快速崛起,涌现出超过20家的百亿量化机构,量化私募总规模更迈过1万亿元关口。

风头正劲之时,2021年三季度末开始凸显转折,指数增强策略产品大面积回撤。

至今年前四个月,各大量化投资机构多数业绩“偃旗息鼓”,光环褪去,非议四起。市场和行业间,对于快速膨胀的受托规模,同质化的策略引发的策略拥挤都有批评的声音。

但资事堂发现:业绩低迷之时,头部量化机构重新审视了投资策略,开始新的调整。

高亢执掌的衍复投资最新就指出:满仓运作会受到市场短期无差别下跌的影响,但于量化管理人而言,短期的择时、择仓位等行为只会加大资产的不确定性。今年以来逐步上线高、中、低频策略,也进一步提升了超额的稳定性。

量化爆发的过去数年间,高频策略是致胜法宝,衍复投资为代表的机构,开始重新布局投资策略,同时纳入高、中、低频策略。

量化巨头九坤投资则表示:简单的趋势跟踪类模型早已淡出主流量化策略的范畴,取而代之的是爆发式增长的多周期、多种类价量信号,另类数据信号和AI组合复杂信号等,为选股提供超额预测能力,同时通过分散去避免对市场以及个股价格的扰动。

另一家百亿机构启林投资则透露:每一轮大的策略迭代会历经半年左右的时间,该私募最新量价的机器学习策略从去年10月上线。

启林投资还认为,alpha自身受市场风格变化影响具有周期性特征。包括:2021年9月中旬至11月的风格逆转;2021年12月至今年年初的大小盘持续分化;今年4月市场急跌产生的一九分化行情。

“自助者,天助之”,在诸多因素的影响下,量化机构似乎正在走出阴霾。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64