那个长在热搜上的男人,有了新方向

说到蔡嵩松“蔡团长”,最显眼的标签就是半导体了,但是懒猫最近惊奇的发现,蔡团长竟然有换赛道的迹象。

2月21日,半导体指数(代码:H30184)跌了0.55%,但蔡团长管的一只基金,诺安创新驱动,却涨了3.27%,是当天收益最高的主动基金。

排在它前面的,清一色是云计算与大数据ETF。

更尴尬的是,蔡团长的成名基金,诺安成长,当天还跌了0.85%,

一正一负,差了4个多点。

于是就有人猜了,蔡团长卖了半导体,买了“东数西算”。

这里顺便解释下,什么是“东数西算”呢?

这是国家的一个大工程,规格之高,不亚于“南水北调”、“西电东送”、“西气东输”。

“数”就是大数据,“算”就是算力。

东部经济发达,能产生大量数据,也能处理、应用大数据,就把大数据中心放在东部。

但搞大数据需要地方存放服务器等硬件,这些硬件也需要通电才能运行。西部地方大、土地成本低、电也便宜,正好用来提供算力支持。

简而言之,“东数西算”就是和大数据、云计算相关的东西。

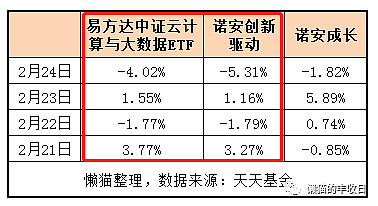

懒猫统计了2月21日以来,3只基金的表现,

不得了。

“诺安创新驱动”和“易方达中证云计算与大数据ETF”还真是同涨同跌,甚至涨跌幅都很接近,

诺安成长则完全是另一个调子。

蔡团长买入了“东数西算”,此言大差不差,而且风格跟以前一样,相当极致。

01

他可能是什么时候买的呢?

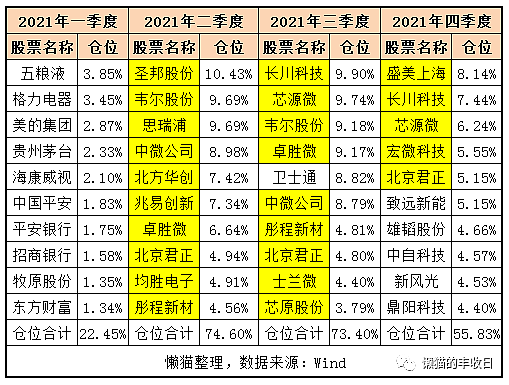

懒猫扒了下诺安创新驱动的持仓,(黄色阴影标记的是半导体股票)

2021年5月22日,蔡嵩松接手这只基金。

接手后,立即进行了调仓换股,十大重仓股清一色的换成了半导体,仓位也提升到了74.6%。

没毛病,这很蔡团长。

三季度,情况出现了一些变化,

卫士通进入十大重仓股,这家公司主要做信息安全的,和云计算、大数据有关。

四季度,情况变化更明显,

十大重仓股仓位降到了55.83%,

而且只有前五大重仓股和半导体有关,

剩下的几只股票,致远新能、雄韬股份、中自科技,和氢能源、燃料电池有关。

新风光和储能有关,鼎阳科技是做电子测量测试仪器的。

十大重仓股中,有4个和新能源有关,

看这势头,蔡团长是要进军新能源呀,而且选了氢能源和储能两个赛道。

不是“东数西算”吗?怎么又扯到新能源上了呢?

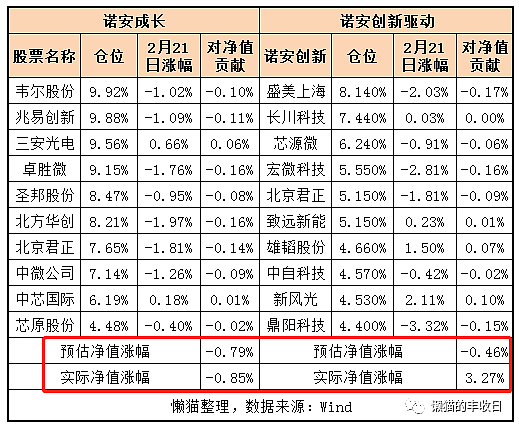

懒猫赶紧用十大重仓股估算了2月21日的基金涨跌情况。

诺安成长,十大重仓股仓位是80.65%,估算更精确一些,预估涨幅和实际涨幅都是跌了0.8%左右。

诺安创新驱动,十大重仓股仓位是55.83%,估算偏差可能会大些,

但这也太大了。

预估是下跌0.46%,实际却是上涨3.27%。

如果有调仓“东数西算”,蔡团长大概率是在2022年调的。

02

补充一些信息,

蔡团长的调仓还是比较谨慎的,

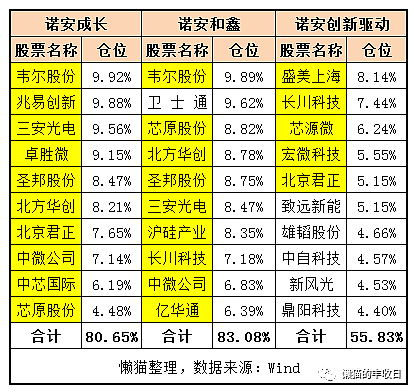

他现在一共管着3只基金:诺安成长、诺安和鑫、诺安创新驱动。

诺安成长,规模最大,274亿元,前十大重仓股都是半导体,仓位也超过80%。

诺安和鑫,规模次之,41亿元,前十大重仓股中有9只是半导体,仓位也超过80%。

诺安创新驱动,规模最小,4亿元,只有前5大重仓股是半导体了,而且前十大重仓股仓位也降到了55.83%。

他调的主要是规模较小的诺安创新驱动。

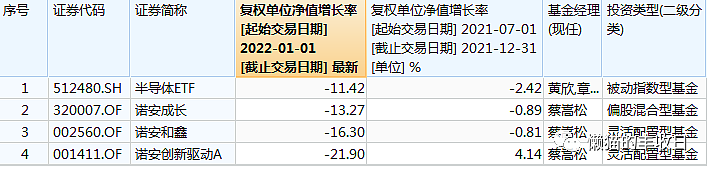

业绩上,

单看今年业绩,

诺安成长跌了13.7%,还是跑输半导体ETF。

但调仓的两只基金更惨,

微调的诺安和鑫,跌了16.3%,大调的诺安创新驱动跌了21.9%。

冲着半导体去买诺安创新驱动的基民平白无故当了回冤大头。

如果看去年下半年的业绩,

调的好,

调整幅度越大,涨的越多,

大调的诺安创新驱动,甚至还涨了4.14%。

03

调仓这事儿,搁别人身上可能不是啥大事儿,

但蔡团长靠着梭哈半导体一炮而红,

很多基民买他的基金,也是冲着半导体而来,

他如果大幅调仓,就值得说道说道了。

懒猫扒了他的3份《基金合同》,

真要换赛道,倒也不会违反合同规定,

从正面来看,你说基金经理拓展能力圈吧,也没啥错,谁还没个成长呢!

基金经理也不是一上来就是投资高手。

周应波刚入行的时候,做的是行业轮动,后来一复盘发现行业轮动并没有贡献太多超额收益,加上规模大了,这才走上“规模轮动+自下而上选股”的路上。

还有刘格菘,

2019年看好科技、2020年看好光伏、2021年看好具备“全球比较优势”的制造业,

他也是押注投资,而且换了好几个方向。

还有一些现在的基金经理,在2015年那轮泡沫牛市中可都参与了垃圾股炒作,但并不影响他们现在功成名就。

蔡嵩松也没必要只吊在半导体这一棵树上,对吧?

但站在基民的角度,每天就跟拆盲盒一样心惊肉跳。

就好比你原本在一条高速路上飞奔,

突然,司机连灯都不打,油门也不松,就右转切换到省道了,你害不害怕?

这是一个基民的发帖,

“蔡哥这到底买啥去了啊,别老带咱梭哈啊难顶”

基金暴涨暴跌,我就活该当这个冤大头吗?

如果你知道基金经理是押注式投资,而且是冲着押注式投资短期的高收益去的,那基金暴涨暴跌是你必须承担的。

大家都是成年人,想要收益,就必须承担高风险。

基民唯二能做的,

一是骂基金经理,但这解决不了问题。

二是用脚投票,赎回基金,但也挽不回已经产生的亏损。

在基金公司与基金经理押注式投资的“局中局”中,基民是最弱小的一方,也是最晚知道消息的一方,也注定了是最受伤、最无奈的一方。

04

2020年下半年,押注式投资曾引起广泛讨论,

基金公司用高收益迎合基民,摊大饼,每个赛道的基金都发一些,总有几个能跑出来,然后靠这些基金拉规模,赚管理费。

无论何时,打开基金收益排行榜,靠前的总是押注型选手,

这也吸引了越来越多的基金经理前仆后继地压赛道,

比如今年业绩排名靠前的基金经理黄海,被称为“地产版的蔡经理”,

他的三只基金常年重仓押注房地产,过去两年虽然业绩不佳,但终于在今年来了个大翻身,

2月24日黄海的基金也宣布要大额限购了,

总之应了那句话,风水轮流转,总有一年到我家。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64