隔膜之王(组图)

你可能很难想象,就这样一一张比纸巾还薄的塑料薄膜,却很大程度上决定了一块锂电池的安全性与能量密度,还支撑起了曾经市值高达3000亿的公司——本文的主角恩捷股份。

来源:电池网

但它对生产要求却极高,直到21世纪初,仍被牢牢掌控在日韩企业的手中,每平米售价高达上百元。

在恩捷之前,中国隔膜的开创者——星源材质的创始人陈秀峰当初就是因为得知它的价格才一头扎进“锂电隔膜”这个行业并开创了国产隔膜时代的。

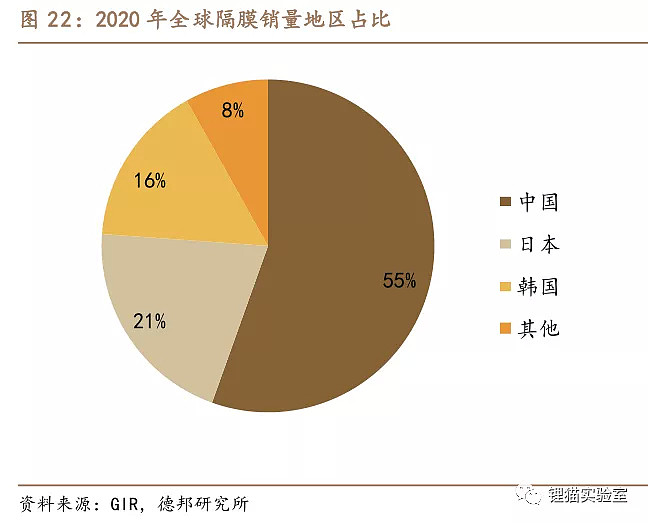

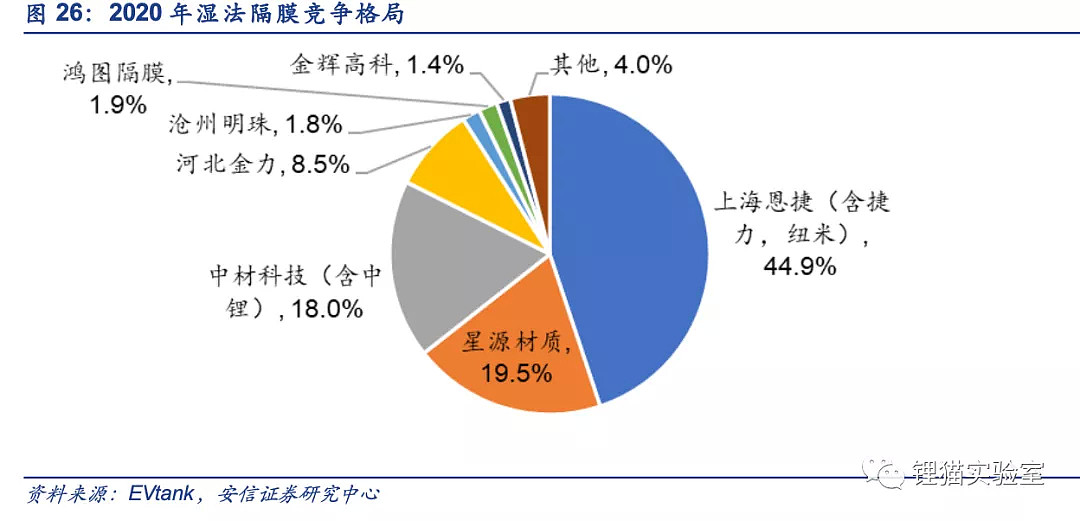

经过20年的拼搏,中国的锂电隔膜企业不仅夺回了中国市场的份额,还拔得了全球头筹。2020年,全球市场的55%都被中国企业拿下。

然而时过境迁,曾经的开创者星源材质如今已经被甩在身后,取而代之的却是2010年成立的一家后起之秀——恩捷股份,它如今已经以超过30%的市占率称霸全球,成为当之无愧的“隔膜之王”。

听起来似曾相识?

如果仔细回顾更会发现,这个低调的后起之秀的崛起也与动力电池龙头宁德时代有着诸多“异曲同工之妙”:

选少数但正确的技术路线、搞定关键客户、后发制人并最终称霸全球。

01

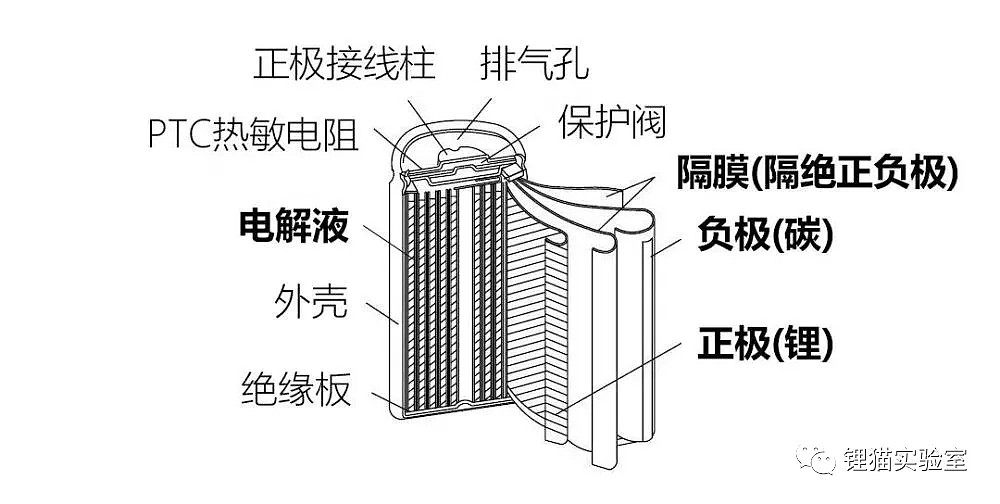

最晚实现“国产化”的锂电材料

作为锂电池的关键组件之一,隔膜主要材质为多孔质的高分子膜,包括聚乙烯及聚丙烯, 而它的作用就是用来分隔电池的正负两极,防止两者直接反应、发生短路现象。另外,它又有恰到好处的孔径,能够允许电解质离子顺利通过。

因此,锂电池用的隔膜对安全性、渗透性、孔隙度及厚度都有严苛的要求,一旦隔膜功能失效,就有可能引起电池瞬间燃烧爆炸,它的理化性能将直接决定锂电池的性能。

就这样看起来又小又薄的一张塑料膜,因为较高的技术门槛和投入成本,让中国人在很长一段时间内无计可施。它也是锂电池的四大材料中,最晚实现国产化的一个。

2000年以前,锂电池主要由日本垄断,因此锂电隔膜的生产技术也一直掌握在日本企业手里,包括日本Asahi、日本Toray,此外还有一家美国公司Celgard。

当时除了这三家,别人都没有办法造出锂电隔膜。就连隔壁的韩国,也是到1998年才开始由一家名叫SK Innovation的公司出击打破美国与日本的垄断。

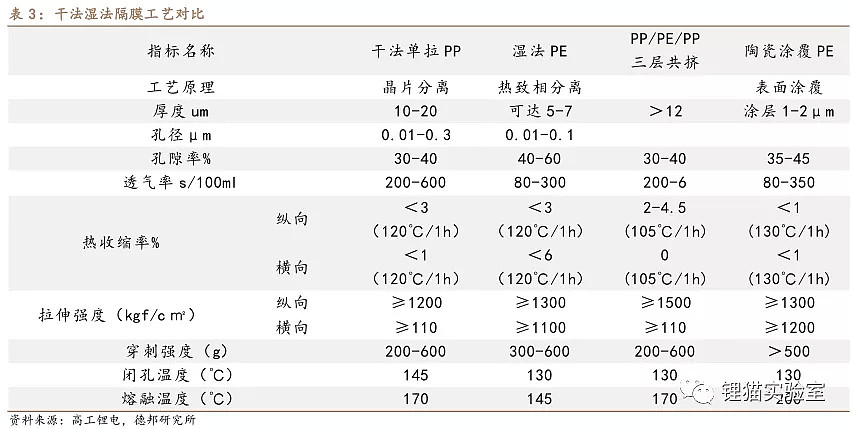

隔膜的生产主要可以分为干法和湿法两种,而干法中又可分为单向拉伸与双向拉伸两种方式。

成膜材料方面,湿法隔膜通常选择PE(聚乙烯)作为基材,干法隔膜通常选择PP(聚丙烯)。

因为PE和PP自身物理性能差异,PP具有更高的闭孔温度和破孔温度,且闭孔温度与破孔温度差值也大于PE,这使得干法膜的热稳定性好于湿法。

成孔机理方面,湿法通过溶剂和成膜高分子的热致相分离法成孔,而干法通过机械拉伸产生的晶片分离成孔。

从这个角度来说,湿法膜比干法膜的成孔机理更为完美,可以在更薄的厚度做到更好的穿刺强度,因此能量密度、倍率和循环寿命上相比干法隔膜更为领先。

此外,从成本角度来说,彼时的干法也比湿法占据更大的优势。

而中国终于开始进入锂电隔膜行业,也是出于一种命定的“偶然”,无论干法还是湿法,都出自一家如今仍是龙头但已大大落后于恩捷股份的公司——深圳星源材质。

2003年时,星源材质的创始人陈秀峰还在深圳做显示器生意。有一天,一位东莞人突然带着一卷看起来皱巴巴的“白色塑料膜”来,并告诉陈秀峰:

这东西可以卖到十几美金一平米。

巨大的利润让陈秀峰看到了生意机会,于是选择投身于这个当时在国内还无人生产的“锂电隔膜”生意。

不过,正如前文所言,锂电隔膜的价格之所以如此之高,也正是因为那时隔膜处于被日美两方垄断状态,陈秀峰别无他法,想挣钱只能做个“搬运工”赚差价。

同时,日本人的供应机制和打款要求都极为苛刻,动辄断货,于是这位曾在日本留学过的武汉人做出了一个惊人的决定:自己研发隔膜!

但隔膜之所以长期被美日垄断,有着内在的深层原因:产线建设成本高、自动化水平高、认证周期长,每一项都在阻挡着中国企业。

不过最终在2006年,星源材质依靠和国内高校教授的长期合作研发,终于掌握了湿法隔膜的制备技术,并建了中试生产线。

2007年,星源材质进一步突破了干法隔膜制备的关键技术。2008年才终于有了第一条产线。

至此,锂电隔膜在技术上的国产化才真正实现。

02

从烟标到隔膜

中国锂电隔膜的故事开始之时,恩捷股份的创始人李晓明与李晓华兄弟俩还在做着烟标生意。

他们从马萨诸塞大学高分子材料专业硕士毕业后,在美国塑料包装公司工作。1996年,兄弟俩回国创办了云南红塔塑胶有限公司,主营卷烟包装BOPP膜、烟标等。

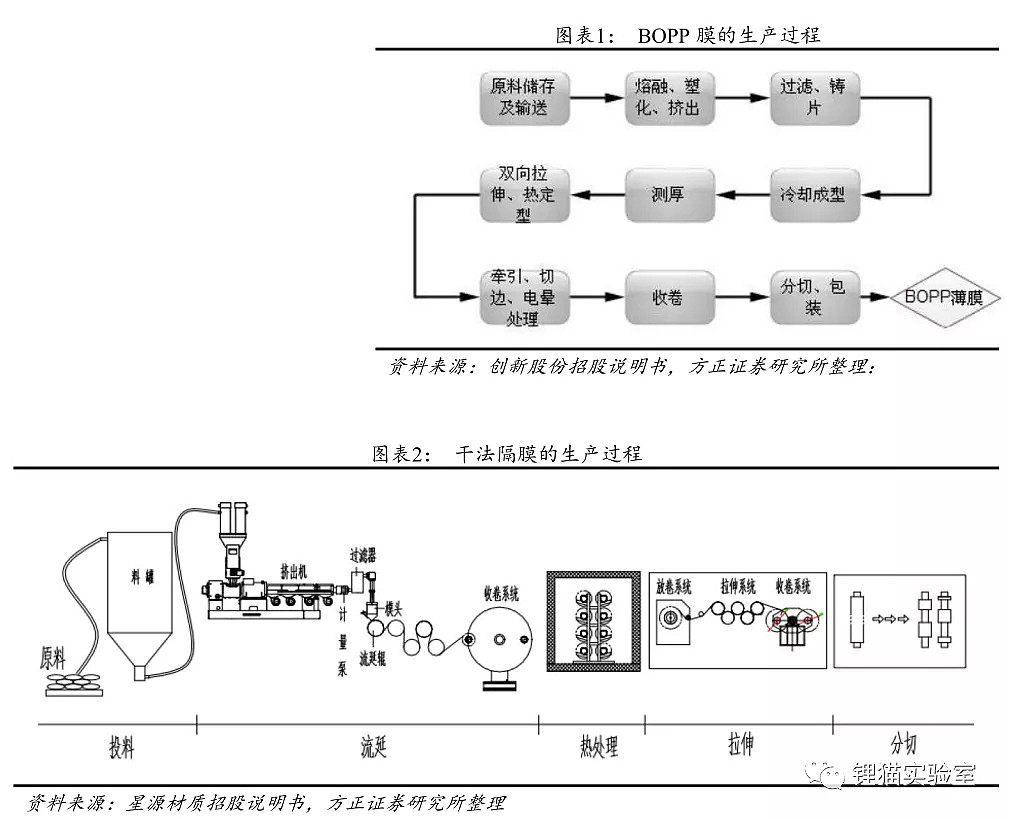

1997年,第一条BOPP薄膜生产线正式建成。BOPP是双向拉伸聚丙烯薄膜,主要用于食品、药品的外包装。

至于烟标领域的生意,由于云南是著名的烟草大省,而烟草公司也是全国交税最多的企业,每年纳税额高达1万亿,红塔公司赚得盆满钵满。

当年,李晓明的红塔塑胶是云南省非专卖的卷烟材料A级供应商,烟标产品主要客户为国内大型卷烟生产企业,包括红塔集团、红云红河集团、黑龙江烟草、川渝中烟等知名企业。

2006年时,李晓明家族又以红塔塑胶为母体,收购了另外一家公司——玉溪创新工贸有限公司,进一步完善自己在烟标及BOPP膜领域的布局。

从2010年到2016年,公司每年烟标业务的毛利稳定在40%-50%,实现营收在10亿元左右,利润维持在1-1.6亿元之间,达到深交所上市要求,于是在2016年8月启动IPO,名为“创新股份”。

但卷烟市场体量虽大,增速已经逐年放缓,将烟标作为旗下最大的产业板块并不让李氏兄弟完全放心。

然而另一扇门已经为他们悄悄打开了——其实创新股份手上那种名叫BOPP薄膜的产品生产技术已经帮助他们手握打开锂电隔膜的钥匙。

方正证券分析师曾在2017年的一篇研报中提及,BOPP膜与锂电隔膜极为相似。

从原材料和生产过程来看,它们都是用聚丙烯经历一系列相似的工序后完成。从设备商角度也同样如此。

而纵观海内外生产锂电隔膜的厂商,大多也都有生产BOPP膜的经验。

于是另一边,在2010年时,怀抱对烟标生意的不确定,李晓明兄弟俩在创新股份的体外又成立了一家公司,专攻锂电薄膜,这就是如今恩捷股份的真正前身——上海恩捷。

03

不走寻常路

不过正如此前在《锂电老三突围记》中所提及过的一样,在动力电池发展的早期,也就是从2009年开始的“十城千辆”计划开始,到2015年的“白名单”为止,国内锂电池的发展都以安全和低成本为第一要务,能量密度这个选择要往后让让。

所以,在同一逻辑之下,干法隔膜凭借其低成本和高安全性在早期拥有比湿法隔膜更大的发展空间与优势,而占据能量密度优势的湿法隔膜在那时还几乎无人问津。

星源材质虽然手握两种技术,但也没有逃脱过成本制约的魔咒,决定先从干法隔膜生产线开始干起。陈秀峰曾在接受媒体采访时说:

2006年我们掌握了湿法生产线技术,但湿法生产线投资很大,我们钱不多,所以就决定先上干法,在2008年建立了中国的第一条干法生产线,生产出了中国的第一卷膜。

后来的几年里,星源材质随着动力电池的大发展迎来自己的黄金时刻,2011-2015年位居国内锂电隔膜出货量第一,打破了海外厂商在国内的垄断局面,跃居龙头之位。

但此时的它,犹如动力电池界的比亚迪,也忽视了在角落里正悄悄成长的强劲对手——上海恩捷。

李晓明兄弟从2010年开始切入锂电隔膜,就选择了一条和几乎同时成立的宁德时代同样“不走寻常路”的策略——宁德时代选择三元锂电池,而上海恩捷选择湿法隔膜——殊途同归,两者都选择了在彼时不受重视、但押中了“能量密度”这个长期之宝的技术路线。

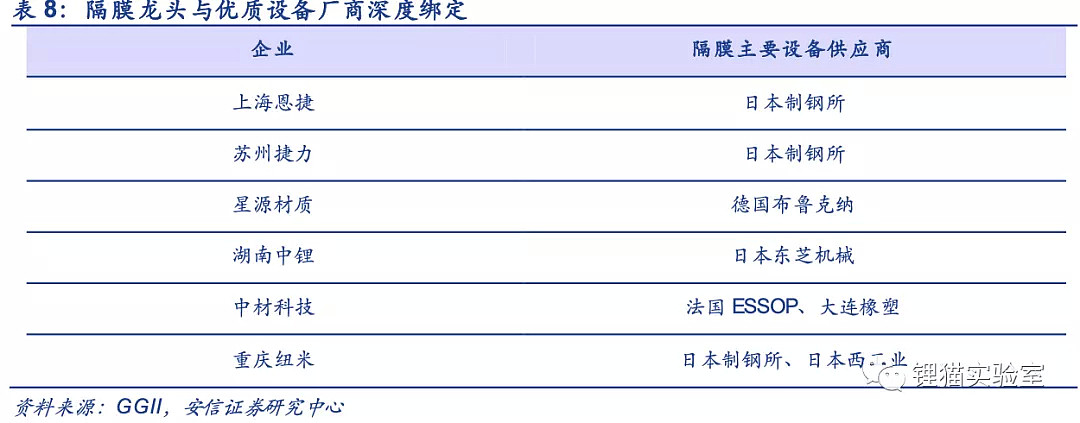

因为“创新股份”的BOPP膜生产与锂电隔膜有诸多相似之处,而专业在于此的李氏兄弟在此前云南生产BOPP膜时已经积累了近10年的历史,又于2010年引进了日本制钢所的一条湿法隔膜生产线,这条产线一直到2013年才调试完成正式投产。

日本制钢所是日本老牌挤出机龙头,锂电池隔膜生产线产能约为每年15-20条产线,日本旭化成和日本东丽的产线也出自于此厂。

后来,恩捷更是与制钢所签订了长达10年的协议,每年制钢所的10-15条产线都将优先供给恩捷,其次才给日本当地的厂商,不过这些已经是后话了。

2013年才投产,上海恩捷的运气极好,不出两年时间就等来了2015年工信部的那一纸“白名单”。

后来的故事大家都知道了,“白名单”正式将“能量密度”作为申领补贴的重要标准。但很多人不知道的是,这一纸名单将三元锂电池捧上宝座的同时,也将其背后的湿法隔膜推向了金字塔顶端。

对于追求高能量密度的三元电池而言,要求放的正负极材料尽量多,所以薄膜需要越薄越好——这就是湿法隔膜的优势所在了——一直以来,湿法薄膜都以更薄、孔径更小为优势。

为了得到补贴,哪怕湿法隔膜更贵,也不得不成为厂商的首选。

最新的2020年数据显示,国内的湿法隔膜厚度已经可以做到7微米、甚至5微米,而干法隔膜却很难做到12微米以下。

而在2014年及以前,国产隔膜虽然产能已经大踏步前进,但生产的仍然主要是低端的干法薄膜。湿法薄膜只有金辉高科一家,且很难进入大型客户的供应链。

2014年的数据显示,当时宁德时代(CATL)还未出现在电池厂商的名单中,但其前身日本的ATL位列第一,使用的是Celgard和日本东丽的隔膜,第二名天津力神使用同样是Celgard及另一家龙头旭化成的隔膜。

直到第三名厂商比亚迪开始,其供应商中才有国产隔膜出现的迹象。

而据赛迪智库《中国锂离子隔膜行业白皮书2015》,2014年中国头部隔膜企业新乡格瑞恩、星源材质、金辉高科、河南义腾、沧州明珠合计占有 21.94%的市场份额,但只有金辉高科(8.35%)一家是湿法的技术路线。

来源:民族证券

这一现象也同样出现在国际市场。据B3对全球主流锂电池隔膜厂商数据统计,2014年,日本旭化成、美国Celgard公司、东燃化学、韩国SKI、日本宇部等五家厂商市占率超过70%。其中旭化成、东燃化学、韩国SKI三家均以湿法工艺为主,占据2014年全球隔膜产能的50%以上。

04

拿下关键客户

随着三元锂电池成为主流,干法隔膜厂的日子开始变得不好过,此前傲视群雄的Celgard由于专注干法隔膜,而无湿法产线,终于也在2015年被日本的旭化成以32亿美元完成收购,结束了其多年的龙头地位,成为旭化成旗下一个做干法隔膜的分支。

而这时的上海恩捷在前期的技术积累+先进设备加持之下,度过产能与良率爬坡期之后,于2015年顺利打入了电池大厂的供应链。

2015年,是宁德时代进入首批“白名单”的时间,同时也是其需要力推三元锂、需要大量湿法隔膜的时间,借此机会,恩捷一击命中这个后来的电池王者,拿下了这个重磅客户,实现地位快速跃升。

关于恩捷究竟是如何拿下宁德时代这个关键客户的,公开信息几乎并无提及,但从恩捷对待另一个客户的“死磕”态度可略知一二。

2015年时,恩捷曾经为了进入三星SDI的供应链而颇费周章。

当时,国内主要的隔膜产品还是普通PE材质的,但由于其热稳定性相较PP材质的干法隔膜更低,因此三星SDI希望能够找到一种更加安全的隔膜,而陶瓷隔膜正是这种理想的产品——将纳米级陶瓷颗粒涂覆在隔膜上,隔膜能够承受的温度高达200度,相比普通PE的81度的耐热温度而言,热稳定性与安全性都大幅提升。

但陶瓷隔膜需要使用专业的涂覆设备,成本也比普通湿法隔膜更高。同时涂覆后,陶瓷隔膜厚度会增加2~3微米,使电池能量密度降低,非常考验隔膜厂商的基膜技术水平。

但就是在这样的情形之下,恩捷仍然为了拿下一线厂商,毅然投入其中。

三星SDI的社长赵南成当时表示:

恩捷的发展方向和SDI对隔膜的远见非常的吻合。

可以为正确的技术路线孤注一掷,可以为拿下关键客户放手“死磕”,是在恩捷股份的基因中刻下的深深烙印。

在上游,它深度绑定日本制钢所,锁定其60%以上的产能。

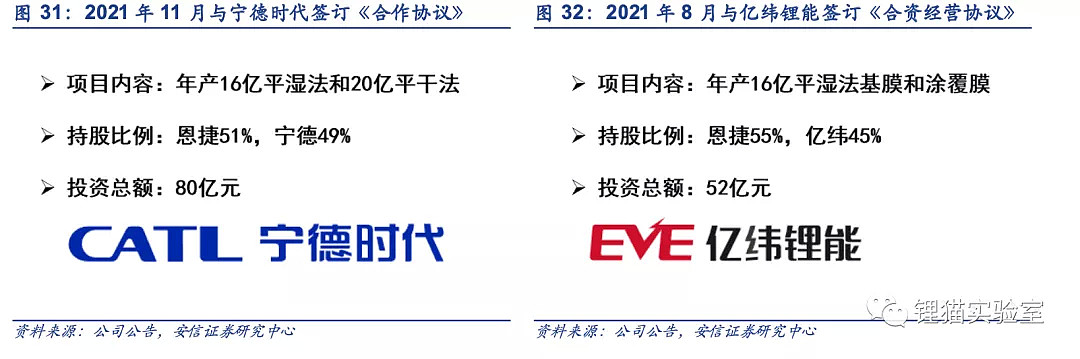

在下游,它不仅是宁德时代的主要供货商,更是于2021年联手投资80亿元准备建湿法与干法隔膜产线;另一个重要合作项目是亿纬锂能,投资52亿元,主产湿法隔膜与涂覆膜。

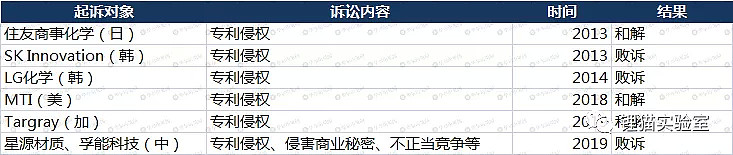

在竞争对手中,恩捷接连收购、合作,包括昔日王者Celgard。要知道,Celgard火力极其凶猛,从2013年起,锂电隔膜领域具有较大影响力的隔膜企业有一半都曾被Celgard起诉过,包括LG化学、SK、住友、MTI、Targray以及中国的隔膜开创者——星源材质。

来源:公开信息,华尔街见闻整理

而Celgard也被恩捷拿下了。2021年2月,恩捷股份的下属公司与Polypore International的下属公司成立合资公司,而Celgard LLC同意将其与生产干法隔膜有关的技术和知识产权许可给合资公司使用。

到当年10月,恩捷股份又在投资者互动平台表示,和Celgard合资成立干法隔膜厂,在江西投建产能为10亿平方米的干法隔膜产线,并预计于2022年一季度出货。

公司目前已进入全球绝大多数主流锂电池生产企业的供应链体系,包括海外锂电池生产巨头:松下,三星,LG等,以及宁德时代、比亚迪、国轩、孚能、力神等国内主流锂电池企业。

而更早成立的星源材质,由于长期守着干法隔膜不放手,一直到2018年才打入宁德时代的供应链,而这时的隔膜天下,已经全然换了模样。

05

挤出竞争对手

从2010年成立,2013年第一条产线投产,再到2018年登顶全球,在短短5年时间跃居全球第一,除了踩准湿法隔膜的技术路线,从而赶上了三元锂电池的“能量密度”东风之外并拿下关键客户之外,恩捷股份的迅速成功背后还有其自身的“疯狂”支撑。

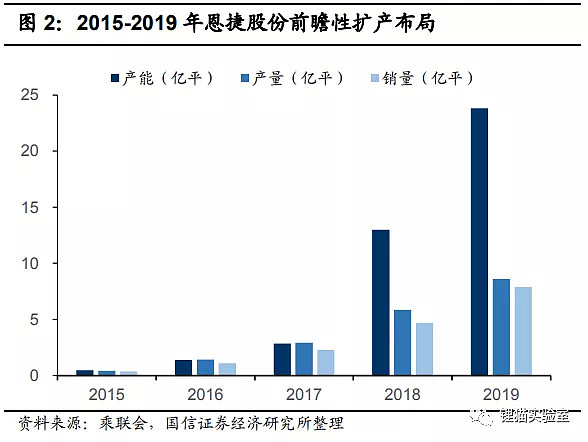

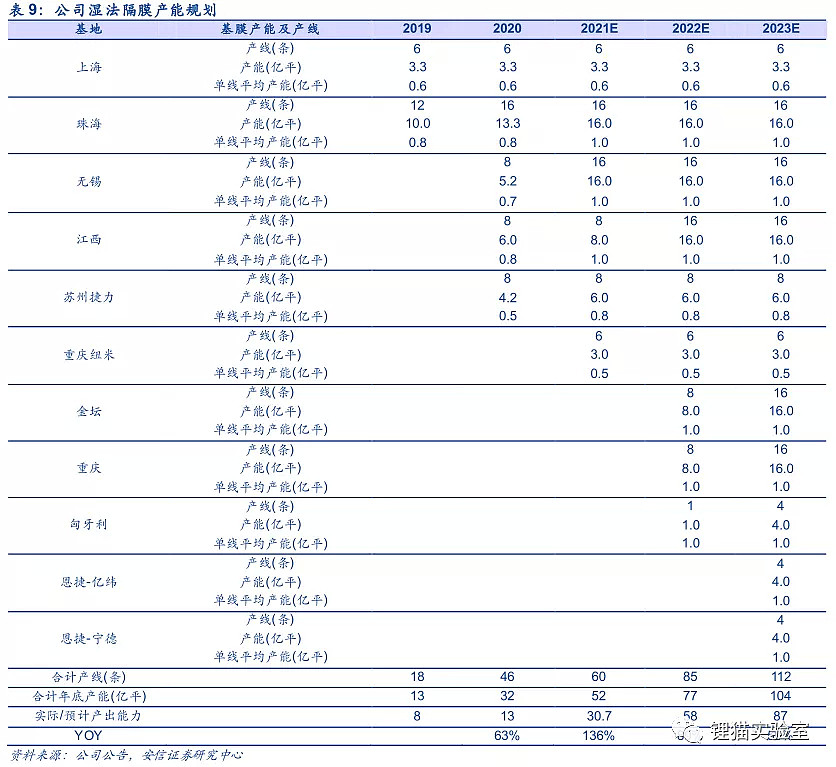

最大的表现就在产能扩张上。恩捷股份从最初只有上海一个生产基地,拓展至珠海、无锡、江西,再到苏州、重庆等地布局建设;现在甚至已经跨出国门,在匈牙利建设生产基地。

2015年时,公司的基膜产能仅为0.47亿平方米,而到2019年底这一数字已经高达23亿平,增长了48倍。

扩产,看起来容易,却令很多二三线厂商难以为继。

早在2015年时,由于一纸“白名单”出炉,三元锂电池成为最优选后,众多企业纷纷开始砸钱建设湿法生产线。

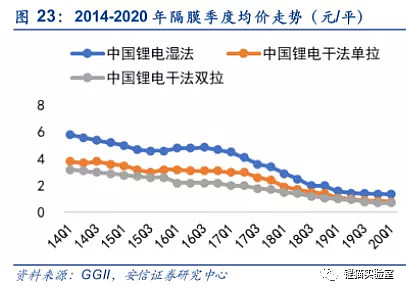

据高工产研锂电研究所(GGII)数据,2017年全年有超过20条湿法产线投入使用。产能大量释放带来的是价格的剧烈下降。

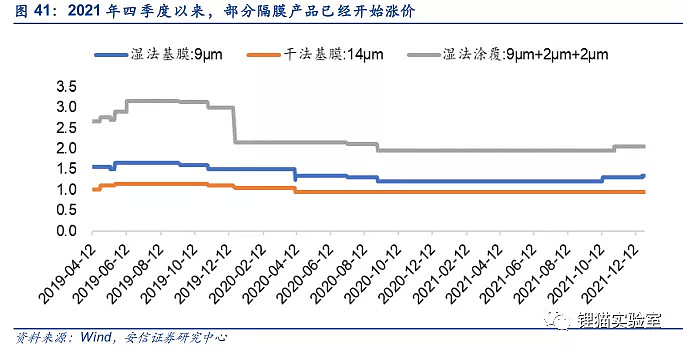

干湿法隔膜的价格在2017-2018年出现骤降,从此前的5元/平左右降低到了2元/平以下,降幅超过50%。

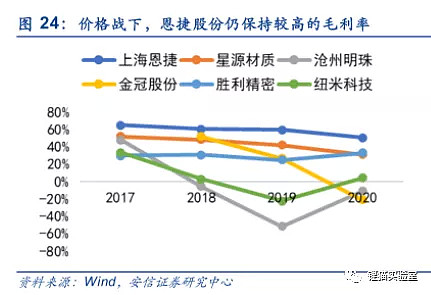

同时,由于湿法产线的建设成本相当高——每亿平米2亿元左右,前期巨额的资本开支拖垮了一些企业的经营现金流。此时恩捷的竞争对手们,纷纷陷入毛利大幅下降、甚至亏损的漩涡中,难以为继。

恩捷股份则在此期间大幅拉开同行。

其中,规模本身就是一个重要因素,董事长李晓明曾经在某次采访中表示:

全年无休的生产线意味着产能和规模必须扩大,每年没有7-8亿平方米的生产量来达到规模效应的话,质量和成本难以得到控制。从另一方面来说,公司的产能规模也意味着可接受大批量、大规模的订单。

除了规模之外,在价格下降的过程中降低成本恩捷股份还有其他法宝。安信证券分析师将锂电隔膜行业的单位成本拆分为:

单位成本=(原材料+折旧+能耗+人工等 )/综合良品率

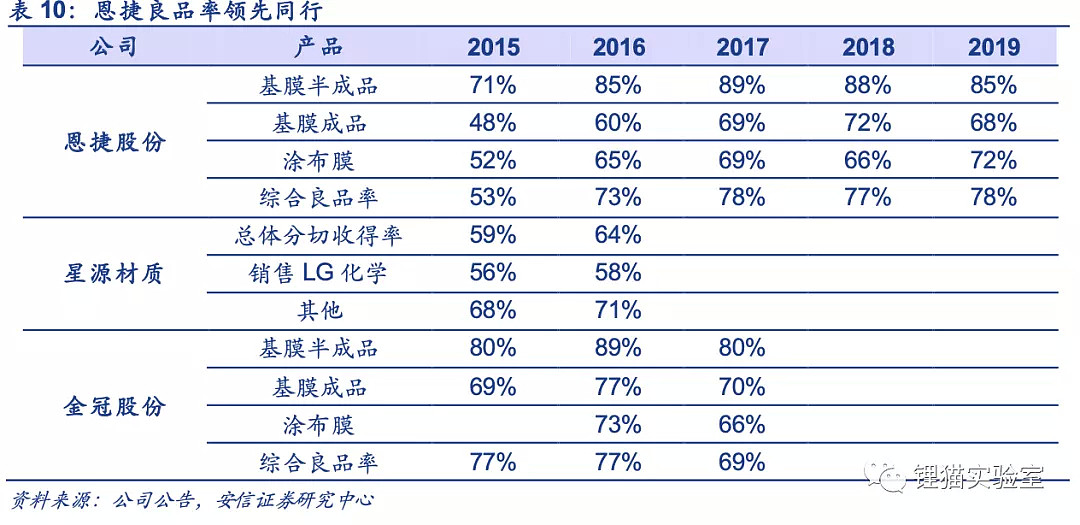

最重要的分母项——良品率,2017年之后恩捷股份已经远远将竞争对手甩在身后。

而高开工率来自大客户深度绑定的订单、低折旧率来自日本制钢所的设备、低原材料成本则来自于优秀的辅料回收,前期的每一项工作都为此时奠定了坚实基础。

2018-2020年,恩捷股份的毛利率一骑绝尘,将竞争对手甩在身后。

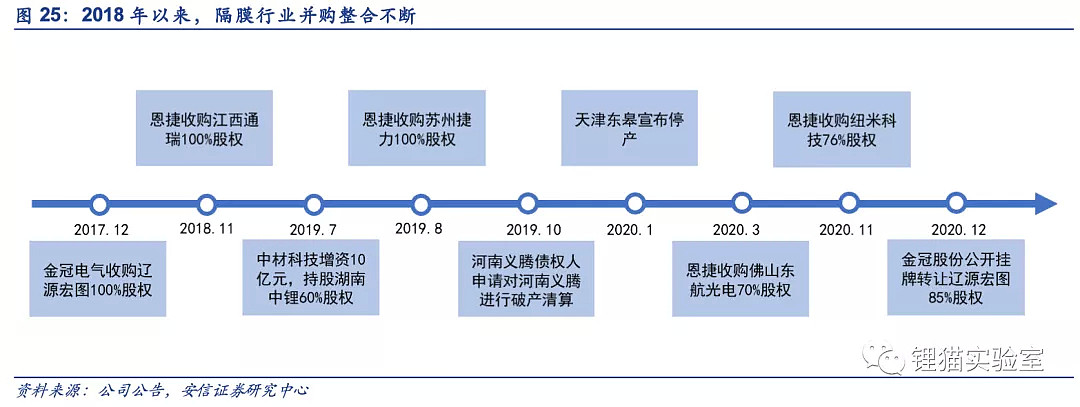

价格战之后,隔膜行业不断出现并购整合及停产事件,二线厂商苏州捷力、纽米科技、江西通瑞和佛山东航光电已被恩捷股份收购,湖南中锂因自身盈利压力也已被中材科技并购整合,辽源鸿图因经营不善被公开挂牌转让资产。

至此,国内的湿法选手几乎全军覆没,在收购捷力和纽米后,恩捷股份在湿法领域的市占率提升至近45%。

而国外的一众老牌选手也不幸败走——在国内湿法隔膜大举兴产之时,日韩的老牌湿法隔膜厂商却出于对隔膜行业的谨慎态度而扩产较少。

广证恒生的一份研究报告显示,到2019年时,上海恩捷已经有18条基膜产线投产,在建产线还有20条,合计规划产能约38条。

而那时日韩的四家公司已建成产线数量与在建产线的数量均远远落后恩捷:旭化成有19条产线,在建4条;东丽有27条产线(但多是第一二代产能较低),在建7条。

韩国的两家厂商无论已建成还是在建中,更加远远低于恩捷。

就在老牌厂商的踌躇之间,市场已经被恩捷抢下来了。

在各种“碾压”态势之下,恩捷股份在2017年就从此前的“查无此人”状态,一举突破从而夺得国内厂商首位,并保持至今。

到2021年中,恩捷股份的产能更是已经达到35亿平方米,远远甩开同行。

不过对于这个仍然在成长中的巨头来说,35亿平方米的产能或许只是另一个开始。

在2021年半年度的业绩说明会上,恩捷股份董事兼副总裁ALEX CHENG介绍了公司未来的生产计划:

根据公司的产能扩张速度,2022年公司的隔膜交货能力将达到45亿~50亿平方米;2023年达到65亿~70亿平方米。

06

稳居王座or强弩之末?

从各个角度来看,恩捷股份都已经稳居全球第一的宝座。

但市场上仍然存在很多担心——

其一在于固态电池的威胁。

在现有的化学体系下,想要增加电池能量密度,三元锂电池已经遇到了瓶颈,当下形成共识的方案是半固态电池。

2021年初,李斌更是在NIO day 2020上推出蔚来固态电池生产计划,当然后来解释这也是一种半固态电池,仍然需要隔膜。

阻抗高、材料成本高等一系列问题可能意味着5年内不会有全固态电池的量产,但长期仍对现有的技术路线构成威胁。

其二在于扩产的风险。

尝过“赌博式”扩产甜头的恩捷,很难在这条道路上停下脚步。据安信证券分析师预计,到2022年底恩捷实际交付能力可能将达到58亿平,还有源源不断的产能仍在路上。

但这条路上,也曾有选手失败的案例。国内的不必提,就连老牌选手W-scope也曾在这条路上倒下。

恩捷股份也很缺钱,上市以来除IPO融资外,已经融了300亿元人民币。

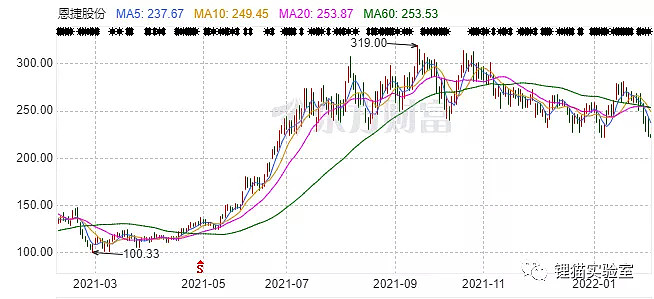

来源:Wind多重压力之下,恩捷股份的股价从去年9月的历史高点319元/股回撤,截至2月10日收盘,累计跌幅29%,市值损失近1000亿。

来源:东方财富

然而,最近恩捷股份又迎来了一些转机。

一方面,短期内隔膜价格正在回暖。从2021年Q4开始,隔膜产品的价格正在开始回暖,截至2021年12月,14um干法基膜、9um湿法基膜和9um湿法涂覆膜均价分别为0.95\1.35\2.05元/平方米。除干法基膜价格保持稳定外,湿法基膜和涂覆膜均已开始涨价。

另一方面,由于上游的设备供应产能受限,扩产艰难,行业在三年内可能都将处于紧平衡状态。随着全球动力电池的渗透率进一步提升,隔膜环节的优质产能缺口可能将被放大。

恩捷锁定设备商之举便锁定供给,安信证券分析师预计其2021年底实际产出能力或达48亿平,预计到2023年全球份额将提升至45.8%。

而扩产对于产能受限、难以发挥优势的企业来说,或许是风险,但至少到目前为止对于恩捷股份来说仍然是机会。

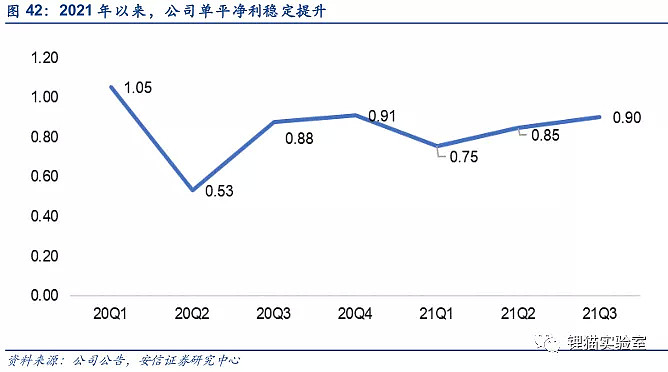

随着产能的提升,恩捷的单平净利润仍在提升之路上——从2020年Q2的0.53元低点已经提升至21年Q3的0.90元。

07

尾声

对于技术密集型的锂电产业链来说,打江山容易、守江山难。

在国外,前有Celgard被收购、后有W-scope扩产无力持续亏损;在国内,也有星源材质起个大早赶了晚集,更有倒闭、被并购不胜枚举。

恩捷股份这个后起之秀在“隔膜之王”这条路上走得不易,眼看一众伙伴倒下,自己孤独通往顶峰。

没有人能够预测电池的最终形态,也很难预判这家年仅12岁的公司能否一路笑到最后。

但回顾2008年星源材质的第一条产线、2015年恩捷股份切入三星SDI和宁德时代,至少有一件事情是确定的:

中国的隔膜产业终究是崛起了。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64