【税务】大额个人抵税:今年我的收入特别多,税咋办?

最近有读者问,除了negative gearing (负扣税)、salary sacrifice (工资牺牲)、work from home (居家工作)之后,我的个人收入特多,但抵税项目并不多,咋办?

有没有想过您平时只是付了您工资的10%去您的养老金,相对应金额的税率只是15%。如果您今年收入预期将达到45% 的税率,是否想通过多付养老金达到抵税的目的呢?

澳大利亚允许将您过去5年没有使用的养老金供款余额一次性填满,用于当年的抵税。这个抵税时间是您可以选择的。

No.1

具体步骤

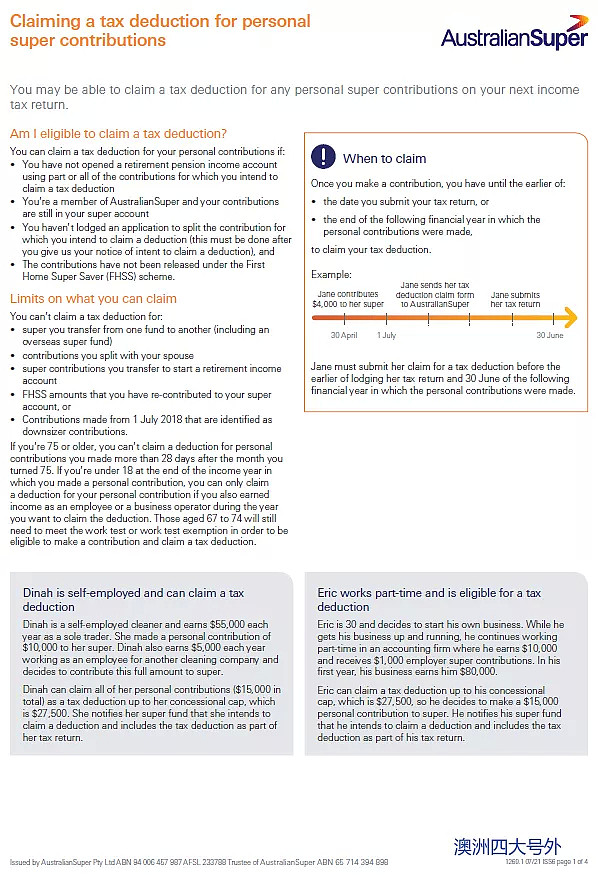

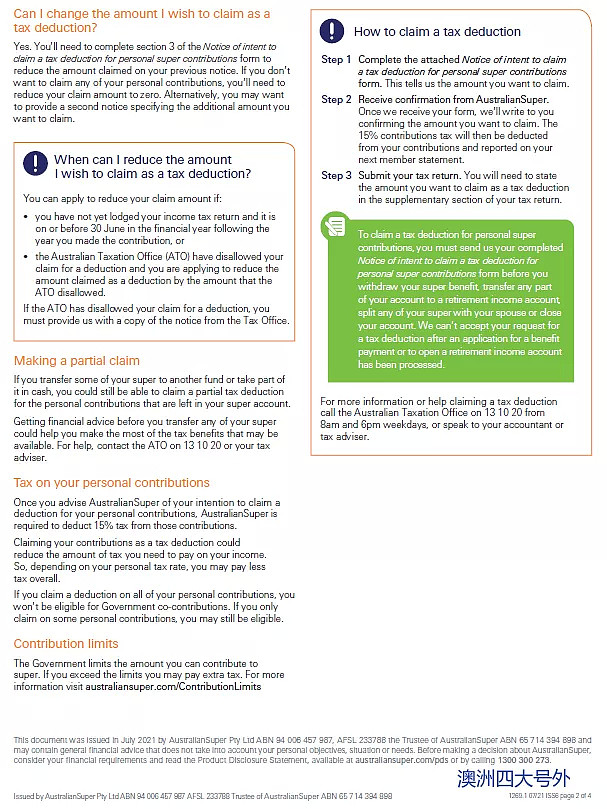

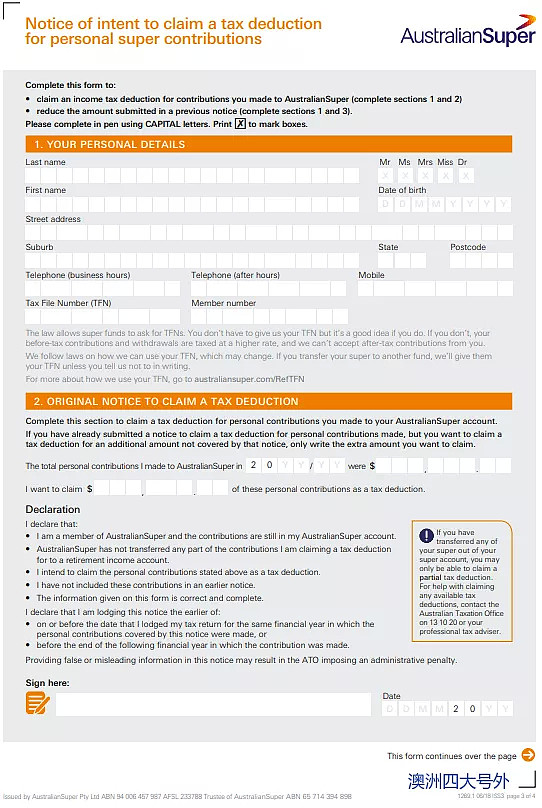

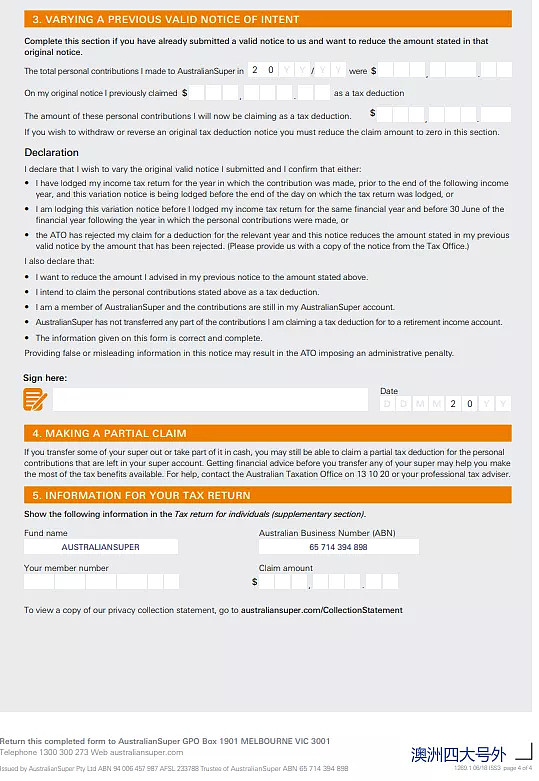

具体步骤也很简单,您上网在您的养老金网站下载一份 Claiming a tax deduction for personal super contributions 的表格填写,并按照表格上的指引操作即可。

以下是AustralianSuper的表格,供参考。

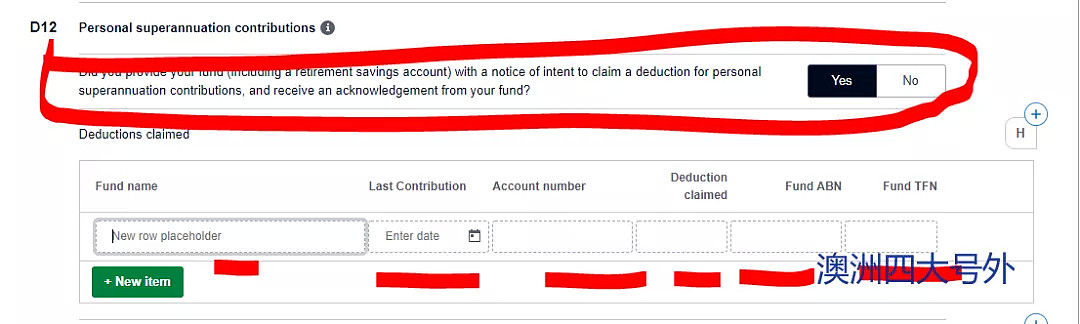

当您个人报税时,在您的报税表的 D12 栏,填写好相关信息,您的金额就可以在当年抵税了。

最后的问题来了,这个金额最多可以是多少呢?

我们挑选了一遍《Accentor 信达会计师事务所》的相关文章供各位参考。见下:

以下文字内容来自 微信公众号:accentor, 原文题目《【税务】养老金 雇员的抵税筹划》

No.2

前言

大家可能都已经熟知了,从2021年7月1日起,养老金的法定比率已经从9.5%提高到10%了,并且每年将继续提高0.5%,直到2025年7月1日提高到12%。

FY2021-22 10%

FY2022-23 10.5%

FY2023-24 11%

FY2024-25 11.5%

FY2025-26 12%

澳大利亚养老金及其相关条例相当复杂,本文特别讲述普遍适用于雇员抵税的两个要点。

No.3

优惠供款和供款上限

优惠供款(concessional contribution)是指从您的税前收入中向您的退休基金(super fund)支付的的供款。这些供款只需在您的退休基金中按 15%的税率征税。因此,该税率相比您的个人渐进式税率(19%, 32.5%, 37%, 45%) 低很多,所以被称为优惠供款。

在过去的2017年7月1日至2021年6月30日期间,每年的优惠供款上限为25,000澳元。

从 2021年7月1日起,优惠供款上限增加到 27,500 澳元。也就是说,您可以把您本财年收入中的最多27,500澳元作为当年的优惠供款支付给退休基金,从而可能节省数千澳元的个人所得税。

No.4

结转未使用的优惠供款

上述的操作可能很多读者都已经知道。

但是,对于很多每年收入不太高或者从来没有来得及“多想一想“的雇员,可能只是简单地使用了9.5%或者10%的优惠供款,没有用尽其优惠供款上限,而日后这些雇员的工资飞涨或者”多想一想“,他们就可以使用以前年度”未使用的优惠供款“额度吗?

答案是肯定的。

从2019-20财年起,您可以结转以往5年”未使用的优惠供款“额度,而无需支付额外税款。这个结转”未使用的优惠供款”就可以成为税务筹划方式之一了。

“未使用的优惠供款”额是指您在一个财政年度支付的优惠供款低于您的普遍优惠供款上限(如25,000或27,500澳元)的金额。

No.5

例子:

Jack 过去期间的优惠供款上限为每年 25,000 澳元。

由于Jack和他的雇主每年的供款额较少(低于Jack的 25,000澳元上限),因此他积累了最多5年的“未使用的优惠供款”额。

Jack在2021-22财年决定使用他的“未使用的优惠供款”额。那么,有多少数额呢?

2018-19财年,当年他优惠供款了5,000澳元,而Jack的上财年末养老金余额低于50万澳元,所以当年“未使用的优惠供款”余额是25,000 - 5,000 = 20,000澳元。当年他没有多余现金去供款。

2019-20财年,当年他优惠供款了3,000澳元,而Jack的上财年末养老金余额低于50万澳元,所以当年“未使用的优惠供款”余额是20,000 + 25,000 - 3,000 = 42,000澳元。当年他没有多余现金去供款。

2020-21财年,当年失业,没有进行任何优惠供款,Jack的上财年末养老金余额为505,000澳元,所以当年“未使用的优惠供款”余额是42,000 + 25,000 = 67,000澳元。由于上财年余额超50万,当年他不符合条件去利用这“未使用的优惠供款”额。

2021-22财年,Jack的上财年末养老金余额为490,000(当时养老金亏损了),所以当年“未使用的优惠供款”余额是67,000 + 27,500 = 94,500澳元。如果Jack有足够的现金,可以在该年投入最多94,500澳元去养老基金,从而达到当年省税数万澳元。

从例子中可以看到,使用“未使用的优惠供款”额有两个前提:

您在上一个财政年度6月30日结束时的养老金总余额少于 500,000澳元。

您在本财政年度支出的优惠供款超过了您的普通优惠供款上限。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64