年度回顾:2022年出现的滞涨可能会给美国股市长期多头带来冲击

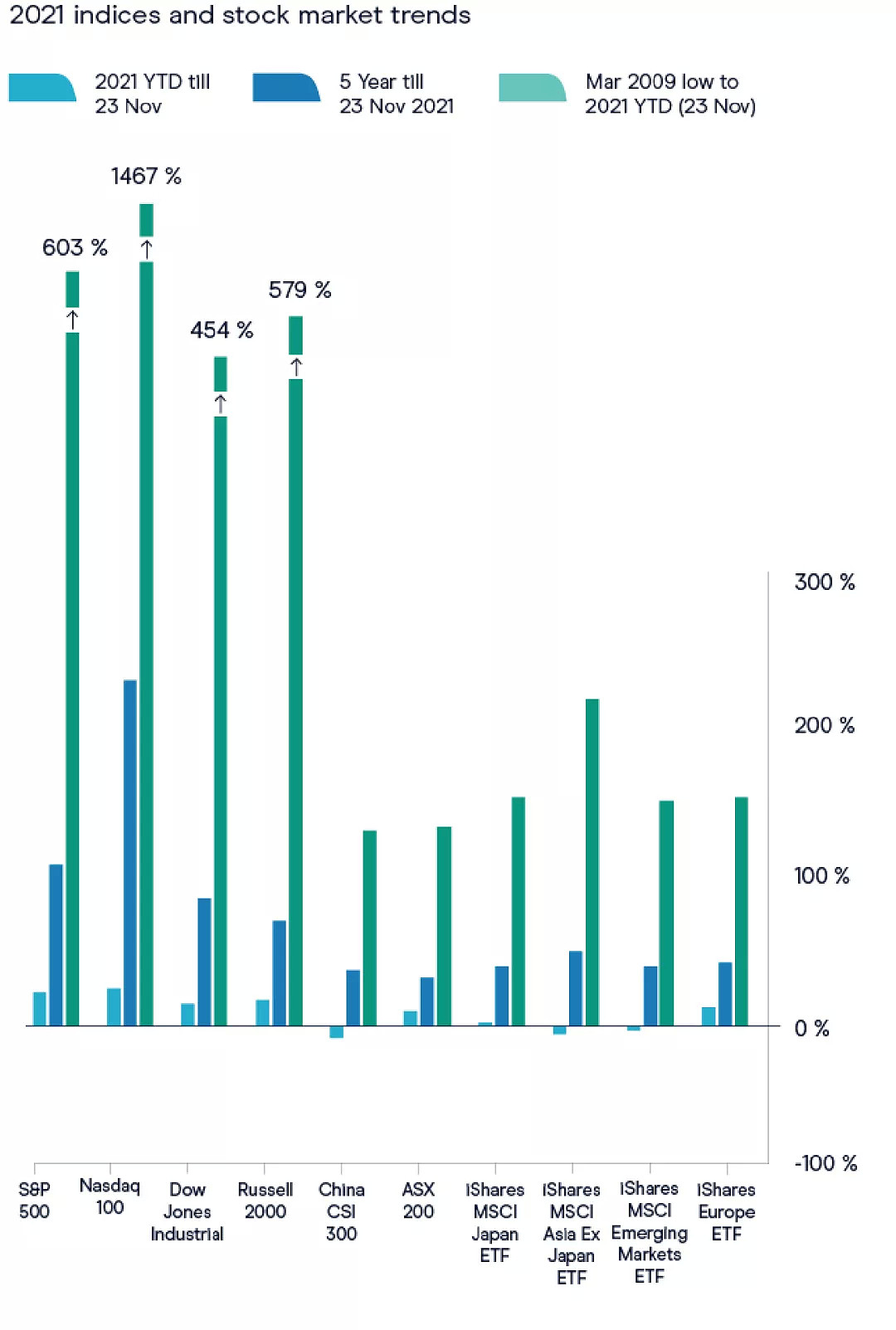

2009年3月(金融危机后)以来,美国股市带动全球股市持续长期看涨(见下表)。2021年年底,美国主要股指一ー S & P 500指数、纳斯达克100指数、道琼斯工业平均指数和罗素2000指数均保持领先地位,截至2021年11月23日,各指/数涨幅为17%至25%不等。

因此,美国股指可能会对当前全球股市的长期看涨趋势产生重大影响。随着2022年的到来,美国股指可能继续引领,连续第13年带动世界其他地区股市维持长期看涨趋势。

担心美联储提供的流动性不足造成过度估值

近12年来,美联储采取系列量化宽松措施,外加超低利率环境(美联储基金利率平均接近0%),使流动性大规模注入,成为美国股市在过度估值情况下仍然上涨的主要驱动力,在过去3年尤其如此。

根据 FactSet 截至11月19日的数据, S & P 500指数未来12个月的远期市盈率( P / E )为21.4,高于5年期均值18.4和10年期均值16.5。就连 S & P 500指数中按前10年通胀调整后的收益计算出的希勒市盈率也有所提高;截至11月24日,希勒市盈率为39.67,略低于1999年12月互联网泡沫爆发前タ的历史最高水平44.19。

鉴于央行对“流动性”的掌控权似有被逐渐剥夺的迹象,我们需要更高的收益增长来维持 S & P 500指数当前的价格上扬趋势。

经济増长放缓和通胀压力増大所带来的风险

接下来,我们来关注通胀。一方面,大宗商品投入品价格直接或间接上涨,抬高企业运营成本上,可能最终导致利润率降低。另一方面,如果工资增长跑不赢通胀,消费者的购买力就会下降,这可能会降低对企业商品和服务的需求。此外,发达国家央行在新的一年会收紧货币政策,这一动作可能会强化经济增长的放缓。

总之,分析师普遍认为调整目前尚为乐观的未来盈利预测存在较大风险,可能会导致重新定价或评级迅速下调。

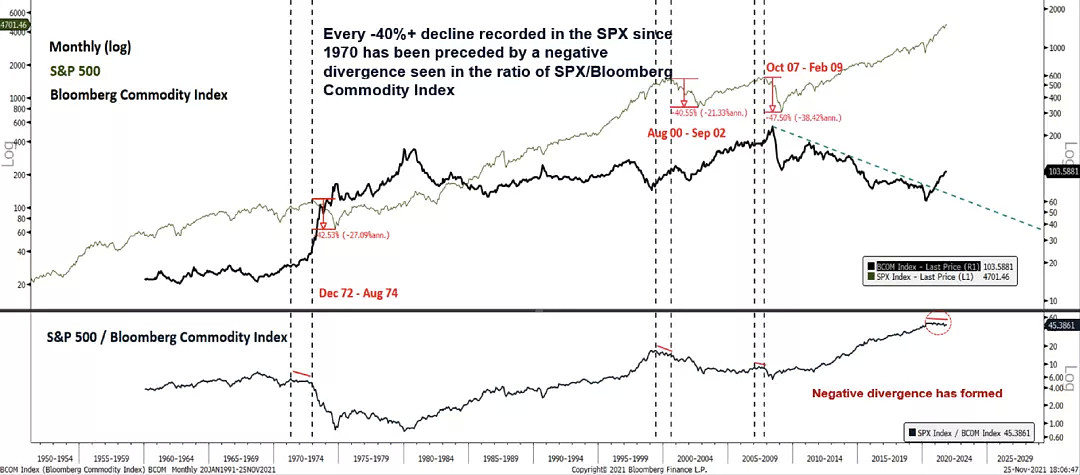

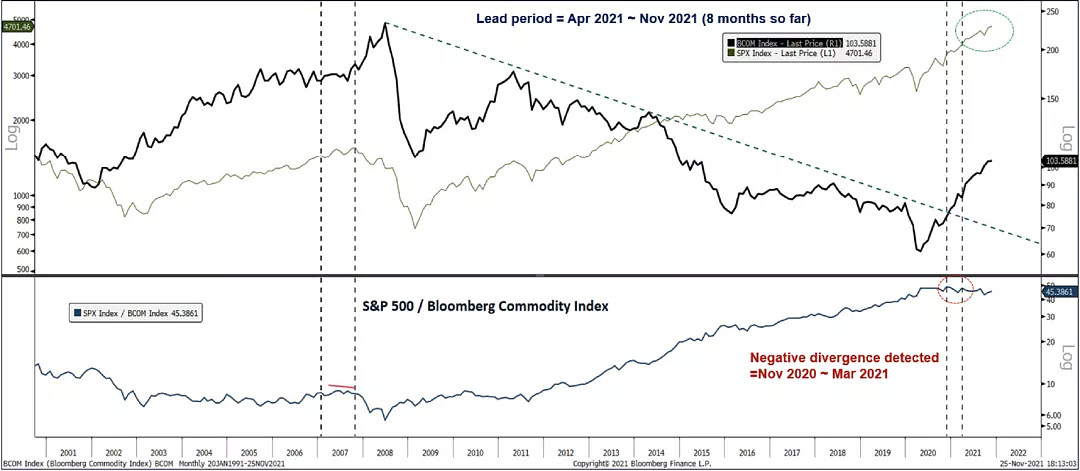

图1

标准普尔500指数与彭博商品指数的长期关系

图1记录了标准普尔500指数自20世纪60年代以来的长期价格行为,并对比了底部标准普尔500指数与彭博商品指数(能源权重最高,占比接近30%)的比率。标准普尔500指数与彭博商品指数比率用于衡量股市相对于商品市场的相对强度。若比率呈上升趋势,则表明股市表现优于商品市场表现,也直观地反映出企业收益增长可能会超过通胀增长,导致股票价格与商品价格比率进一步上扬。若比率呈下降趋势,则情况相反。

通过观察标准普尔500指数/彭博商品指数比率以及标准普尔500指数走势,我们发现,在标准普尔500指数出现40%以上跌幅进入长期熊市之前,标准普尔500指数/彭博商品指数比率会出现基于收盘价的负(空头)背离。1972年12月至1974年8月,2000年8月至2002年9月,以及2007年10月至2009年2月的熊市皆是如此。

当标准普尔500指数的价格走势上升,而同期标准普尔500指数/彭博商品指数比率下降或持平时,会出现负背离。

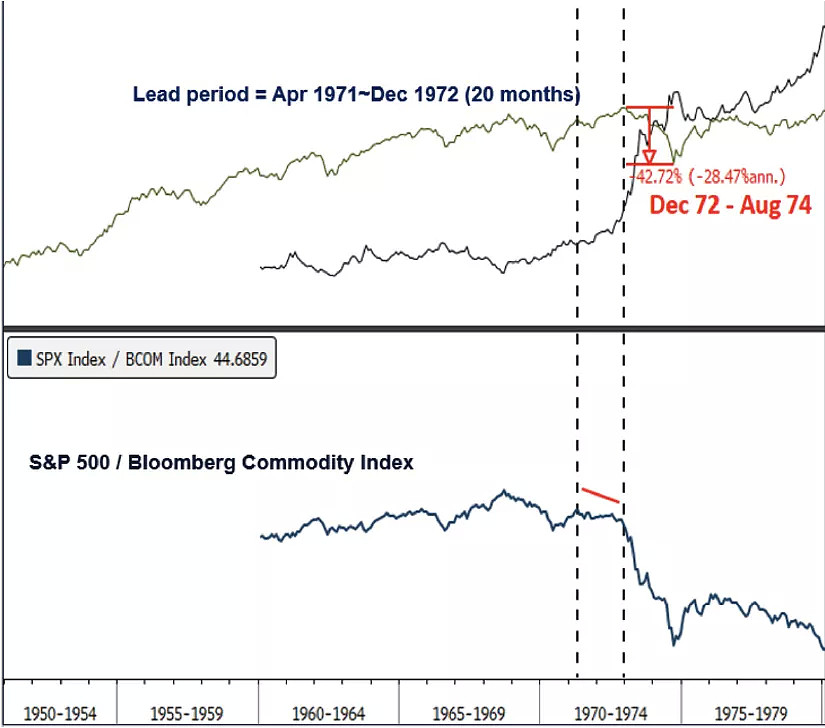

图2

出现负背离后,标准普尔500指数达到峰值所需时间

资料来源:彭博社,截至2021年11月25日

标准普尔500指数/彭博商品指数比率出现负背离后,往往不会立即触发对标准普尔500指数的重大修正。如图2所示,负背离迹象首次出现后,标准普尔500指数

会经历一段持续上涨期,最终形成稳定峰值。形成1972年12月至1974年8月的熊市所需时间为20个月,2000年8月至2002年9月的熊市所需时间为14个月,2007年1月至2007年10月的熊市所需时间为9个月。总体而言,所需时间的平均值和中位数为14个月。

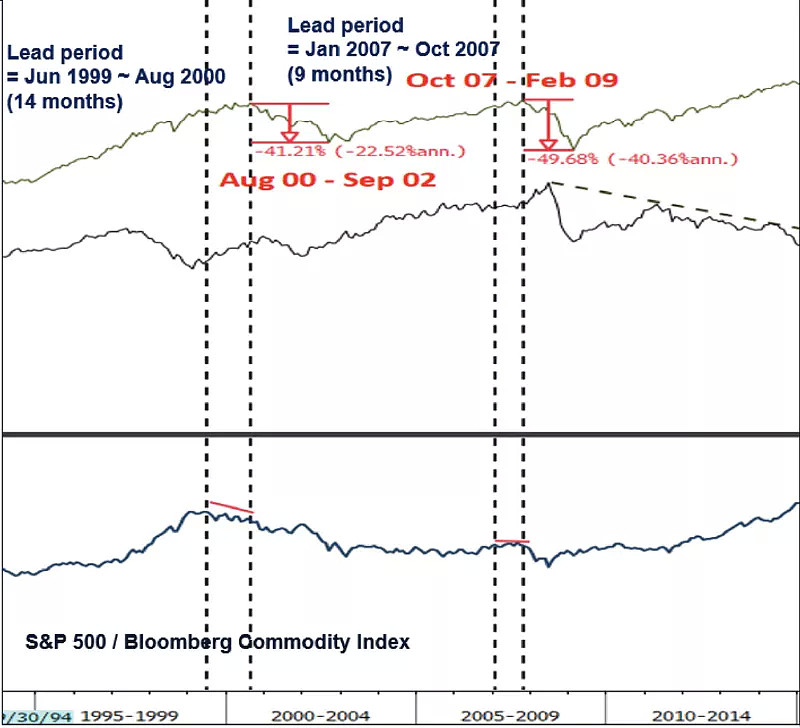

图3

当前标准普尔500指数在出现负背离后持续上升的时间为8个月

资料来源:彭博社,截至2021年11月25日

自2009年3月出现低点以来,标准普尔500指数持续上升,一直到2020年11月至2021年3月期间,首次出现负背离迹象。如图3所示,截至2021年11月25日,负背离一直保持不变。

因此,当前标准普尔500指数在出现负背离后已维持约8个月的上升趋势。历史数据显示,时间平均值和中位数为14个月。基于此,标准普尔500指数目前的上涨趋势可能还要维持6个月,一直到2022年5月(第2季度)出现稳定峰值。此时,对标准普尔500指数下调40%的可能性有所增加,回到了自2009年3月低点以来的长期看涨趋势。

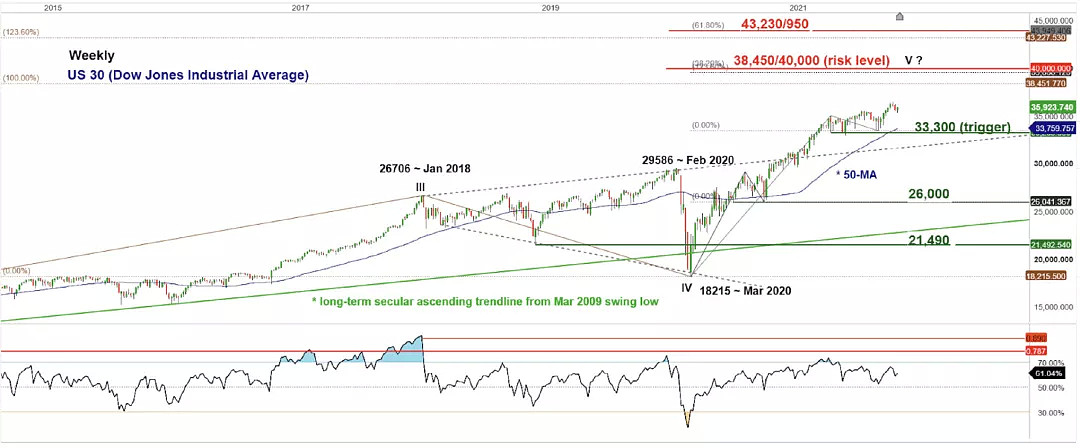

图4

标准普尔500指数、道琼斯工业平均指数和罗素2000指数

接下来,我们来看标准普尔500指数、道琼斯工业平均指数和罗素2000指数的长期技术分析图表,如下所示。接下来,我们来看标准普尔500指数、道琼斯工业平均指数和罗素2000指数的长期技术分析图表,如下所示。

资料来源:CMC 市场,截至2021年11月25日

资料来源:CMC 市场,截至2021年11月25日

资料来源:CMC 市场,截至2021年11月25日

根据艾略特波浪分析或分形分析,三大美国股指﹣标准普尔500指数、道琼斯工业平均指数和罗素2000指数从2020年3月低点以来一直维持上涨趋势,并可能经历“融涨”,完成“第5浪”周期。接着,这三大股指会进入2022年的牛市周期,也就是进入2009年3月低点以来出现牛市的第13年。随后可能会出现约40%下跌的大幅修正。

完成融涨所需的“第5浪”目标点/风险区,以及下行触发点分别如下:标准普尔500指数=5170/5320,下行触发点=4240道琼斯工平均指数=38450/40000,下行触发点=33300罗素2000指数=2700/2755,下行触发点=2100

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64