美国通胀40年来最高!全球加息或近在眼前,澳洲难以独善其身

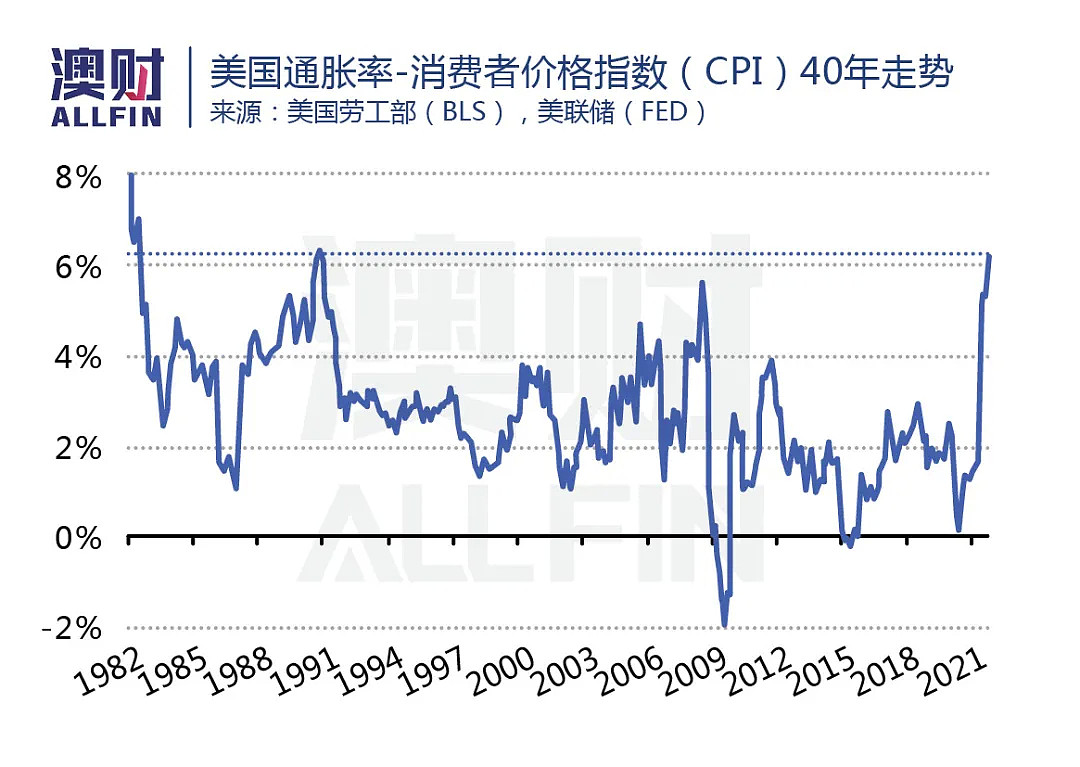

美国的通货膨胀率“毫无意外”地再次上升。根据美国劳工部上周五(12月10日)公布的最新数据,11月美国消费者价格指数(CPI)同比上涨6.8%,为1982年以来最高水平,连续第六个月超过5%。

即便剔除波动较大的食品和能源价格,美国11月核心通胀率同比也上涨4.9%,为1991年最高水平,同样连续第六个月超过4%。

尽管美国总统拜登表示,“最坏的时候已经过去”,通胀率或许已“触顶”,但市场并不这样认为。德意志银行的分析就指出,未来12个月,美国通胀还会继续攀升,最高将达到7%-7.25%之间,核心通胀率在明年2-3月份将上涨至6.2%。

这些数据都在指向一个方向:2022年,美联储可能就要打开加息的阀门。

在这种普遍性的市场预期下,年内持续走弱的美元指数,出现了持续性的反弹。

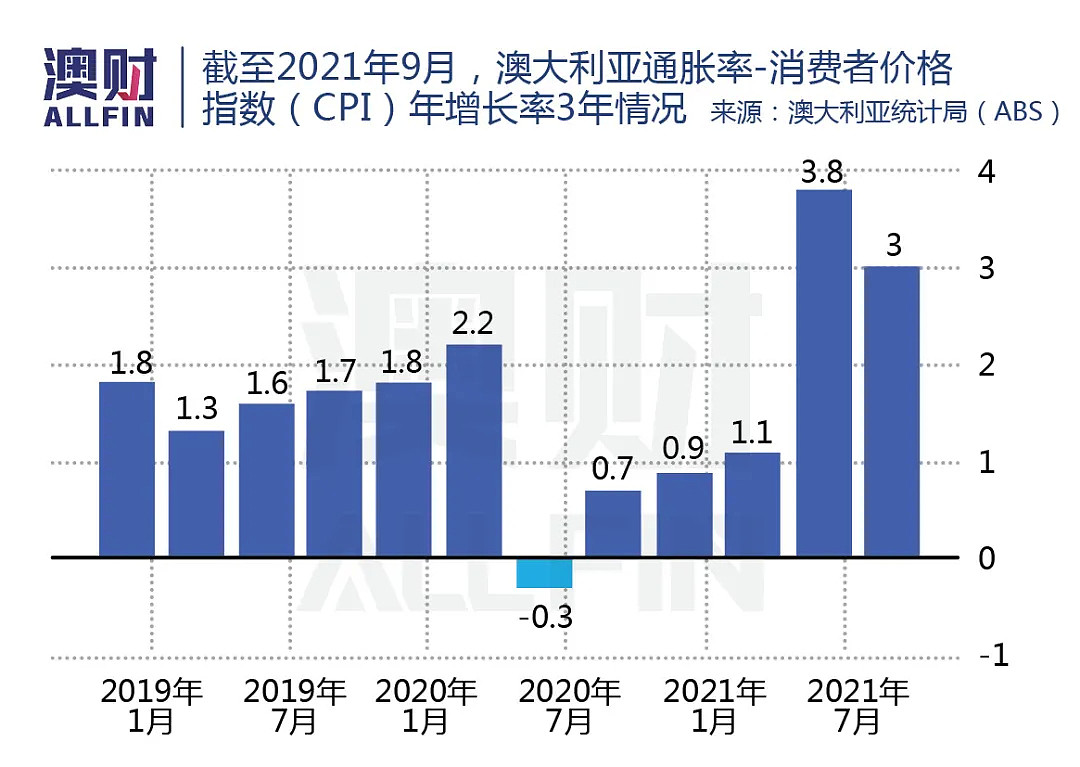

尽管澳大利亚的通胀率并不及美国那么高,但澳联储行长菲利普·洛(Philip Lowe)在上周二(12月7日)的议息会议声明中透露,由于经济复苏快于预期,央行将基础通胀率预期调整至“在2023年达到2.5%”。对于提早加息的可能性再次松口。

加息,已经是现阶段市场最热门的话题之一。

疫情期间的央行“大放水”形成了低廉的融资成本,普遍推升了全球主要经济体的房产和股票等资产价格。

在这样的背景下,投资者要保持警惕,不要让央行提前加息变成“狼来了”的故事——由于对市场的反复讨论出现“警报疲劳”,没能够及时为这一天的到来做好准备。

澳联储是美联储的“跟班”?

要衡量加息对一些主要投资领域,如房地产、股票等的影响程度,投资者需要了解澳联储设定利率的真正依据和影响因素,以便判断何时会加息,并适当调整投资组合。

对于明年——2022年,澳联储到底会不会加息,行长Philip Lowe最近的回答仍是:市场不应该期待2022年加息。他认为,目前的利率水平与2%至3%的通胀率是“匹配的”,澳联储只会在通胀持续处于或高于目标区间时才会加息。

澳联储行长Philip Lowe,图/Brendon Thorne/Bloomberg

根据经济逻辑和维持社会公平性,在疫情发生前,澳联储将通胀率目标设在2-3%,但长年均未实现。

如今,现金利率比通货膨胀率近低三个百分点。这就意味着“实际”现金利率(即现金利率减去通货膨胀)正进入深度负值区间。如果通胀上升,利率保持不变,实际利率负值水平将加深。在这种情况下,储户和退休人员的收益会因低利率而受到损害。

此外,低利率造成的住房市场火爆、房价大幅上涨,涨幅为30年最大;与此同时,工资增长水平刚刚超过2%,这让澳大利亚的住房负担问题进一步恶化。

然而,直到目前为止,澳联储仍在坚持,0.1%的现金利率适用于当下的经济情况。但由于过去6个月澳大利亚的通胀率都超过3%,现金利率的设定显然来自通胀以外的原因。

在在《澳大利亚金融评论报(AFR)》的评论员约翰·阿伯内西(John Abernethy)看来,在制定官方货币政策方面,澳联储已经缺乏足够的独立性,几乎是跟着美联储、欧洲央行和日本央行“人云亦云”。澳大利亚的现金利率实际上是由西方主要经济体的利率决定。而当前这些国家的利率都接近于零(有些甚至已经为零利率),远低于通胀率。

其判断,当世界主要央行——美联储加息后,澳联储可能会跟着加息。如果国际上现金利率上调至1%,那么澳大利亚的现金利率大概率也会跟上。

官方利率增加至1%的影响有多大?

除了关注央行动态,对加息时间表做出判断外,同样重要的问题还有:加息幅度到底有多大?

从金融市场的普遍态度来看,有些机构预测:到2023年年底,官方现金利率将从目前0.1%的历史低点升至1%左右。甚至有人认为,现金利率将在2024年接近1.75%,之后达到约2%的峰值。不过,也有不少经济学家认为这一数字的预测不切实际。

尽管如此,研究一下上述加息程度可能会产生什么样的影响仍很有必要。因为,即便加息幅度没有前述预测那么大,也可能对各类投资产生重大影响。

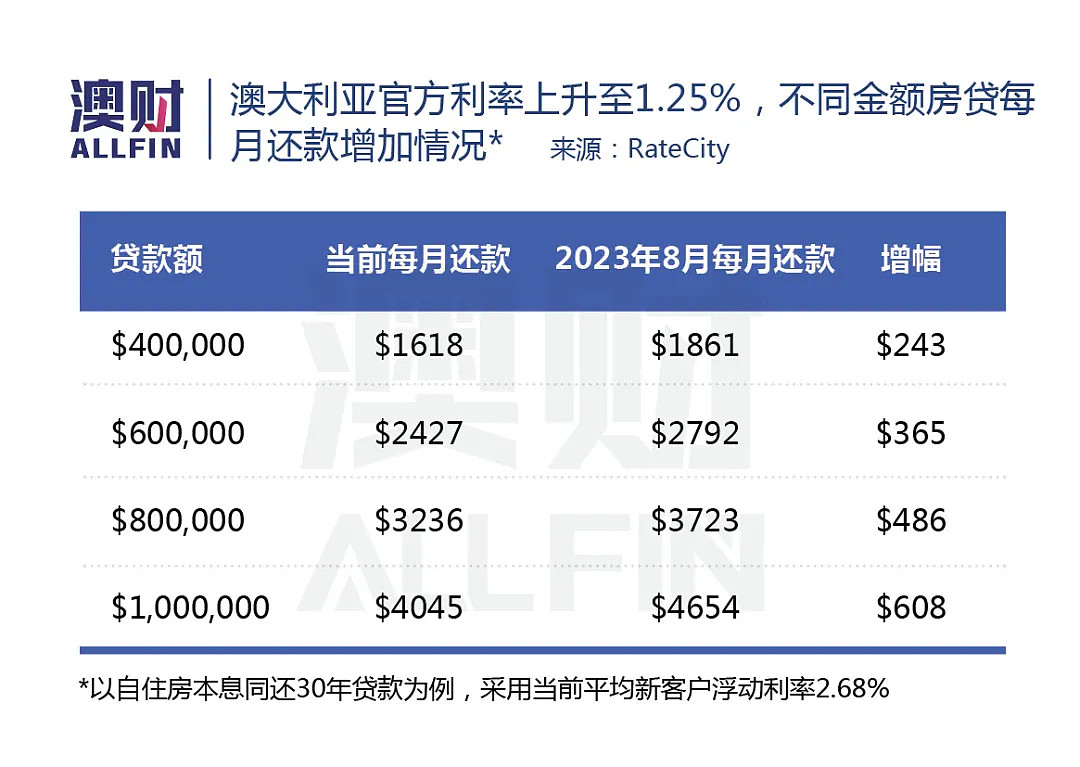

澳大利亚最大的商业银行——澳大利亚联邦银行(CBA)预测,澳联储将于明年晚些时候开始加息,最终现金利率将在2023年8月上调至1.25%。相比联邦银行,期货市场的预期更激进——澳联储最终会在2024年加息至远高于1.25%的水平。

从宏观角度看,利率上升1%,就将导致全国抵押贷款利息增加200亿澳元,平均每笔抵押贷款利息增加150澳元。

贷款比价平台RateCity分析表明,如果加息如联邦银行预测,导致银行浮动房贷利率(variable rate)上升,那么以40万澳元抵押贷款为例,月供将增加243澳元;100万澳元的贷款,则月供将增加608澳元。

鉴于CityRate是以自住房本息同还作为分析案例,投资房、只还利息的房贷在加息后,每月还款的额度将增加更多。

因此,对于计划投资房地产的投资人,需要把加息影响计入自己的投资成本当中。

另外,房贷成本的增加将逐渐影响经济的更多方面。

联邦银行经济学家根据过去20年经验评估,现金利率为1.25%时,抵押贷款还款金额在家庭可支配收入中占比将超过15%。

目前,澳大利亚家庭债务已经超过2.3万亿澳元。虽然,现在许多澳大利亚家庭都有大量储蓄余额,但AMP的一项分析显示,如果现金利率达到2%,家庭收支平衡将开始受到严重威胁。

而随着澳大利亚国际边界对移民重新开放,来澳低技能工作者也将面临房价高企的住宅市场。

这些必然会对全澳的整体家庭消费产生打击,相关的行业,如非必需消费品等,都会受到负面影响。

部分机构:

价值股或更值得持有

对于金融市场,投资银行瑞银(UBS)近期就警告,通胀、加息和疫情都将对明年行情的“三座大山”。

一方面,由于在央行大放水和低利率的刺激下,澳大利亚股票市场的估值倍数较今年年初已高出很多,找到估值“优惠”的投资标的已经不再那么容易。瑞银认为,今年3500亿澳元的并购规模明年不太可能重现,过去十年年并购平均规模仅为1300-1500亿澳元。

另一方面,加息将直接抬高无风险利率,在其他条件不变的前提下,企业的贷款成本势必增加,利润率可能会出现下降,尤其是高成长类型的科技股。

资管公司Bell Asset Management的首席投资官奈德·贝尔(Ned Bell)认为,由于全球的高通胀率仍会继续一段时间,目前的市场对于通胀的风险可能存在误判。毕竟从1980年代以来,投资者还没有遇到过如此高的通胀。

在他看来,对于一些高杠杆、还没有实现盈利的公司,未来其股价表现将非常脆弱,投资者需要认真考量这些因素。

今年下半年,由于市场对于持续通胀逐渐习以为常,科技股股价再次上涨。但Bell表示,到了明年,“我们将看到盈利表现的巨大差异”,能够抵御通胀、经营情况良好的公司会表现得更好。

摩根士丹利(Morgan Stanley)也更看好价值股。他们认为,在经济形势更为强劲的时候,抗通胀的价值股更值得持有,而且这些股票的估值仍很合理。

“超级央行周”到来,

关注美联储动向

本周被很多媒体称为“超级央行周”,因为包括美联储、欧洲央行、日本央行、英国央行最内的十多家全球主要经济体央行,都将在本周发布2021年最后一次利率决议。

加上奥密克戎(Omicron)——新冠病毒变异株的最新情况,市场可能或迎来新一轮波动。

其中,美联储的货币决议会议将在当时时间12月16日进行。由于11月通胀率继续爆表,市场普遍预计,美联储会在本次会议后宣布,加快缩减资产购买计划(Taper)。并且不少经济学家都“押注”,其会在明年上半年就开始加息。

如果美联储在2022年就有所行动,那么澳联储又将如何自处?

对于全世界多数央行而言,要摆脱近低利率一定是项艰巨的任务,因为和澳大利亚一样,普通家庭背负的债务要比过去多得多。

但利率不可能无限期地保持在0.1%的水平。之所以降至0.1%,是因为出现了百年一遇的疫情。

在近阶段,澳联储实际上在很大程度上依赖于联邦财政部和澳大利亚审慎管理局(APRA)的政策执行,来控制全澳的抵押贷款。在加息前,需要放缓整体的抵押贷款债务增长,而澳联储自身,似乎已经无计可施。

投资者需要意识到,信贷监管收紧会导致银行收益受损。银行资产增长将放缓,融资成本将增加,倘若出现部分抵押贷款账户无法支付更高的利息,银行的坏账率也有可能上升。

从这个角度来看,要预测澳大利亚的利率周期并不容易,保持经济增长和控制债务水平往往难以获得良好的平衡。

事实上,在2008年全球金融危机后,澳联储是全球加息“最猛”的央行之一,可结果是,虽然有效地抑制了高通胀的可能,但对当时的经济复苏也产生了一定的羁绊。

不过,当利率真的上升时,有充分理由相信加息幅度会保持在比较温和的水平。毕竟,让经济增长再次失速的情况,谁也不愿意看到。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64