像1999年那样思考吧!高盛为何这样警告?

美股拐点将至?

曾在8月化身美股最大多头的高盛,最近的报告“画风变了”,转而警告称:

美股要小心即将到来的融涨,投资者需要开始像1999年那样思考!

(华尔街见闻注:1999年,互联网泡沫进入疯狂状态,纳斯达克指数一年半时间内暴涨280%。2000年3月,互联网泡沫达到顶峰,纳斯达克指数开始暴跌,不仅抹去了1998年后开始的全部涨幅,在接下来的3年中,跌去了80%。)

与之相似的是,美联储最新发布的半年度金融稳定报告也给投资者敲起了警钟:

风险资产随时可能崩盘。

此外,美国年度通胀率处于30年来的高位,多位著名投资人也对此发出了警告,预言美股崩盘即将到来。

他们还批评美联储通过量化宽松支持市场,已经成了不可或缺的操作,但总会走到结束的一天,那一天的到来也就意味着巨大混乱的开始。

01

高盛:开始像1999年那样思考吧

近日,高盛交易员马特·弗勒里(Matt Fleury)发表研究报告称:

传统的投资规则正在被抛弃。

弗勒里给美股投资者的建议是:

投资者需要开始像1999年那样思考,如今的美国股市是一个没有规则的市场。

他举例称,英伟达一天之内大涨12%,市值飙升至1万亿美元;特斯拉市值在几周内骤增3500亿美元;3B家居(BBBY)上演轧空行情盘后暴涨65%等等。

弗勒里在报告中写道:

诸如此类持续的股市暴力,它可能会持续很长时间,可以说2013-2019年可能一直是异常值,我们正在回到90年代后期类型的交易环境。

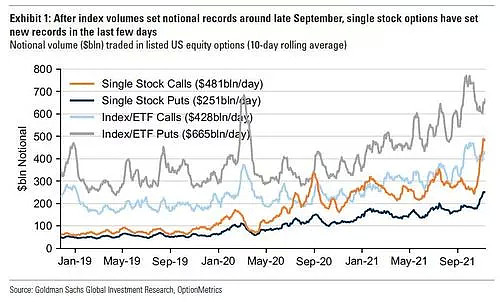

他提到了自己近期对市场的观察结果,首先是标普500指数看涨期权名义交易量在11月5日创下历史新高,存在期权看涨偏斜情况。

弗勒里在报告中写道:

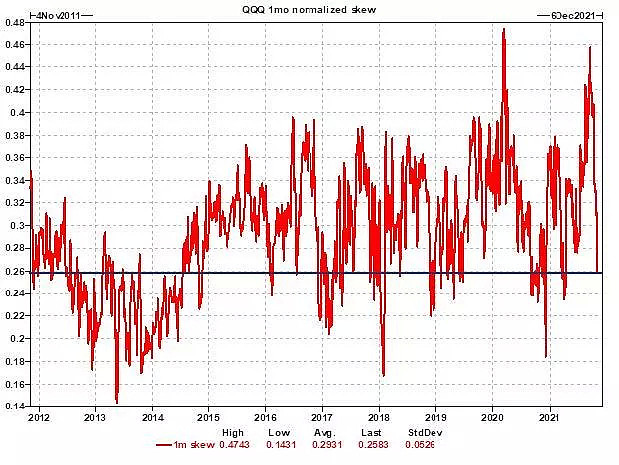

股票波动格局中发生了一些疯狂的事件。随着科技股的剧烈波动加速,纳指100ETF(QQQ)偏斜也在趋于平缓,这是1999年价格波动的些许暗示。

在弗勒里看来,当股市走高时,本质上投资者已经超买。

弗勒里还表示,美股近期的走势让人想起2017年底/2018年初那个极其动荡的市场。

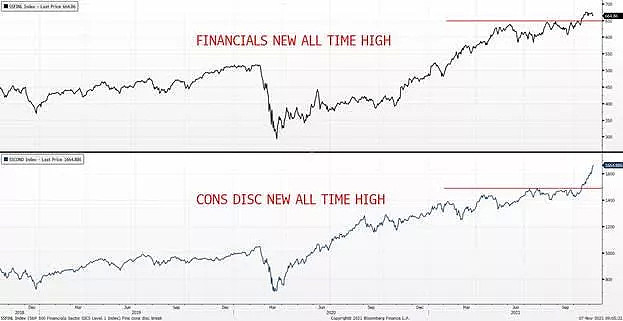

此外,弗勒里还在报告中指出,金融和非必需消费品板块创下历史新高。

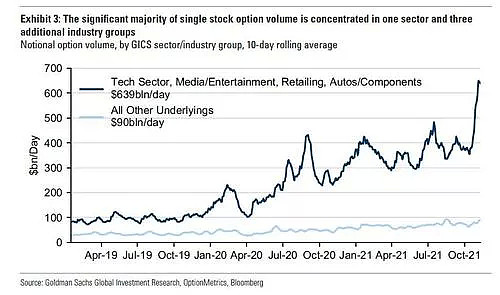

这与高盛衍生品专家费什曼在11月11日发表的研究报告想表达的观点一致:即此前两周87% 的名义期权交易量来自四个领域:科技部门(最活跃的底层证券是苹果、英伟达、微软、AMD)、媒体和娱乐(谷歌和奈飞等)、以及非必需消费品部门的零售(亚马逊)和汽车(特斯拉)等。

费什曼还在报告中指出,指数期权交易量在今年9月下旬跃升(9月20日达到峰值1.8万亿美元),而最近的单股交易量激增(11月5日达到峰值9450亿美元)使得整体期权交易量接近创纪录水平。

单股交易量一直集中在少数大型成长股和期限非常短的股票上。

费什曼续指,期权活动高企导致波动性上升、低偏度(skew)和低相关性。

市场对近期成交量的反应与短期看涨买盘主导近期资金流动一致。

Skew指数已经趋于平缓,这一现象不仅出现在单一股票上,还蔓延到了指数市场(尤其是NDX和罗素2000指数)。

大量的期权头寸也会增加脱离基本面的股票交易量,降低股票配对的实际相关性。

02

Grantham:美股崩盘即将到来

发出警告的不只是高盛。

近日,GMO联合创始人、传奇投资人Jeremy Grantham敲响了通胀警报,重申了他此前发出的警告,即美国历史上最严重的市场崩溃即将到来。

现年八十多岁的Grantham曾经经历过无数的繁荣与破灭的周期,而其中许多都曾经被他预测到,包括2000年互联网泡沫破灭、2008年牛市顶部、以及2009年熊市底部等。

他指出,如今的投资者比1929年大崩盘前或科技和房地产泡沫期间更加盲目乐观。“这一次,人们比以往任何时候都更相信价格永远不会下跌,你所要做的就是买入。当衰退到来时,它可能会比美国历史上任何时候都更大。”

Grantham抨击美联储推高了资产价格,“自保罗·沃尔克以来,美联储没有做过一件正确的事。其他联储主席都鼓励了一系列非常危险的资产泡沫。他们在2000年过度刺激,在2000年代中期过度刺激房地产市场,他们吸取教训了吗?绝对没有。”

03

Hussman:2000和2007年暴跌或重演

10月底,曾准确预测到了互联网泡沫的兴起和破灭而一举成名的著名投资人John Hussman也提醒称,当前的回报越是极端,估值越是高,就说明市场“寅吃卯粮”越是严重,距离最终清算的一天也就越是接近。

2000年3月,Hussman预言说,科技股票将大跌83%,而从2000年到2002年,科技股重镇纳斯达克100指数不多不少,正好是下跌了83%。2007年4月,Hussman曾经预言说标普500指数将大跌40%,而从2007年到2009年,指数实际上下跌了55%。

Hussman认为,历史正在重演,投资者是再次犯下了同样的错误,误以为股票估值可以永远上涨而不下跌,不必说,这是一个极为严重的错误,会造成怎样的后果,历史自有答案。

Hussman称,现在的美股估值已经远远超过了正常水平,最终总是要回归正常水平的,届时将“陷入一种吊诡的境地,无处可去”。这样的例子很多,比如1962年至1974年,还有1997年至2008年,都是长达十年以上的周期。

对于美联储,Hussman也做出了尖锐的批评。“联储现在几乎已经是彻底依赖于他们的行为‘支撑’了金融市场的叙事了。……等到这一叙事崩塌,所有的妖魔鬼怪就都会被放出来,哪怕他们拼命量化宽松也无济于事,2000年至2002年,以及2007年至2009年的情况就是绝佳的例子。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64