美股明年或将崩溃?

近期,有一些资深人士表达了对未来全球宏观经济的悲观看法,全球前三的外汇交易员安迪·克里格(Andy Krieger)表示,宏观环境是100年以来最为危险的,因为世界各国央行一直在大量的注资,从而支撑经济的复苏,但却陷入了制造泡沫的局面,他表示:预计股市将出现剧烈调整,欧盟和美国的财政体系是不可持续的,美国的高通胀不是暂时的。

The bear traps report的创始人、华尔街资深评论人士拉里·麦克唐纳(Larry McDonald)表示:全球能源危机将造成通胀冲击,他预测纳斯达克指数将在2022年复活节前下跌30%,纳斯达克股市将出现通货紧缩。金融资产不是实物资产,随着通胀的增长,价值/硬资产类股票会表现更好。

全球进入抛售美债的洪流中,美元中心地位或将出现瓦解

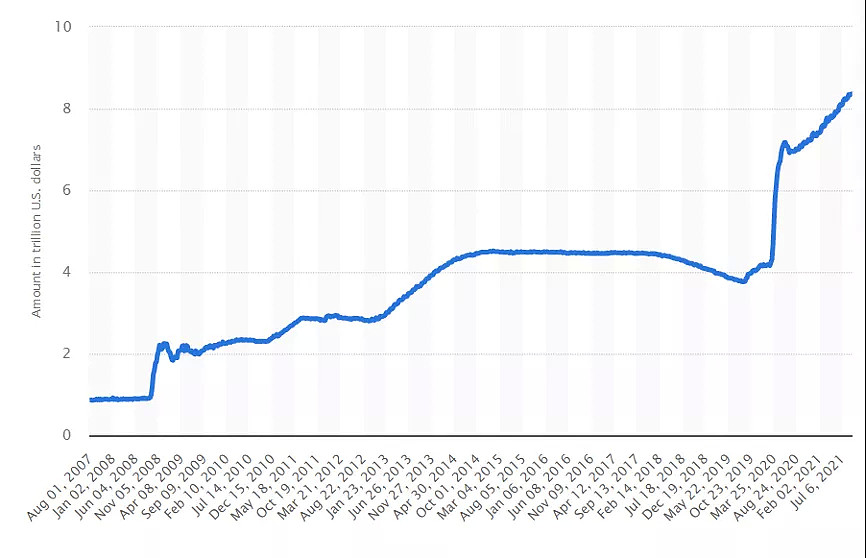

在美联储滥发货币的情况下,造成了美联储资产负债表暴涨,从2020年2月的4.17万亿美元暴涨至如今的8.36万亿美元,整整翻了一倍。并且从目前的趋势来看,在2023年美联储的资产负债表规模或将超过9万亿美元。

美联储资产负债表上的资产价值——2007年8月至2021年9月 图片来源:statista

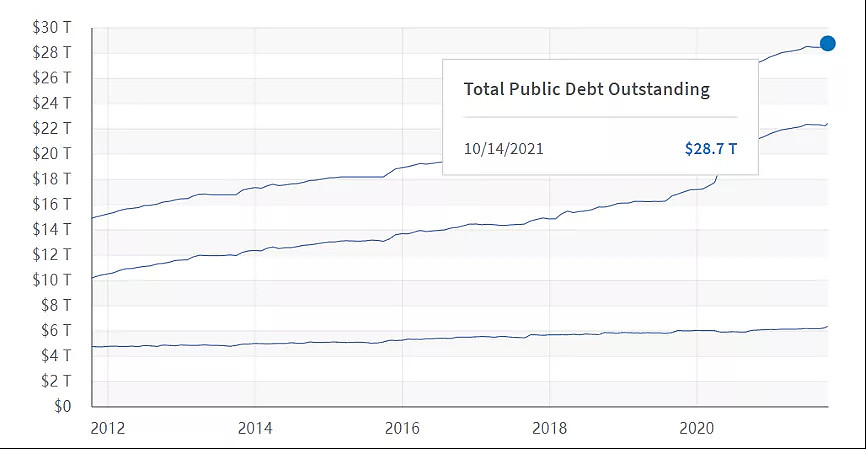

在美联储这一年多无节制的印钱下,美国的债务规模已经达到28.7万亿美元。10月14日美国总统拜登签署了短期提高联邦债务上限法案,将借款限额暂时提高至28.9万亿美元,此次法案增加的4800亿美元借款限额预计在12月3日全部用完。这意味着在年底,美国政府将再次面临违约关门的风险。

图片来源:Fiscal Data

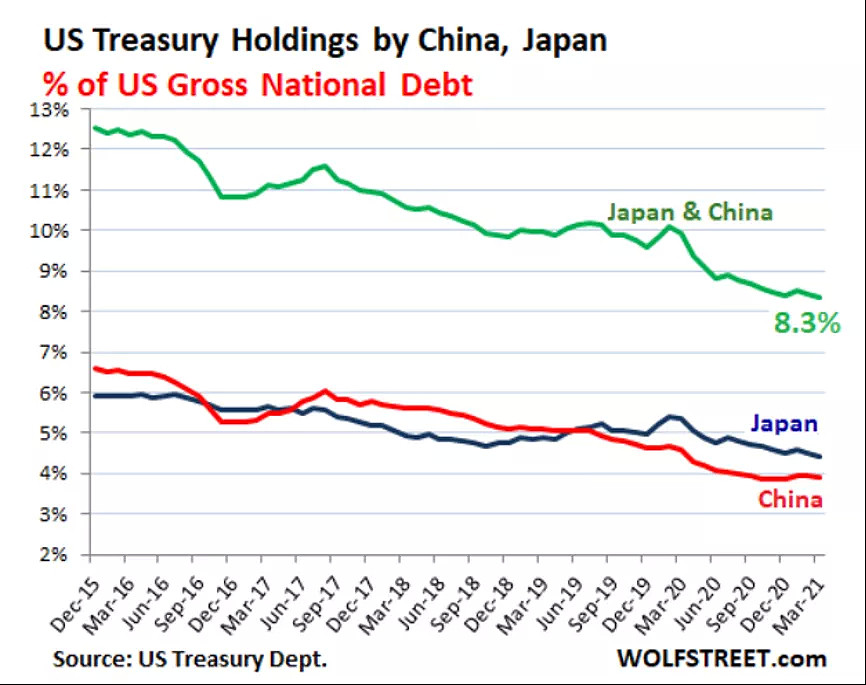

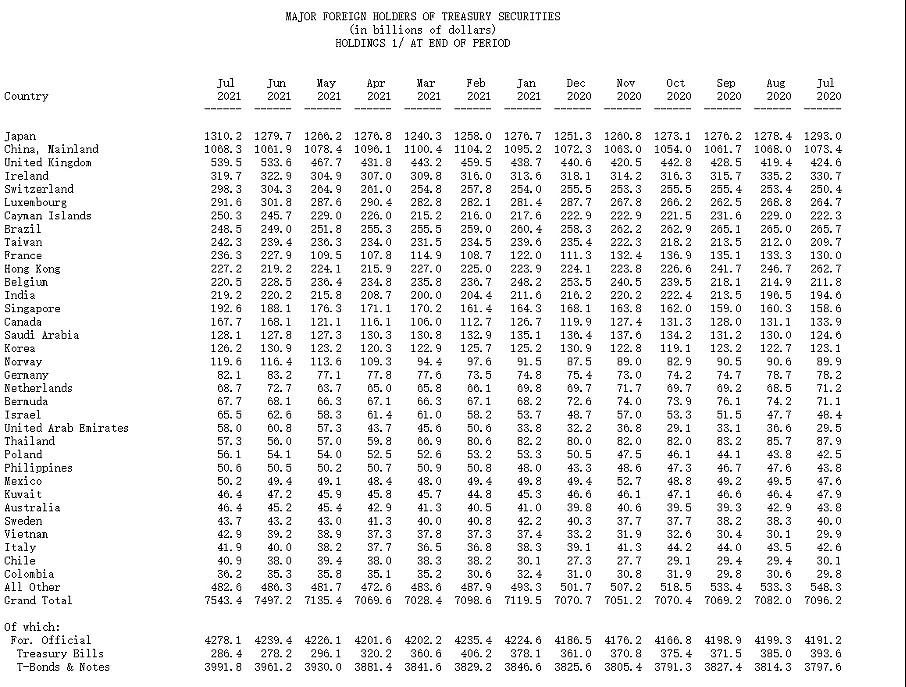

面对空前规模的美债,世界多国央行相继开始减持美债,截至今年7月,美债最大的持有国日本在过去的12个月中有8次出现减持美债,而6,7月大量增持,有当“接盘侠”的迹象。中国从今年3月开始连续四个月减持美债达423亿,这是2016年以来出现的最大连续降幅。从近6年的整体走势来看,中日两国对于美债的持有量一直处于净流出的趋势。

除日本、中国两大债权国外,其他国家也相继出现不同程度的对美债的减持,包括英国、爱尔兰、加拿大、巴西、比利时、沙特阿拉伯、韩国、德国、荷兰、泰国等十几个国家都出现了不同程度减持美债的行动。

美债主要持有国 图片来源:Ticda

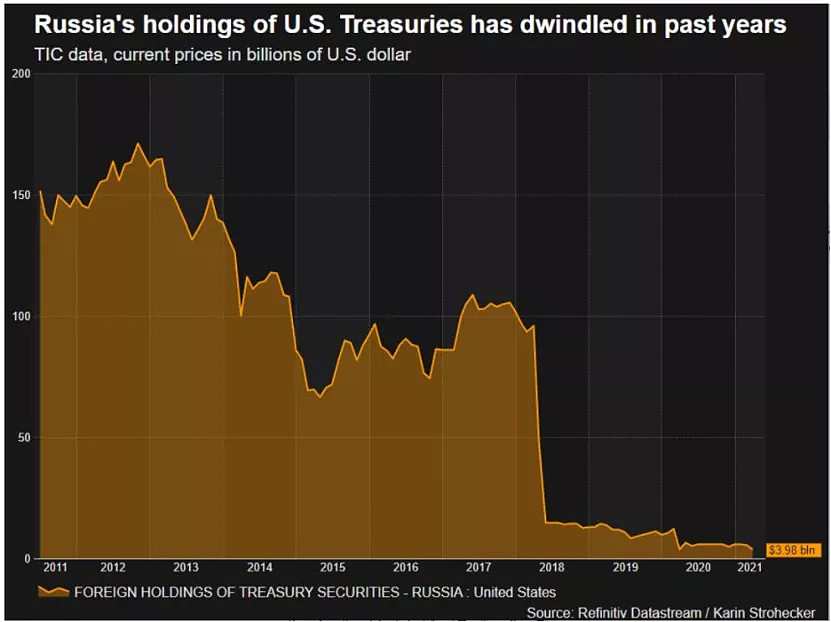

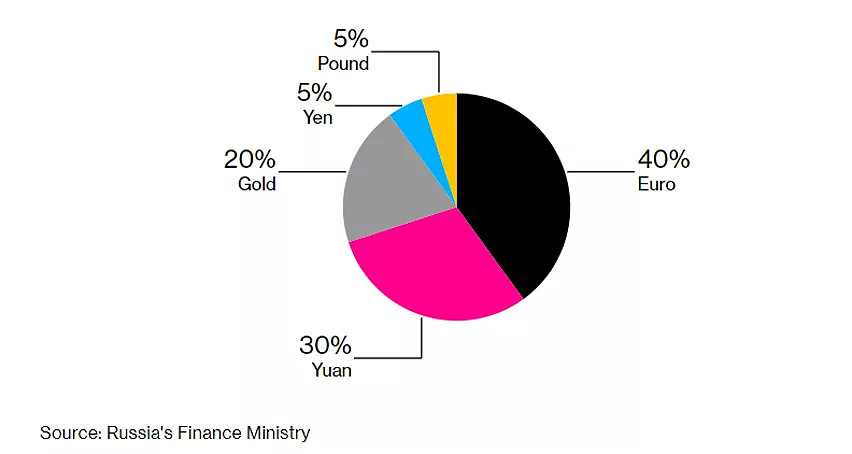

而俄罗斯在近10年的时间大幅度抛售美债,其中在2018年进行了清仓式的甩卖,截至2021年6月,俄罗斯已经抛售了96%的美债,并且开始加速“去美元化”进程,增大其他国家外汇储备,例如欧元、人民币和黄金。中东地区也进行了去美元化的进程,例如伊朗与中国建立长达25年的合作协议,两国石油贸易用人民币结算,沙特宣布或取消石油美元。此外,中俄双方用人民币结算俄方进口石油,欧盟欲用欧元代替美元进行结算石油。这一系列的操作无疑能看的出来,美元霸权的地位岌岌可危。

美国政府的债务就像一个无底洞,国家需要财政收入来还钱,但是美国政府财政赤字严重,收入全靠借,因此根本无法弥补这个债务窟窿。

美国如何应对如此规模的债务?第一,能拖就拖,政府缺钱了,美联储就印一点,能维持多久是多久,也就是近期临时提高债务上限的做法,即拆东墙补新墙,借新还旧。但是这个方式的问题就是,债务越滚越大,需要偿还的利息也越来越多。但现在全球都在抛售美债,已经没有那么多的国家愿意接盘,所以到头来美国政府还是会面临债务违约。

第二,美联储干脆一不做二不休,一次性印28万亿的钱,一次还清。但这个办法就会直接造成美元大幅度贬值,美元体系直接瓦解,金融市场崩溃,大量企业破产倒闭。

所以这两个方法都不行,一个是死缓,一个是死刑立即执行。那只能用第三个办法,就是越狱,也就是直接赖账。换做之前的年代,美国可以依靠自己强大的军事力量来赖账。但如今疫情给美国带来的重创,美国已经无力负担大量的军费开支,并且世界各国都饱受疫情危害,不可能放任美国赖账。所以,似乎赖账也不可行。

因此对于市场中对于美股未来一年的悲观看法是非常合理的,因为债务黑洞将可能引发美元体系的彻底瓦解,美元大幅度贬值会直接刺破美股的繁荣泡沫,资产价格迅速缩水,因此投资者需要警惕未来的潜在风险。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64