小米在“富士康化”?

小米自诞生以来便一直强调其极致的性价比,雷军曾表示小米硬件综合利润率不超过5%,但小米生态链公司的毛利却不低。

主要是受益于代工模式,公司本身不承担制造生产成本,通过挤压代工厂利润来实现增值,与此同时小米也赚取了分成。

长期以来,代工龙头富士康便是通过控股方式,向产业链上游延伸,构建盈利长城。

01

小米低毛利是个噱头?

小米自诞生以来便一贯强调其极致的性价比,雷军曾喊话,小米硬件综合利润率不超过5%,如有超出部分,将超出部分全部返还给用户。

根据小米2020年财报显示,其智能手机的毛利率为8.7%,再扣除各项费用,硬件确实不赚钱。

不仅仅是小米自己,小米生态链公司销售的米家产品的毛利率同样也不高,这主要是由合作模式决定的。

小米生态链公司与小米的合作以成本价采购/利润分成模式为主,在该模式下,公司按照成本价格将小米定制产品销售给小米,产品在小米的各种渠道最终实现对外销售,小米再将其产生的利润按照双方约定的比例分成。

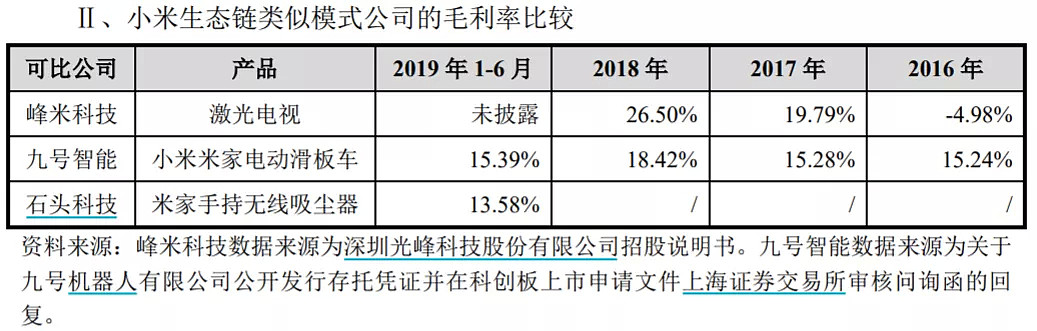

石头科技在其招股说明书中罗列了小米生态链模式公司的毛利率,石头科技旗下米家产品的毛利率为13.58%,另一家九号智能生产的电动滑板车的毛利率为15.39%。

不过近年来随着小米生态链公司相继上市,公司也在逐步寻求“去小米化”,以提升自身盈利能力。

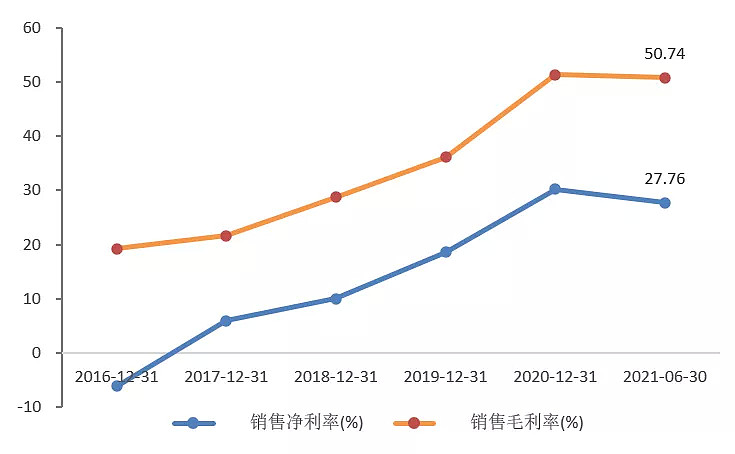

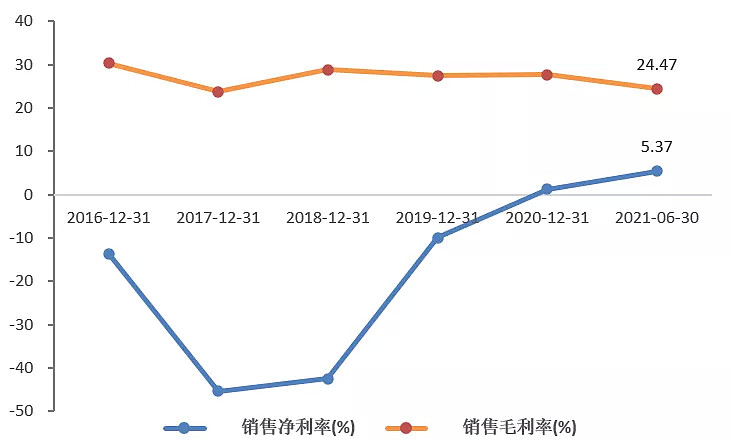

石头科技最新公布的半年报显示,上半年公司实现营收23.48亿元,较上年同期增长32.19%;净利润6.51亿元,较上年同期增长41.57%,销售毛利率为50.74%。

针对业绩增长,公司给出的原因系公司逐步拓展自有品牌销售渠道,毛利较高的自有品牌产品销售额占比由86.25%提升至98.23%,同时海外业务持续扩张也使得盈利能力得到提升。

图:石头科技销售毛利率和销售净利率

数据来源:wind

02

毛利背后的秘密

一方面毛利更高的自有品牌开始搭台唱戏,另一方面也得益于石头科技给自己找了两家代工厂。

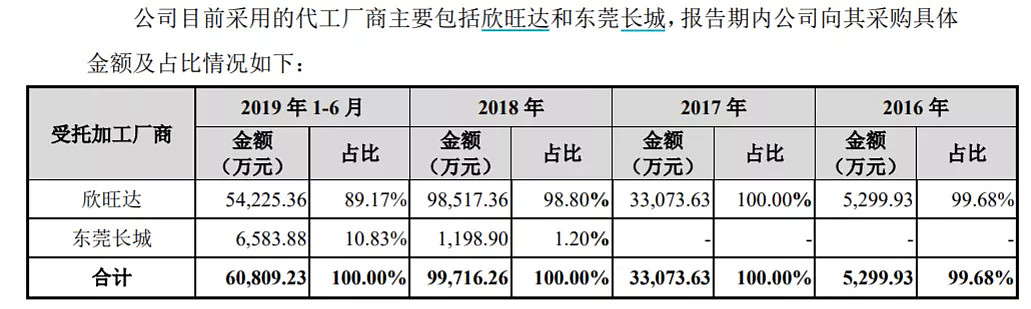

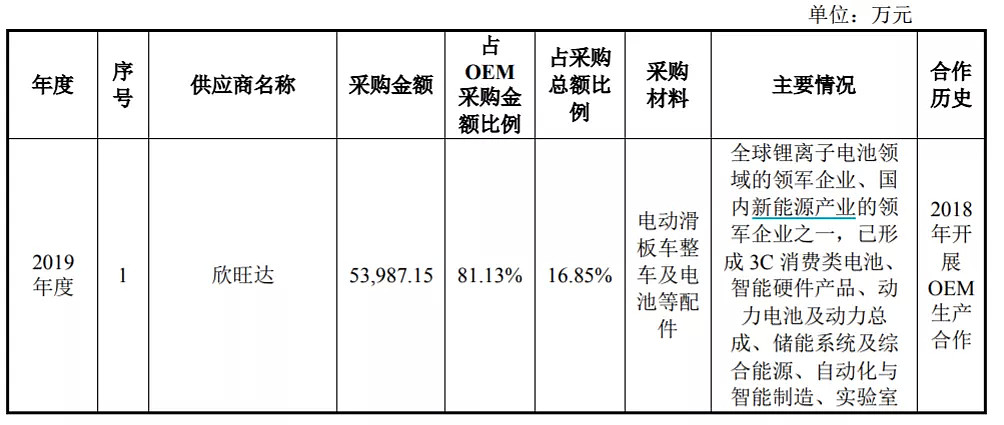

根据石头科技上市招股说明书,石头科技的产品全部采用委托加工方式进行生产,自己并无自建生产基地,2018年之前石头科技的主要代工厂为欣旺达,2018年石头科技引入东莞长城担任第二家代工厂商,但欣旺达的占比仍接近90%。

值得一提的是,欣旺达也同样是小米手机的供应商。

数据来源:石头科技招股说明书

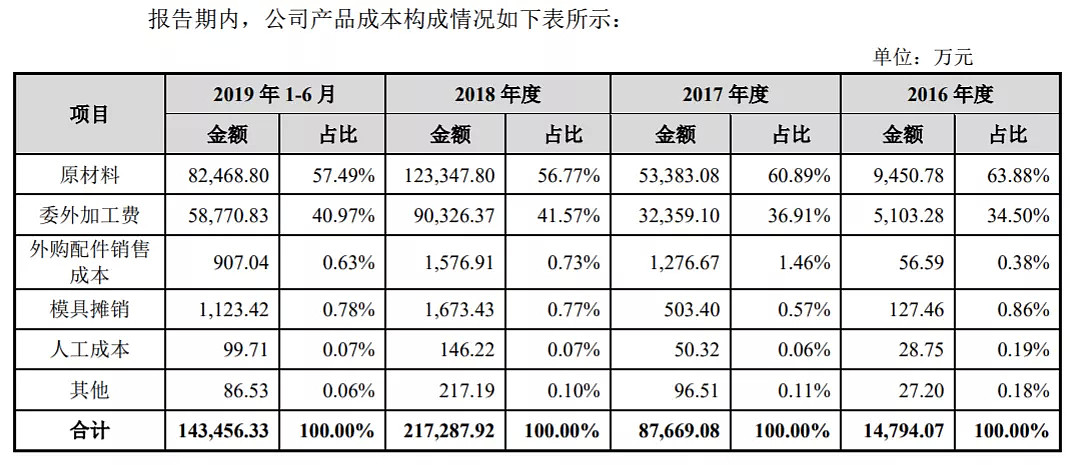

在石头科技的成本构成中原材料和委外加工费是大头,其本身并不承担制造生产成本,石头科技只需要做好设计和研发工作,大部分的辛苦活都交给了代工厂。

依据微笑曲线理论,生产环节是毛利率洼地,事实也确实如此。成功将制造生产环节外包出去的石头科技的毛利率能达到50%,而欣旺达的毛利率就只有16.64%了。

数据来源:石头科技招股说明书

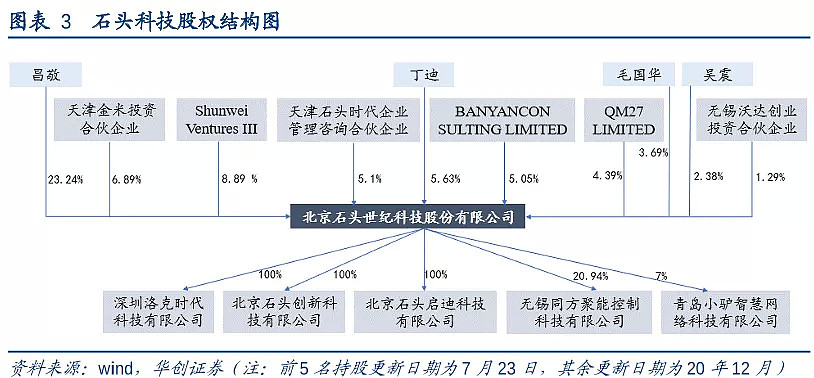

另根据公司股权结构,天津金米和Shunwei两家公司均是雷军的“小米系”,也就是说石头科技通过分包赚得钱小米也都是有份的。

无独有偶,在另一家小米生态链公司九号智能的供应商列表中也有欣旺达的身影。

九号智能在其招股说明书中披露,公司的产品生产主要采用自主生产和代工生产并行的模式,其中代工生产主要由欣旺达等代工厂进行,2019年代工厂生产的产品数量占比为49.75%,其中欣旺达的占比为81.13%。

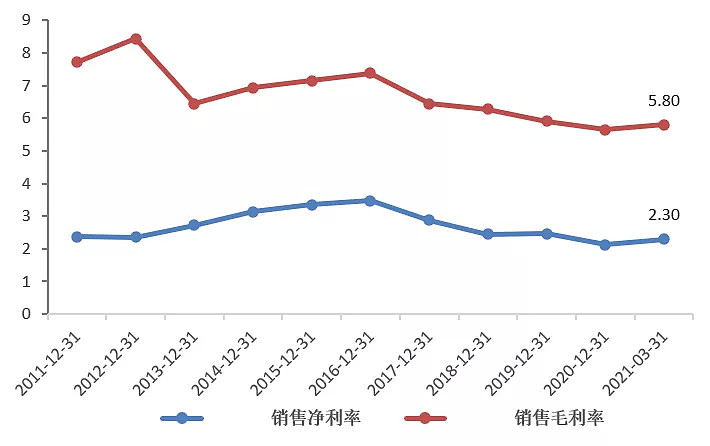

或许由于九号智能仍承担着一半的生产任务,其毛利率水平并没有石头科技那么瞩目,近五年的毛利率基本稳定在25%上下,不过还是要高出其代工厂约10个百分点。

图:九号公司销售毛利率和销售净利率

数据来源:wind

上述两家小米生态链公司的经营情况揭示了小米极致性价比背后的玄机,虽然自己的硬件不挣钱,但可以通过挤压代工厂的利润来实现增值,在这一点上小米的互联网模式践行得很到位,找到供应商和代工厂合作,自己充当渠道角色从中赚取分成。

也正因为要守住产业链的利润回流,小米对于生态链公司的供应商保留了一定的决定权。前述两家公司的招股说明书中均提到,在现有合作模式下,按约定公司在更换产品关键零部件及组装供应商时,需提前告知小米。

03

富士康模式?

事实上,层层代工模式并非小米独有,代工厂鼻祖富士康早就开始在供应链环节下功夫了。

作为全球电子产业的代工龙头,富士康的营收可以说是巨无霸级别的,2020年鸿海实现营收1.2万亿元,但其毛利率常年维持在6%左右。

图:鸿海毛利率和净利率

数据来源:wind

想要在日益激烈的竞争中守住这微薄的利润也不容易,而富士康仰仗的便是强大的成本管控和供应链管理能力。受益于自身的规模优势,富士康向产业链上游延伸,构筑盈利长城。

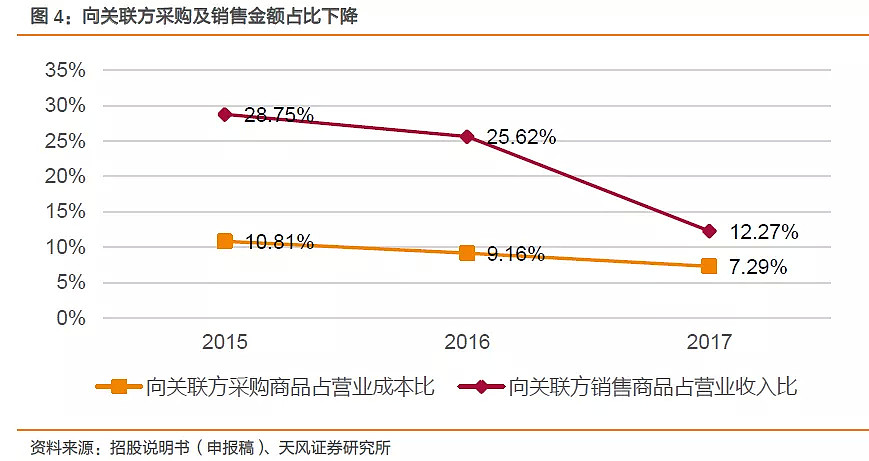

以工业富联为例,据其招股说明书显示,公司向关联方采购的PCB、连接器等零组件,以及模具等产品的占比为7.29%。

其中原材料采购金额最大的PCB(成本占比高达40%)的供应商之一,鹏鼎便是由鸿海子公司间接控股。

富士康既充当着采购者的角色,同时又是控股方,从材料到元器件等多个环节,都可以排摸到其子公司的身影。

有了这样一层关系,即便是在毛利较高的环节,富士康也有降低报价的资本,控制了采购成本的同时还能从产业链上“淘金”。

长期的积累之下,富士康构建起自己的供应链。根据美国资管公司普信集团(T.Rowe Price)的估算,富士康自有零件在其出厂金额中所占的比例超过30%,而另一家电子代工大厂新加坡伟创力的该比例约为10-15%。

本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64