澳股屡创新高,这个财报季有多少投资人能跑赢大盘?

尽管悉尼的新冠病毒新增确诊感染人数突破200例,让人“糟心”,但似乎对股票市场没有太多影响。澳大利亚ASX 200股指近阶段“蒸蒸日上”,不断刷新最高值。眼看财报季来临,很多股票投资者还将迎来一大波股息的“甜蜜袭击”。

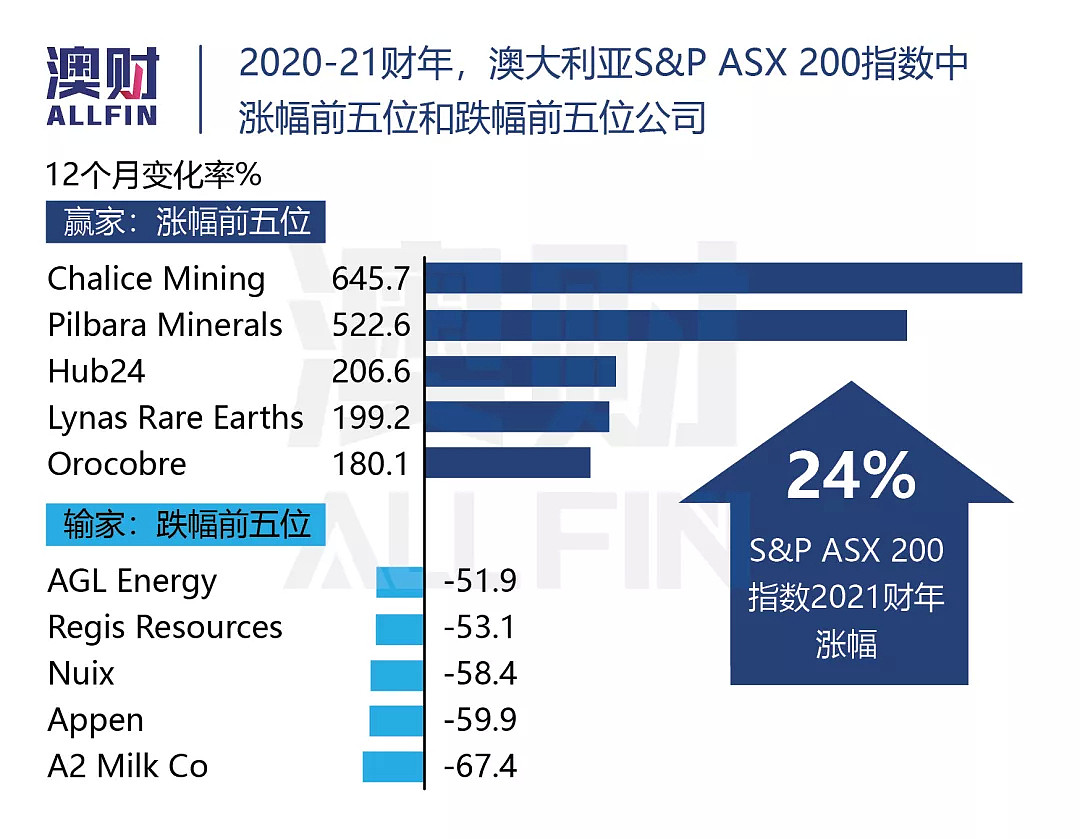

事实上,澳股ASX 200在整个2020-21财年的涨幅高达24%,超过了2008 财年 23.7% 的涨幅,创下自1992年使用该指数以来的最佳财年表现。相当于给所有投资者带来了5600亿澳元的收获。可以说,这是增长幅度最大、范围最广、表现最强劲的一个财年。

根据彭博社的预期数据,ASX 200指数公司今年的股息支付可能同比增长三分之一,重回2019年水平。尤其是大宗商品价格飙涨和今年上半年的经济复苏,会让蓝筹股公司慷慨派息。

然而,大悉尼地区的疫情让一切又不再确定。对于本周就拉开序幕的澳股财报季而言,上市公司在发布盈利指引方面难度加大,有可能导致较大的股票波动。

对于每一个股市投资人,似乎也是时候检视自己的投资组合,到底能不能跑赢大盘。

史上最快“由熊转牛”

2020年新冠疫情的爆发,让ASX 200指数从当年2月的历史高点7197.2点跌至3月的4402.5点,暴跌38.8%,创八年多以来的新低。

然而,受到史无前例的货币宽松和财政支持政策刺激,疫情的市场恐慌并没有持续太久,澳大利亚股市就开始了有史以来最快“由熊转牛”过程。在接下来的15个月内,ASX 200指数飙升了约70%,就在7月27日盘中创下历史新高7447.9点。

2020 年下半年,疫苗研发出人意料地快速取得突破。全球央行都采取了非常规的极端宽松货币政策,各国政府也是祭出各式各样的财政刺激计划。更重要的是,美国大选结果则缓解了美国政治的不确定性,并为乔·拜登的“大基建支出”财政刺激扫清了道路。

在上述种种因素的影响下,全球金融市场一片乐观,澳股也不例外。

联邦政府在延长大规模的JobKeeper等补贴之外,还公布了高度刺激性的预算案。澳联储也启动了包括降息至0.1%、控制政府债券收益率曲线、大规模购债等货币政策。

在2021财年中,有11个月ASX 200指数均录得上涨,很多金融从业者都表示“前所未有”。6月份是财年的最后一个月,传统上会有一些投资者在这个月获利离场,但今年ASX 200指数当月还是上涨达到 2.1%。

包含更广泛上市公司的普通股指数(ALL Ordinaries)在2021财年更是上涨了26.4%,超过全球金融危机前25.4%的最高涨幅,成为该指数自 1987财年上涨43%以来最好的财年收益。

行业轮动,材料和金融领衔下半财年

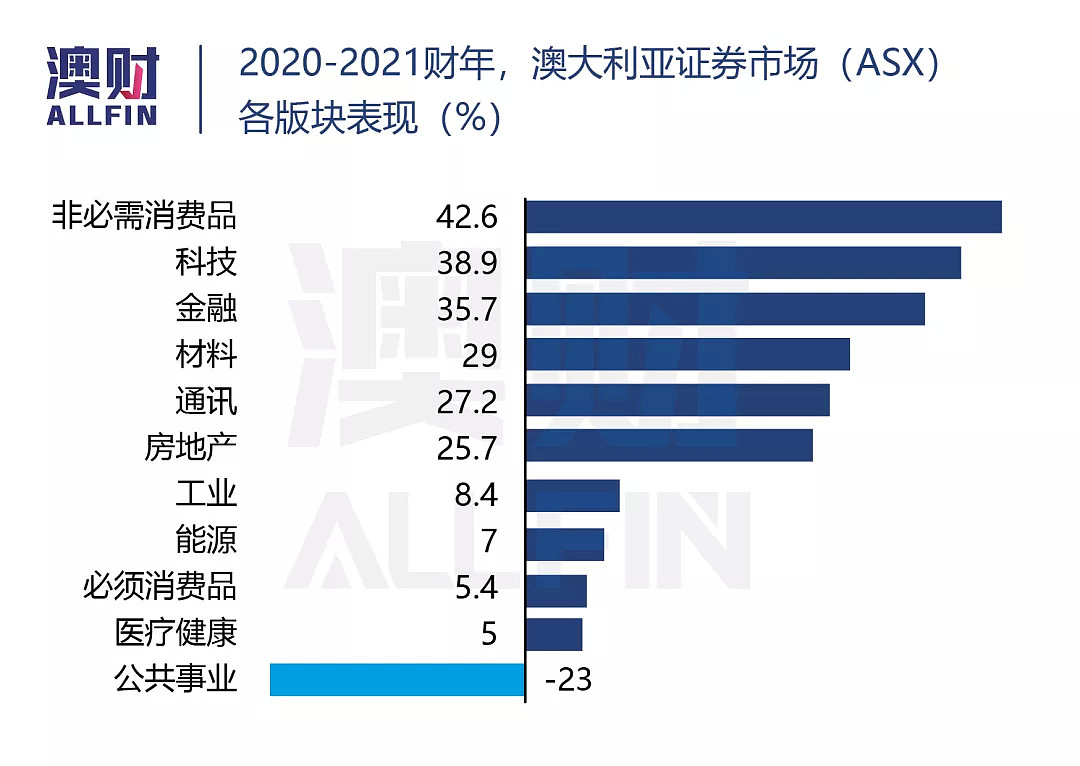

除了大盘指数整体涨幅大以外,上涨行业也非常广泛,除公共事业外,所有其他行业均以上涨告别2021财年。其中,消费、科技、基础材料、通信服务和房地产行业的表现均跑赢ASX 200指数。

事实上,到了2021财年上半年,也就是去年7月起,澳大利亚企业的盈利情况就已经明显好于预期。

不过,不同板块的表现具有很大的差异性。2021上半财年,受益于创纪录的低利率,科技板块大放异彩。同样,受新冠疫情影响,相关概念股也表现良好,例如各类电子商务公司和居家办公类相关股票。

然而,到了下半财年,经济复苏让周期性行业表现更为出色。金融、资源类以及通信类占据了主导地位,而科技类股票则相对失去了优势(尽管在最后两个月大幅反弹)。

尤其是大宗商品价格出现显著飙升。铁矿石和铜的价格创历史新高、原油价格因需求前景复苏而攀升至多年高位。即使中国对澳大利亚进口煤炭实施限制,可煤炭价格也开始飙升。一些分析师认为,这仅仅是大宗商品“新超级周期”的开始。这些利好因素带动能源和基础材料板块股价大幅上升。

而加之拜登上台后,其对环保减排的重视,加快了全球新能源和电动车行业的发展。因此也带动相关资源类公司的高速增长。

在表现最好的五只ASX 200股票中,有四家为矿业公司,锂矿股则占据2席。其中Pilbara Minerals从2020财年表现第七差的股票,摇身变成第二好的股票,2021财年涨幅高达523%。

除此以外,随着当地住房市场的蓬勃发展,银行的坏账准备金减少,再加上非核心资产剥离所带来的收入,银行股也出现大幅上涨(联邦银行股价一度超过100澳元),继而为增加派息和股票回购奠定了基础。

悉尼封城为财报季最大风险之一

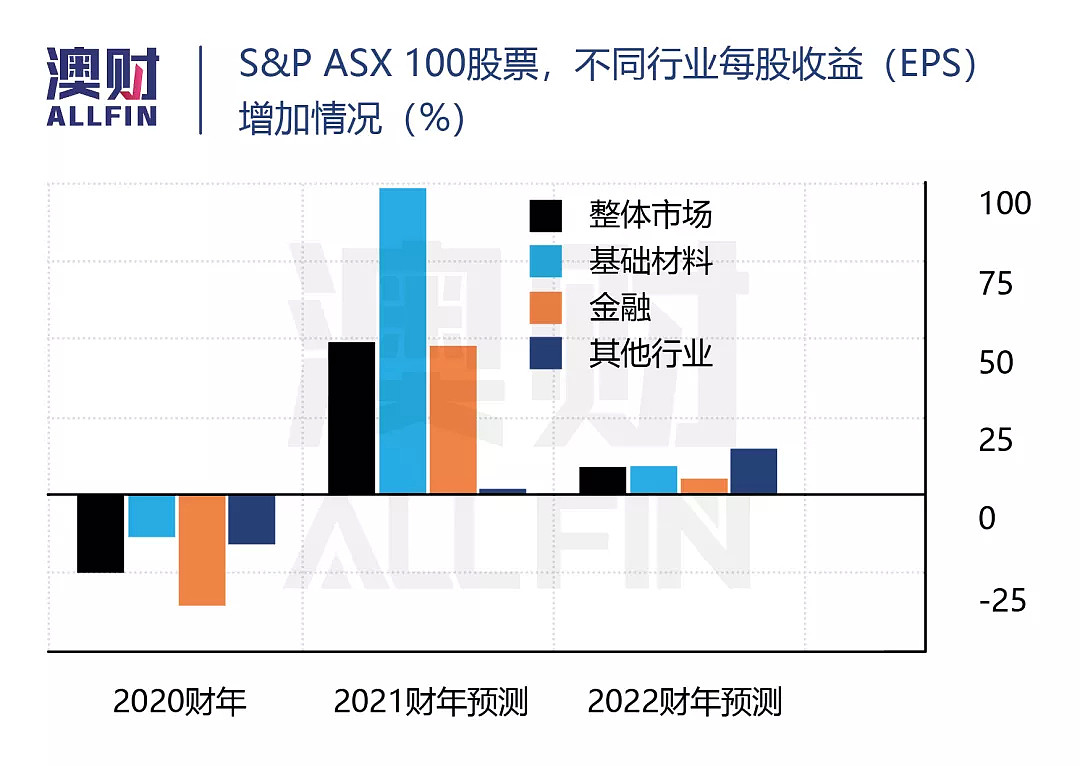

股票投资者都知道,公司派息和每股收益有较大关系。在2020财年每股收益暴跌17%之后,花旗预测显示,2021年每股收益将反弹35%。

然而,悉尼封锁时间的不确定性给2022财年的预测将蒙上阴影。

瑞银认为,目前的封锁将给经济造成200亿澳元的损失,因此这个周期存在下行风险,一些公司在财报季会撤回指引,或叫停增加派息计划。”

最近的例子就是,由于购物中心面临重大不确定性,GPT集团在半年财报发布之前已经撤回了2021年的收益指导。

据摩根士丹利预测,70%的公司将在8月份提供业绩展望,并警告称,很多公司可能会重新审视自己的盈利指导。

比如,虽然澳大利亚联邦银行(CBA)可能会带来强劲的收益报告,但是,悉尼延长封锁可能会给其8月11日的财报蒙上阴影——也许会促使董事会考虑在2022年进行场外回购之前进行较小的的场内回购,介于20亿至25亿澳元区间。另外,摩根士丹利还预计,期末股息将为190澳分,使得全年派息率处于70-80%目标范围的较低水平。

投资者是时候考虑重新定位投资组合

当然,对于被动投资者,在假设股息再投资的情况下,ASX 200指数在2021财年能为他们带来了超过28%的收益。不过,对于主动投资型的投资人而言,牛市可能是一个挑战。

“增长性”和“周期性”行业的表现差异,可能也是让不少主动型投资人很难在上半财年和下半财年同时跑赢大盘的一个主要原因。

有一些投资界人士认为,经济快速反弹是推动今年周期性股票大幅上涨的主要驱动力,不过这可能是“暂时性的”。由于财政刺激、经济重启和供应链中断的影响,才推高了大宗商品价格。

作为一个严重偏向价值型行业的市场,澳大利亚在2020年的表现落后于全球市场。2021年,得益于这种情况,价值类行业确实有了显著增长。

但随着需求转向服务,政府逐步退出大规模经济支持,一些大宗商品的价格可能会“大幅下跌”。比如铁矿石,连矿业公司自身都预期,目前已是价格峰值。因此,一些周期性行业存在下行风险。

而由于这些企业中存在不少“大盘股”,甚至可能影响普涨的基础。投资被动指数型基金的收益也可能受到影响。

展望未来一年,如果经济增长将恢复常态,对长期看好科技类投资的人来说,环境可能会变好。

还有一种观点是:鉴于后疫情时代国内家庭债务处于历史高位,本轮疫情又有很大不确定性,因此澳联储加息空间有限。但财政刺激势必会减少,在这种情况下,经济将回归至增长放缓、以及持续的低利率环境。因此,价值型股票不太可能继续跑赢增长型股票。

因此,投资人现在应考虑为澳股投资组合重新定位,以便在2022年迎来更为优质的收益增长。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64