靠房地产赚钱,你可能什么都不知道?|房产评论员专栏

话说几年前,中国大的地产商纷纷跑到境外投资,没有在西方某国圈个地的,都不好意思在饭局上吹牛。

某X上市公司也一样,在悉尼墨尔本跑马圈地,公司大佬有一颗大都市的梦,恨不得纽约,伦敦,悉尼,马德里,巴黎插遍五星红旗,最好的组合是写字楼及五星级酒店外加高级公寓。

何为“净有息负债”?

他们在面试一个澳洲区域总经理时,有个有趣的故事可以分享给各位。

这位被Interview的华人在澳洲上市地产公司任职,他也是入围这个职位的三个人之一。但在被问到啥是Net Interest-bearing liabilities(净有息负债)时,蒙圈了, 牛头不对马嘴的回答当时就被否决了。

岂不知,地产专业人士最看重的指标之一就是净有息负债而非总负债。

举个例子,卖房时客户的预收款和建筑供应商的应付款是开发商对上下游资金的占用,占用越多说明议价能力越强。

房地产行业,这种无息负债被认为“好负债”。为了扣除好负债的影响,业内人士主要看“净有息负债”。比如X科2019年中期的总负债是8000亿,净有息负债不到2500亿。

当然,净有息负债越大,需要支付利息的债务肯定越多,公司承担的财务风险也越大,但它是个绝对金额,不同公司之间无法进行比较,因此需要净有息负债率上场了。

净有息负债率=净有息负债/所有者权益

以吾之经验,净有息负债率在60%之内,算是可以接受的,超过100%的公司可以直接放弃了。

相信各位明白了这个概念,也能读一些上市公司财务报表了。同时也说明,房地产不是很多人说的“低智商、人多钱傻”的行业, 想靠买块地然后开发赚钱,没有点财技做基础只能是赔钱的份。

二、地产VS股票?

作为开发商,中国一套,西方是另外一套。个人地产投资看着没有区别,恐怕细里一看,另有乾坤。

对于大多数个人“投资者”而言,股票与房地产是唯一“知道”如何操作的投资工具。

尤其是房地产,简单粗暴,即使英文不懂的大妈们一样敢在澳洲厮杀。

2020年是不平凡的一年,人类历史上最大的磨难,但股市却是历史高峰,地产却是静谧的池塘。

2021全球央行齐放水,房地产开始全线飙升,虽然看着自己的房子虚拟价值猛涨,其实许多人对这种空前绝后的政府财政刺激措手不及。

我们不妨横向对比一下过往20年全球九大投资领域的投资回报, 一洗只懂地产的小白历程。

九大指标如下:

全球基础设施GLOBAL INFRA:标准普尔全球基础设施指数净TR;

全球物业GLOBAL RE:FTSE EPRA NAREIT Dev TR;

澳大利亚股票AUST EQUITIES:S&P / ASX200指数;

美国股票US EQUITIES:S&P 500总回报指数;

黄金GOLD:现货黄金;

全球股票GLOBAL EQUITIES:MSCI World指数;

固定收益GLOBAL FIXED:彭博巴克莱全球国债总回报指数;

澳洲地产A-REIT:S&P / ASX 200上市房地产基金;

澳洲小型股AUST SMALL:S&P / ASX小型普通股指数。

大家看不懂冒号后面的解释没关系,冒号前的名词相信都可以知道一二。

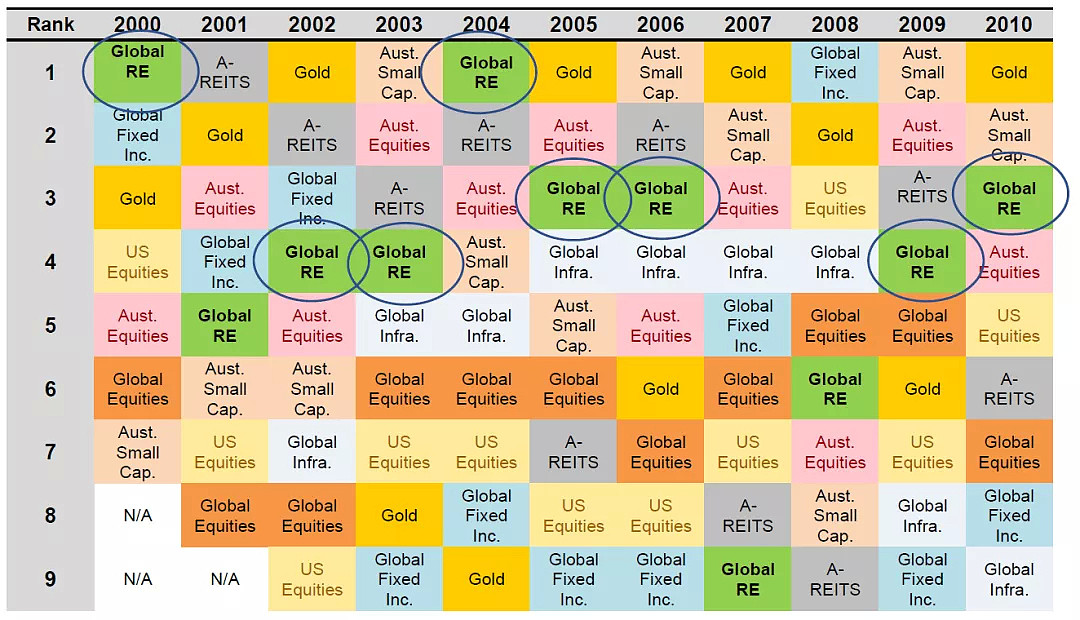

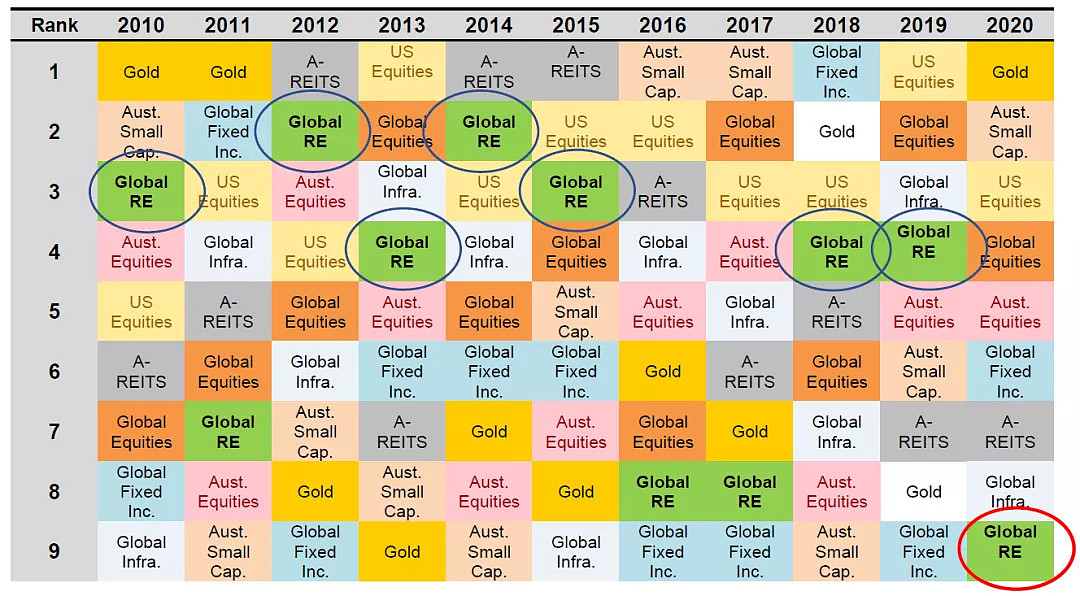

总回报分析表(以澳元为准)2000-2020

先看看2020年,黄金是最大的赢家,紧随其后的是澳大利亚的小型股,美国的股票和全球股票无疑是赢家。

另一方面,澳洲国内上市房地产(REIT),全球房地产、基础设施建设表现不佳,排倒数三位。

上一轮地产高潮是哪些岁月呢?

2012-2016这个周期,相信是地产回报最高的,REITS有三年排最高回报,全球地产回报基本保持在前三位。这也反映了澳洲的实情,2017年是上一轮澳洲地产的高点,然后一直回落到去年年底。

如果回顾再再上一轮,地产高潮就是从2001到2006年了。

差不多每次都是5年左右的回报高峰周期。

再把20年内各年回报冠军列出来看看:

AREIT 2001 2012 2014 2015

黄金 2002 2005 2007 2010 2011 2020

地产 2000 2004

澳洲小股2003 2006 2009 2016 2017

全球固定 2008 2018

美股 2013 2019

全球房地产和澳洲国内房地产投资信托基金共六次位居榜首。

REITS与地产在2007 、2008 及2020表现最糟,但在全球金融危机(2009-2012)和“科技泡沫”(2002-2004)的复苏年代,房地产排名相对更高。

这些观察结果的总结是,本世纪迄今,全球房地产总收益取得了可信赖的表现。

资料来源:彭博社,Quay Global Investors

在过去21年中,疫情大流行和一场金融危机给房地产带来了不成比例的损失。

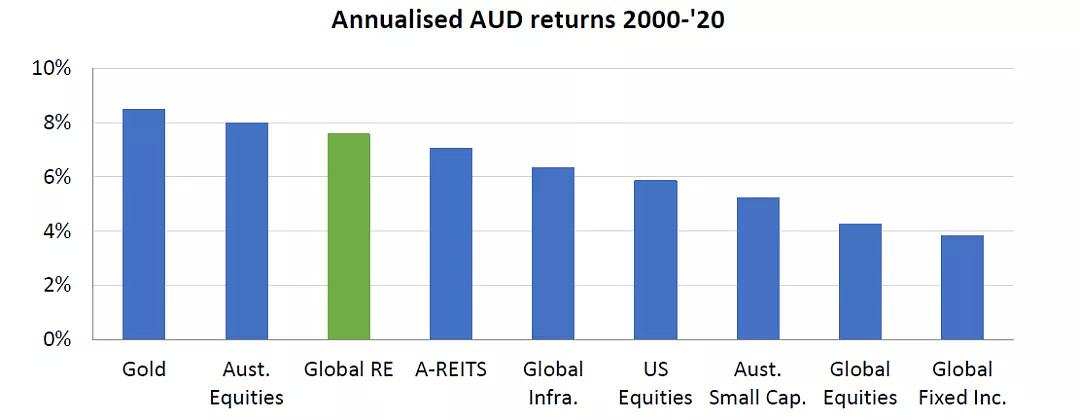

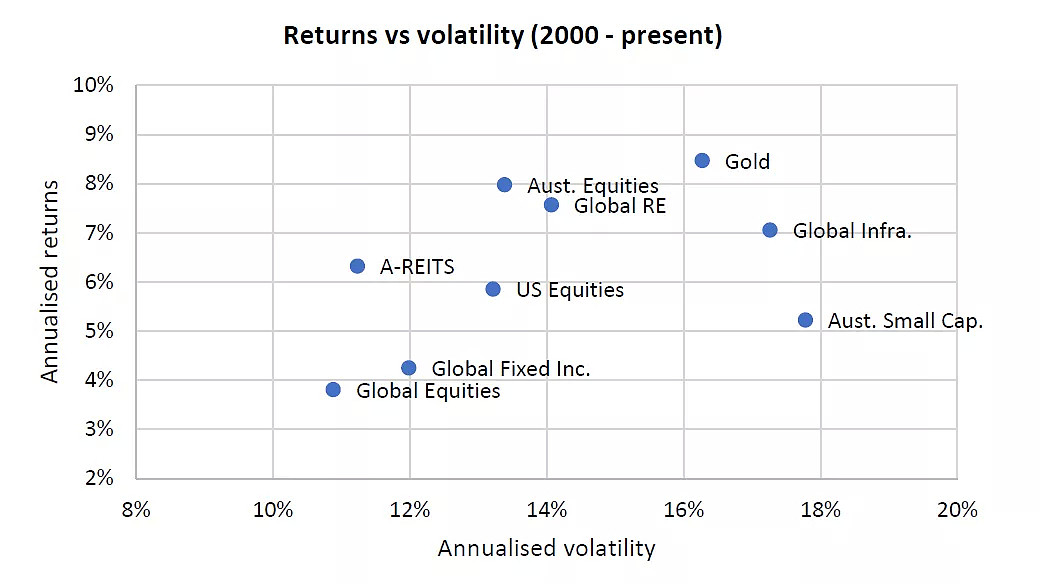

再将这些收益与风险度量相比较,房地产处于中等水平。

尽管与股票相比,投资者可能不得不承受更大的波动性,但那些早早买入地产的人们已经为这种风险得到了补偿。

资料来源:彭博社,Quay Global Investors

自2000年以来,由于全球包括澳洲利率的持续下降,与其他资产类别相比,房地产更加具有无可置疑的优势。

从长远来看,房地产与利率将不会太多特别的关系。实际上,最近全球房地产的复苏与债券收益率的稳步上升相吻合,同时许多国家推出的类似澳洲储备银行TFF才是地产暴涨的原因。

过去20年是低通胀环境(2000-2020年),目前看有转变为高通胀的趋势,尤其从2021年开始,潜在影响慢慢浮现。

从历史上看,房地产投资信托基金在高通胀时期明显优于股票。

结语

想投资赚钱就得与数字打交道,无论做开发还是个人投资。

记得很多新闻都这样讲,某牛X公司欲投资100亿的项目,如果简单粗暴地拿100亿玩,即使李嘉诚资金链也要断。

大型房地产项目,往往分成多期开发。号称总投资100亿往往投入资金峰值不过几个亿罢了。

还有那些来澳洲捞金的中国地产商,有些是快周转的快餐式开发模式,岂不知澳洲本地地产商喜欢长期囤地、追求高利润率, 而且花很多时间在与经济学家们讨论数字问题。

作为个人投资者,道理其实也是一样的,讲究财技, 多宏观地看待时事,你的投资人生就是个慢牛过程。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64