中澳关系一冷再冷,中概股一跌再跌,铁矿石能撑多久

就如澳大利亚外交和贸易部(DFAT)常务副部长孙芳安(Frances Adamson)所形容的那样,澳中两国关系正在经历“一系列困难”。

她讲话的一周后,澳大利亚外交部长佩恩宣布了联邦政府废除维多利亚州与中国的“一带一路”协议。

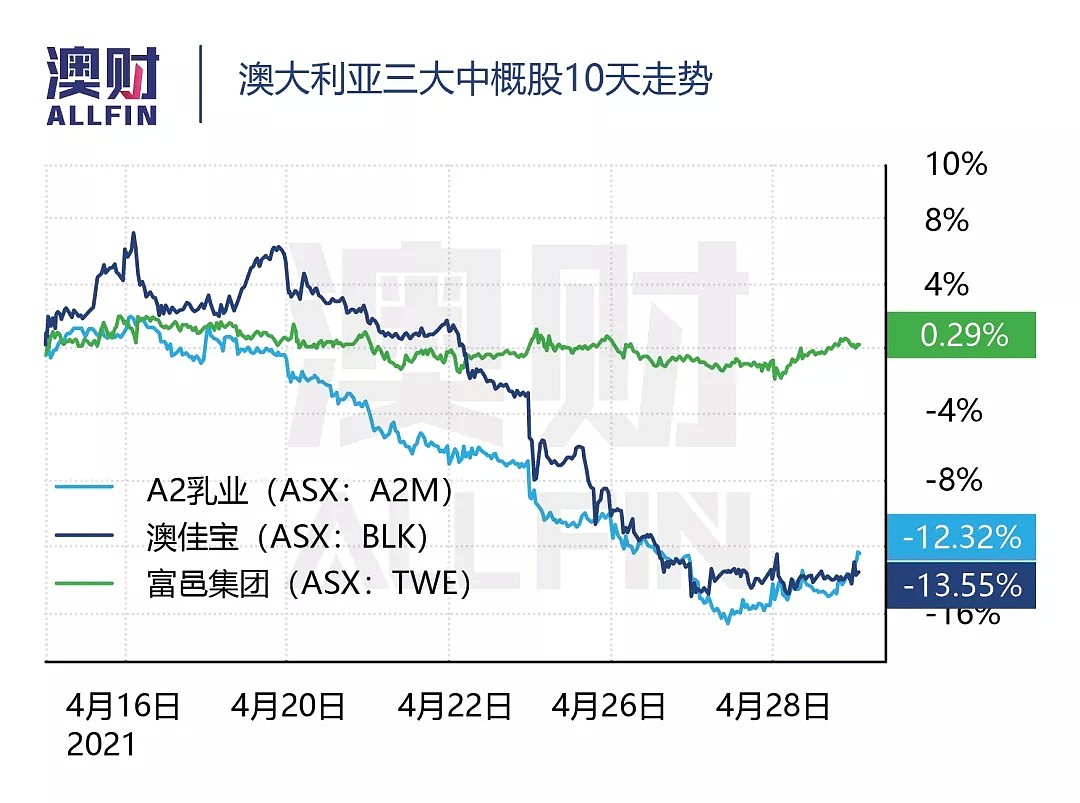

澳股市场三大中概股,A2 乳业(A2 Milk),富邑集团(Treasury Wine Estates)和澳佳宝(Blackmores)在消息公布后的一天股价都出现了不同程度的下挫。在其后的几天,目前业务与中国关联度较大的A2和澳佳宝,股价还在持续下行。

而此前股价已经受过重挫的富邑倒是“情绪稳定”,经历了小幅下挫以后,股价反而有所回升。

对于大多数和中国关联紧密的公司,过去一年所经历的一切也和这三家公司大同小异。唯有铁矿石公司业务和股价蒸蒸日上。

这种情况将一直继续下去吗?

被收购会是中概股的结局吗?

在博满金资首席分析师魏睿昊看来,尽管三大中概股公司面临同一个困境,但由于本身产品和辐射市场的差异,情况还是不尽相同。

对于澳佳宝和A2而言,中国市场近年来都是公司业务增长战略的重要支柱,而其中一个重要组成部分就是代购。

在新冠疫情爆发之前,国际学生、游客和购物者组成的“代购”市场是公司一营收的一大组成部分。由于疫情造成海外旅客无法入境,导致代购数量骤减。加之目前海上物流受疫情影响严重,造成本土代购发货困难,这使得整个渠道几乎处于“崩溃”状态。

代购店货架,图/ABC

其中,中国赴澳的消费者通常占澳佳宝当地维生素销售额的20%,但是,由于边境关闭和封锁,这一比例已降至10%左右;A2澳新地区市场销售也同样惨淡,同比销售增长下跌31.1%。

因此,对于这两家公司来说,虽然联邦政府单方面撕毁维州与中国政府签署的“一带一路”协议,给公司造成了进一步的打击;但是更大的挑战则是国境何时开放。

从前段时间澳洲一再修改开放国境时间表的情况来看,在本财年结束前代购返澳的可能性不大,预计下半财年这两家公司运营情况与当前情况可能差距不大。

此外,中国消费者逐渐开始更喜欢国产品牌,未来也可能影响这两家公司在这一关键市场的发展。

不过由于股价连续下跌,A2市场估值从最高位接近150亿澳元,下跌至目前不到52亿澳元,这让近期不断在澳大利亚“捡漏”的海外资产蠢蠢欲动。传言,国际食品巨头雀巢和美赞臣有可能对A2展开收购角逐。

同样传出被收购消息的还有另一家中概股——澳大利亚最大葡萄酒公司富邑集团。

随着中国对澳大利亚进口葡萄酒征收高额关税,澳产葡萄酒对华出口几乎“归零”,截至3月31日的四个月中,出口额从去年同期的3.25亿澳元下降至仅1200万澳元。富邑的股价也因此已经经历了多轮暴跌。本次取消“一带一路”消息,对其股价影响不大。

富邑旗下奔富(Penfolds)官方中文网页

上个月,当传出法国奢侈品牌保乐力加(Pernod Ricard)准备向富邑发出收购要约之后,富邑股价一度还出现明显上涨,攀升至六个月内高点。富邑的大股东——投资公司VanEck高层表示,鉴于富邑的资产实力,以及相对较低的估值,公司接到收购要约的概率“很大”。

尽管尚未有正式的收购落地,但魏睿昊认为,由于富邑旗下奔富等品牌海外认可度较高,相比A2的奶粉、Blackmores的维生素产品等,可替代性相对较小,对于资本而言更具吸引力。

澳洲对华出口产品都找到替代市场了吗?

如果仅看澳大利亚对华出口的总金额,一切似乎并没有太大变化。中国海关总署发布的数据显示,今年一季度,澳大利亚对华出口总额增长20.7%,达到337亿美元(合443.6亿澳元),创历史新高。

但是,从三大中概股公司的业务情况和股票走势看到,中澳关系的紧张,不断冲击着澳大利亚的出口市场。

一季度对华出口创纪录,完全受益于中国铁矿石需求的旺盛,以及在此带动下铁矿石价格的飙升。如果去除铁矿石,其它行业对华出口额下降近40%。

魏睿昊认为,可以将其它出口中国的商品大致划分为两类:

一类是逐渐找到其他海外买家,受中澳关系影响不断减弱。

如谷物,2月出口环比增加1.59亿澳元(14%),印尼和越南对麦类产品市场需求旺盛,而且澳大利亚也首次尝试向墨西哥酿酒商出售优质麦芽。

而澳大利亚煤炭的其它主要进口国(例如,日本、印度、韩国)由于冬季供暖对动力煤需求增加,加上炼焦煤和动力煤价格平均上涨近25%,澳大利亚又在积极开拓新国际市场(如新加坡、印尼等),进而抵消了中国市场的部分损失。

另一类则是中国为主导市场,很难找到替代买家,受中澳关系影响不断持续。

其中最显著的例子就是红酒。虽然1月份对英国的葡萄酒出口同比增长206.7%吗,对法国的出口额增长519%,但由于红酒对华出口占比量巨大,这些增长不足以弥补中国禁令带来的缺口。

有同样问题的还有木材。受中国原木禁令影响,2020年12月澳大利亚木材出口跌至5年低点,10月下降32%,11月又下降34%。尽管澳大利亚的供应商降低了木材价格去吸引印度、马来西亚、韩国、越南等地的新买家。但由于当地木材此前对华出口量超过90%,出口总量短期无法恢复如常。

铁矿公司会是新的中概股吗?

现在说铁矿石是澳大利亚出口的“救命稻草”也不为过。在全球政策主导的基建热潮推动下,尤其是中国对高位品铁矿石需求的激增,使得铁矿石价格不断攀升,本周二(4月27日)已涨至每吨193.85澳元,已经超过2011年那一轮大宗商品上涨周期时的最高纪录。

2020年,铁矿石出口创收达1200亿澳元,为所有大宗出口商品中首个突破千亿大关的商品,也成为澳大利亚最大的创收来源,为澳大利亚实现疫情后复苏提供了明显支撑。

多数澳大利亚当地媒体和行业人士都承认,这一繁荣几乎完全源于中国对铁矿石的需求。中国基建项目所需大量大型管道,以及强劲的制造业生产,都促使中国钢铁产量飙升。

铁矿石价格的飙升也让澳大利亚的铁矿公司股价不断上扬。有一些投资者,将三大铁矿商必和必拓(BHP)、力拓(Rio Tinto)和Fortescue Metals Group (后简称:FMG)视为新的中概股。

魏睿昊指出,这种说法多少有些偏颇。

铁矿石本身是一种天然资源,而资源类商品往往具有周期性。目前价格的上涨,一方面是需求增加,另一方面则是因为供给端未能恢复到疫情前生产水平。澳洲矿业巨头力拓表示,第一季度西澳铁矿石的产量同比有所下降,与此同时,疫情仍在影响巴西铁矿石的供应。因此也一定程度助长了铁矿石价格。

此外,鉴于中国对澳大利亚进口炼焦煤实施非正式禁令,利润率实际上不仅吸收了铁矿石价格上涨的影响,其实也吸收了焦煤价格溢价。

但是,由于中国经济正处于转型期,将逐渐减少粗放型的中低端制造业,转向更高端的制药业和消费品。而且,目前中国钢厂库存量接近高点,金属密集型基建项目也开始放缓,建筑业对钢铁的需求将受到抑制。

同时,中国近年来越来越看节能减排,《再生钢原材料》国家标准于今年正式实施,开放废钢进口,加大废钢回收利用率。

供给端方面,世界第二大铁矿石生产商,巴西的淡水河谷将逐步恢复产能,澳大利亚三大矿商目前都有新项目在持续推进,预计将在未来两年陆续投产,这都释放一定产能。

各类因素综合起来,长期都将会抑制矿石价格。

从三大矿业公司本身来看,FMG的业务更为单一,其收入约98%来自于铁矿石销售,其中93%以上的收入来源于中国。相较之下,必和必拓、力拓的业务更为多元化,除了铁矿,也有铜矿等其他业务线,加之铜价较好的预期,将一定程度上缓解未来铁矿石价格下行带来的负面压力。因此,FMG的风险更高一些。

中澳关系只能一再降温吗?

从去年3月至今,中澳关系持续恶化,商界似乎已经“见怪不怪”。因此,本次“一带一路”被取消的消息在澳大利亚市场上几乎没有掀起多大波澜。

那么,这份协议被联邦政府强行终止,澳大利亚的主流媒体和其他政治派别又如何看待?

消息公布后,澳大利亚在野党——工党的影子外交部长黄英贤(Penny Wong)就表示,在去年要求议会通过《外交关系法案》(Foreign Relations Bill)时,莫里森政府声称他们对澳大利亚的外交关系负有全部责任。既然取消了维州与中国签订的协议,联邦政府就要为州政府提供帮助,以减少这一决定产生的影响。

《澳大利亚金融评论报》专门对该事件发表了社论。他们认为,中国往往仅遵守符合自己利益的规则。比如,近期中国政府在博鳌论坛上强调,任何建立贸易壁垒的行为都违背了市场经济原则。并且,在地球日气候峰会上承诺,中国将严格控制新建燃煤电厂,减低碳排放。

他们指出,当全球逐渐接受中国的经济和金融影响,这既有积极的推动力,但也有破坏力。中国真正的威胁在于地缘政治的野心,要建立新的地区秩序。

“一带一路”协议象征意义更大于实际意义,执行层面也处于“休眠状态”。在明知会对中国造成无端冒犯的情况下,公开宣布取消该协议,表明,澳洲政府并没有任何有效策略来推动与中国的关系缓和。

但是过去一年来,澳大利亚出口商一直在为两国关系恶化付出代价。因此,政府应该通过寻求一些共同立场来进行沟通,这样才有助于捍卫澳大利亚的重要价值观和利益,而不是在明显无关紧要的事情上激化矛盾。

魏睿昊认为,这其实表达了澳大利亚主流媒体一个长期的观点:联邦政府应根据实际利益来建立一套应对中国的策略,而不要“一拍脑袋”下决定。但目前看,似乎始终无法达成。

短期内,两国的关系恐怕难以缓和,潜在契机恐怕要到明年大选。如果大选后联邦政府换党或换届,才有可能再来谈改变。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64