"对冲通胀的最好资产"

导读:在高盛看来,大宗商品市场全部供不应求,意味着本轮通胀压力来自需求。供给不足、需求增长、美元走弱,这都是大宗商品的“东风”,新一轮结构性牛市正在启动。

率先喊出“拿稳油铜”、预测大宗商品长期上涨的高盛又一次高声疾呼:大宗商品全新的结构性牛市,它来了。

在最新研报中,高盛首席大宗商品策略师Jeffrey Currie表示,今年迄今,不仅原油、金属和农产品价格上涨,供给侧的结构性障碍也造成了可持续的赤字,这正是大宗商品新一轮结构性牛市的开始。

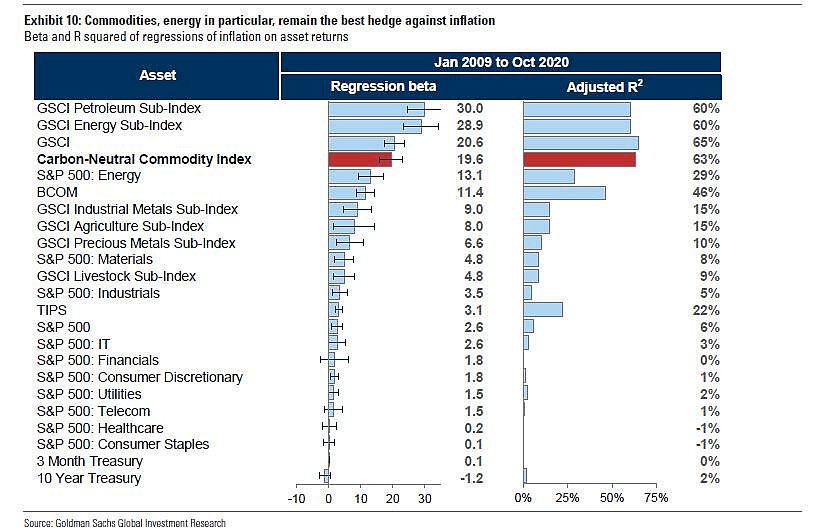

与此同时,高盛还认为大宗商品仍是对冲通胀的最佳资产,未来价格还将进一步上涨。

01

通胀来了?拿好大宗商品就不怕

近来,随着美债收益率、大宗商品价格走高,市场通胀预期也越来越高,“再通胀交易”的声音越来越大。

在高盛看来,大宗商品一直是通货再膨胀的核心,但其关键在于,这一次不是成本推动型通胀,而是需求拉动型。

成本推动型通胀较为罕见,本质是源于供给侧,来得快去得快,容易造成经济衰退以及诸如1970年代石油危机之类的后果。

与之相反的是,当前包括原油在内的所有市场都处于供不应求的状态,导致需求拉升了通胀压力。

通胀走高怎么办?不要紧张,高盛已经喊出:大宗商品仍是抵御通胀的最佳对冲工具,具体要看它们与需求增长、美元走弱和通胀之间的关系。

高盛解释道:

大宗商品大多产自新兴市场,价格的上涨将会增加这些市场的经常账户盈余。

这些盈余最终将成为新兴市场央行额外的美元储备,随后就是一个储备循环的过程:新兴市场央行买入其他发达市场货币,卖出多余的美元,压低美元汇率。

此外,超额储备将提升这些地区的信贷可用性,进一步刺激需求增长、大宗商品价格上涨和美元贬值——所有这些都是价格的“东风”。

目前,考虑到疫情封锁刺激家庭和政府产生额外需求等基本面因素,高盛已经上调了对原油、金属和谷物价格的预期,下调了金价预期,并预计在未来12个月,大宗商品指数回报率将达到15.5%。

具体来看,高盛将未来6个月的原油目标价从65美元/桶上调至75美元/桶,12个月的铜价从1万美元/吨上调至10500美元/吨,金价预期则从2300美元/盎司下调至2000美元/盎司。

02

原油

根据高盛的预测,布伦特原油价格将在2021年二季度达到70美元/桶,此前预期为60美元/桶;将在2021年三季度达到75美元/桶,此前预期为65美元/桶。

高盛称,推动次轮大涨的因素,不仅有远期价格上涨,也有由紧缩政策推动的现货溢价大幅走高。

与此同时,全球能源资本支出大幅下降以及页岩油企业转向追求自由现金流的趋势将抵消来自非OPEC国家的供给反应。

OPEC+方面,高盛认为,即使产油国选择增产440万桶/日,到了夏天,仍会留下135万桶/日的缺口,为未来以高于预期的速度增产留出空间。

值得注意的是,高盛还曾在此前的报告中提到,未来几个月投机性资金流入将稳步推高油价。

鉴于油价有上涨的理由,高盛预计,寻求在通货再膨胀环境下减仓的投资者将抓住机会买入滞后的实物资产、受益于财政刺激和能源密集型复苏的资产、以及可以对冲通胀冲击的资产。

考虑到现货市场的紧张状态、短期内供应弹性较低、以及边际成本上升到多高的问题仍未解决,这些大量投机性资金将到今年秋季创造持续高企的油价。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64