金融圈炸锅!700亿巨头贱卖资产,股价几个跌停?哪些基金踩雷?

这是2016年山东非法疫苗案后,沃森生物的再一次“躺枪”。

回到本次事件,为什么在2016年后,沃森再一次出现问题?以及沃森周一开盘后的表现如何?会不会对疫苗板块其他上市公司股价产生影响?“踩雷”基金有哪些?

01

沃森生物 发生什么事了?

12月4日,沃森生物公告以11.4亿元转让上海泽润32.60%股权,同时放弃增资的优先认可权,交易完成后上市公司持有上海泽润28.5%的股权,上海泽润将不再是其控股子公司。

12月5日,沃森召开电话会议,机构投资人直接怒怼:能不能换沃森的董事长和管理层!

你们不相信因果报应吗?沃森管理层更是祭出经典回答:你可以质疑我们的能力,但不能质疑我们的人品。

为啥投资人如此关注泽润的股权?据中国基金报援引某私募人士,泽润是沃森现估值的主要支撑。

其表示,hpv是沃森未来2-3年之后能继续增长的重要来源,把这块资产卖了之后公司的价值就要大打折扣了,下周大概率是要大跌的。

值得一提的是,作为同种疫苗制造商,万泰生物的总市值已经接近800亿元。

对照目前万泰生物近800亿的估值,很多投资者认为,上海泽润30亿的估值存在明显低估,上市公司这是要贱卖资产。

此前,沃森在财报中提及,公司的核心竞争力中,第一便是拥有全球两大重磅疫苗品种:经过多年的耕耘和积淀,公司现已拥有了13价肺炎结合疫苗和HPV疫苗两大全球销售额 最大的重磅疫苗储备品种。

虽然沃森表示,此次放弃上海泽润控股权是为了给该公司引入战略股东,且上市公司仍是上海泽润的重要股东,“蛋糕做大了沃森生物仍能分享收益”。

但机构和股民并不买账,在机构平台和社交平台上,机构和股民们炸了,纷纷表示:周一要跌停。

02

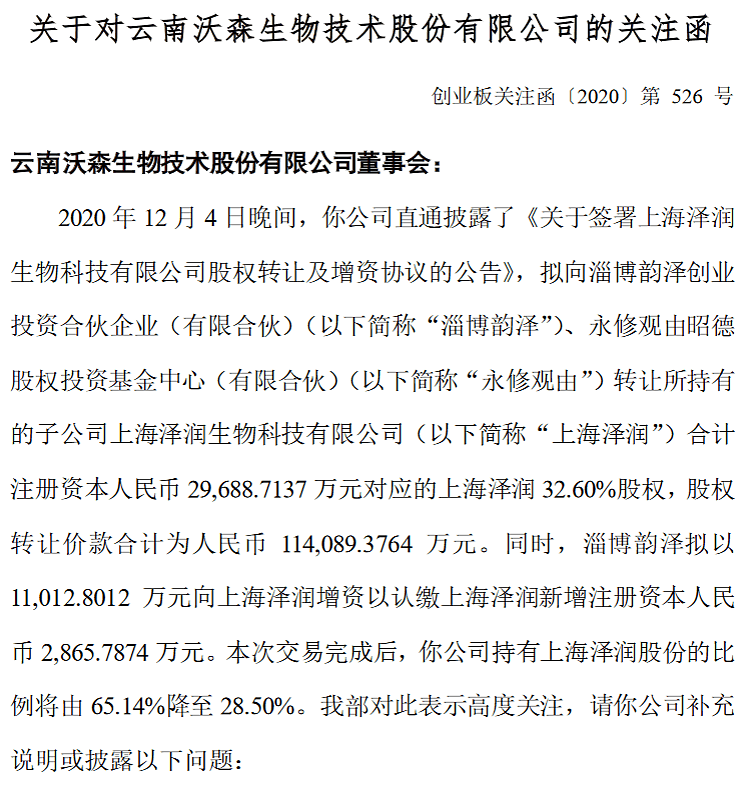

深交所向沃森生物发关注函:

转让上海泽润是否存在利益输送?

沃森生物因转让上海泽润控制权收深交所关注函,关注函要求说明本次交易转让上海泽润控制权的合理性,以及转让股权比例的确定依据,本次交易是否存在利益输送等损害上市公司和中小投资者利益的行为。

03

为什么是沃森?股价需要几个跌停?

见智分析如下:

1、沃森缺少绝对的大股东。就沃森生物股权结构而言,有两个特点:

缺少绝对的大股东。持股比例最高的第一大股东的云南省工业投资控股集团也只有4.97%,居然连不到5%。相比之下智飞生物第一大股东蒋仁生持股比例在50%以上。

股东持股分布过于平均。在没有股东持股5%以上的基础上,个股大股东的持续比例又差距不大。都只有2%~4%的比例。

那么这就导致股东对管理层约束力偏弱,同时股东并没有做好公司的动力。

2、会不会引发其他疫苗股的波动?

就本身这次事件而言,其他疫苗公司关系不大,更多的是沃森生物自身的问题。但我们可以看到,沃森的投资者中有招商国证生物医药基金。

而这只基金持有沃森生物三季报期末市值在12.42亿,如果沃森大幅下跌,存在基民赎回基金的可能。而出于流动性的考虑,在沃森卖不出的背景下,或许会减持其他持股。而该基金持仓高度集中于疫苗股。

3、沃森会有几个跌停?

回到最现实的问题,周一开盘后沃森会有几个跌停?此次32.6%股权交易对价11.41亿元,对应上海泽润整体估值仅为35亿元。

而有买方机构研究员预测10亿元的利润峰值对上海泽润进行估值,对其进行预测。

而就疫苗股来说,当前都处于研发投入期,因此基本都是对远期利润进行预测,再进行估值。

参考10亿的预测,以30倍估值的话,上海泽润的市值就在300亿。

那么意味着这次沃森基本打了1折,考虑到700亿市值,那么白送了90多亿,在创业板20%涨跌停新规背景下,应该0-1个跌停左右就可以。

但这属于静态的测算,只供投资者参考。从前期沃森相比于其他疫苗股低迷的表现看,恐怕已经反映了部分预期。

沃森生物转让上海泽润股权的事件持续发酵,也让持有沃森生物的基金和股民捏了一把汗。

04

“踩雷”基金有哪些?

沃森生物贱卖优质资产事件持续发酵,有机构称下周沃森股价大概率下跌,背后多只基金或受牵连,而此前沃森生物已遭大规模减持。

沃森生物此番操作的背后,有不少基金产品和机构都持有该股。

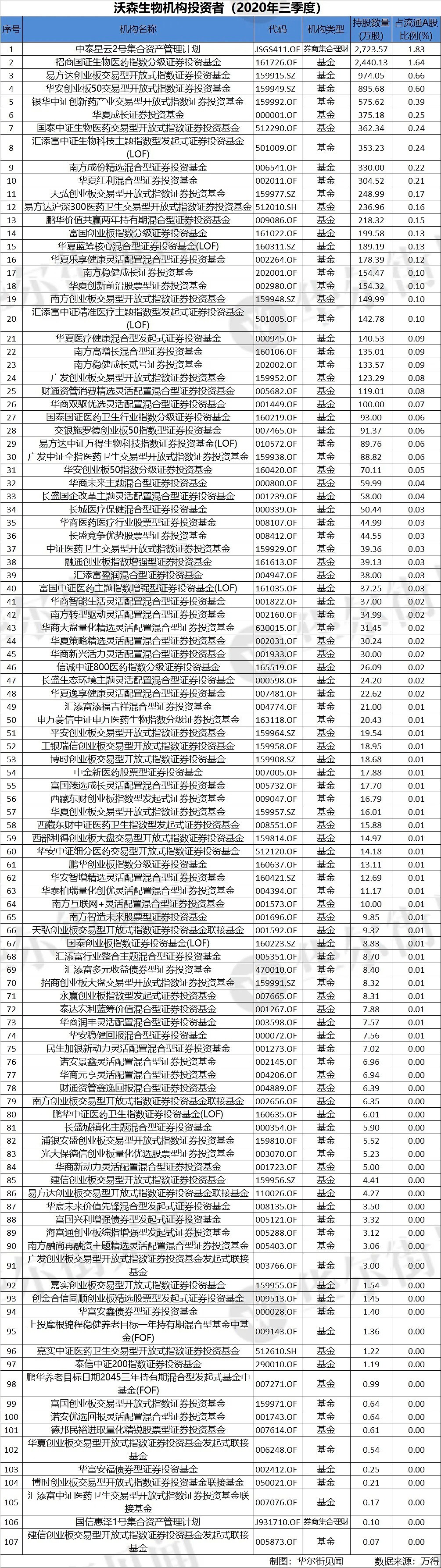

从基金产品来看,截止9月30日,中泰星云2号资管计划和招商生物医药指数基金持仓最多,占流通股比例均超1%。

机构投资者多以指数基金为主,排名靠前(前20)的主动基金包括华夏成长(000001),南方成份精选(006541),华夏红利(002011),鹏华价值共赢(009086),华夏蓝筹核心(160311),华夏乐享健康(002264),南方稳健成长(202001),华夏创新前沿(002980)。

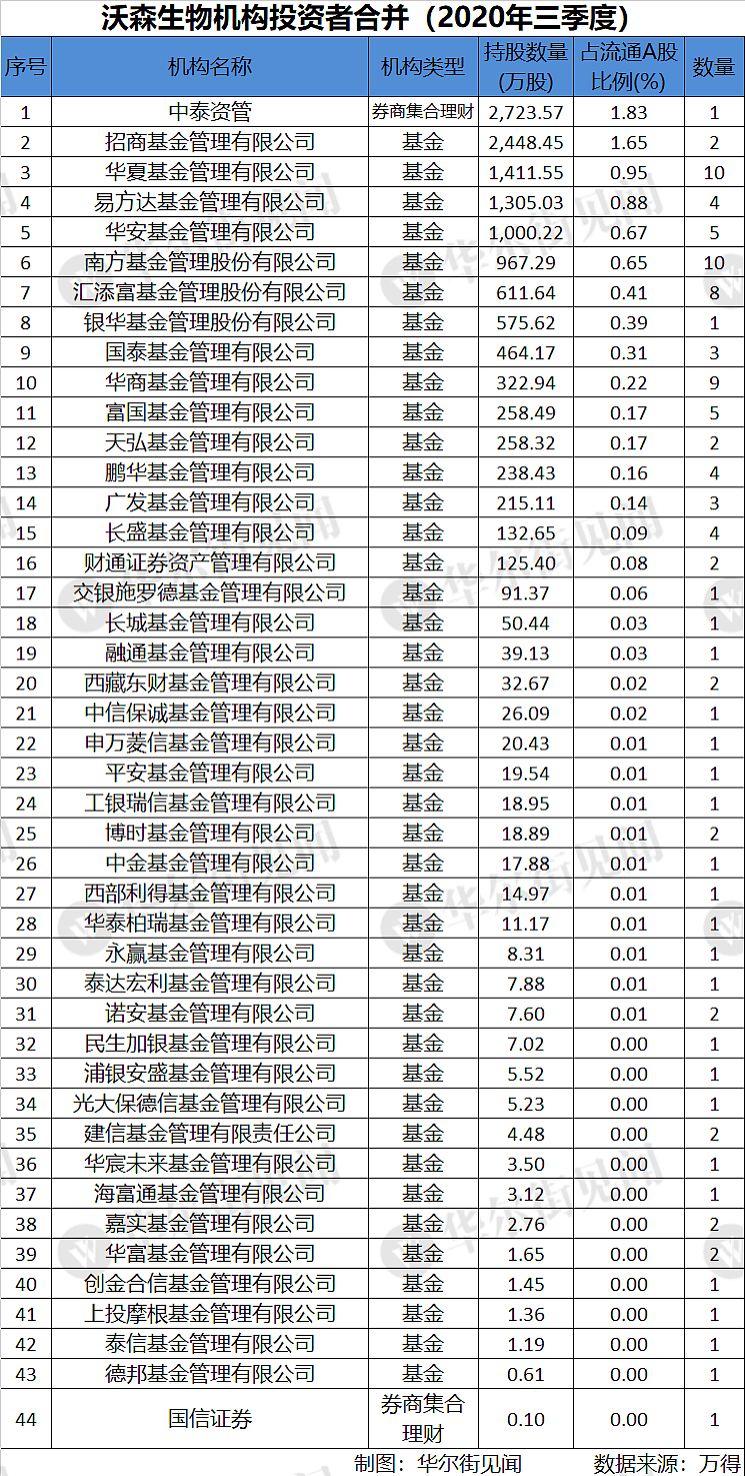

从基金机构来看,截止9月30日,中泰资管和招商基金持仓最多,占流通股比例超过1.5%;华夏基金、易方达基金、华安基金和南方基金也超过0.5%;此外,汇添富基金、银华基金和国泰基金也占比较高,均超0.3%。

值得注意的是,在此前,股东们显然早已预见风险。

数据显示,公司7名股东今年以来合计卖出6758.7万股,约合市值25.3亿元;7名股东分别为钱雯、李云春、云南工业投资、裕保投资、刘俊辉、中投资管、黄静。机构也在“落井下石”。

今年上半年末,基金对沃森生物的持股数量达到1.95亿股,而到了三季度末仅剩1.07亿股;期间,横琴长乐汇资管退出了前十大股东之列;截至11月10日收盘,外资机构的持股量也减少到了4997万股,而在上半年末,其持股数达到9119万股。

05

股价暴涨暴跌

自年内高点已腰斩回看沃森生物的股价,虽说今年是医药的大年,沃森作为疫苗股,也今年以来整体涨幅超40%。

但自8月6日突破95元创出历史新高之后,沃森便一路狂跌。

截至12月4日收盘,沃森的股价较8月的高点已经腰斩,股价跌破46元。

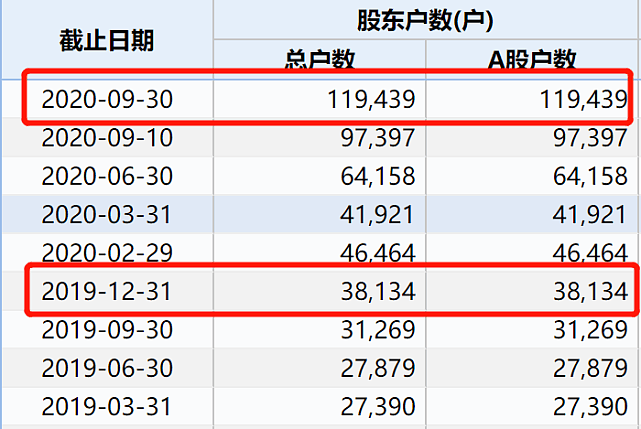

此外,沃森的股东户数在三季度激增超4万户,接近12万户。这意味着不少追高的股民早已深套其中。

值得注意的是,沃森生物的三季报业绩不及预期。

三季报显示,公司前三季度营业收入为15.67亿元,同期增长96.5%;归母净利润4.35亿元,同比增长261.8%;扣非后净利润4.32亿元,同比增长278.3%。

相比于券商测算的550元/针的平均价,沃森生物实际定价更高达到625元/针(全程接种需4针)。

但奇怪的是,截至今年三季度末,机构预测的35亿元的全年营收仅实现不到五成。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64