从不投资房地产的巴菲特,为何对这家地产公司情有独钟,重仓持有

众所周知,股神巴菲特以投资股市半个多世纪,连续获得惊人的超额收益而闻名于世。

相较而言,房地产投资并不是他的强项和专长,伯克希尔公司也从未有过直接参与房产开发或者销售而盈利的记录。

巴菲特仅有的一次买房经历,就是他的自住房。

1958年,28岁的巴菲特,以$31,500美元的价格,购买了他在Nebraska州的两层独立屋,并且在这里居住至今。

该房产今天的价格大约为62万美元,应该比正在阅读此文的许多朋友的自住房要便宜许多。

巴菲特的自住房,占他个人资产的比例为0.001%。

但是,如果你打开2020年的伯克希尔年报,看一下该公司目前的持仓,那么你会发现,在除了苹果,可口可乐等这些你耳熟能详的公司名单之外,巴菲特已经在3年前就悄悄布局了一家主营业务是房地产的公司。

并且,在2020年疫情最严重的时候,还加大了对该公司的投资。

这就是我们今天的主角,一家骨骼清奇,远离聚光灯,而又有惊人真面貌的房地产公司——STORE Capital。

STORE 商业模式简介

STORE Capital成立于2011年,看名字你可能会以为这是一家做零售业务的公司的错觉。

其实,STORE的全称是Single Tenant Operational Real Estate的首字母缩写,也就是说,该公司专注于持有单一租客的商业地产,并通过收取租金盈利。

看到这里,你可能还是觉得,这和其他普通的房地产基金REITS类公司没有太大的区别。

但再继续观察STORE的经营模式,就会发现很多它和其他地产公司的不同之处。

首先,STORE对于什么样的公司应该成为它的租客,有明确的想法。

STORE将美国的企业分为大型,中型和小型三种,分类的方式主要是看Revenue的大小。

STORE将自己的租客,主要定义为中型企业,也就是年收入在1000万到3亿美元的企业。

之所以这样主要有几个出发点:第一,大企业在谈租赁合同时比较强势,各种要求很多,STORE在谈判中可能没有优势,想要这些大企业提供企业运营状态,更是天方夜谭;

而太小的企业存在很大的生存风险,如果企业朝不保夕,那么可能会给STORE的收入稳定性带来负面影响。

而中型企业的情况介于以上两者之间,公司的绝对数量和规模,在所有企业类型中也是最多的。

STORE预计,在美国符合类似企业要求的房地产总资产规模大概在3.4万亿美元,总共的类似房产数量约200万。

而截至到目前,STORE总共持有的房产数量大约为2,587间。

Triple Net Lease

与大部分REITS采取gross lease或者gross兼net lease的租约方式不同,STORE与所有的租户签订的都是Triple Net Lease。

这意味着STORE在租约上写着的租金收入,基本上就和Operating Income没有太大区别了,所有不确定性很强的潜在开支,电费,水费,装修费等,都是由租客来承担。

STORE的profit margin比例大约在93%。

在美国,类似的商业物业租赁合同大约每年上涨幅度为1.2-1.5%左右,而STORE的租约每年上涨幅度为1.8%。

为什么租客会心甘情愿支付较高的涨幅?

因为STORE表面上看上去只是一个房叔,为企业提供了盈利场所,而实际上,它不仅如此,还为众多中型企业解决了一个金融资产的租赁问题。

在美国,很多类似的中型企业,要通过商业贷款来买房运营,已经越来越难。主要原因是银行不愿意为中小企业提供商业地产抵押贷款,而只有大企业更容易融资。

STORE在这个时候站出来,主动把房产买下,然后再租给企业,解决了中型企业的这一棘手问题,在租金上多付不到1个百分点,自然也就心甘情愿。

STORE和连锁型的租客一般都会签订Master Agreement,也就是说,如果你有100家店,全部在STORE的物业下运营,那么可以签订一个协议即可,条件相同。

如果个别店经营不佳,那么就关闭或者换其他新店,到同一个agreement下继续运营。这又给企业们省去不少的麻烦。

Covid-19的冲击

如果要投资STORE这样的公司,你脑海中肯定会问这样一个问题:

在电商全面铺开的今天,还有多少人会去STORE的门店消费?

在疫情肆虐的美国,Covid-19给STORE这样的公司带来的冲击有多少?

先说电商。

能把企业做这么大,STORE的管理层自然不是傻瓜,电商的冲击他们也早就想到了。

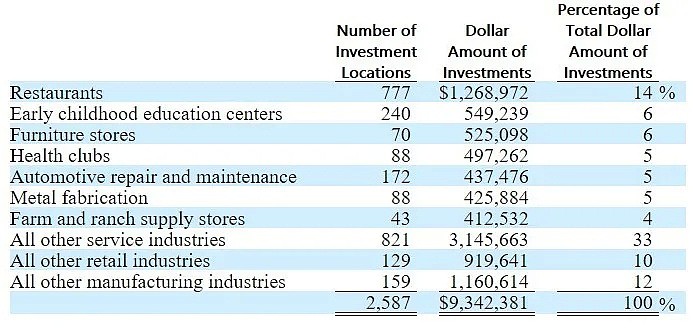

根据下图最新的公司财报,在STORE旗下的2587个房产中,占比最大的餐营业,其次是幼教行业, 家具店,健康中心,汽车修理等行业。这些行业几乎不会受到电商的影响。

另外还有一个有趣的数据,据说99%以上的STORE门店,在美国大型购物中心Sears和Macy’s的三英里之外。

我认为公司管理层在决定哪些物业值得投资时,是动了一番脑筋的。

再说疫情。目前,受影响较大的是幼教和电影院,而其他行业陆续都在开放和恢复中。

根据最新的3季度业绩,今年7-9三个月的公司Revenue总数1.75亿美元,相比去年同期1.67亿,还略有增长。

这样的情况得益于STORE在分散化方面的优秀表现。

STORE的物业遍布在美国49个州,前十大租客占总收入的比例仅为18%,75%的租客带来的收入占总收入的比例小于1%,也就是说,任意单个租客的倒闭或者不付租金,给STORE带来的业绩冲击都极小。

管理层背景

任何一个伟大的投资家,都不会否认优秀管理层对于一个企业长远发展的重要性。

今年以来巴菲特不断抛售持有了几十年的富国银行,最重要的原因之一,就是该银行去年聘用了一些巴菲特不喜欢的华尔街背景的高层人士。

STORE的管理层同样在这个行业内颇有影响力,行业经验也可以说很资深。

CEO Chris Volk是一个看上去憨态可掬,有点大学教授模样的人,他从80年代起就进入了房地产行业。

在创立STORE之前,他和合伙人已经创办过两家类似的企业,业务模型都一模一样,后来将两家企业都出售,于2011年创立STORE。之前两家企业在出售时的年化收益率均超过12%。

STORE为了宣传自己的商业模式,甚至在网站上建立了一个在线大学,名字就叫STORE University,向大众,包括潜在客户宣传这个商业模式,甚至还有自己的油管频道。

STORE的网站和报告也没有夸张的视觉效果和炫目的包装,一切都是平实的描述,用数字说话。

公司估值

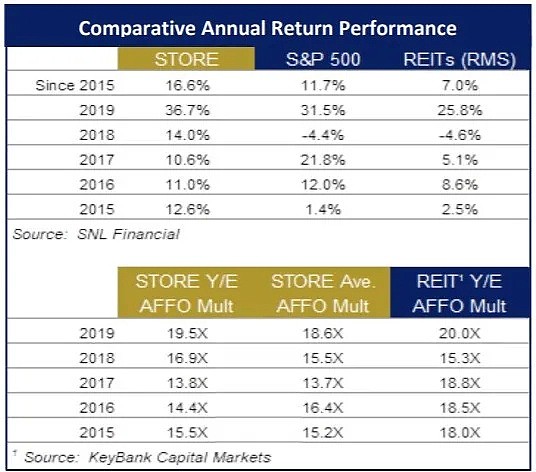

STORE于2014年在纽交所上市,上市至今的年化收益率在16.6%, 击败了同期的标普500指数和REITS行业指数。

疫情冲击到来,STORE的股价也和其他所有公司一样,直线跳水,从接近40的高位,跳水到13刀左右。但很快,STORE的估值开始恢复。

对于REITS公司来说,普通的PE,PB等指标并非最好的估值标准,行业内更多使用Price/AFFO的平均倍数来衡量REITS类公司的业绩表现。

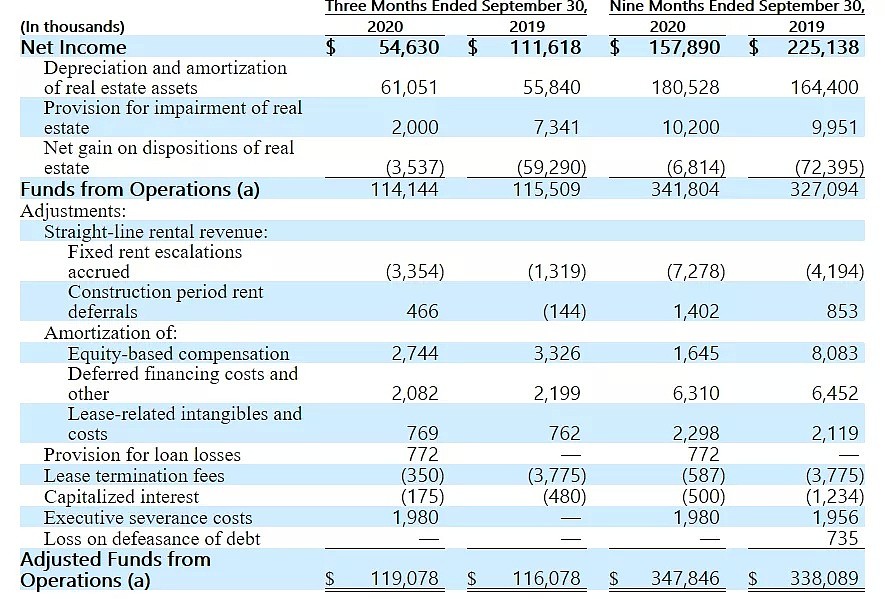

AFFO(adjusted fund from operation)为调整后的经营现金流,是经营现金流FFO(fund from operation)继续调整后的数字,用来客观地评价REITS在一年内产生的现金流数量。

简单的公式如下:

FFO=净收入+折旧+摊销-物业投资净收入

AFFO=FFO+租金增幅-资本类支出(Capax)- 维护成本

还记得我们之前说过,STORE是采用Triple Net Lease的方式,因此它的Capax及每年维护成本支出极低,因此,它的AFFO甚至是高于FFO的。

从上面的图表可以看出,STORE的平均估值大约是16倍左右的AFFO,而根据最新季报,今年前三个季度的公司AFFO为3.47亿美元。

如果我们保守估计,将该数据年化的话(虽然不科学),那么2020年的公司AFFO应该在4.62亿美元。(3.47/0.75=4.62)

这样,STORE目前的合理估值应该为$4.62M*16=$7.39B,对应的股价应该在28元左右。

所以,对于我自己来说,目前我暂时不会在30以上的价位考虑投资STORE,但如果到30刀以下,那我一定会开始买入。

对于长期投资者来说,STORE或许是一个不会让你暴富,但至少可以晚上睡个放心觉的公司。

伯克希尔公司于2017年投资STORE,并在今年3月份加大了仓位,目前总共持有2441万股,占股9.32%,是STORE的第三大股东。

在疫情到来之前,伯克希尔的投资已经翻了一倍,当时他们的投资成本在每股20刀左右。

只要是好公司,哪怕是短期价格翻了一倍,也不会急着脱手,逢低继续加码持仓,这就是股神几十年来的一贯操作手法。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64