【明星基金经理系列】王崇:流水不争先,争的是滔滔不绝

他是成长股领域的中生代王者,连续三年斩获金牛奖。

他擅长逆向投资,把控风险,遵守严格的投资纪律,管理的基金求精不求多,平均年化收益超过28%。

他投资时不追逐热点,不争排名,不像许多基金经理一样,想通过冲刺赢得掌声,一开始他就知道,投资是一场马拉松。

他就是交银三剑客之一,交银施罗德的明星基金经理——王崇。

01

风云榜之人物介绍

王崇,北京大学金融学博士。

2008年加入交银施罗德基金管理有限公司,曾任行业分析师、高级研究员。

2014年10月22日起开始管理交银施罗德新成长,这也是他手下管理时间最长的一支基金。此后,他又接手了交银精选混合和交银瑞丰三年封闭。

2017、2018、2019,王崇连续3年蝉联“金牛奖”。

他这样形容自己的投资风格:“个股集中、行业分散、逆向投资、注重回撤”。

他不注重短期的排名,但是流水不争先,争的是滔滔不绝,长期来看,平均年化收益遥遥领先。

他是一位以均衡取胜的基金经理,注重精选个股,获得超额收益,将持有人的利益放在第一位。

02

风云战绩

王崇担任基金经理这几年来,接管和新发的基金都很少,呈现出了求精不求多的特点。

目前管理三只基金在手,管理规模总计近200亿。

①交银新成长

这是王崇管理时间最长的产品,目前累计回报超340%,平均年化超过28%,可以说成绩相当亮眼。

交银新成长在2018年、2019年连续2年获得三年期混合型持续优胜金牛基金,今年又拿下了五年期混合型持续优胜金牛基金的奖项。

这支基金在王崇管理以来的6年多时间里,从未有过一年,基金排名冲进前十,甚至有的年份只是跻身前40%而已。

但是它每年的收益都跑赢了沪深300指数,跑赢了同类平均。

六年下来,积小胜为大胜,流水滔滔,平均年化超过28%,这是极为难能可贵的。

从前十大重仓股来看,王崇的配置相对比较均衡,没有过分集中在哪一个行业。

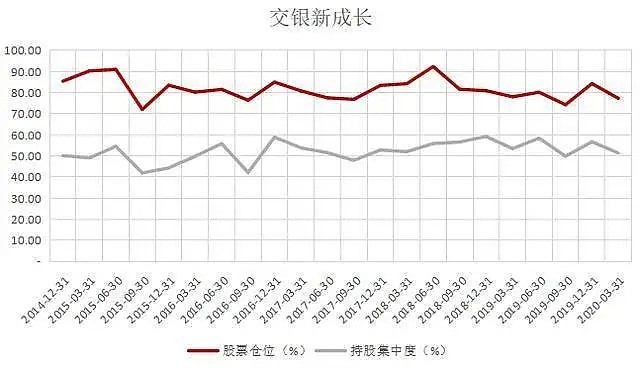

股票的仓位则常年稳定在80%上下,持股集中度也一般落在50%-60%之间。

总的来说,这支基金不仅在上涨阶段能跑赢大盘,有较好的攻击性,同时还能很好地控制回撤。

这样一来,超额收益叠加复利效应,在长期就带来了相当可观的收益。

② 交银精选混合

交银精选混合是王崇在2017年接手的基金,任期回报超130%,平均年化同样超过28%。

也一贯延续了王崇的风格,每年都可以跑赢大盘。

前十大重仓股和交银新成长有所重合:

③交银瑞丰三年封闭

这支基金的封闭期有三年,目前刚超过一年,收益率有52.47%,也是相当可观的。

总的来说,王崇管理基金颇有一些精益求精的味道,虽然数量不多,但是每一支从目前来看都很能打。

03

投资理念

①均衡型选手

王崇是一位较为均衡的基金经理,在选股上比较偏向自下而上精选个股的方式来做投资。

他偏好的股票通常有两大类:

其一是比较典型的成长股,处在比较有成长前景的行业内,公司本身管理层能力好,竞争力强,其快速的盈利增长速度是可以被预见的,比如一些科技股。

另一类则是具有一定行业周期性特点的公司,比如最近两年他比较偏好的地产板块,像万科A、保利地产等。

可以看到,他的选股标准主要有公司的成长性、竞争优势和管理层等。

他认为,这些公司最好还能具有鲜明的时代标签,或者和当年发生的产业政策或事件相匹配,或者和技术进步、社会变迁的大背景产生共振。

通精选个股,王崇收获了相当可观的收益。

②风控高手

前面提到,王崇的风控做得非常好,其中一个原因就是他“个股集中、行业分散”的持股风格。

他在行业配置上的纪律是:“原则上单个行业配置不超过10%,特别看好的可以配置到15%,但不会超过20%。”

前十大重仓股集中度一般在50%-60%。

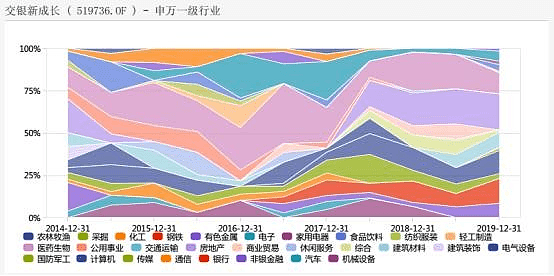

从下图也可以看到,王崇的行业配置越来越平均:制造业的比例逐步下降,而房地产、医疗卫生、信息技术和金融的比例不断提高。

能力圈逐渐向外拓展,配置思路也在不断成熟。

对医药板块,王崇向来稍有偏爱,最近则比较关注地产板块,但总体上来说行业确实比较均衡。

另一方面,为了做好对针对个股的研究,王崇一直保持着每月4至5次的上市公司实地调研,尽量做到及时把握上市公司的基本面变化。

这样才能挑选出真正值得投资和重仓的好公司,拿到切实的收益

在个股投资上王崇还有一条严格的投资纪律:在指数没有出现大幅下挫的情况下,原则上不允许单只个股亏损超过20%。

在上述几大操作的共同作用下,王崇保证了对风险的绝对把控。

③顺势而为,逆向而动

王崇的重仓股平均持股时间大概在一年左右。

和一些相当长情,能够持有一家公司四五年甚至更久的基金经理相比,他的变动显得更加频繁。

这也和他“顺势而为,逆向而动”的投资理念有着密切的关系。

他不是“淡化择时”的基金经理,他会利用对公司的分析和对市场基本面的判断,进行一定的择时。

这样的择时绝对不是“追热点”或者盲目地跟风炒作,而是在谨慎的考察,深入的思考之后做出的合理判断。

他表示过,自己会“尽量做逆向投资,选择细分子行业龙头,市场关注度不高,未来趋势可能向好,中期竞争力有望保持的公司股票。”

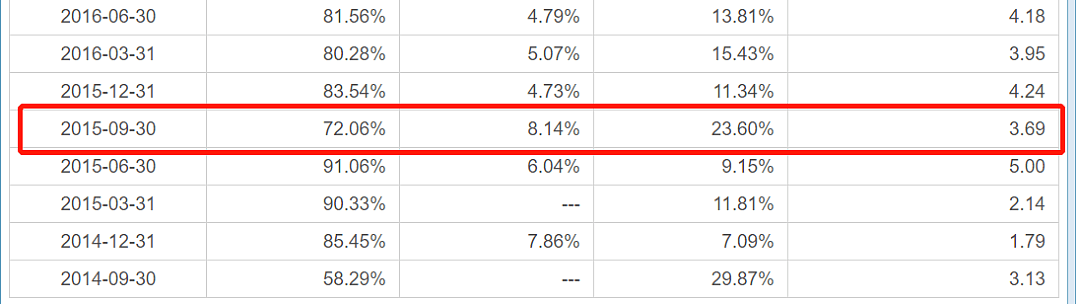

所谓“顺势而为”,就是他会考虑经济周期和整个经济大环境的变化,控制系统风险。比如说,在2015年的8月,将股票仓位降到70%左右,控制了回撤。

逆向而动主要就体现在个股选择上了。由于基金主要的超额收益都是来自于个股选择,所以他特别讲究个股的买入时间。

因此,在十大重仓股中的许多股票,像美年健康、泰格医药等,都经历过从前十重仓消失一段时间后再回来的情况。

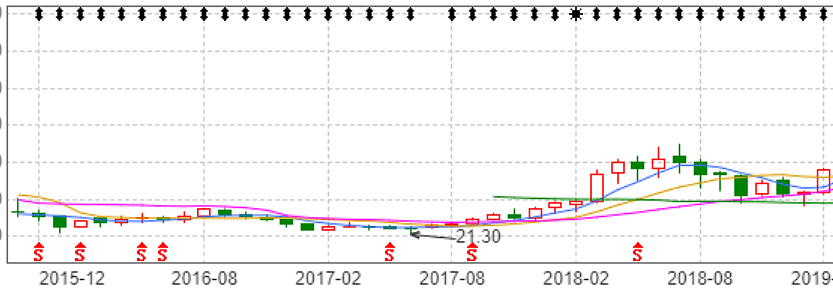

比如说,泰格医药,在2014年的第三季度就出现在了重仓股中

到了2015年的第2季度,它就消失了。

之后则在2016年的第一季度重回前十大重仓股中,此后除了2017年的第三季度外,一直维持在重仓股中,直到2018年的第二季度。

在此期间,泰格医药的股价表现如下:

当然对于部分他比较看好的股票,还是会连续持有比较长的一段时间的,比如保利地产,从2018年初一直持有到今年的第二季度 。

可以看到,王崇的“择时”绝非无的放矢,往往能踩准节奏,获得理想的收益。

04

投资的建议和看法

在今年7月10日交银基金推出的【大咖面对面】栏目中,王崇谈到了自己对于后市和投资的看法,这里为大家做一个总结:

1、对于后市,比较关注看好一二线房地产龙头、内需产品和服务、计算机软件、新能源汽车等优质权益类资产表现。

2、部分热门板块以及龙头个股经过了大幅上涨后,估值处于历史范围上沿,甚至透支了未来一两年的业绩,中短期风险收益比变差,后续选股尤其是投资成长股的难度在增加。

3、考虑到目前的经济状况、利率水平以及逆周期政策,在大类资产配置中,权益最优。

4、对于没有投资经验的投资者,建议先了解自己的风险承受能力,在考虑能赚多少钱之前,先考虑可能亏多少。

5、挑选基金时,建议投资者更关注基金产品的长期表现,而非某一个时间段额收益。

6、如果担心投资踩空,可以考虑基金定投,有助于平均持有成本,平滑基金波动

05

总结

作为一位相当均衡的基金经理,王崇对自己的投资方法有十六字的总结,即:“个股集中、行业分散、逆向投资、注重回撤”。

总的来说,

一,王崇是一个均衡选手,行业配置分散,但持股集中。

二,他擅长设置和遵守严格的投资纪律,精选个股来控制风险,获得收益。

三,他的持股周期偏向中期,不避讳择时,但也不追逐市场热点,不追求短期排名,更注重长远的利益。

对于喜欢成长风格,同时偏好较小波动的投资者来说,不妨考虑一下王崇的基金。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64