巴菲特又出手了,大笔抄底周期!“油气管道、全球第一大金矿股、日本五大贸易商”,股神看中的是什么?

导读:油气管道、全球第一大金矿股、日本五大贸易商,巴菲特在疫情后公开的投资布局,不仅是能够受益于通胀上行的资产,同时也可以享受高股息带来的源源不断的现金流。

事实证明,“股神”巴菲特并没有闲着。

在90岁生日之际,巴菲特旗下的伯克希尔哈撒韦宣布,已经持有日本五大贸易商的股份,对每一家的持股均略高于5%。

在疫情导致美股于3月崩盘、全球市场泥沙俱下之后,所有目光都期盼着巴菲特再度扮演2008年金融危机期间那种“救世主”角色。但是他却选择了作壁上观,面对全球市场遍地跌到地板价的资产,他当时不仅没有抄底,反而发出悲观的言论,一时引发大量争议。

不过在市场企稳之后,针对的巴菲特的大量嘲讽开始逐渐被淡忘之际,“股神”的抄底行为才陆陆续续公布出来。

买入日本五大贸易商,是巴菲特在疫情爆发后公开的第三笔周期资产投资,这些资产同时兼具另外一个特征:在绝大多数公司缩减甚至停止股息发放时,这些公司却依然能维持高股息。

这就带来了一个问题,巴菲特看中的到底是能受益于通胀上行的周期股,还是那些能够维持高股息的公司?抑或两者兼而有之?

01

发生了什么?

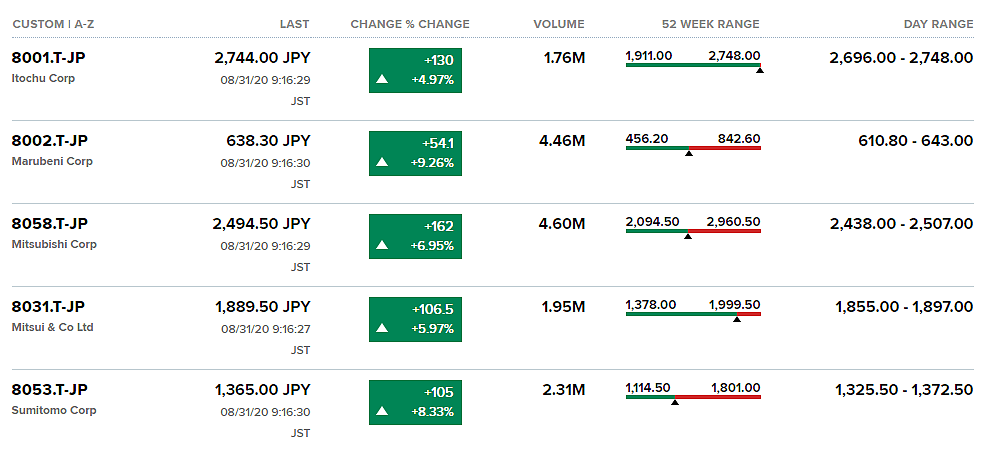

当地时间8月30日,巴菲特90岁生日当天,伯克希尔披露了对日本五大贸易商的持仓。这5家公司分别为伊藤忠商事、丸红、三菱商事、三井物产和住友商事。

伯克希尔称,在过去大约12个月的时间内,从东京证交所购买了上述公司的股份。按照这几家公司最新市值计算,伯克希尔所持股份的总价值约为62.5亿美元。

伯克希尔表示,未来可能会继续增持这五家公司的股份,持股比例最高至9.9%。另外,除非得到这些公司董事会的批准,否则不会购买任何一家公司超过9.9%的股份。

日本股市开盘后,这五家公司股价普涨,涨幅均超过5%。

今年7月初,伯克希尔公告称,同意收购美国道明尼能源公司(Dominion Energy)的天然气输送与储存等业务,包含债务在内交易金额高达97亿美元,为伯克希尔2016年来以企业价值计最大的一笔收购。

这也是疫情之后巴菲特首次出手,打破了长时间的沉默。在投资者眼里,这无疑也意味着,尽管此前言语和行动上表现的相当谨慎,巴菲特也愿意在找到合适的资产时随时出手。

8月中,伯克希尔的13F报告显示,二季度只有一项新的建仓——巴里克黄金。当季买入了2090万股巴里克黄金股票,价值5.64亿美元,占到该公司流通股的1.2%。

这两项投资都是围绕资源进行,伯克希尔本次公布的持仓也是如此。

上述五家日本贸易公司被称为综合商社(sogo shosha),从能源、金属到食品和各种纺织商品,他们控制着资源稀缺的日本大部分的进出口业务。《日本第一》一书曾表示,这些商社都是庞然大物,几乎垄断了日本的对外贸易,在全世界的分支店铺星罗棋布。

02

“股神”看中的是什么?

对于这五家日本贸易公司,伯克希尔在最新声明中表示,意图长期持有这些投资。

巴菲特在公告中表示,这五家贸易公司在全球各地有许多合资企业,并且有可能建立更多这样的企业,“我希望将来有互惠互利的机会”。

巴菲特奉行价值投资,长期大量持有一些成功企业的股份。此次公告中就提及伯克希尔已经持有可口可乐公司股份长达32年,美国运通29年,穆迪20年。

赌通胀上行?

这与7月初披露的100亿美元收购道明尼能源公司的天然气储运资产一脉相承。巴菲特将能源业务视为与铁路业务一样,是伯克希尔保险业务之外的核心业务之一,在油气领域抄底资产,将进一步增强其在这一领域的长期布局。

而从资产属性来看,这三次大笔投资都直接涉及周期品,在通胀预期因为全球央行集体放水而持续走高之际,他们将是能够直接受益的品种,而其中黄金又是能抵御通胀上行的最直接手段。

尤其是在美联储上周公布政策框架大调整,将通胀目标由2%改为随着时间推移能实现平均2%之后,市场认为美联储将允许接下来一定时间内出现更高的通胀,推动通胀预期进一步升温。

虽然巴菲特并未说明这些投资是冲着防御未来通胀上行而作出,但他无疑已经早早的为此做好了布局。

高股息同样重要

熟悉巴菲特操作的投资者想必了解,“股神”青睐慷慨派发股息的股票,过去几十年伯克希尔投资组合中囊括了众多高股息股票,每年带来大量现金流。

在这种逻辑下,巴里克黄金显然可以满足这一需求。今年以来,由于金价大涨,巴里克黄金持续发布超预期财报,二季度更是将季度股息率上调至14%。

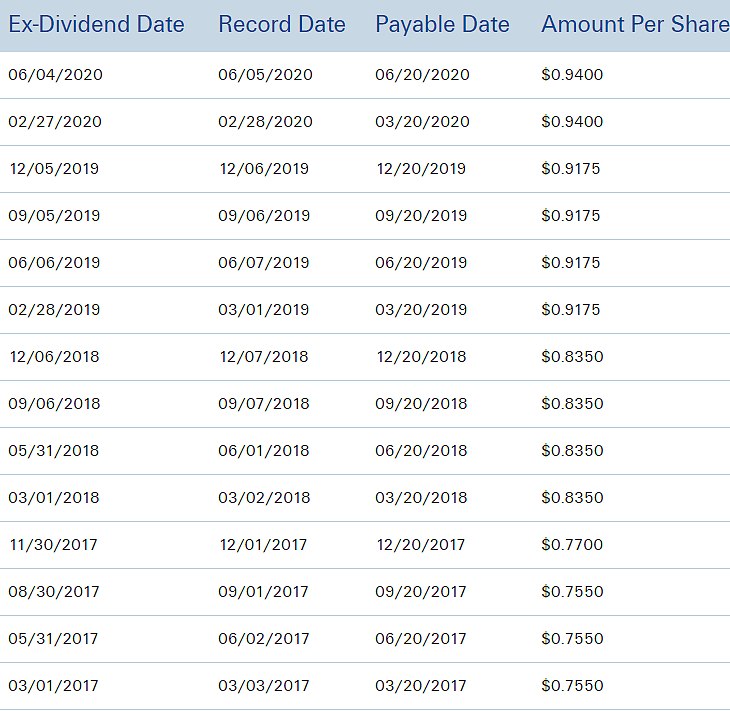

道明尼能源的分红也从未中断,6月20日对美股支付了0.94美元分红,与3月分红金额持平。

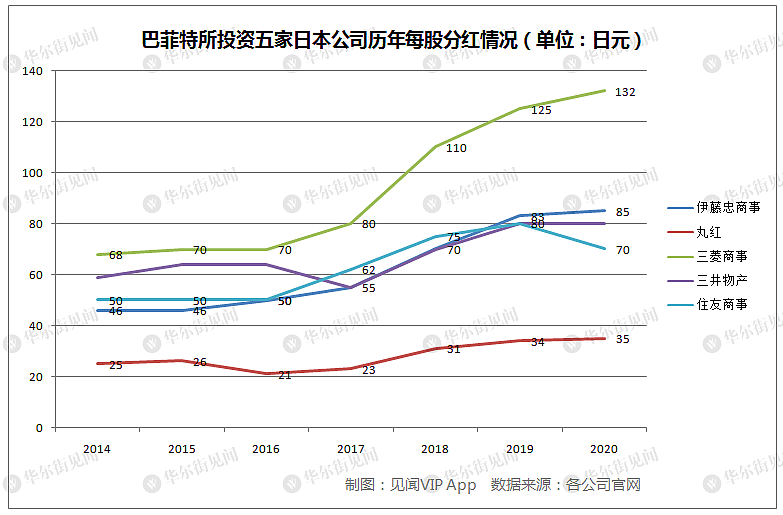

对上述五家日本贸易公司的投资,实际上也暗含这同样的逻辑。此次投资也被视为巴菲特大举进军海外市场的信号,而从追求高股息角度考虑,日本目前无疑是最合适的市场之一。

受疫情影响,欧美公司盈利能力均遭受重创。今年4月,包括巴克莱、渣打、汇丰在内的英国银行股,均在英国央行的压力下宣布暂停股息发放计划。这一“黑天鹅”事件,导致欧洲银行股当时遭遇集体重挫,至今仍未恢复元气。

美国公司在股息缩减上虽然动作较小,但也持续面临压力。美国银行业3月集体宣布暂停一季度及二季度回购计划,尽管分红并未停止,但像摩根士丹利CEO James Gorman等人也不得不持续为继续分红出面辩护。

从整体情况来看,上周骏利亨德森投资的计算显示,今年第二季,全球分红大幅减少1080亿美元至3820亿美元,同比下降22%,是2009年末以来最大降幅。

全球27%的企业削减分红,所受影响最大的欧洲有超过半数的企业减少分红,其中三分之二直接砍掉分红。

相比之下,日本市场成了一个异类,这也得益于过去多年“安倍经济学”在日本的推行。

在过去多年中,日本除了会受到全球经济与金融危机的冲击之外,还不断面临自身自然灾害的打击。这让日本公司形成了相当保守的文化,尤其是在支出上,总会考虑为意料之外的事情做好应对准备。

这就直接让日本公司难以向欧美公司那样,在正常年份大手笔分红。改善这种状况,也是“安倍经济学”中的目标之一。在执行多年后,安倍的政策的确取得了效果,2019年日经分红指数再创历史新高,是连续第7年创历史新高。

在全球整体分红规模降至2009年来最低之际,日本公司尽管也受到疫情冲击,但分红规模却并未大幅下滑。

大和证券此前的报告称,日本公司在2019财年的分红规模将与2018财年持平,2020财年会受到疫情影响,但幅度也微乎其微。

从日本的银行业到电信业,都是这种情况。作为日本最大的两家金融机构,三井住友金融集团以及三菱集团都承诺会维持与去年持平的分红水平。软银、NTT、KDDI等电信运营商则纷纷宣布提高年度分红。

所以,如果仅从分红角度考虑,投资日本也无疑是巴菲特的最佳选择之一,上述五家日本贸易公司近年来的分红金额基本上都在逐年走高。

注:住友商事2020财年分红为公司预计金额

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64