用过“先买后付”,谁还需要信用卡?

有这样一门好生意,无论是新冠疫情的全球大流行,还是澳大利亚近30年来的首次经济衰退,亦或是美国二季度GDP跌掉了32.9%,都没能阻止它的蓬勃发展。

这就是风靡美澳地区的“先买后付(BNPL)”服务。

今天(8月24日),澳大利亚BNPL第一大公司Afterpay宣布斥资5000万欧元(8240万澳元)收购西班牙信贷提供商Pagantis,旨在进一步扩大欧洲支付市场。

埃森哲(Accenture)报告显示,随着支付变得更加即时、无形和免费,银行业15%的全球支付收入(2800亿美元)可能会被数字支付增长和非银行竞争所取代。

与此同时,从BNPL的先行实践案例——澳大利亚和美国来看,新一代消费者正在逐渐摒弃信用卡带来的消费负担,而将BNPL作为其优先使用的消费管理工具。

博满金资投资组合经理庄熠指出,从支付普及率来看,BNPL仍是较为新兴的支付科技,抢先布局、积极推广,将是Afterpay保持领先地位及高增速的必要手段。布局欧洲电子商务,锁定这潜在5000亿澳元的市场机会,是Afterpay必须下的一步棋。

早在6月下旬,Afterpay就进行了规模为10亿澳元的增发融资,拟扩大国际市场布局。当前,疫情带来的全民在线消费转型正为公司带来绝佳的切入时机。本次针对Pagantis的收购,即是其全球布局的又一个起点。

但与此同时,这个行业也正面临着来自监管机构越来越多的压力。消费者权益倡导组织警告称,先买后付服务可能让澳大利亚居民陷入债务“螺旋上升”的风险。

一般而言,先买后付服务允许客户分期还款,如果按时还款,则可以避免支付滞纳金等相关费用。在新冠病毒危机期间,这种经济模式取得了巨大的增长。

在大型零售商和百货公司的收银台处,Afterpay、Zip Co以及澳大利亚联邦银行(CBA)先买后付合作伙伴Klarna都可以提供支付服务。

然而,整个行业并没有像其他金融服务那样受到监管,这也是目前的一大忧虑。

为了更好地保护消费者权益,澳大利亚企业监管机构目前正在对该行业进行审查,相关报告将于10月份出炉。据悉,澳大利亚证券投资委员会(ASIC)正在对其他国家的相关法律进行研究,例如瑞典。

“先买后付”挤占信用卡市场

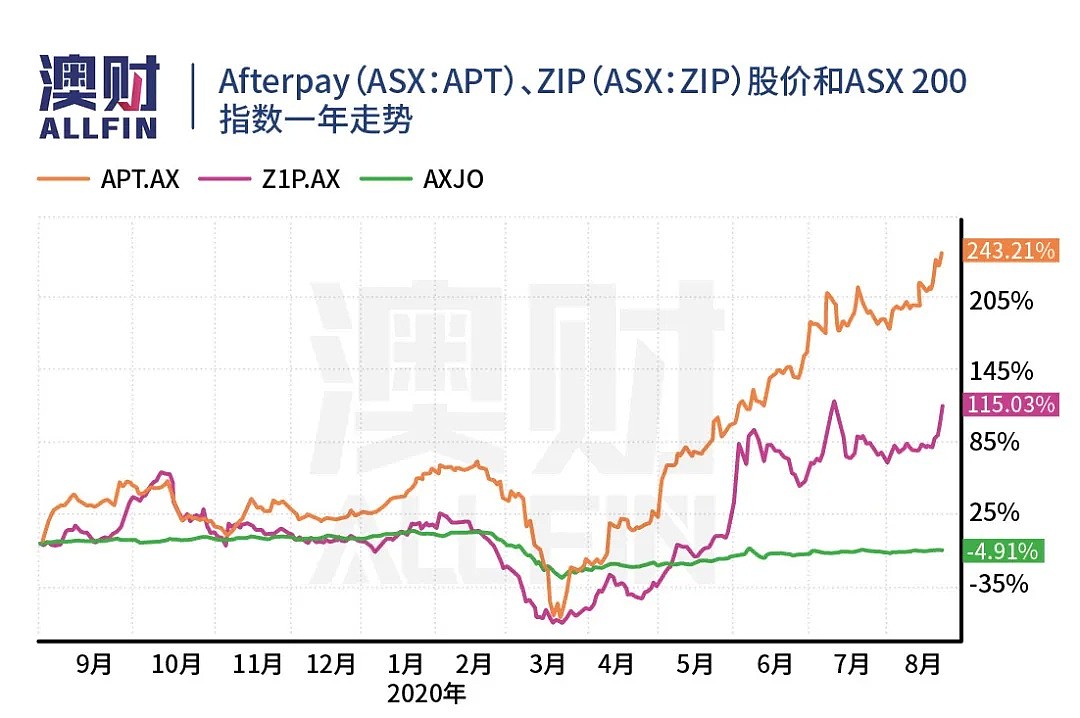

虽然先买后付(BNPL)行业尚未实现盈利,但是这并没有阻碍投资者在新冠疫情期间增持相关公司股票。

截至目前,Afterpay的市值高达约220亿澳元,其股价从3月23日第一波疫情高峰的低点飙升至80澳元左右,轻松排名澳交所前20,跻身于血液制品巨头CSL、澳大利亚联邦银行(CBA)、和矿业巨头必和必拓等重量级公司之列。

根据Afterpay的商业模式,客户可以线上及时下单,每两周还款一次进行本金偿还。只要按时付款,规定时间内免息。

尽管澳大利亚另一家BNPL公司Zip的业务模式Afterpay略有不同,然而,仅两家公司目前在澳大利亚本土的用户数量就高达约540万人。

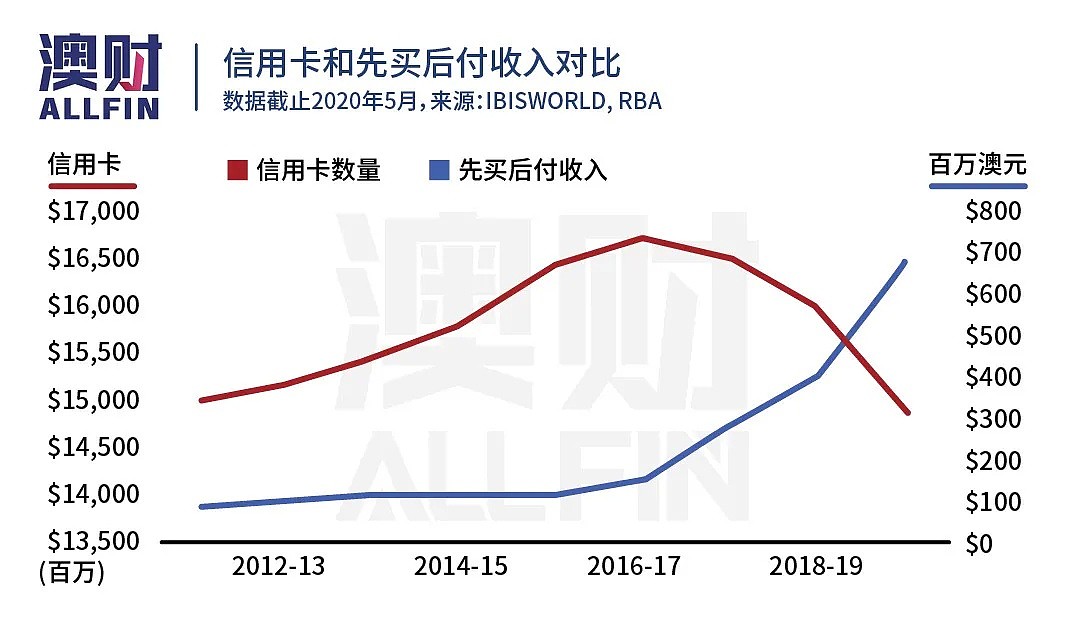

澳储行(RBA)提供的数据显示,澳大利亚信用卡负债减少数十亿澳元。这个消息也成为了投资者疯狂的理由。

据悉,自3月(新冠疫情大流行之前)以来,澳大利亚近40万个人信用卡帐户注销。截至6月底,个人信用卡帐户为1327万个,低于3月底的1364万个。

仅在5月份,澳大利亚人就注销了超过10万张信用卡,导致使用中的信用卡数量降至2009年以来的最低水平。

截至6月底,个人信用卡计息余额为227.9亿澳元,较3月减少42亿澳元。同期,个人信用卡的未偿余额总计360.3亿澳元,较3月减少52亿澳元。

随着AfterPay和Zip之类的先买后付服务在年轻一代中变得越来越流行,再加上一些借记卡通常会提供国际转账交易免费等福利,信用卡的使用量可能会进一步下降。

比价网站Finder表示:“信用卡的未来前景黯淡。”

但博满金资的分析师认为,信用卡本身拥有强大的积分服务,目前BNPL仍不具备。在欧美国家,积分服务仍具有一定程度的吸引力。虽然信用卡的使用量在下降,但在35岁以上、收入稳定的人群中仍有较高的使用比例,因此结合信用卡使用的BNPL渠道可能会有更好大发展空间。

千禧一代是“先买后付”拥趸

Afterpay的大量用户(560万人)来自庞大的美国市场,本土用户为330万人,英国用户则为100万人。

数据显示,自3月以来,Afterpay美国新增签约用户人数超过160万人。在第四季度,它在所有市场日增签约用户超过2万人。

Afterpay在千禧一代中尤其受欢迎。后者使用Afterpay人均消费约为153澳元。该公司表示,Afterpay澳大利亚用户平均年龄为34岁。

Afterpay公共政策负责人达米安·卡萨布吉(Damian Kassabgi)说:“我们认为,这里正在发生重大的代际转变。”

HILDA的数据也表明,澳大利亚信用卡的使用量持续下降。“二十年前, 20至35岁的年轻人中,60%拥有信用卡。然而,现在同一年龄段的比例还不到40%。”

随着新冠疫情期间网购人群激增,现在各个年龄段的用户都在发生转向,开始使用先买后付服务。

研究公司IBISWorld预计,在线购物收入将在2020-21年增长6.4%,达到312亿澳元。

先买后付行业将从本财政年度的约6.799亿澳元收入增长至2024-25年的11亿澳元。

先买后付行业的收入通常来自商家手续费,约占交易额的3%至6%。但是,消费者支付的滞纳金和账户费也占该行业收入的一部分。

监管机构亮起了黄灯

对于先买后付行业而言,最大的威胁来自监管。

据悉,ASIC目前正在制定一份有关该行业的报告,作为2018年11月的后续报告。先前的初始报告发现,先买后付产品“可能导致某些消费者陷入财务困境”。

报告指出,六分之一的用户由于使用先买后付服务而出现透支、账单逾期或以贷养贷的问题。

考虑到给消费者带来的潜在风险,ASIC支持将拟议的产品干预权扩展至所有信贷机构。

在8月初的一次国会听证会上,ASIC专员肖恩·休斯(Sean Hughes)表示正在对海外模式进行研究,包括瑞典、英国、新西兰和加利福尼亚。在这些国家和地区,消费者会获得有关先买后付服务风险更明确的警告。

在听证会上,Hughes说:“先买后付服务一些部分已经亮起了黄灯,我们正在密切关注。”

据澳大利亚金融咨询公司首席执行官Fiona Guthrie透露,上个月进行的一项审查发现:“陷入困境”的人中,使用先买后付服务已经成为一个普遍的问题。并且,很多此类公司缺乏充足的准备金。

她解释称:“对于某些人来说,即使小额的先买后付也足以让他们陷入困境。”

“在新冠疫情时期,越来越多的人面临捉襟见肘,难以支付账单的问题。因此,先买后付也引发了更多人的关注。”

Guthrie表示,在咨询过程中,以贷养贷成为家常便饭。据其透露,一些先买后付服务涉及大额商品,导致用户负债数万澳币。

以贷养贷风险

消费者法律援助中心首席执行官Gerard Brody表示,尽管并非所有先买后付供应商都在欺骗消费者,但是整个行业的确存在监管不力,导致弱势群体陷入困境的问题。

Brody指出,一些先买后付服务提供商会对滞纳金收取设置上限,并且只提供合理的小额授信。但是,如果用户无力负担这些债务。即使是少量债务也会引起焦虑和伤害。”

他说:“获得先买后付服务非常快捷。换言之,人们可以在无需考虑是否符合自身最大利益的情况下就注册使用该服务,更别提使用后的还款计划了。”

同时,使用先买后付服务的用户中,不少人也还欠着信用卡和个人贷款负债。

Brody指出:“在某些情况下,这些债务会被打包转售给收债公司,继而涉及《负责任贷款》不适用的情况。”

工党议员Andrew Leigh也希望看到行业受到适当的监管。他表示,这个行业应该受到银行监管机构——澳大利亚审慎监管局(APRA)的监管。

他认为,在严重的金融危机中,采用先买后付的消费者可能会陷入财务困境。“虽然这些都是新的技术平台,但是却存在许多常见的风险,即消费者的债务超出了承受能力。

“至关重要的是,放贷人必须受法律的全部约束,并在必要时更新法律以保护弱势群体。”

Afterpay:大部分收入来自商家

但是,在Afterpay负责公共政策和传播事务的高管Damian Kassabgi(上图)认为,与依靠客户支付利息的信用卡公司不同,Afterpay的收入主要来自5.54万户商家的手续费,后者占比85%。

Afterpay的签约商家包括澳大利亚本土的David Jones、Big W和Chemist Warehouse等大型零售商,以及美国的American Eagle和Levi's等。

Afterpay还通过eBay每天吸引数百名用户签约。并且,由于该公司最近与澳航合作,增长有望进一步提速。

Afterpay的确也向用户收取滞纳金,后者在公司总收入中占比15%。不过,相比ASIC在2018年启动行业调查的25%,这一占比已有所下降。

对于每笔低于40澳元的订单,Afterpay每笔订单最多可收取10澳元的滞纳金。对于每笔满40澳元的订单,可能收取的滞纳金总额不得超过原始订单价值的25%或 68澳元(以较低者为准)。

Afterpay实施购买限额。只有在客户还款记录良好的情况下,购买限额才会逐步提高。例如,单笔交易最高不得超过1,500澳元,未结帐户不得超过2,000澳元。换言之,即使出现逾期还款的用户,他们在Afterpay上累积的负债金额受到限制。

Kassabgi指出,相比信用卡平均债务3500澳元,Afterpay的平均未偿还余额仅约为200澳元。“我们目前的逾期还款水平实际上低于新冠疫情之前。”

“我们整套系统的目的只有一个,即只有在您负担得起的情况下才能花钱。

“为此,如果有一次未及时付款,那么帐户将被暂停。”

Zip:客户在疫情期间还款更多

同时,竞争对手Zip Pay按月向客户收款,拥有2.45万签约商户和超过210万用户。

Zip Pay与Afterpay略有不同,因为一旦您注册获批,您就会获得最高1,000澳元的授信额度和一个购物帐户。客户可以使用该帐户和授信额度进行购买,并定期分期付款。

与Afterpay不同,ZipPay表示会进行正式的ID和信用检查,以确定客户的支出限额是250澳元、500澳元还是1,000澳元。

但是,与Afterpay一样,Zip也要收取一定的费用。如果每个月存在未结余额,客户将被收取6澳元的费用。如果在21天内仍未支付,客户将被追加收取 5澳元的费用。

Zip Co首席执行官拉里·戴蒙德(Larry Diamond)表示,在新冠疫情期间, “对未来感到不确定”的客户开始偿还债务也变得更为积极。“在新冠疫情出现之初,我们确实发现逾期还款有所增加。可以肯定,这一数据在3月和4月出现上升,但是很快有回落至平稳水平。”

据其透露,在210万账户持有人中,只有不到1000人处于困境之中。

“我们已经看到很大一部分客户按时还款。实际上,过去几个月来,我们的逾期天数较少的欠款(表明未来的损失)金额有所减少。”

监管是灵丹妙药吗?

Afterpay的Kassabgi表示,如果ASIC认为任何先买后付产品都会严重损害消费者的利益就可以进行市场干预。“但是,从我们的角度来看,监管并不是万灵丹。”

同样,Zip的Diamond也认为,基于自愿行为守则进行自我监管是 “确保整个行业的底线”。“我们认为这是整个行业迈出的重要的第一步。”

但是,澳大利亚金融咨询公司的Guthrie则认为,先买后付行业也应适用其他金融服务提供商的现行法律。“先买后付的起点是信贷,因此,如果它属于信贷产品,则应像所有信贷产品一样受到监管。”

如果适用同样的规定,先买后付运营商将必须遵守负责任贷款规定,提高投诉处理标准,并降低过高的收费门槛。

有人指出,目前还没有有效的行业行为准则,需要的是强有力的标准和执行这些标准的监管机构。

澳联储也担心,先买后付服务可能会侵占弱势消费者的利益。

去年10月,澳联储宣布对先买后付运营商施加的“无附加费”规则进行审查。“无附加费”规则限制了商家向客户转嫁此类服务成本的能力。相反,借记卡和信用卡提供商则不能阻止商家向客户收取附加费。

澳联储针对先买后付行业的这一审查因为新冠疫情而推迟,预计到2021年才做出决定。

对于BNPL行业而言,监管保护的任何变更都可能会挑战现有运营商的商业模式。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64