600亿“超级量化机构”涌现,中国资管市场“面貌”或重塑

中国量化私募在2020年默默的跨过了一个里程碑,业内首度出现超过500亿的巨型量化私募。

这是每个投资者都不应错过的消息。

一年前,量化机构刚刚将进入百亿量级,如今,开始更快速的构筑规模壁“壁垒”。

来自业界消息,量化机构明汯投资,最新管理规模已经达到了500-600亿元区间。这是此前只有个别顶尖权益私募机构才能达到的规模。

由此,量化“野蛮人”正式打破了昔日多头私募统治的证券私募“规模前三强”的格局!

01

明汯突破500亿

综合各方信息:由裘慧明执掌的明汯投资日前的最新管理规模已突破500亿元规模。

一直以来,量化机构对规模甚是敏感,特别是近两年超额业绩显著的高频策略,会受制于规模因素。

但今年以来明汯在各大代销渠道“猛募资”,叠加海外美元基金,管理规模实现飞速的“滚雪球”。

2019年下半年,明汯、九坤、幻方、灵均和金锝一同进入百亿私募阵营。而今,明汯又率先快过500亿的门槛。

由此,目前证券类私募规模最高的或许是高毅资产,其次是景林资产,而明汯已挤入规模前三甲,取代了此前淡水泉的位置。

可以看出,中国量化私募打破了多头私募占据绝对头部的历史。

02

“量化策略容量小”是误区

今年5月份,明汯投资创始人裘慧明为规模扩张“埋下伏笔”。

当时,他在一场内部路演指出:量化策略容量小属于认知误区。

单就A股而言,统计策略容量能够在5000-10000亿之间,基本面量化容量在3万亿-10万亿之间。海外的Two Sigma、D.E.Shaw管理规模均大于5000亿美元,远大于主观选股对冲基金。

今年以来,头部量化私募在各大渠道主推指数增强策略基金,以中证500和沪深300指数做为基准,进行量化增强操作。

上述发行端的现象,亦是中国头部量化私募行业进化的表现。

2013年之后,股票量化策略开始登陆中国市场,早期以市场中性和统计套利为主,这是当年资产荒背景下波动低、有较高收益的产品的“替代版”。直到2015年市场走牛,指数增强开始出现,但市场认知度很低,之后股指期货大幅受限后,增强策略的接受度开始上升。

裘慧明曾指出,2017年成为转折点,当时市场切换价值风格,量化策略遇到逆风,超额收益获取能力大大降低。随后到2018年,日内高换手策略初露锋芒,2019年成交量和波动率推升后,全市场的日内策略成交量快速放大。

上述背景下,不需要克服基差成本、基于基本面的指数增强基金,开始脱颖而出。

03

规模壁垒出现

对于基金经理而言,管理规模扩张过快,将对投资业绩产生一定扰动。

但规模与策略关系十分敏感的量化私募,为何大幅募资扩大规模?

有业内人士分析称,明汯为代表的头部量化机构对规模的规划,与股票多头私募截然不同。

对于量化私募,有一个核心的生命逻辑:早期投资业绩出色→→规模扩张→→业绩继续积累→→规模继续扩张→→继续研发新策略→→利用新收入来源升级软硬件系统。

换言之,规模扩张后产生更多管理费和业绩费用,用来布局策略研发与交易软硬件迭代,反而可以提升超额收益的获取能力。

熟悉明汯内部运作的人士指出,今年规模快速突围之时,该机构快速升级了交易系统。

在头部量化机构中,明汯投资并非个案。

今年3月,另一家百亿机构幻方量化推出了一个超级计算机——萤火一号,超算占地面积相当于一个篮球场,功耗400KW,由一个存储集群和一个计算集群组成,并开出百万年薪招聘深度学习工程师。

幻方上述动作出现之时,也恢复重新在各大渠道募资的行动。

技术驱动色彩极强的量化私募,在规模维度的头部效应将更加明显,也更容易形成规模壁垒,规模稳定性上也会比受风格影响的多头私募更加稳定。换一个角度看,量化私募内部“逆袭”之难度也会更高。

04

明汯的“激进”之路

今年年初,裘慧明曾对持有人披露,2002年继续开发A股市场,还将积极开拓海外市场,另增加CTA研发人员,加强对各类子策略的深入研究,尤其是股指期货的策略。

实际上,2019年末裘慧明在海外发行了首只市场中性产品美元基金,还与华泰香港公司展开收益互换。2020年,明汯还研发中国市场多头和多策略的美元基金。

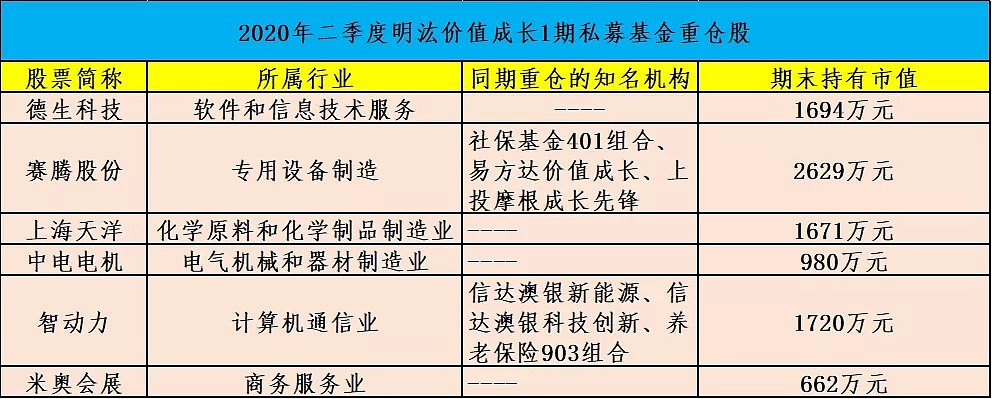

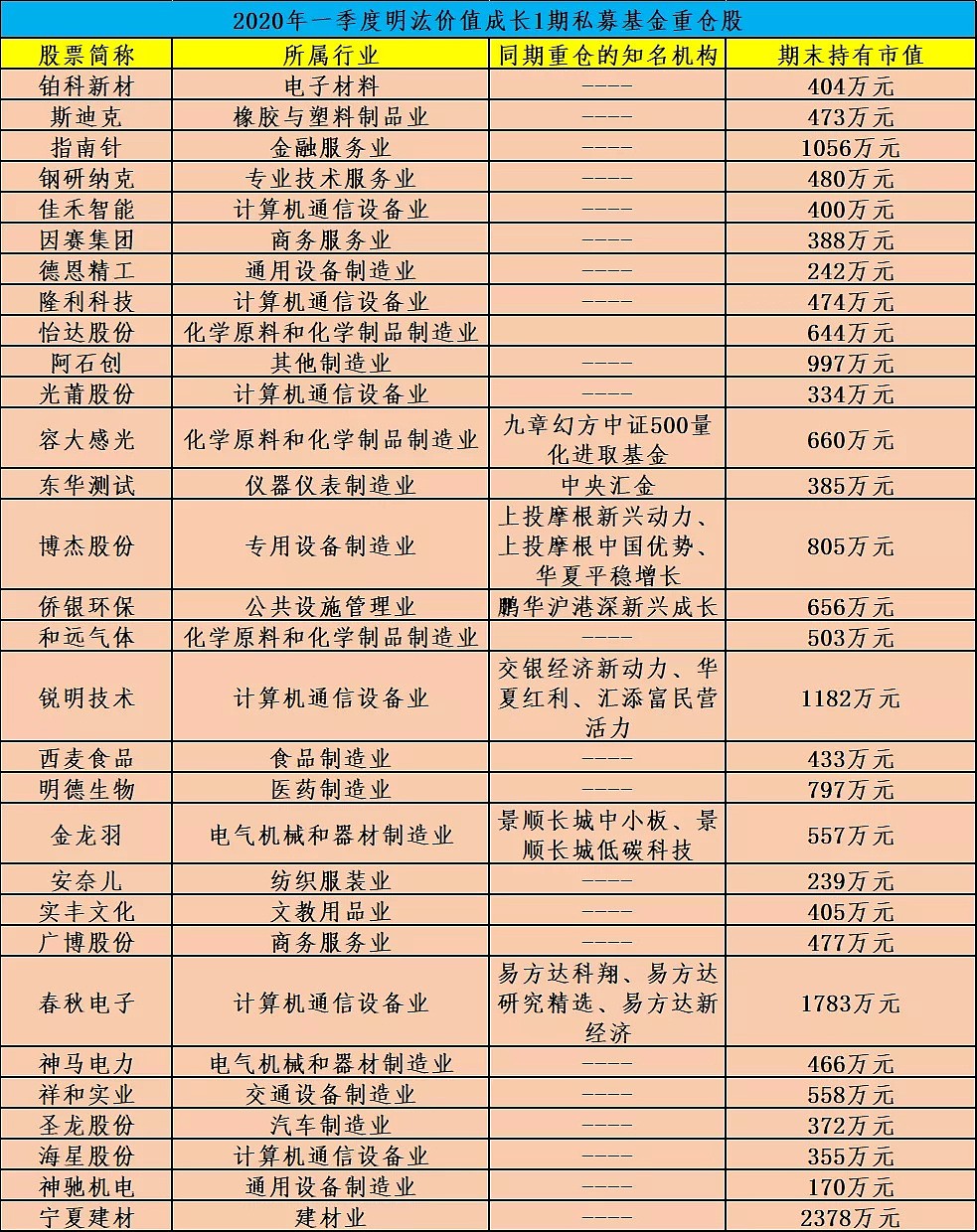

更为重要的是,今年以来明汯的基金出现在大量上市公司前十大流通股东名单,数量之多更超出多数股票多头私募,侧面反映出规模扩张后的集中度提升。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64