“明天系”套取1560亿 包商银行处置细节曝光(组图)

曾被监管层评定为中国首批风险最小七家城商行之一、有着“服务小微企业标杆”美誉的包商银行(现名蒙商银行)此前因严重信用风险被中国人民银行、银保监会联合接管。

近日,包商银行接管组组长周学东在《中国金融》刊登了题为《中小银行金融风险主要源于公司治理失灵——从接管包商银行看中小银行公司治理的关键》的文章点明“包商银行的风险根源于公司治理全面失灵”这一信用危机事件中的核心问题。

据周学东描述,在2015年12月,包商银行向市场公开发行65亿元人民币(1元人民币约合0.143美元)、期限10年的二级资本债,由主承销商中信证券、发行人律师北京天驰洪范律师事务所、信用评级机构大公国际资信评估公司、审计机构大华会计师事务所出具的“募集说明书”显示,截至2015年6月30日,包商银行的“不良贷款率为1.60%,拨备覆盖率168.86%,资本充足率10.82%”,“所有者权益243亿元”。

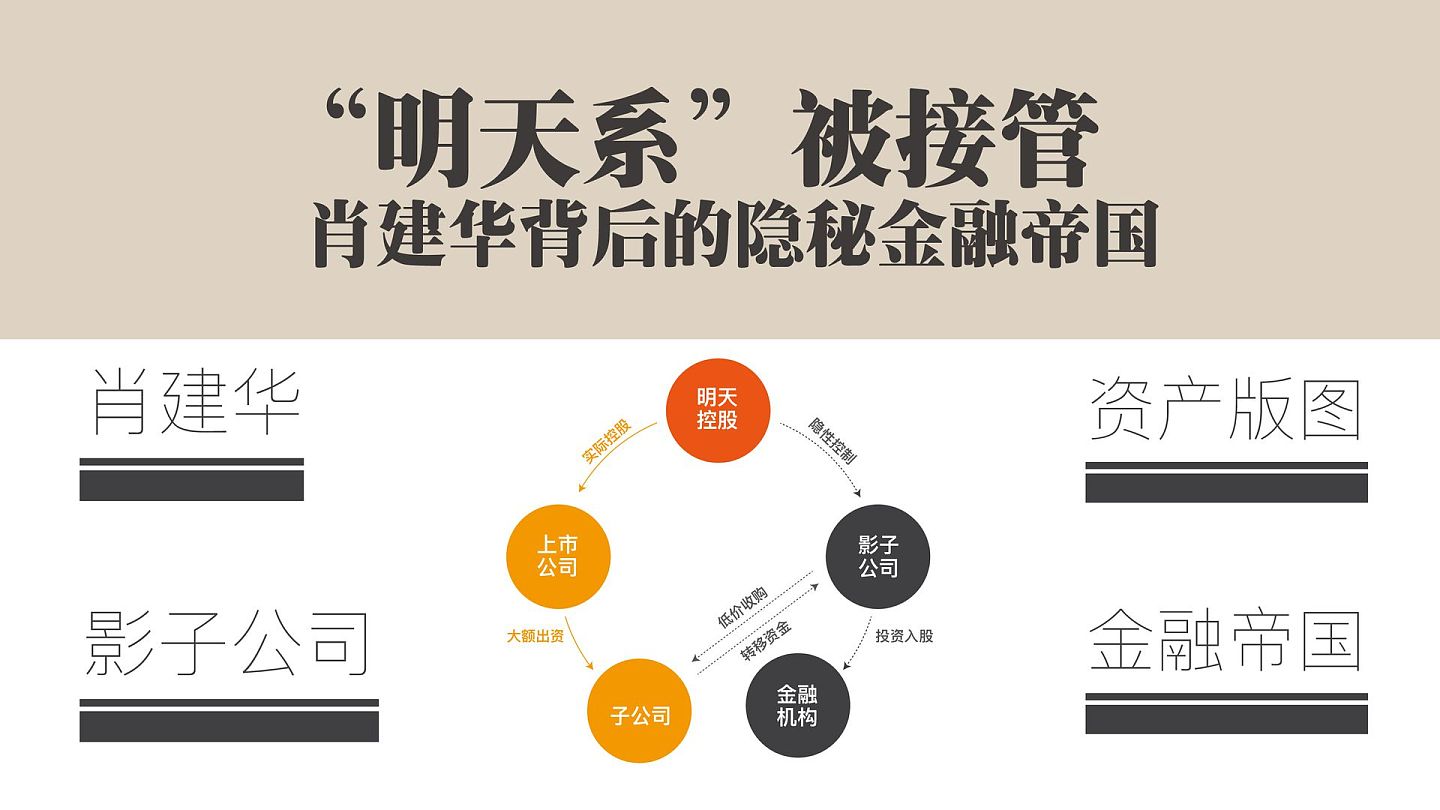

然而时隔一年半,当2017年5月专案组介入“明天系”(中国明天控股有限公司,投资涉及银行、证券、保险等多个金融行业)案件后发现,包商银行自2005年以来仅大股东占款就累计高达1,500亿元,且每年的利息就多达百亿元,长期无法还本付息,资不抵债的严重程度超出想象!

“无法想象,这份‘募集说明书’中所披露的主要指标是如何得出的!” 周学东直言不讳地指出,在此后的两年时间里,明天集团和包商银行开展自救,用尽一切手段,四处融资防范挤兑,直到2019年5月被依法接管。

摸清包商银行的“家底”

2019年5月,包商银行被正式接管。周学东在文章中指出,6月,为摸清包商银行的“家底”,接管组以市场化方式聘请中介机构,逐笔核查包商银行的对公、同业业务,深入开展资产负债清查、账务清理、价值重估和资本核实,全面掌握了包商银行的资产状况、财务状况和经营情况。清产核资的结果印证了包商银行存在巨额的资不抵债缺口,接管时已出现严重的信用风险,如果没有公共资金的介入,一般债权人就只能得到最高50万元的保障。

2020年4月30日,蒙商银行正式成立开业,同日接管组发布公告将包商银行相关业务资产于负债分别转让至蒙商银行与徽商银行;接管组根据相关条例促成存款保险基金由蒙商银行与徽商银行进行承接,从而保持金融业务不间断连续运行。

包商银行公司治理“六宗罪”

谈及包商银行的风险根源,周学东直言“公司治理全面失灵”导致公司内各类违法违规与舞弊行为横行。他从六个角度分别说明了包商银行的治理失灵:

第一,党的领导缺失,党委主要负责人附庸于大股东并演化为内部控制人,总行党委、纪委的作用被严重弱化,逐渐成了摆设。

周学东表示,经过多方调查,李镇西自2002年担任包商银行行长,2008年起担任党委书记、董事长,到2019年包商银行被接管时,担任“一把手”长达11年。

据多方反映,在接管前的相当一段时间里,包商银行内部是在李镇西一个人领导下运转的,即使李镇西2014年起不再担任党委书记,改由监事长李献平兼任,但董事长“一个人说了算”的局面已经形成,牢不可破,党委书记是在董事长领导下的党委书记,党委是在董事长领导下的党委。李镇西统帅“三军”,是事实上的内部控制人和大股东代理人,董事会、党委、经营决策层皆直接听命于他。

长期以来,包商银行党委形同虚设,所谓“党的核心作用”,早已被“董事长的核心作用”取代。比如,包商银行的重大事项决策、重要干部任免、重要事项安排和大额资金使用等均不需要经过党委会集体讨论决策,“董事长交办”成了常态。包商银行纪委对大量的举报线索不立案、不查处、不追究;对一些严重违法违规放贷案件居然只做内部处理,不报案。党内监督问责机制完全失效。

第二,大股东操纵股东大会,干预银行正常经营,通过各种方式进行利益输送。

周学东指出,由于“明天系”的“一股独大”,导致包商银行股东大会没有发挥科学、民主决策的作用。包商银行机构股东有79户,持股比例为97.05%,其中,明确归属明天集团的机构股东有35户,持股比例达89.27%,远超50%的绝对控股比例。由于股权过于集中,大股东很容易根据“一股一票”和“资本多数表决”原则“合法地”操纵股东大会,使股东大会成为大股东主导的决策机构,股东大会“形式化”或“走过场”,成了大股东干预和掏空包商银行的合法外衣,股东监督机制名存实亡。

2005年以来,明天集团通过大量的不正当关联交易、资金担保及资金占用等手段进行利益输送,包商银行被逐渐“掏空”,造成严重的财务与经营风险,直接侵害其他股东及存款人的利益。清产核资结果显示,2005年至2019年的15年里,“明天系”通过注册209家空壳公司,以347笔借款的方式套取信贷资金,形成的占款高达1,560亿元,且全部成了不良贷款。

此外,董事会被指形同虚设,缺乏全面有效的风险管理体系,风险管控职能失效,核心作用被董事长个人取代;监事会监督职能弱化,监事专业性不足、独立性不强,监督履职失灵。

周学东还指,管理层凌驾于制度之上,以领导指示或领导集体决策代替规章制度;监管失效,“内部人”内外勾结,银行经营管理混乱,风险管理和内控管理机制失灵。

据悉,此前被查的原中国银行业监督管理委员会内蒙古监管局党委书记薛纪宁、中国银保监会内蒙古监管局党委委员刘金明、银保监会内蒙古监管局党委委员贾奇珍、内蒙古银保监局原新型农村金融机构监管处处长柴宝玉、包头市银监分局原局长于岚等,这些监管官员的交集均在包商银行。

2019年5月,在无力自救后,包商银行因大股东“明天系”巨额占款而引发重大信用风险,央行、银保监会接管并启动重组与调查。在实施接管之后,蒙商银行成立,与徽商银行共同收购承接包商银行资产及负债。当收购承接工作结束,老的包商银行将依法清算,“明天系”持有该行的89%股份将全部依法清零。

2020年6月4日,中共中央纪委国家监委驻中国银保监会纪检监察组副组长虞云指出,将聚焦金融监管背后的腐败问题,不仅加大力度查处金融风险“大鳄”,也坚决惩处监管“内鬼”,以强监督促进强监管。

此前“明天系”创始人肖建华被中国有关部门带走调查后,已经多年毫无音信,这也让包商银行被接管多了一分神秘色彩。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64