疫情露出狰狞面目,美股史上最大“熊市反弹”要结束了么?

导读:对股市进行预测的时候,像一个金融战略家那样思考是行不通的了,得站在美联储的立场上思考才行。

三月下旬低点以来,美股一路走高,正经历史上最大的“熊市反弹”,然而近期的显著回调令市场深陷不安。

6月11日大跌之后,上周五美股再度下跌,道琼斯指数跌幅2.84%,录得11日以来的最大单日跌幅。从标普500指数来看,美股已抹去了6月以来的全部涨幅。

有观点认为,美股的恐慌情绪来自于对疫情二次爆发的担忧。据霍普金斯大学的统计数据显示,美国新冠病毒感染人数陡升,上周五美国新增病例超过45000人,远超周四报告的39972例。得克萨斯州、佛罗里达州等因此已撤销了部分重开经济措施,金融市场随之陷入动荡。

这不禁让市场看涨股市的预期发生了动摇,这场巨大规模的V形反弹就要到此为止了吗?

01

熊市反弹要结束了吗?历史的经验不再可靠

很多分析师如今都对美股的韧性表示怀疑,试图预测熊市反弹如何结束。但是重要的是,预测的依据是什么?

按照通常的做法,分析师们可以从一个历史维度估计股市未来的走向。

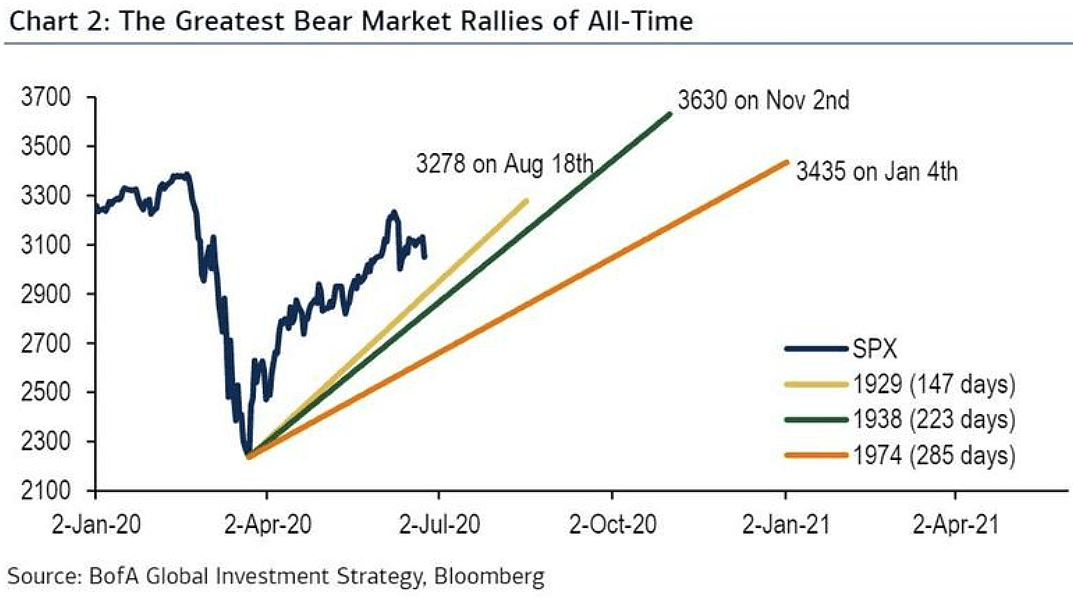

比如美国银行首席投资官Michael Hartnett表示,当前的反弹在很大程度上遵循了“历史上最大的熊市反弹”(1929年、1938年、1974年)的轨迹。根据历史数据,标准普尔指数有望在今年8月到明年1月,回到3300-3600点之间,但这种轨迹也暗示着,熊市反弹之后的股市会跌入新的低点。

他认为,尽管今年二季度有望成为标普500指数和油价50年来表现最好的一个季度,但也是由于重开经济的乐观情绪所致,3月以来40%的反弹并不意味着股市的真正复苏。

然而事实上,如今的美股市场已经不能仅仅依照历史的葫芦画瓢了。

同样对目前股市持悲观态度的Leuthold Group首席投资官Doug Ramsey,在3月23日美股触底前几天警告客户称,现在就预计股市将出现大规模熊市低谷“还为时过早”,因为经济数据仍将下跌,股市料将同步下挫。

他的历史依据是,在过去的11次衰退中,股市平均要到经济萎缩一年半后才开始复苏。然而出乎他意料的是,美联储跳出惯常的框架,甚至与财政部合作设立SPV,从而允许其购买公司债券,股市随之开启V形反弹。

同样,北方信托财富管理公司指出,历史来看,从20%的跌幅中恢复通常需要大约一年半的时间。但现实是,标普500指数在50天内上涨了40%,是90年来最快的反弹。

如今看来,历史经验已不能可靠地为美股未来走势指明方向了。

02

美联储连续两周同步缩表,下一步要做什么?

那么美股市场如今究竟要依据什么作为判断的依据呢?市场分析师认为,行得通的办法,似乎只剩下以美联储下一步的行动马首是瞻。

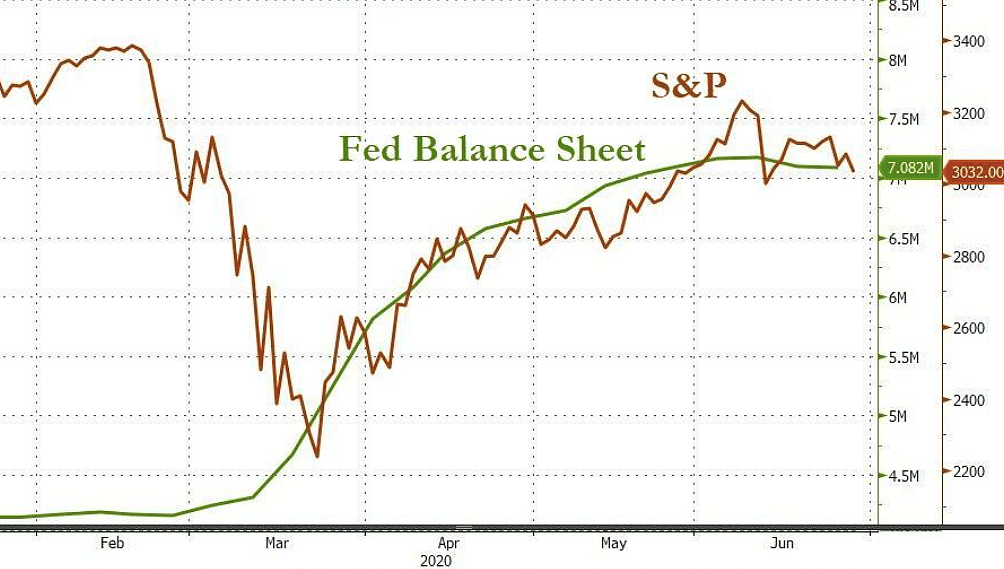

值得注意的是,与美股下跌同步,美联储资产负债表已连续两周收缩。

根据美联储每周公布的数据,继上周美联储资产负债表出现2月以来首度环比下降,也是2009年5月以来最大幅度收缩之后,截至6月24日,美联储资产负债表规模从一周前的7.14万亿美元进一步降至7.13万亿美元。

而从历史数据可以看出,过去3个月里,标普500指数的表现密切跟随美联储资产负债表走向,美股过去三周的波动性回调,也与联储资产负债表规模走向相吻合。

这并不是一种简单的因果关系,重要的是,美联储之后要干什么。

分析人士指出,美联储需要扩大量化宽松政策,然而要做到这一点,就需要一个“市场再度遭受冲击”的借口,以恢复积极的资产负债表扩张。如今看来,“二次疫情”似乎再合适不过。

一旦股市再度崩盘,美联储就可以大面积“撒钱”,像日本和瑞士央行那样,购买ETF乃至个股,从而进一步接管资本市场。如今美联储已经控制了大部分债券市场,而美国国债如今在市场上已不再具有任何信号能力。

如今看来,如果股市再度崩盘,3月用来购买公司债券的类似方法,美联储很可能再次购买股票。而我们此前已经说过,美联储正期待着这样的机会。

分析师因此戏称,对股市进行预测的时候,像一个金融战略家那样思考是行不通的了,得站在美联储的立场上思考才行。

Zerohedge就此评论道,“有史以来最大的熊市反弹”似乎仍在呼唤着投资者进场,但有一件事永远不会改变,那就是华尔街要想繁荣昌盛,就需要更多的“韭菜”。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64