美团“妖”式疯涨40%,凭什么?

导读:美团的外卖梦:2025年每天1亿单,每单1块钱的运营利润!

美团五月底发布财报显示,疫情重挫之下,美团一季度收入167.5亿,同比下滑13%,主营业务亏损在连续三个季度转正之后,再次进入单季超10亿的亏损。

美团一季度剔除预期差,是不折不扣的“灾情股”,但见智第一时间也在财报点评中指出,财报数据变化背后隐含的长线预期变化却非常有利于美团,市场对于美团的信仰不会动摇:

(1)外卖业务最大意外——客单价飙涨14%,背后推手是供给侧高端餐饮触网,加大对外卖的运营,疫情催动用户点正餐习惯;

(2)疫情加快了非餐外卖的线上化进度;

(3)疫情并未影响美团所在赛道的长期向上空间与美团的垄断地位;

而就是这样一份财报从发布到现在,已推动股价上涨近40%,市值接近万亿港币,坚挺的走势印证了见智在财报点评中的判断。

美团在财报后的电话会以及与资本市场的沟通中,有关外卖长期预期的措辞,非常值得拿出来分享与探讨:

01

外卖业务

一、长期依然是希望到2025年实现每天1亿单,每单1块钱的运营利润。

注意这一点,如果之前大家还是将信将疑的话,现在愿意相信的人已经越来越多了:

2019年美团外卖单日订单数稍超2800万,到2025年达到一亿单,要求六年外卖订单的复合增长率达到27%!

在GDP已进入低个位数增长的时代,一个行业在连续六年内能达到27%复合增长率几乎很难想象。

但是,当前从需求侧却无法证伪这一长线预测:

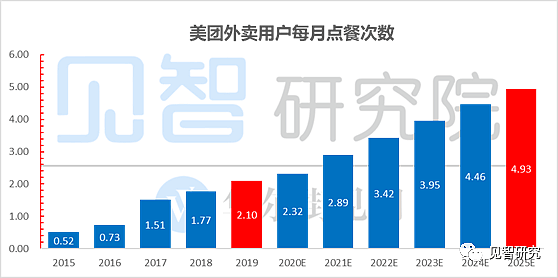

(1)美团2019年全年交易用户数是4.5亿,见智基于其历史披露的数据,以及其与市场的沟通,推测美团2019年在美团上点过单的外卖用户数大约3.5亿,一个用户一个月仅点单2次。

(2)美团表示,美团外卖头部10%的用户贡献了45%的订单量,剩下大量的中腰部用户是非常不活跃的:

这意味着美团可以大力推外卖会员,扩大会员数据,通过会员点单优惠券,引导会员单月下单4-5次,美团外卖就会有无限的想象空间。

(3)假如六年后如果真能达到每天1亿单,每单1块钱的运营利润,那么单单美团外卖一年的经营利润就是365亿,相比与目前的盈亏平衡线意味着极大的估值提升。

(4)即使见智中性预期下,对美团管理层的指引打个七折,按照目前外卖用户的渗透率,以及美团对其用户的长线指引,到2025年日均外卖订单7200万,届时美团外卖用户只需要一个月点5次就够了。

每个月四周半的时间,相当于一周差不多点一次就够了,从用户下单频次上并不是遥不可及。

二、外卖供给侧高品质商家线上化率提高,商户们也开始更加重视线上运营;用户也更有意愿去点高客单价饭菜。

外卖客单价虽然短期内还会恢复常态增长,但长线外卖客单价的想象空间提升了,市场在预期美团外卖的长线GMV时,还会提高外卖长期客单价预期。

三、外卖客单价提升释放外卖毛利

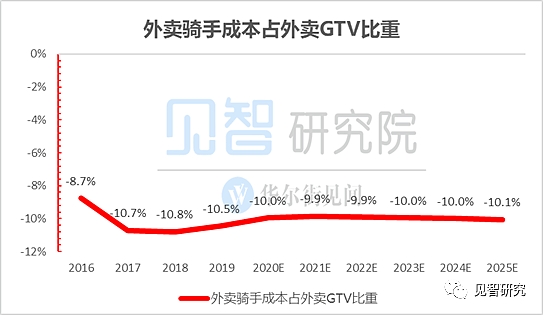

此次财报也让我们看到了客单价对于毛利空间的释放:外卖最大的成本因素来自于外卖骑手,本质是单位骑手成本能够配送的GMV额度。

简单说就是,骑手在满足时效要求的基本前提下,在一次配送中能够领取的最大订单金额。

由于在最佳配送时效下,三到五公里配送范围内存在单次骑行中能够配送的订单量上限,而客单价的提升则可以明显提升单次配送的订单金额,进而提升外卖配送的人效比。

可以看到,2017年、2018年中,该指标并未伴随订单量的规模效应而出现成本的规模效应,但是2019年以来以来随着竞争地位的确立,骑手短缺的缓解,该数据持续向好。

而到了今年一季度,骑手成本占外卖GTV的比重只有9.8%。

另外一季度外卖成本率的下降另外一个重要原因是疫情催生的无接触配送:美团管理层称,疫情期间占比高达80%,当前是30%左右,疫情后维持在20%是有可能的,一单节省1-2分钟,大约是每单配送时间的5%左右。

还有另外一个可以稀释外卖骑手成本的因素来源于非餐配送业务:美团称,当前食杂配送一天100万单,希望五年内能达到一千万单。

外卖是用餐时刻的峰时配送,而疫情催化的非餐(鲜花、医药、食杂、日用品)配送相当于是对骑手闲时配送产能的利用,这同样可以稀释外卖配送成本。

02

到店酒旅与新业务

一、到店酒旅业务很惨,收入狂泻,利润率也在下滑,而且短期内恢复常态的希望也比较渺茫。

二、新业务本季度减亏明显,当然这里主要原因是疫情期,毛亏型业务减少了投入,所以亏损也少了。

但是新业务上,单车剩余的300万辆会全部置换完毕,成为新的美团小黄车,其中一半的置换会在Q2完成,Q3置换完成,折旧期为三年,目前业务依然在亏损。也就是说接下来单车的折旧还会加大,亏损会持续。

03

配置建议

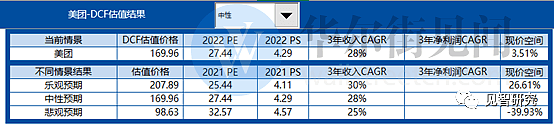

整体上,此次基于财报以及电话会内容,更新了美团的估值模型,重点上调了外卖业务的长期预期,同时小幅下调到店酒旅短期的收入与利润预期。

在中性预期下,按照11.7%的折现率与3%的永续增长率,美团DCF估值170港币,较目前溢价4%。

见智注意到,当前情形下,由于美团持续交付超预期的财报,市场对于美团管理层的信任度、外卖市场的情绪都在朝向乐观预期发展。

而见智在乐观预期下,美团估值为208港币/股,较当前溢价,见智维持对于美团的标配建议。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64